文|海豚投研

前几天(9月20日),北京环球影视城正式对外开放,尽管价格不菲,但开园首日门票还是1分钟售罄。海豚君注意到,早在内测的一个月期间,环球影视城就人气爆满,丝毫没有受到疫情反复的影响。不少经典IP分区比如霍格沃茨学院、侏罗纪世界、变形金刚等,甚至需要排队几个小时才能进去参观体验。

说到主题公园,老大还是得看迪士尼。在2019年的一份全球主题公园TOP10榜单中,华特迪士尼集团依然荣居榜首。

数据来源:TEA&AECOM、海豚投研

但整个迪士尼更像是一个娱乐王国,主题公园只是它其中的一个模块,其收入贡献已经连年走低,去年更是受到疫情的影响,占比已经下降到了1/4。

如今,迪士尼已经发展为一个毋庸置疑的全产业链娱乐巨头,从上游的内容制作、发行,到下游的渠道以及衍生业务,均有涉猎。

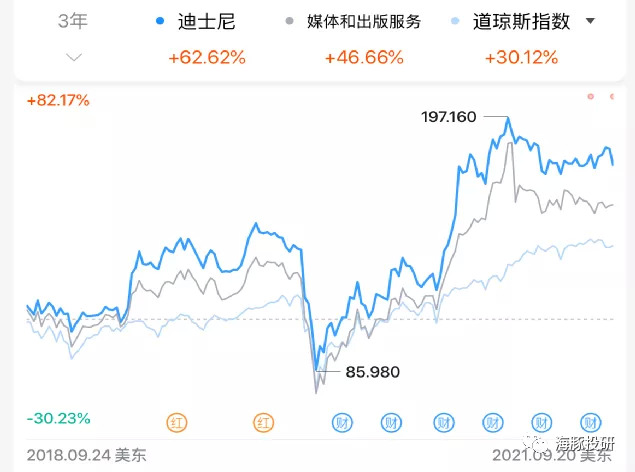

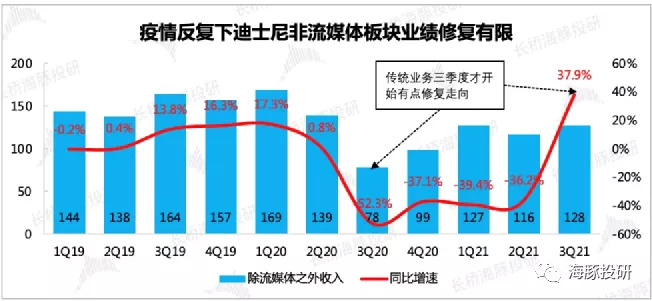

去年疫情,迪士尼的主题公园和影视娱乐两大业务遭受重创,收入分别下滑37%、55%。股价在3月情绪触底后强势反弹,在大宽松环境下,迪士尼也表现不俗,股价甚至创了新高,娱乐巨头霸气尽显。

图片来源:长桥股票行情

对比国内泛娱乐的“惨状”《泛娱乐上半年综述》,虽然国内外市场环境差异大,但通过回顾一下全球娱乐巨头的成长路径,对于国内很多号称要打造中国版“迪士尼”的公司存在一些借鉴和学习意义的。

本篇海豚君将开启华特迪士尼集团的研究,梳理其业务版图及商业模式,并给出估值判断。

一、如果迪士尼是一位公主,它美吗?

说到迪士尼,你的第一印象是什么?米老鼠、唐老鸭?还是数不清的童话公主们?

图:迪士尼14位公主

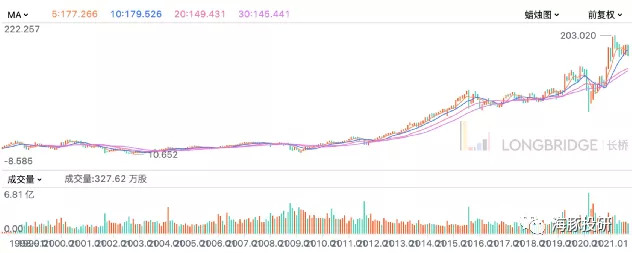

作为一家从1957年就上市的公司,创立百年成长为一个3000多亿美元的全球巨头。如果不考虑分红,迪士尼的这个增值速度和现在动不动就跑步上市,随便估值就上千亿的互联网公司比起来,显然非常一般。但并不妨碍迪士尼也曾经受到过股神巴菲特的青睐。

1965年,迪士尼总市值不足9000万美元,账面上现金充足,但市盈率却不足6倍。巴菲特花了400万美元买下了迪士尼5%的股份,但一年后就立马卖出了。虽然这一笔获利颇丰,但如果拉长时间周期,持股至今没卖的话,相当于55年3500倍,年复合收益率16%,这笔投资绝对可以入选巴菲特前十大操作。

图片来源:长桥港美股行情(迪士尼1997-至今)

如果迪士尼自己也是一位公主,我想,在股东眼中,这位公主一定是美的,美在经久不衰的一个个动画角色,美在持续扩张的业务版图,美在几十年不断增长的业绩。哪怕是在异军突起的现在,如果不是新冠疫情的冲击,迪士尼的增长童话似乎依然能够讲下去。

数据来源:迪士尼财报、海豚投研

都说人美分为“皮相美”和“骨相美”,迪士尼这位快百岁的公主,又是哪种美法?海豚君在回顾了迪士尼的发展历史后,可以试着去解答一下了。

二、经典IP:深藏于身的“骨相美”

迪士尼旗下IP众多,数量规模居全球第一。这不仅得益于华特迪士尼时期,旗下工作室的疯狂制作,也靠着艾格时期的全球买买买战略。

华特和艾格分别是迪士尼的创始人CEO,和近20年的CEO(2005-2019)。两人虽然输出IP的方式不同,但在涉及IP内容对迪士尼的重要性上,两人的想法是一致的。

1、精益求精的自制动画

与中国目前主要的娱乐龙头主要从“流量渠道”的出身不同,迪士尼是从“内容制造”起家的。20世纪30年代的迪士尼,可以说是一个疯狂的IP输出机。从1923年至1940年期间,迪士尼创作了多个经典动画角色,除了开头提到的公主们,还有幸运兔奥斯瓦尔德、米老鼠米奇、唐老鸭、小熊维尼、布鲁托等等至今还耳熟人心的经典IP。

色调明亮、内容紧张刺激是早期迪士尼动画的主要风格。同时,不惜成本对内容精益求精的态度,也使得市场上形成了“迪士尼出品,必属精品”的品牌印象。迪士尼笔下的一个个讨喜的动漫角色,给刚刚经历经济萧条时期的美国观众们,消除了痛苦,带来了欢乐和希望。

自此,迪士尼从神仙打架的好莱坞中跻身而出,开始展露头脚。

图片:华特迪士尼创作米奇

这么多的经典高人气IP,给迪士尼带来的财富是永久的。但华特也曾被合作的影视发行公司摆了一道,由于未完全重视IP的所属方问题,在米老鼠推出之前的动画IP版权被影视公司抢走了。自此之后的所有发行合作中,华特就坚持迪士尼独自拥有这些IP版权。

2、IP不够?并购来凑

反观2005年开始艾格走马上任后的15年,虽然迪士尼工作室也出了一些经典动画角色和剧片,比如2013、2019年的《冰雪奇缘》系列等等。但实际上05年之后迪士尼出品的动画电影中,口碑票房双爆的往往都是后来收购的原外部平台输出的作品。

你可以说迪士尼自己的IP输出能力下滑了,但CEO艾格对皮克斯、漫威等优秀工作室的收购,更多的是在当时竞争对手时代华纳与美国有线联手后,对前任CEO艾斯纳所犯错误的快速补救。

1970年代以及艾斯纳执掌后期21世纪初,迪士尼发展陷入泥潭的共同问题——对上游IP制造过于轻视。在这期间,不仅动画部门员工一批批出走,艾斯纳的傲慢态度也使得皮克斯动画工作室与迪士尼近10年的合作关系破灭。皮克斯动画是乔布斯组织成立的,在与迪士尼合作期间,输出了《玩具总动员》系列、《怪兽电力公司》、《飞屋环游记》、《机器人总动员》等等口碑票房双爆的动画影片。

一边是渠道变现的源源财富,一边是内容端的收缩以及与合作伙伴的交恶,后期的迪士尼很明显选择了一只脚走路。

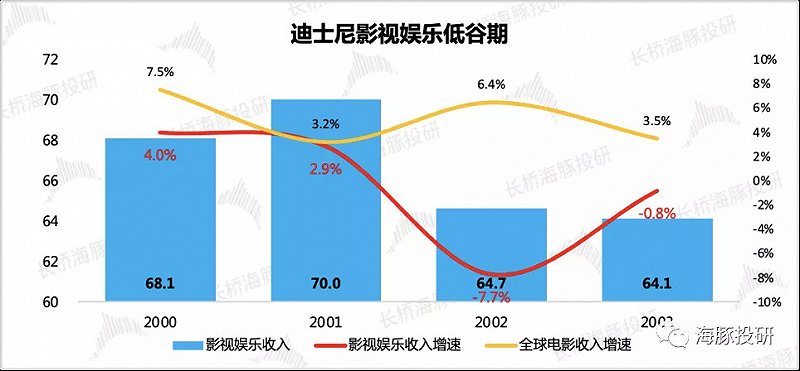

艾斯纳对IP创作持续的不重视导致当时迪士尼的第二大收入支柱——以迪士尼电影动画发行收入为主的影视娱乐(电影发行、家庭数码、授权分发及其它),在2000-2003年期间均低于全球增速。

数据来源:迪士尼财报、海豚投研

因此在艾格任命CEO的15年期间,一直致力于持续扩大迪士尼的IP库。

与皮克斯(乔布斯)重修旧好,并且在2006年直接花74亿美金买下皮克斯动画工作室。

2009年42.4亿美元收购漫威,拥有了漫威旗下超5000个角色的版权。

2012年40.5亿美元收购卢卡斯,拥有了《星球大战》所有版权。

2018年,以天价713亿美元收购福克斯大部分资产,包括20世纪福克斯电影、20世纪福克斯电视、FX有线电视网、国家地理频道,以及30%的Hulu股份,39%的欧洲SkyTV股份,印度Star电视台以及亚洲付费电视网星空传媒。福克斯旗下《X战警》、《阿凡达》、《辛普森》等著名IP都被迪士尼收入囊中。

图片来源:西南证券

有了外购IP的补充,尤其是漫威、卢卡斯、福克斯等迪士尼以往风格不具备的英雄角色IP,使得迪士尼的电影收入持续强势,穿越了内容驱动模式下的产品周期属性,具备了成长公司的趋势风格。在全球影史前 20 大票房中,由迪士尼发行的有14部影片。

当然,这主要还是得益于迪士尼一路买IP的战略部署。比如从历届奥斯卡动画长片奖、票房排名靠前的电影,背后所属的工作室分布来看,其实不少都出自外购的工作室。

数据来源:IMDA、海豚投研

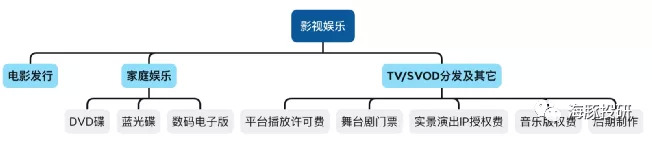

尤其是在传统媒介用户流失、外部平台加大自制业务的趋势下,电影发行业务也逐渐成为影视娱乐板块的重要收入来源。

数据来源:迪士尼财报、海豚投研

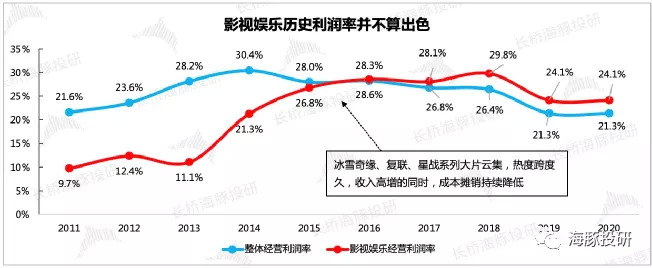

内容创新虽然深藏在迪士尼公主的皮相之下,但却是公主的“立身之骨”。从赚钱的角度来看,影视娱乐利润率不算高,并且爆款仍然存在赌概率的成分。投入周期长,成本高,往往会被市场无意间弱化它对公司业绩成长的重要性。历史上影视娱乐的经营利润率远低于整体水平,近几年由于爆款密集,热度持续性非常好,后期低成本摊销时期仍然有较好的收入增长,才使得影视娱乐的利润率陡然好转。

数据来源:迪士尼财报、海豚投研

三、渠道发行与衍生业务:吸金显著的“皮相美”

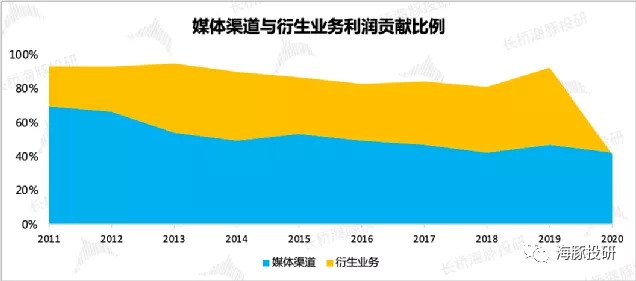

皮相美之所以能够让人轻易发现,正因为它在外表皮层。投资研究也一样,翻开迪士尼财报,会发现代表着渠道发行的“媒体网络业务”与代表着衍生业务的“主题公园与商品销售业务”,几乎占了总利润的绝大部份份额。

数据来源:迪士尼财报、海豚投研整理

1、媒体网络板块

迪士尼的媒体网络业务,是指将旗下作品以及授权的第三方作品在电视、广播等媒体平台上面向用户播放(类似电视、长视频等作品播放平台)。

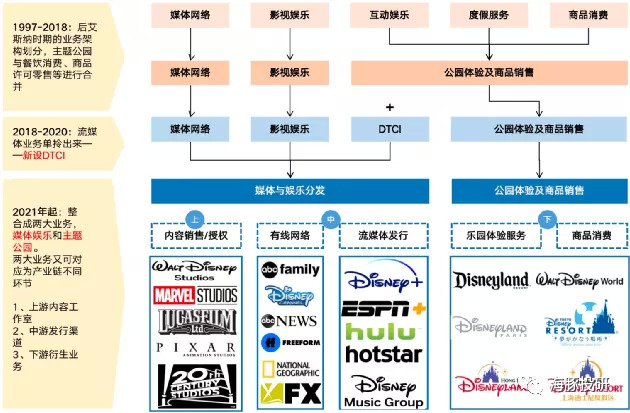

基本对应的传统媒介的发展变迁,从广播电台到有线电视,再到互联网流媒体,迪士尼都及时顺应了用户消费习惯变迁的趋势。从艾斯纳收购ABC电视公司起,媒体网络收入就逐渐扩张为迪士尼的第一大业务。

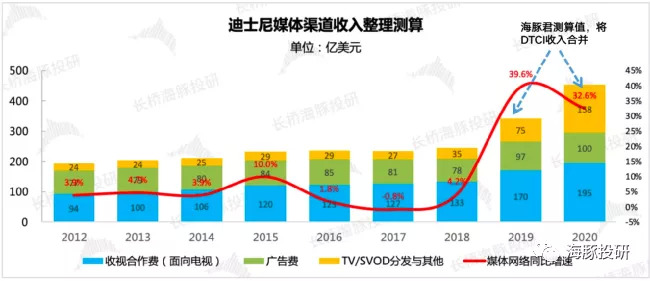

细拆媒体网络业务,在2018年之前主要包含有线电视和广播电台,靠定期收取的合作费,广告投放以及其它授权分发的方式来赚收入。

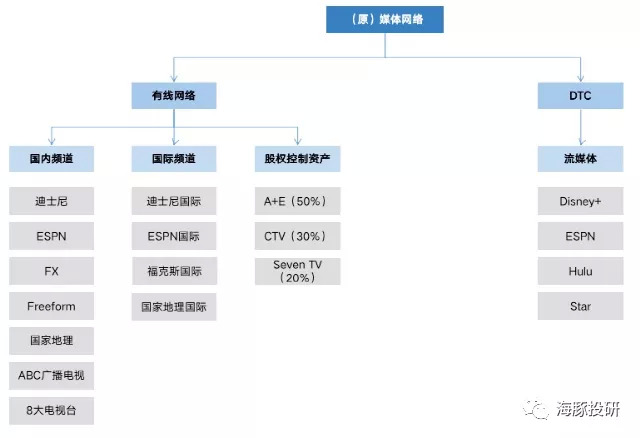

2018年推出ESPN+,开始将流媒体等互联网业务单独整合出来,成立一个新的业务板块【直接面向消费者与国际媒体业务】(DTCI,包含流媒体业务与自有电视媒体的国际业务),2021年起又将国际业务与流媒体业务进行拆分,关闭广播电台业务。

截至当前,迪士尼的媒体网络最新结构如下:

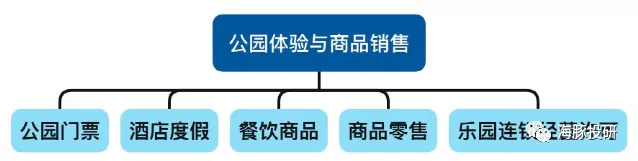

2、衍生业务板块(公园体验和商品销售)

早在上世纪50年代,华特就为迪士尼选择了旗下IP二次变现的路径方式——主题公园。

通过与当时刚刚兴起的电视台媒体合作投资,1955年,第一家迪士尼乐园在美国加利福尼亚洲阿纳海开幕。在当时,迪士尼乐园除了有经典动画IP加持外,与同期其它乐园的脏乱不同,迪士尼乐园给用户的梦幻童话体验是前所未有的。

图片来源:美国加州迪士尼乐园

截至目前,全球共建有迪士尼乐园6座,均落在各大洲经济较发达的城市和地区。按照时间顺序分别为1955年加州迪士尼、1971年佛罗里达华特迪士尼世界、1983年东京迪士尼、1992年巴黎迪士尼、2005年香港迪士尼以及2016年的上海迪士尼。

图片来源:西南证券

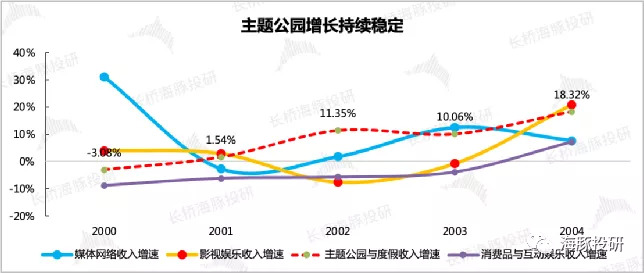

主题公园的开设,给迪士尼打开了新的收入来源。尤其是20世纪70年代时期,当迪士尼失去了IP创造的主要输出——华特迪士尼以及秉承弟弟意志的罗伊迪士尼相继去世之后,迪士尼乐园的吸金能力开始超过了核心的电影动画业务。尤其是在内容输出低谷期间,填补了整体公司营收增长缺口(如2000年初)。

数据来源:迪士尼财报、海豚投研

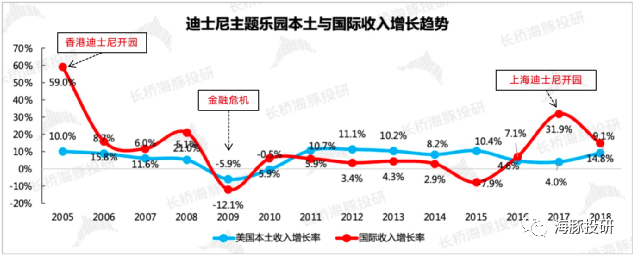

而迪士尼主题公园的扩建,也会不断的激活传统公园业务的增长活力。比如随着2005年香港迪士尼、2016年上海迪士尼落成,中国市场的开拓使得早已成熟的主题公园业务,收入增速未出现趋势性的下降,反而稳定在一个正增长范围区间,龙头的强势性可见一斑。

主题公园的收入来源,除了最直接的门票收入外,占比大头的则是来自于园区的酒店、餐饮以及商品零售收入。在2018年的组织架构调整中,迪士尼的主题公园业务与原先的消费品业务(IP授权、迪士尼商店零售)、互动娱乐业务(游戏收入)进行整合,合称为【公园体验与商品销售】,可以理解为对迪士尼旗下IP进行再开发的衍生收入。

总的来说,迪士尼把传统的线下公园业务做成了一个围绕旗下IP做多维度变现的生意,摆脱了受线下公园单一行业发展周期的影响。

数据来源:迪士尼财报、海豚投研

IP衍生收入继续作为第二收入支柱(2020年疫情极端情况除外),常年保持正增长,对“内容空窗期”的业绩缺口也起到了一定的缓冲调节。

数据来源:迪士尼财报、海豚投研

四、皮相美VS骨相美:如何均衡?

都说美人在骨不在皮,这话放在迪士尼公主身上也一样。上游的内容创作,明显重在成本端的投入,尤其是动画特效的制作成本巨大,制作周期也很长,因此迪士尼每推一部大片,背后的制作含金量都价值连城。

随便列举几个近年热门的迪士尼出品电影,成本都在亿元级别。

但我们也说内容是否能爆存在玄学,有经验的巨头会提升这个爆款的概率,但也不能做到100%确定。迪士尼也有过花了大力气,但是结果很不理想的作品,比如在1979年耗资2000万美元制作,600万美元宣传的电影《黑洞》,撞车题材接近的《星球大战》,仅收获了360万美元的票房。比如亏损上亿的《X战警:黑凤凰》、去年声势浩大但票房惨败的《花木兰》真人电影等等。

这样的情况放在如今的视角,其实是很正常很普遍的现象。但正是由于类似《黑洞》这些大制作却小收获的作品,使得当时的迪士尼CEO艾斯纳心生不满。在急功近利的艾斯纳看来,做电视节目、扩建主题公园带来的利润远远超过费力不一定讨好的内容创新。

因此1985年艾斯纳上任后,虽然挽救了深陷发展泥潭的迪士尼(华特、罗伊两大迪士尼创始人去世,迪士尼群龙无首,面对同行激进发展下却选择保守战略),但艾斯纳提出的“复兴迪士尼十年计划”中,将“电影制作投资”放在了“主题公园扩建”、“媒体投资”之后。甚至在电影上,更倾向于真人电影,而不是迪士尼起家的动画电影。

再加上《百万富翁》等电视节目收视爆红带来的利润源源不断,在20世纪末,媒体渠道板块在一些股东眼中的重要性甚至超过了做内容创新的影视娱乐。

但我们都知道,在娱乐行业,内容和渠道都很重要。渠道扩张能够带来短期的收益红利,美化财报。但公司长期成长的动力仍然在于上游能够持续产出大作。这可能就是迪士尼能够业绩长虹的原因,尽管有一些坎坷,过度倚重或轻视其中一方,但纠偏的速度也很快。尤其是迈入2005年之后的艾格时代,无论是内容还是渠道,艾格都毫不手软的投资,以及并购后与原业务高效整合协同,使得百年迪士尼能够迎来一个又一个增长周期。

五、流媒体:迪士尼公主的新“皮肤”?

从2018年完成对21世纪福克斯的收购以来,迪士尼内部进行了三次组织架构重组。除了对相关业务进行整合加大协同之外,一个最大的变化在于,将互联网媒体(流媒体)单独拆分出来成为一级板块,相当于是拔高了流媒体的战略地位。

图片:迪士尼财报、海豚投研绘制

1、流媒体的市场空间还很大

流媒体是互联网发展到一定阶段的必然产物。相对于有线电视媒体、广播电台,它的优势也非常明显——价格便宜。

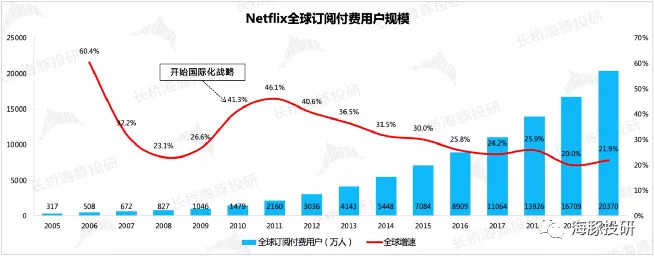

受文化习惯的影响,美国本土市场中,线下电视媒体用户规模一直很大。但早在2005年,原本做DVD租赁生意的Netflix就已转型流媒体平台,但早期增速衰减得很快。也就是在近十年,开始走出国门做全球市场之后,用户增长才再次发力。

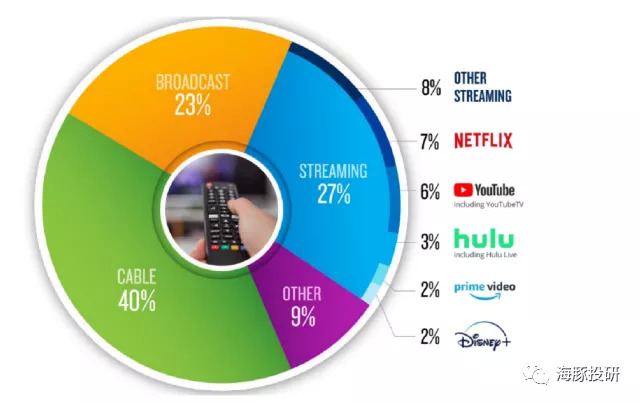

而第三方eMarketer和尼尔森的数据均显示,哪怕是流媒体正在享受疫情红利的当下,美国传统有线电视的份额仍然占大头。

数据来源:eMarketer、海豚投研

数据来源:尼尔森收视数据、海豚投研

不过如果换一个角度,这也说明长期下流媒体的潜在市场巨大。因此尽管迪士尼从2020年才正式推出自己的流媒体平台Disney+,之前主要靠收购别家的,动作虽晚但仍然不算太迟。尤其是在近两年疫情封锁期间,用户使用习惯在被动教育下,流媒体的渗透之路会比之前的预期走得更轻松一些。

a、Hulu:2009年、2018、2019年分别收购Hulu 40%、30%、30%的股权,完成对Hulu的全面控制。

b、BAMTech:2017年8月,收购美国职业棒球大联盟旗下流媒体公司BAMTech,为后续自己的流媒体平台提供技术支持。

c、ESPN+:由早年收购的ESPN,于2018年推出流媒体平台。

d、Disney+:2019年底推出。

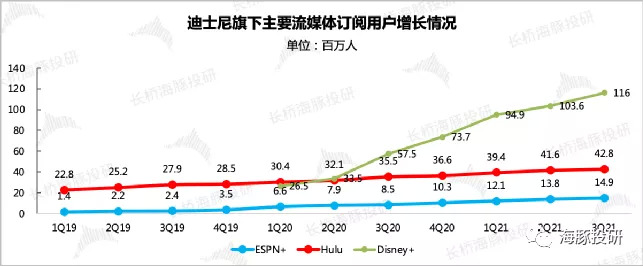

迪士尼独有的影视IP,再加上疫情催化下的用户习惯渗透加速,近两年流媒体的用户增长还是非常可观的。截至6月,Disney旗下流媒体平台Hulu和Disney+市场份额总计达到19%(不去重),紧咬Netflix(26%)的势头非常强劲。

数据来源:迪士尼财报、海豚投研整理

2、流媒体拼内容,而内容是迪士尼的强项

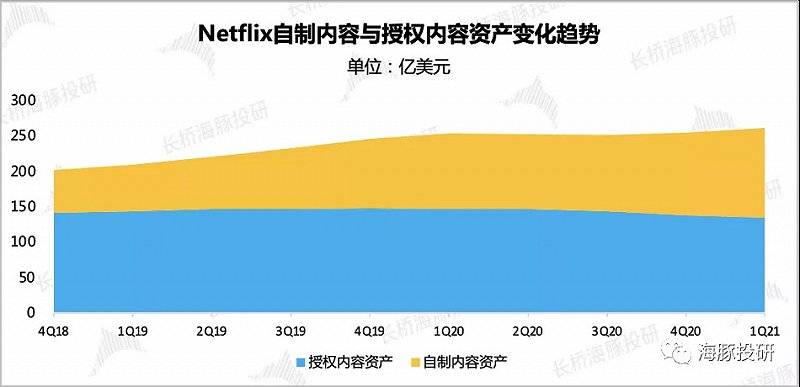

参照Netflix以及中国长视频平台的竞争逻辑,只有持续做大自己的独家内容,通过合理安排内容的排片进度,来达到维持长线增长的趋势。

数据来源:奈飞财报、海豚投研

既然说到拼内容,那迪士尼可就不困了。迪士尼最不缺的就是内容,光存量内容就能靠新的媒体平台再收割一波了。更何况旗下数万IP在手,复联、星球系列等真人科幻电影还可以继续挖掘,公主、总动员系列等动画电影也不愁没有市场。

可能有人说,内容输出节奏存在不确定性。但现下确定的是,新兴渠道的扩张,会给迪士尼带来一波新的中短期增长红利,就好比1980年代从家庭录影带到有线电视的迁移时候,迪士尼收获的“疯狂赚钱期”。

六、小结:寻找中国的迪士尼?

回顾了迪士尼的百年历史,再对比国内的娱乐公司,其实能够借鉴的经验教训还是比较清晰的。

1、首先,内容还是要做的。

娱乐公司都有一个鲜明的特征,内容驱动成长。好的内容,包括一些叫座的商业片内容,是支撑公司收入不断增长的最核心动力。

但优质内容的持续性仍然是市场不待见娱乐公司的一个主要顾虑。体现在娱乐内容公司的业绩上,会出现一些明显的大小年之分,不同年份之间增长波动太大。于是一些公司选择从渠道入局,赚流量的生意,而不去碰需要“赌运气”的内容,比如早年我国的一些长视频平台。

但不做内容的长期后果,势必会面临竞争加剧后的用户流失。单纯的流量竞争也使得公司陷入一个“费钱费力”的恶性循环(激励来的用户薅完羊毛就走),而从腾讯音乐独家版权壁垒在监管下逐渐瓦解的事件中,其实我们多多少少都能看出点问题的真相:别人家的独家终究不是自己的。靠烧钱买下的独家内容,还不如花同样的钱自己去做出来。这也是为什么近几年爱奇艺、腾讯视频都在不断高调宣布自家的自制剧占比。

迪士尼的路子也一样,并且从内容起家的迪士尼更懂得IP内容的重要性。“把IP掌握在自己手里面”,这是迪士尼初创时期,华特就已经领悟的道理。而备受批评的艾斯纳执掌后期,由于对内容的轻视,也使得迪士尼在面对竞争对手发力、行业变化突然来临时显得力不从心。

2、其次,尽可能全产业链布局,来淡化内容大小年的波动影响。

做内容会遇到产品大小年,但迪士尼常年“稳定”的业绩增长是怎么来的?

——靠的是紧跟用户,抓住每一次的渠道变迁,以及扩张已经基本标准化的衍生业务。从上游的内容、中游的渠道到下游的衍生业务,迪士尼都覆盖全了,真正打造了一个基于旗下IP的跨多行业的娱乐闭环。

反观国内泛娱乐公司,要么偏重内容,要么偏重渠道。而做衍生业务的公司,往往IP也并不在自己手中,也没有能力(或者耐心)像迪士尼一样,几十年持续不断的创造新IP来填充衍生业务的丰富性,维持热度。

总的来说,要在国内找中国版迪士尼,暂时还找不到,只是可能有一些公司具备这样的潜力。但漫漫长征路,国内娱乐公司的差距还很大,短期也无法像迪士尼一样有收割全球的能力。

后疫情时期新的一年,迪士尼因为流媒体的开拓也焕发出了新机,市场开始期待这个“新渠道”能够再次打开这个老娱乐王国的向上空间,因此尽管其它业务修复得并不咋样,但股价却在疫情后一路走高。

到底有多少预期已经被打入当前的价格了?迪士尼还能有超预期的想象空间吗?下一篇海豚君将继续研究。

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。