文|海豚投研

1991年,安踏鞋业有限公司正式创立,成为了福建晋江数以千计大大小小家庭式制鞋作坊中的一家,30年内改革并购猛如虎,2020年公司营收 355亿人民币,稳居国内本地运动品牌集团第一位置,并向世界头部运动品牌集团接近。

时间再拉回到2018年,当时只准备了一个月的公司李宁登上了纽约时装周,虽然拿出来的东西是两三年前的产品,但还是意外走红。

与此同时,李宁成了这几年国潮风中的领头羊,企业的发展进入了快车道,营收高速增长。

不同于李宁更偏重于设计,引领国潮风,海豚君梳理了安踏体育的涅槃轨迹,发现其一路高歌的秘诀就是三个字“买买买”的多品牌矩阵策略,对于安踏体育的个股研究,海豚君主要关心以下几个问题:

功能性(运动)服装和快时尚品牌差异在哪里?国内运动鞋服行业的发展经历了什么?

安踏主品牌与FILA品牌当前发展趋势如何?

除安踏和FILA后,第三品牌是谁?公司零售模式改革如何?

落到投资上,最难又最必要的判断是找到企业价值,当前时点对安踏体育的估值如何考量?

本篇主要解决前两个问题,以下是具体内容:

一、服饰界的赛道双雄:快时尚&运动

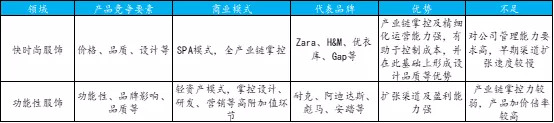

海豚君发现纺织服装行业的具有长期投资价值的企业基本上只有两类,第一类是优衣库、Zara这种做供应链的快时尚服饰企业,其本质其实并非是服装公司,而是把供应链中的细节做到了极致。

快时尚服饰领域消费者多看重价格,当前快时尚服装龙头优衣库、Zara、H&M、Gap 全部采用 SPA 模式(生产到零售全部一手掌控,产品直接响应顾客需求),通过全产业链掌控控制成本、降低加价倍率,实现长期成长以及全球扩张,更为稳定且持久。

第二类则是功能性服饰如运动鞋服领域,消费者更注重产品的功能性(科技属性)和品牌形象,对价格、时尚趋势较不敏感,因此耐克、阿迪达斯等龙头多采用轻资产运营模式,掌控设计、研发及品牌营销等高附加值环节,将生产、销售外包。

数据来源:海豚投研整理

国内目前较为成功的服饰品牌集团以功能性运动服饰为主,主要以安踏、李宁、特步等为代表,海豚君下面就带着大家看看国内运动鞋服市场的发展历程。

第一阶段,2005~2011年,快速扩张期。行业的增长主要由公司跑马圈地式开店所驱动,国内主要公司(李宁/安踏/特步)店铺数从2007年的17,722家增长到2011年的33,433家,店铺扩张的速度和行业销售额增长的速度相匹配。

第二阶段,2012~2015年,行业迎来库存危机。行业内各品牌商快速扩张开店也埋下了隐患,由于当时的渠道经营以批发模式为主,导致品牌商无法直接了解到零售端的实际情况,行业的需求跟不上货品大量增加的速度,产生了大量的库存积压,安踏则在2012年启动零售转型和柔性供应链等改革度过危机。

第三阶段,2016~2020年,重回高增长。随着行业库存的清理和国家分别于2014年和2016年出台的一系列利好体育产业的政策推行,运动行业恢复高增长,行业扩张也从以往的跑马圈地式开店转为注重店效提升,主要品牌商业纷纷开始DTC转型(直面消费者),增加电商和线下直营业务的占比。

数据来源:Euromonitor、海豚投研

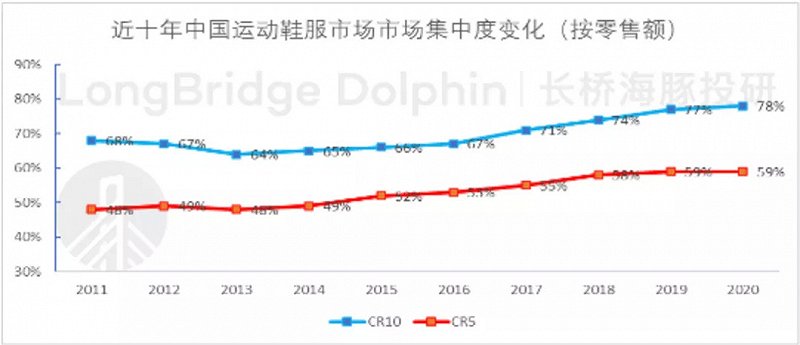

不同于一般时尚类品牌因为消费者的品味变得太快,功能性(运动)服装护城河更为明显,李宁、安踏(FILA)、特步等运动服装品牌,主要的护城河就是科技(运动)+营销资源上的心智占领,功能性品牌CR5、CR10都占比较高。

数据来源:Euromonitor、海豚投研

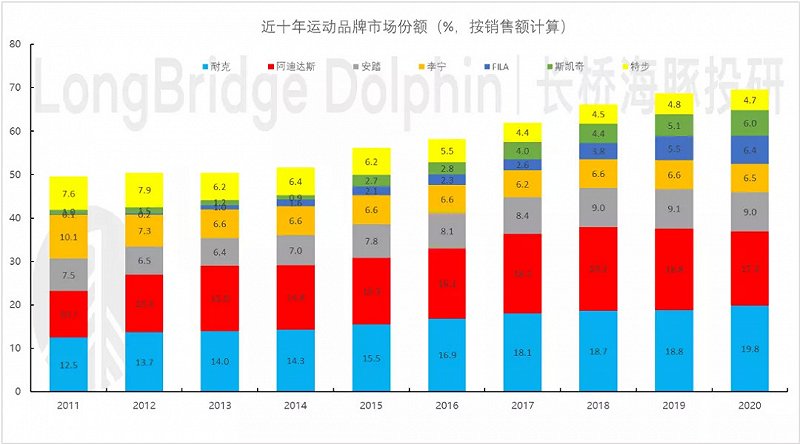

从国内运动鞋服主要品牌的市场份额来看,安踏(含FILA)在中国的市场份额也达到15.4%,仅次于耐克和阿迪达斯。

数据来源:Euromonitor、海豚投研

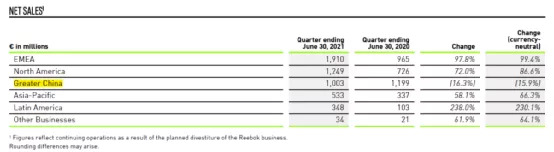

海豚君注意到阿迪达斯于近期披露了2021年第二季度业绩情况,单看整体,阿迪达斯在后疫情时代的恢复非常亮眼。第二季度公司在EMEA地区以及北美都录得强劲的两位数增长,亚太地区也有不俗的表现,但唯有大中华区收入跌幅16%,成为全球唯一一个收入负增长地区。

海豚君认为中国鞋服市场需求已经偏向本土品牌,阿迪达斯等海外运动品牌在中国的发展将大概率继续受限。

数据来源:公司公告、海豚投研

二、FILA开始撑起安踏半边天

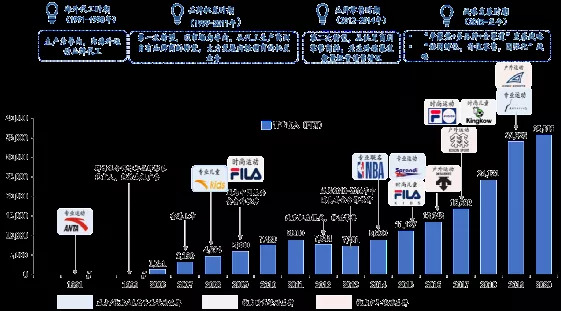

纵观安踏体育历史表现,海豚君大致将其分为“创立初的代工业务、品牌批发时期、品牌化零售运营、全球化战略发展”四个发展阶段,目前处于公司全球化战略略阶段。

第一阶段(1991~1998),代工转型品牌,规模快速扩张,打造品牌影响力1991 年,丁和木、丁世家、丁世忠父子三人创业,于福建晋江以 OEM 代工起家,并于 1994 年本着“安心创业、踏实做人”的理念创办了“安踏”品牌。

第二阶段(1999~2011),安踏凭借1999年赞助孔令辉、2004年赞助CBA、2009年赞助中国奥委会打响国民度,完成快速发展,2008 年安踏推出附属品牌安踏儿童,2009年安踏收购 FILA(一家全球知名的意大利百年老品牌)在大中华区的业务。

第三阶段(2011~2015),逆境逆袭,转型零售为导向,FILA 渐入佳境,2011 年受金融危机和奥运后期行业库存危机的影响,体育用品行业进入了调整期,公司在这段时间内对店铺、库存、渠道架构进行及时的调整,另一方面公司开始扩大覆盖范围:儿童领域的安踏儿童、中高端领域的FILA,2012 年安踏超越李宁,成为中国体育用品行业市占率排名第一位。

第四阶段(2016 至今),持续拉开差距,走向世界级多品牌集,2016 年公司提出“单聚焦、多品牌、全渠道”发展战略,FILA 开启爆发增长 3年,同时公司加速品牌收购步伐,补充了专业细分定位的 DESCENTE、户外品牌 KOLON 等,主品牌安踏也稳步升级,2019 年公司收购 Amer Sports,立下“双千亿”流水目标,打开国际化发展切入口。

数据来源:公司公告、公告官网、海豚投研

目前安踏体育旗下主品牌安踏定位大众市场,满足中低层级市场对高性价比运动产品的需求, Fila、Fila Fusion等品牌则迎合中高端市场对产品时尚潮流、功能性的诉求,KOLON、Amer等品牌主要深耕户外运动专业领域。

数据来源:公告官网、海豚投研

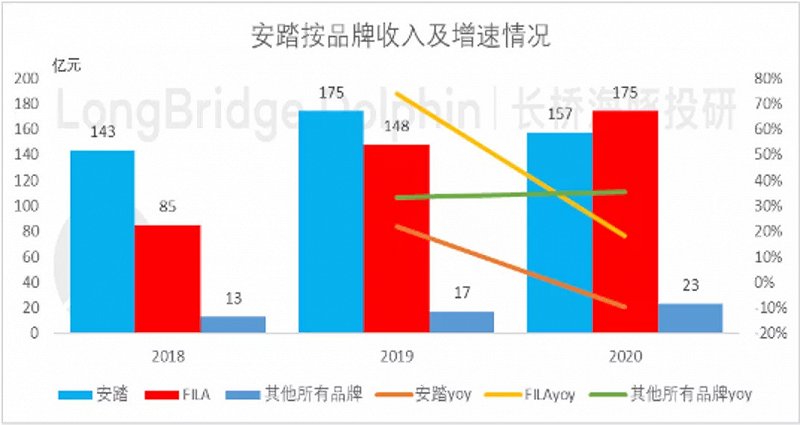

2020年安踏收购的FILA品牌首次超过主品牌营业收入。FILA正以黑马的增速已经跑在了主品牌的前面,如果从成长性角度,海豚君认为市场更为关注的是FILA这个“优等生”的持续表现以及安踏收购的多个其他高端品牌的未来。

数据来源:公司公告、海豚投研

安踏在2009年的时候从百丽手中购入了FILA的大中华区业务,成交价为6.5亿港元。在进入安踏集团之前,FILA一直处于亏损的状态,安踏接手后也曾经历几年的探索。

安踏后来对其进行全新定位,将“时尚运动”作为其主打方向,这与当时国内运动品牌的大众定位、国外运动品牌的功能性定位相区别,形成了时尚性的差异化定位,满足了年轻消费者追求运动时尚性的需求,并坚定走中高端路线。

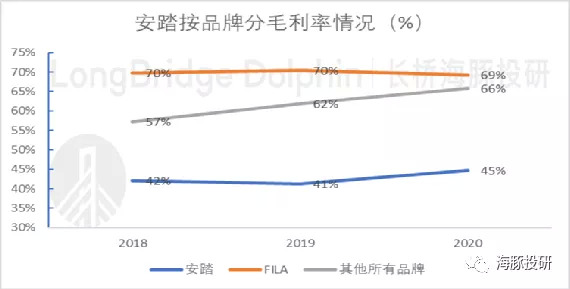

此后安踏依靠FILA吃到了中高端运动服鞋市场的蛋糕。受益于中高端运动时尚定位和直营模式的经营,FILA品牌溢价较高,19年安踏体育为回应浑水做空,首次公布了FILA相关的核心财务数据,其毛利率基本维持在70%的高位。

数据来源:公司公告、海豚投研

数据来源:公司公告、海豚投研

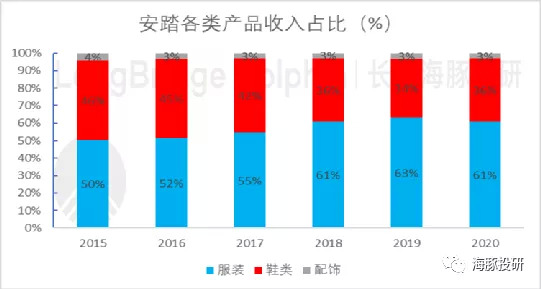

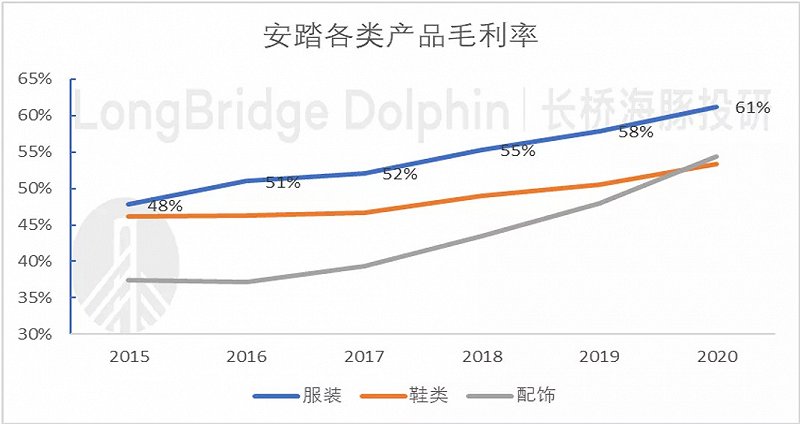

从品类来看,安踏营收主要来自于服装和鞋类,服装毛利率逐步提升,营收占比持续扩大。

受益于FILA品牌近年来的蓬勃发展,安踏鞋类业务在与服装类业务的竞争中逐渐落了下风,公司服装的销售额占比远超鞋类,且在近年来处于逐步上升的趋势。

数据来源:公司公告、海豚投研

2015年以来,安踏体育各品类毛利率稳步提升,其中安踏服饰毛利率提升主要系FILA品牌收入占比的快速提升。

数据来源:公司公告、海豚投研

以2020年阿里平台销售价格为例,FILA的价格远超安踏、李宁的传统产品,与阿迪达斯、耐克基本处于同一价位。

数据来源:淘数据、海豚投研整理

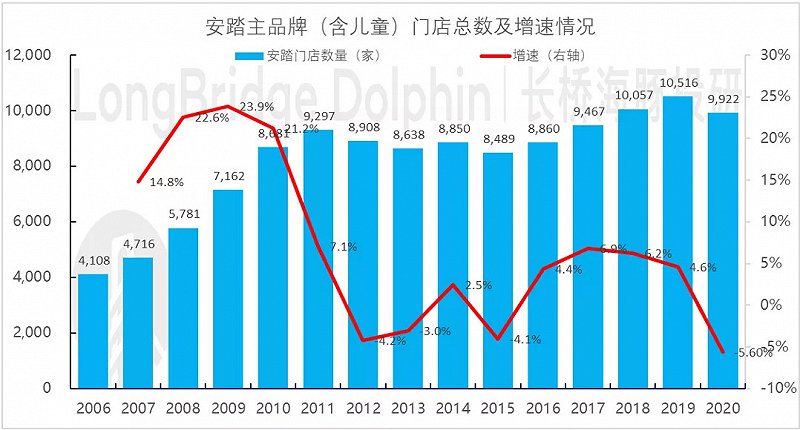

2010年以前,安踏瞄准二三线城市快速扩张门店,2011年开始为了应对行业库存危机,安踏开始调整门店扩张计划,加大去库存力度,关注店效,2011-2015年期间安踏门店数量持平,2016-2019年期间安踏主品牌轻装上阵,稳步扩张门店,2020公司开始向DTC模式转型,加大精细化运营,淘汰部分低效的加盟店。

数据来源:公司公告、海豚投研

(2020年口径为中国大陆及海外国家,其他年份为中国)

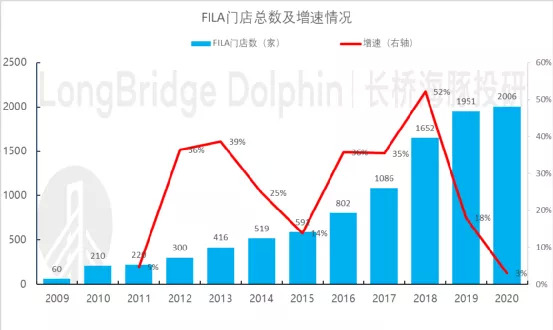

海豚君回顾FILA品牌国内发展历史,可以看到2009-2014年FILA品牌重点进行风格定位调整、产品深度研发、供应链梳理和门店调整(全采用直营模式),2015年之后进入加速开店阶段,2018年FILA净开店566家至1086家,为2019年的高增奠定坚实的基础。

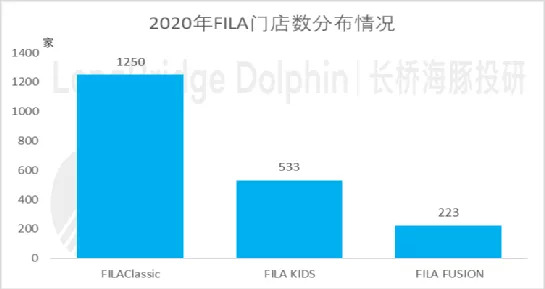

此后FILA快速发展,2019年店铺数量达到1951家,增长18.1%。在渠道方面,FILA主要布局在一二线城市,并在三线城市黄金地段有所布局,主要分布在商场店铺中,不设街边店,符合其中高端品牌的定位。

数据来源:公司公告、海豚投研

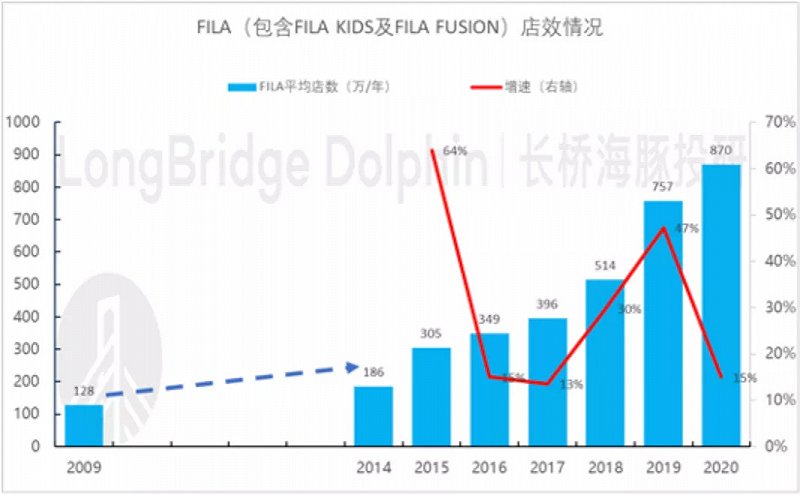

FILA作为安踏旗下独立的品牌,进一步采用了更精细化的市场布局,在FILA内部,除了主品牌,还细分为FILA Kids、FILA FUSION两个子品牌,帮助FILA品牌实现从单一消费群体到家庭消费群体全覆盖,并结合品牌定位差异的品牌裂变打开FILA空间,未来各自品牌针对细分领域仍可继续拓张。

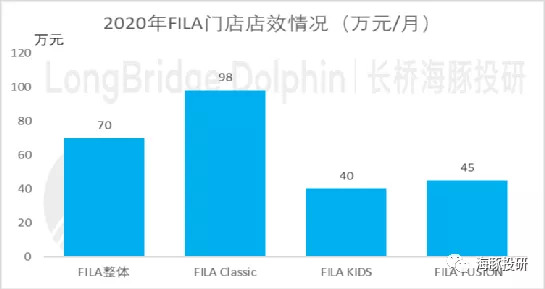

海豚君认为FILA在2021年的增长仍可维持强劲势头,第一是低效门店仍有改善空间,虽然FILA目前整体月店效接近70万,但仍有近40%门店月店效在50万以下(主要是FILA Kids、FILA FUSION)。

据海豚君测算,一旦门店整合改善顺利,FILA Kids、FILA FUSION月店效向70万+靠拢,FILA整体店效有望提升至90万+,仍有约30%的提升空间。

第二是继续拓展品类,加大鞋子占比,FILA鞋子占比只有20%左右,相较安踏(40%)/耐克(62%)有很大提升空间。

数据来源:公司公告、海豚投研

数据来源:渠道调研、海豚投研

三、总结

主品牌整体放缓

FILA保持高速

细分化运动鞋服市场是未来主战场

国潮崛起当前,海豚君认为目前最大的受益者还是李宁,安踏、特步等,其他国产品牌只是跟着蹭了点肉吃,在运动服饰国潮IP上总体受益不及李宁,安踏的打法是自己讲不好的故事,收购或者独立出新的品牌,让新品牌来讲,所以开始了全世界范围内的品牌收购,试图以“会念经的外来和尚”讲好自己的多品牌故事,重视多品牌的运营是安踏真正的护城河。

从门店数量上看,安踏仍是主品牌占优势,但从总体的趋势上看,安踏主品牌已经开始缩减门店方向,而FILA呈门店扩张趋势,海豚君认为当前市场看重的是,安踏在成功运作FILA以后积聚的经验并且可以移植的能力,比如直营模式的能否改善主品牌门店的运营效率,其他细分运动市场诞生一下个FILA可能性有多大。

下篇海豚君将梳理安踏的零售模式改革、在细分化运动市场的品牌布局情况,并尝试给出海豚君对安踏体育的价值判断。

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。