文|商业数据派 祝婷婷

一夜之间,控糖风潮吹遍大街小巷。

这一波由元气森林带头掀起的无糖饮料热潮,正在持续利好它的代糖供应商。元气森林主要的代糖供应商山东三元生物科技股份有限公司(以下简称三元生物)正在加快迈入资本市场的步伐。

8月11日,深交所创业板上市委员会(以下简称上市委)召开2021年第47次审议会议,宣布三元生物成功过会。据了解,三元生物本次计划融资9亿元,募集资金将用于年产5万吨赤藓糖醇及技术中心项目和补充流动资金,扩产资金占比超过85%。

三元生物渴望进入资本市场已久,但此前由于业绩平庸而一直道路坎坷。

早在2012年12月29日,三元生物曾在齐鲁股交挂牌,托管总股本2000万股。经过3年的培育孵化,2015年底,三元生物通过齐鲁股交与“新三板”建立的绿色转板通道,成功转至“新三板”。

2020年9月11日停牌,三元生物从新三板转板A股,此后一路“开挂”,相较于转板企业平均排队时间451天,三元生物此次转板,从申请获受理到过会进程仅用时约半年时间。

值得一提的是,摘牌前,三元生物股价一度涨至99.27元/股,与2020年年初14.89元相比,股价已经翻了6倍。可以预见,在食品行业对赤藓糖醇需求量不断增加的情况下,一旦成功上市,三元生物短期内将炙手可热。

作为国内较早开始工业化生产代糖的专业厂商,三元生物旗下主要产品为天然低倍甜味剂——赤藓糖醇。2016年,作为饮品界新锐品牌元气森林首次将成本更为高昂的赤藓糖醇大规模应用在了瓶装饮品行业中,并以“0糖0卡0脂肪”迅速出圈,“无糖低糖”成为饮料界的新风口。一时间,一场席卷全行业的无糖饮料旋风悄然刮起。在健康饮食理念的驱动下,整个行业快速扩容。

(图片来源:天风证券研究所)

(图片来源:天风证券研究所)

火热的无糖风撑起了迅速增长的代糖市场,赤藓糖醇也首次出现在大众视野。

相较于阿斯巴甜、安赛蜜,作为传统甜味剂的替代品,赤藓糖醇有葡萄糖发酵而成,使用功能上和甜菊糖有异曲同工之处,热量低到可以忽略不计,又保持70%的蔗糖甜度。研究表明,由于人体内没有代谢赤藓糖醇的酶系,赤藓糖醇不易被人体消化,90%的赤藓糖醇会随着尿液排出体外,剩余10%进入大肠,也不易被肠道菌群发酵,食用安全性较高。同时也是多元糖醇甜昧剂中能量最低的一种,也被称为“零”热值配料。

赤藓糖醇作为甜味剂,优势明显,短板也同样明显。

元气森林创始人唐彬森曾直言,赤藓糖醇的口感跟糖味的口感是接近的,但是成本极其贵,“比传统的像阿斯巴甜零度可乐成本要贵50倍。”

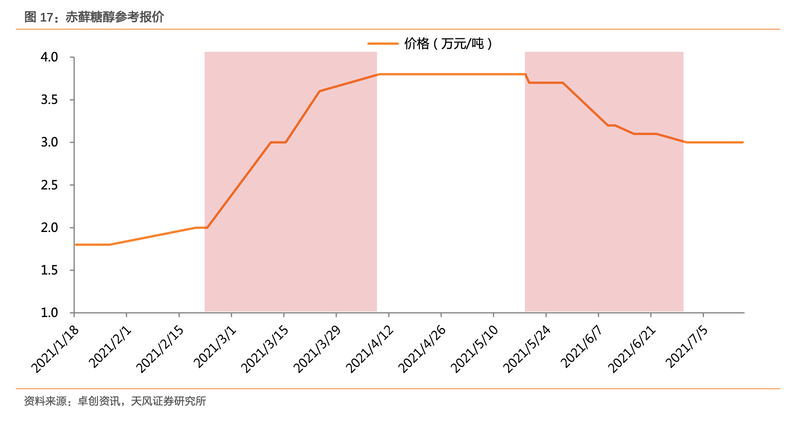

但相对昂贵的成本并不能阻止巨头们前赴后继的步伐,元气森林的火爆,让饮料业看到中高端低糖饮料的广阔市场,同时也带动上游产业链代糖行业的快速增长。据报道,有业内人士称,“今年一月份,赤藓糖醇的价格是每公斤17元,4月份开始涨价,现在价格维持在每公斤35元左右。整个代糖产业今年以来一直供不应求。”

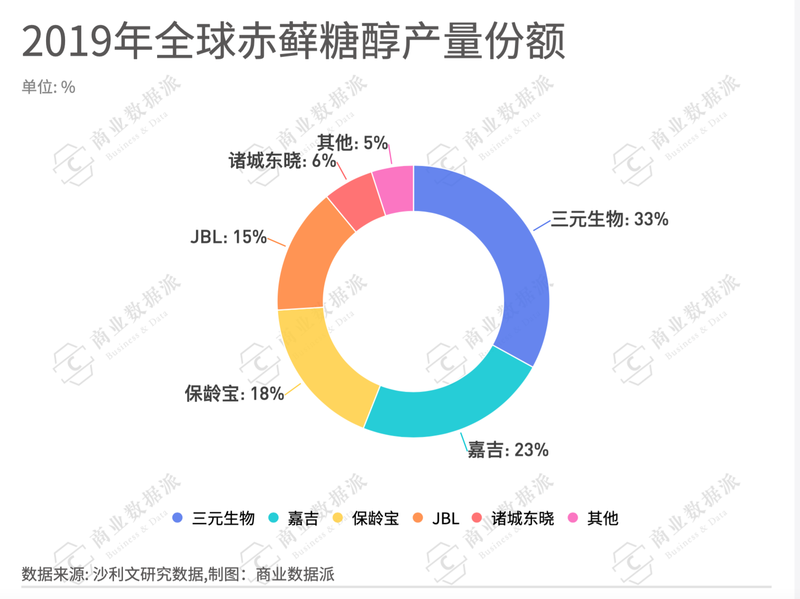

国内的赤藓糖醇产业起步较晚,产能尚未得到完全释放。保龄宝首先进入该赛道,三元生物、诸城东晓紧随其后。但随着保龄宝股价低迷、产能不足;诸城东晓扩张乏力,三元生物后来者居上。2019年,三元生物、保龄宝、诸城东晓分别占全球市场产量份额的33%、18%、6%。

产品以外销为主,毛利率高于同行

三元生物这份的“甜蜜”的生意背后,是远高于行业其他公司的毛利率。

据悉,三元生物产品主要包括赤藓糖醇及罗汉果复配糖、甜菊糖复配糖、三氯蔗糖复配糖等复配糖产品。其中,赤藓糖醇营收占比超6成。

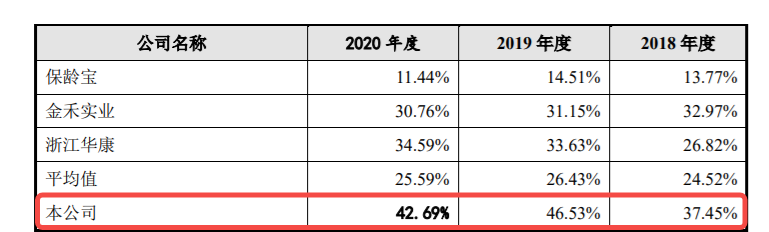

2018年、2019年和2020年,三元生物综合毛利率分别为36.85%、45.77%和42.27%,对比2020年度保龄宝的11.44%,金禾的30.76%,其毛利率几乎可以对标行业内其他任一公司。

究其原因,相较于保龄宝等业内其他公司,三元生物作为产量占国内赤藓糖醇总产量54.90%,占全球总产量的33%的行业巨头,“大产能”条件下使其充分发挥其规模效应,同时也具备较高的上下游议价能力。此外,其新产品罗汉果复配糖高的毛利率也进一步拉升了三元生物的整体毛利率。

业务营收方面,随着下游市场需求的快速增长,营业收入规模保持较高增速,2018、2019年和2020年,三元生物分别实现营收2.92亿元,4.77亿元和7.83亿元,净利润分别为0.68亿元、1.36亿元和2.33亿元。

2018年至2020年,经营活动现金流出分别为2.1亿、3.4亿和5.9亿,年均复合增长率为67.29%。2018年至2020年,赤藓糖醇收入占营业收入的比重分别为84.65%、59.87%、78.80%,赤藓糖醇毛利占综合毛利的比重分别为84.67%、57.06%、78.59%。

值得一提的是,2020年,由于原先的供应商保龄宝等产能满足不了需求,元气森林通过层层代理商最终找到了三元生物。2021年上半年,三元生物正式标上了元气森林直接供应商标签,这也推动了三元生物2020年年度营收的进一步增长。

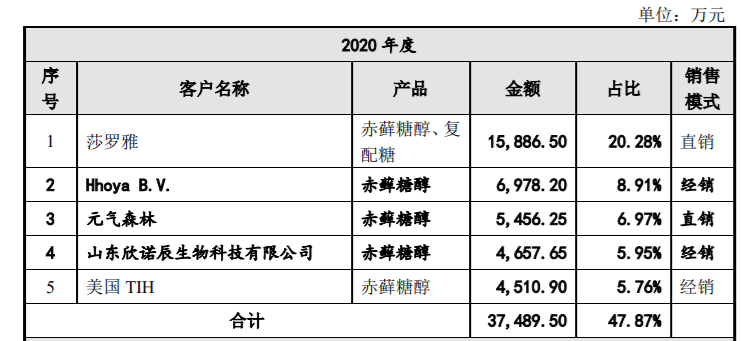

在行业高速增长的光环之外,是整个赤藓糖醇的市场规模仍然很小的事实。据估算,2020年全球赤藓糖醇市场规模约为16亿元。由于三元生物经销方式仍以“经销为主,直销为辅”,除部分头部客户外,订单分散且单个订单量不大,且国内代糖市场仍处于发展阶段,像元气森林这样直接向工厂大批量订货的依然是少数。

这也与三元生物的招股书数据相吻合。实际上,目前三元生物主要产品依然以外销为主,且三元生物前五大客户集中度偏高。2020年,除元气森林外,三元生物前五大客户全部为美国公司,占总营收40.9%。2018年至2020年,三元生物外销收入分别为2.1亿、4.0亿和 5.6亿,占当期主营业务收入的比例分别为82.25%、89.53%和71.86%。

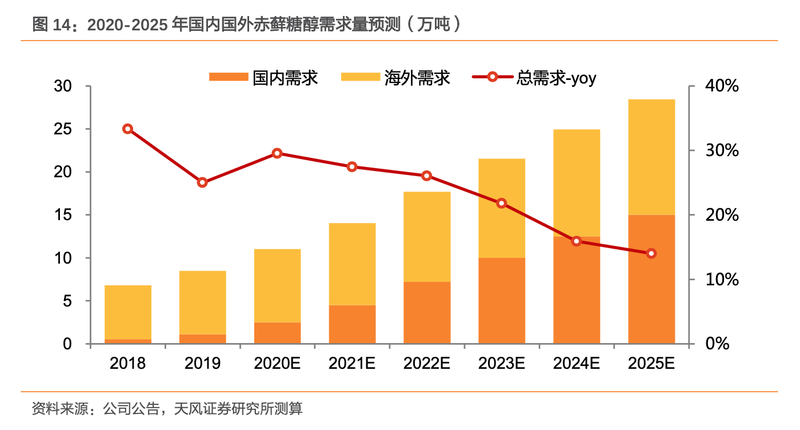

在消费升级、无糖低糖的大趋势下,赤藓糖醇的需求量势必将继续扩大。根据天风证券研报,由于无糖、低糖大势所趋,赤藓糖醇需求量有望持续增长。预计未来国内需求复合增速超过40%,到2025年全球赤藓糖醇需求量有望达到28.5万吨。根据沙利文研究院预测,2020年至2024年,全球赤藓糖醇需求量将以22.1%的年均复合增长率进一步增长。

黄金十年中的考验

东兴证券表示,2019年我国无糖饮料市场规模为98.7亿元,在软饮料整体占比仅1.25%,目前的发展阶段可以类比1985-1995年日本无糖饮料发展的黄金十年。

三元生物此次招股书中的各项数据,给了它一个堪称完美的开场。但事实上,对于赤藓糖醇这门“甜蜜”生意的考验,还远未终止。

此次招股书也暴露了三元生物的短板——主营业务单一。虽然报告期内多次提到正在积极开发莱鲍迪苷M、阿洛酮糖等新产品,但是公司产品结构仍然以赤藓糖醇为主。若赤藓糖醇行业需求或供给出现重大波动,或者公司新产品研发无法达到预期,三元生物将陷入尴尬境地。

此外,作为三元生物营收占比超过6成的产品,赤藓糖醇的“江湖”地位并非不可撼动。业内一直流传着代糖战场的上半场是安赛蜜与阿斯巴甜之争,代糖的下半场则是赤藓糖醇与三氯蔗糖的较量。

从关注性价比,到关注功能性,再到关注口感、安全性,甜味剂也随着人们不同时期的不同需求而不断迭代。作为传统蔗糖的替代品,赤藓糖醇是优解,但并非唯一最优解。

事实上,部分饮料企业如韩国的LINGTEA已将三氯蔗糖作为代糖使用。不少企业也加码三氯蔗糖,金禾实业年产5000吨三氯蔗糖项目已将全面进入试生产准备状态。此外,甜菊糖苷也是有力竞争者。甜菊糖苷从甜叶菊中提取,虽然略带苦味,但同样无热量,高温稳定,甜度为蔗糖的100-450倍。

借着元气森林气泡水的东风进入大众视野的赤藓糖醇,在大众心中建立了“优质代糖”的认知。但随着制备与提纯工艺的不断进步,未来是否会有其他爆款代糖的出现取代赤藓糖醇仍是未知数。

此外,前五大客户集中度偏高,且五大客户中四个客户均为外籍客户,在当前逆全球化的态势下,贸易风险叠加,如何提高存货周转率与平衡应收账款也是其亟需思考的问题。此外若某一客户生存经营状况发生重大不利变化或者调整合作方式,对其业绩的影响将是重大的。

值得一提的是,由于前期赤藓糖醇使用范围较窄,客户应用较少,消费者认知度不够,市场导入期相对较长,赛道玩家也较少。随着赛道玩家的加入,行业整体产能释放后供需终将走向平衡,赤藓糖醇也将从当前高位走向更为合理的价格区间。

随着赤藓糖醇的火爆而传统甜味剂市场遇冷,这些隐形竞争对手如上市公司保龄宝、金禾实业、丰原药业等,在谋求转型并扩大产能的契机下,将直接对行业的供需格局造成冲击。以金禾实业为例,已在安赛蜜寡头垄断格局中获得定价优势,并有望在三氯蔗糖等食品添加剂领域重演。

无糖饮料经过十多年的市场培育期,终于等到了它的风口。三元生物这位在代糖领域耕耘了十余年的老将,能否在这一场没有硝烟的战争之中笑到最后?

或许正如三元生物创始人聂在建所说,“出一天困难,解决一天问题,好事坏事并不是事情本身,而是对待这件事的心态。”