文|壹番财经 太史詹姆斯

顶着宇宙第一FA的名头,华兴资本的市值8月5日再次跌破了百亿。

行业寒冬,信誓旦旦要成为高盛的中国FA们正面临投行的竞争、VC的抛弃和创业者的不屑。

这一点也不奇怪,毕竟老大哥华兴的日子都不好过,何况其他。

曲终人散,FA们或投奔大厂,或转行销售。越来越多的人相信,FA的兴盛只是一级市场的一种中间状态。

01 投行、VC和创业者都在不待见FA

2020年,中国股权投资市场的新募集总规模已跌破1.2万亿元。这是自2017年历史顶峰开始的连续第4年下降。当年1.8万亿元的盛世一去不复返了。

源头活水的减少让一级市场链条上的每一个细分市场都陷入了苦战:持牌券商下场,FA做起咨询生意,“团购式投资”盛行都是一级市场寒冬的真实写照。

传统上不涉及创投市场的券商投行,开始争夺FA的盘中餐。这是自然而然的,就像早期券商只聚焦于国企IPO大项目,而后逐渐耕耘目标创业板的小项目一样。在如今满足IPO条件的优质企业日渐缺乏的大背景下,持牌券商们也只能放下身段。

现如今,许多独角兽的财务顾问,除了华兴资本等老牌FA以外,还出现了中金公司这种顶级投行的身影。在操作模式上,因为投行可以寄希望于后期的IPO业务,所以在前期的财务咨询和融资服务上可以接受十分低廉的费用,甚至免费。

投行杀入FA市场,VC也开始抛弃FA。

从去年开始,大交易不用FA逐渐成了规律。猿辅导的22亿美元G轮,紫光展锐pre-IPO和元气森林超过百亿人民币的融资都是这种情况。

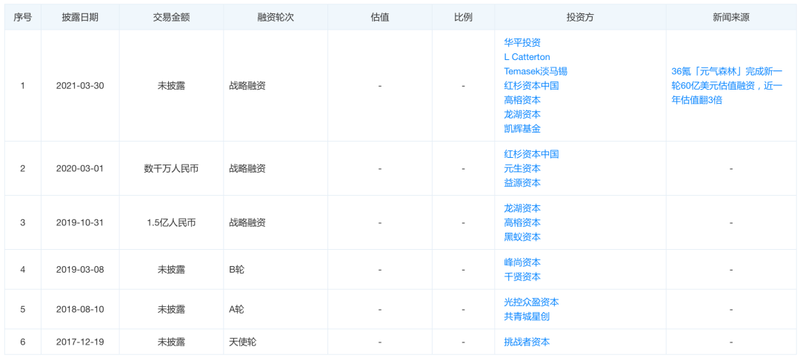

元气森林融资历程

归根结底,资本处于分散、混乱的状况下,FA才有存在的必要。但一级市场投资机构头部化趋势日益明朗,于是,FA的核心服务“资本列表”的长度也就越来越短。

2014年的时候,这个列表可以出现100-200家机构,但在今天也就20多个。需要融资的创始人们可能仅仅和业内人士吃几顿饭,发几条微信就能记住全部潜在VC的名字,他们自然也就不需要FA了。

五年前的VC行业虽然也有众多头部机构,但还各自有擅长的垂直赛道。但如今红杉、高瓴们的触角无处不在,FA能拿出什么理由让创业者拒绝这些超级头部VC而另投他人的怀抱呢?

而且,近几年整个一级市场的内卷愈演愈烈。因为渴望入局者太多,“团购式投资”从后期融资扩展到了早期融资。挤不进去又募不到钱的GP也纷纷变成了FA。

VC不待见FA,头部创业者更不把FA放在眼里。

因为好项目的出现频率远比不上资金的增长,在创业者和投资人的两极之间,商业的天平已经逐渐向前者倾斜了。

有个段子很形象地说明了这个问题:2017年的时候,创始人会因为开会迟到遭到投资经理的训斥;但这家投资机构今年排队了半个月,也没见到另一家规模相近公司的创始人。

过去是FA帮助投资人找项目,现在则是帮助项目过滤投资人。前一阵持续火热的半导体项目,甚至出现投资人连创始人面都没见过就发出几亿的投资意向书的情况。

典型的FA做的就是交易撮合的生意,创业者融不到钱,他们就不收费。但现在,因为头部创业项目很多都已经和VC深度绑定,能融到钱的好项目越来越少,FA不得不开始拓展咨询业务,用这种知识付费来保证进项。

02 FA只是一种中间状态

FA行业不单单遭遇了外部的危机,行业集中度的逐渐提高也正是衰退前期的迹象。华兴资本的数据显示,2019年行业前5的头部FA所占的融资项目为总量的13%,但去年已经上升到了20%。

这说明普通FA正在被市场无情地抛弃!

头部FA的日子也不好过。过去,中早期的FA服务佣金比例是4%-5%,现在却是遍地五折,甚至有些项目直接免费。根据36氪报道显示,去年年底,不止一家头部FA的年平均佣金率已经从2015年的4%以上,下降到了3%一下。

FA在中国过去的20年来,已经走过了两个阶段:赚取“信息差”、快进快出的1.0时期和“做全、做深、做重”的增量服务2.0时代。如今可能是第三个时代,财务咨询服务逐渐被VC和持牌券商吃掉的金融混业大时代。

FA霸主华兴资本的转型也在表明,行业的繁荣或许只是昙花一现。华兴从2012年开始,就接连拿下了香港、美国、内地的二级市场全牌照。从去年开始,它的资管业务收入也超过了50%。

华兴的转型为的就是摆脱FA对人的依赖,将资源上收到公司体制层面:在2.0时代,FA越做越重,直接的结果就是资源逐渐向明星员工手中倾斜。这当然是老板们不愿意看到的。因为这一行没有牌照的限制,羽翼丰满的骨干随时有可能自立门户。

而且,这样的新生势力往往在服务上比原先的老东家要更加体贴到位,这正是创业者所需要的。

另一种尝试来自以太资本这样的互联网派。他们试图扩大线上平台在整个交易活动当中的比重。不过,互联网派虽然在交易笔数上大幅领先深度服务派同行,但是在融资总额上还是远远不及后者的。

2014年是中国私募股权市场大爆发年。这一年获得融资的项目数甚至大于之前年份的项目总数之和。

融资火爆,FA成了全民运动,甚至连许多媒体记者开始转型FA,在投资人与创业者之间牵线搭桥。

但从2018年开始,行业里就出现了许多不要钱的FA了。行业就这样被做死了。

在基金内部,老板经常要做的一件事,就是防止下面的投资经理“FA化”。这恰恰说明了FA服务和基金的本质不同:FA人员往往只做一锤子买卖,但基金要考虑长期发展,注重投后管理。

03 销售的归销售,大厂的归大厂

FA在风口上的时候,一大批从业人员都是销售出身。在他们眼中,做投融资跟卖房和卖理财产品并没有什么不同。

他们的收入情况也和销售差不多,基本工资只有4000-6000,收入大头主要来自投融资的佣金分成。

销售驱动也带来了行业乱象。当投资者开始拒绝为概念买单,而转而看重数据时,FA们也开始专业做数据的“增值”。销售数据和用户数据的刷单开始屡见不鲜。

FA们不会关注自己在行业内的声誉,因为行规就是:交易结束后,佣金到位了就与他们无关了。

这样的策略在行业火爆时期没什么毛病。但在整个一级投资市场都经历过寒冬的洗礼后,情况马上就变得不同了。

当下,最终被验证能持续盈利模式也就两种。一种是“头部对头部”。就是把头部项目推荐给头部基金。但这种方式普通的FA基本没可能介入。

另一种就是“把75分的项目推荐给60分的投资人。”因为这几年的大浪淘沙让市场上真正的“Fool”投资人已经基本不存在了,剩下的投资人就算不是顶级玩家,也是60分以上的。

在这样的市场条件下,不对项目进行基本把关,而采用满屏发BP的FA们也在逐渐被行业淘汰。

表面上看,把项目推荐给更多投资人的起量策略会增大项目成交的概率,从而实现收益最大化。

但这种观点忽略了低质起量策略的根本问题:如果投资人都比较精明,那么每一次低质的项目触达都是对FA的一次声誉损耗。经过多次信用透支的FA很快就会被投资行业中的几乎所有人列入黑名单。

实际上,拥有这种销售风格的选手应该持续去寻找还充斥着“Fool”的大草原,转回去做豪宅销售和保险代理可能才是上上策。

销售们尘归尘、土归土了,怀揣理想的年轻人则开始从FA流向曾经看不上的大厂。

当然,“学不到东西、赚不到钱、每天混日子”的现状也并没有加速他们的离开,很多人还想“拿了年终奖”再走。但着陆的窗口随时有可能关闭。

幸运进入大厂的肯定不适应。“心野了”只是一方面,还有就是技能上的缺失。一从学校出来就做FA的年轻人会发现自己缺乏大厂运营或者技术所要求的工具和技巧。

当然了,有些人在从FA转战大厂的第一天起,就为自己的离开再出发制定了计划。因为他们见过了一夜暴富,见过了事物初生那蓬勃向上的样子,所以不甘心在煮青蛙的温水中挥霍掉自己的青春。他们计划中的辞职创业地点在远离大厂的城市,就是为了脱离无处不在的生态。

年轻人用脚完成了投票,那FA行业还剩下什么呢?

美国这样的成熟资本市场不需要他们,中国市场也会有相同的结局吗?