文|阿尔法工场研究院 鑫垚

随着新能源汽车产业的蓬勃发展,被称为“白色石油”的锂作为核心的上游原材料,近年来开始供不应求,直接的表现就是锂价的持续上涨,仅2021年年初至今,作为动力电池主要原料之一的碳酸锂价格就已实现翻倍。

作为锂电材料的龙头,赣锋锂业(002460.SZ)的市值从2010年8月10日上市以来的59亿元抬升至如今的1400亿元,期间经历了几波上涨。到了2021年1月25日,股价更是达到历史最高点149.3元/股。但随后,赣锋锂业经历了长达两个月左右的回调,直到6月才反弹至前期高点附近。

赣锋锂业是全球最大的金属锂生产商,全球第三大及中国最大的锂化合物生产商,也是全球锂行业唯一同时具备“卤水提锂”、“矿石提锂”和“回收提锂”产业化技术的企业。

从盈利来看,在结束了2018、2019连续两年的亏损后,赣锋锂业2020年的公司业绩实现大幅飙升,归母净利润为9.85亿元,同比增长175.15%。2021年一季报的业绩更加亮眼。业绩上涨主要源于锂盐产品产销量的增长;但另一方面,公司的产品单价却在同比下降,从而导致了公司的经营性净利率较2019年大幅下滑。

01、中欧明星基金经理扎堆买入

在赣锋锂业上涨期间,机构投资者获利丰厚。从2021年一季报公司披露的前十大流通股中可以看到,多位明星基金经理赫然在列,包括中欧基金的代表人物周蔚文、周应波,农银汇理的2020年度业绩冠军赵诣,可谓众星云集。

由于对新能源投资的深刻理解,周应波早在2019年四季度便买入了赣锋锂业,一直持有至今,目前是其管理的”中欧时代先锋股票型发起式证券投资基金”(以下简称“中欧时代先锋”)的第二大重仓股。赣锋锂业从不到23元的价格到如今的121元,股价在周应波投资期间足足翻了5倍多。

同样来自于中欧基金的周蔚文,在2020年第二季度买入赣锋锂业,期间一直坚定加仓,目前同样是其管理的“中欧新蓝筹灵活配置混合型证券投资基金”(以下简称“中欧新蓝筹”)和“中欧新趋势混合型证券投资基金”(以下简称“中欧新趋势”)的第二大重仓股。可见中欧基金对赣锋锂业的重视程度。

02、分歧出现

虽然长期持有至今,但是到了今年一季度,各位基金经理却对戆锋锂业的态度出现了分化。从2020年四季度开始,周应波的“中欧时代先锋”开始减仓赣锋锂业,到了今年一季度又再次减持95万多股。

与之相反的是,周蔚文的“中欧新蓝筹”却选择了持续加仓,即使在今年一季度仍然加仓了117万股,较去年年底的仓位又增加了14.24%。

赣锋锂业港股(01772.HK)近期也有机构产生了投资上的分歧。5月24日,摩根大通以均价98.4港元/股增持了赣锋锂业(01772.HK) 179.23万股,交易金额约1.76亿港元,持股比例由5.35%增持至6.10%。

而5月31日,朱雀基金管理有限公司以均价111.48港元/股减持了赣锋锂业(01772.HK)345.16万股,减持金额约3.85亿港元,持股比例由9.62%降至8.18%。

03、左侧VS右侧

至于为何机构投资者近期对同一只股票会产生截然相反的态度,或许我们可以从基金经理的操作风格和投资理念出发,去寻找答案。

目前周蔚文和周应波在管基金数量均为5只,并且管理规模也十分接近,周蔚文的管理规模为477.28亿元,周应波的管理规模为486.88亿元。

北京大学理工科背景的周应波在加入中欧之前做过腾讯QQ产品经理,平安证券、华夏基金研究员,研究覆盖过机械、电力设备、新能源等行业。2014年10月加入到中欧基金,2015年10月,周应波的第一只基金“中欧时代先锋”发行成立。

虽然成立的时间点比较尴尬,但在2016年,周应波仍然取得了15.06%的正收益,成立至今(截止到2021年6月9日)基金获得了323.98%的累计收益,在同期同类基金排名中位居第三,仅次于赵蓓的“工银前沿医疗”和萧楠的“易方达消费行业”。出色的业绩使基金规模从成立之初的2000多万元增长到如今的214亿元。

图片来源:天天基金网

周应波是一位善于挖掘“成长“股的基金经理,他自认为80%的业绩贡献来自于个股选择。比如2016年,周应波意识到化工行业龙头万华化学受益于供给侧改革,基本面快速好转,所以在行情启动之前早已提前买入。

2018年四季度,周应波同样在牧原股份价格最低的区间买入,之后多次大幅加仓,直到2020年二季度才开始减持。

同样,周应波对新能源汽车板块的布局也比较早,并且曾公开表示:新能源领域电动汽车的普及会是未来5-10年增量最大的一块领域,可能会贡献5-10倍的行业增长。对赣锋锂业的提早布局也足以说明这点。

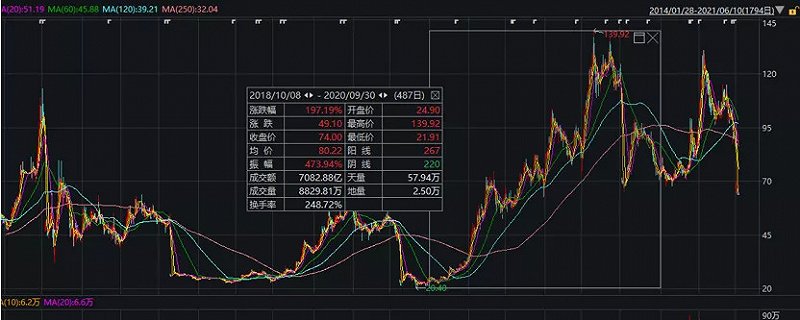

图片来源:牧原股份K线图,时间区间20181008-20200930

除此之外,周应波在多个场合表示过自己厌恶高估值。“我其实是风险厌恶型的,不是那种高风险偏好的成长股选手。我比较看重性价比,我买的成长股,平均的PB只比传统价值股稍微高一点点。而且一旦估值到了某个位置,我还是会选择卖出。”

由此看来,周应波卖出股票的理由往往不是根据过去的涨幅来判断其是否见顶,而是看估值是否超出目标区间过多。对于交易拥挤的龙头股或者给了异常高估值的科技领域公司,他通常会选择规避。这或许是他近两个季度减持赣锋锂业的原因之一。

作为中欧基金的研究部总监,周蔚文的资历和影响力在业内自然不用多说。目前全国管理年限超过14年的基金经理总共有20名,周蔚文便是其中一员。

如果从几何平均年化收益率来看,周蔚文以20.82%的收益率位列第三,仅次于朱少醒和曹名长。其代表基金“中欧新蓝筹”自2011年接手以来,近十年累计取得了414.15%的收益率。

图片来源:天天基金网

周蔚文投资风格偏保守,股票偏左侧买入,买入之前通常会对公司做深入的研究,所以一旦买入,持有时间都比较久。

周蔚文的另一大特点就是善于逆势加仓,认为好公司需要动态地判断。买入之后股价阶段性下跌有时在所难免,如果只是一些次要因素导致股价短期偏离基本面或业绩增长略微推迟,他会继续持有,如果这个时候股票出现明显下跌,甚至还会加仓。

而相比周蔚文,周应波在择时方面就比较佛系,随着管理规模的提高,操作上也基本不怎么择时,并且择时因子还为基金产生过负收益贡献。从业绩评估指标来看,周蔚文在各个阶段的择时能力确实要好于周应波。

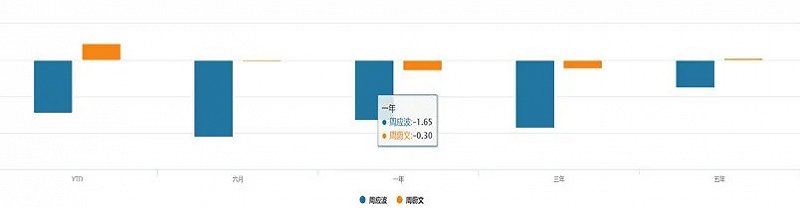

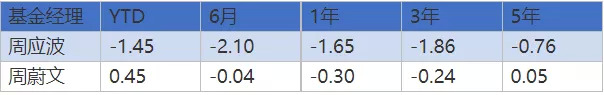

年度择时能力对比;数据来源:wind

以紫金矿业为例,两位基金经理都在3元左右的价格区间买入的紫金矿业,但是2020年上半年,紫金矿业的表现一直不温不火,虽然公司业绩并未转差,但是也遭遇了旗下金矿被巴布新几内亚政府收归国有的黑天鹅事件,随后又因巨额收购铜矿导致紫金矿业杠杆率大幅增加,先后被国际三大评级机构下调信用评级。

在这个背景下,周应波选择在2020年二季度清仓紫金矿业,虽然在一季度才刚刚大幅加仓。而周蔚文却选择继续持有,在紫金矿业涨幅较高的2020年四季度小幅减仓,随后又在今年一季度再次加仓7.35%,见证了紫金矿业的整个涨幅过程。由此可见,周蔚文会根据股价的阶段表现选择择时进行动态操作。

图片来源:紫金矿业K线图,时间区间20191008-20210610

今年一季度,和周应波减持做法相反的是,周蔚文仍然选择增持赣锋锂业,多半也是遵从以往的操作思路,那就是所看好的股票一旦出现明显下跌,就会择机加仓。

总体来看,两位基金经理在一季度仍然将赣锋锂业作为基金的第二大重仓股,应该是看好公司的长远发展,只不过因为个人操作风格的不同所以在过程中发生了阶段性分歧。

除了上面提到的两位基金经理以外,农银汇理的赵诣所持有的“农银汇理新能源主题灵活配置混合型证券投资基金”也在今年一季度减持了278.9万股赣锋锂业,减持数量远超周应波。

赵诣也是在2019年四季度买入赣锋锂业持有至今,和周应波持有时间相当,在2020年更是多次大幅加仓。在此之前,赵诣还曾买过另一只锂资源公司天齐锂业,但却是赔钱退出。

就在前几日,赵诣在一次采访中提到了自己对锂资源股票的不同态度:“那个让我亏钱的公司,比较喜欢加杠杆。公司在行业的低点加杠杆和行业的高点加杠杆,带来的结果是完全不同的。我们做投资,本质要找到穿越行业周期的公司,这笔投资就能看到两个公司之间的差异。我当时买那个亏钱的公司,也是去博价格弹性。后来我明白了,博取Beta弹性的时候,一定要选有真正Alpha的企业。这样几轮周期下来,你就能赚很多钱。如果公司只有Beta属性,那么可能一个周期下来,还亏了钱。”

所以,基金经理对每只股票的不同认知最终会反应到投资结果上来。从去年机构的一致性加仓做多,到如今交易方向上出现分歧,使得今年赣锋锂业的股价能否再创新高,增加了更多的不确定性。