文|雷达财经 张凯旌

编辑|深海

“SHEIN是什么?”哪怕这只独角兽最新一轮融资估值已超3000亿元,并已取代亚马逊,成为美国iOS和安卓平台下载量最多的购物应用,公众依然对这家公司所知颇少。

公开信息显示,2020年SHEIN营收近100亿美元,目前公司已完成E轮融资,背后屹立着红杉资本、环球老虎基金、IDG资本等一众知名VC/PE机构。而据投资界消息,SHEIN已开始筹备IPO,有望近期提交上市招股书。

有风投机构投资人称SHEIN为“中国最神秘的百亿美金公司”,因为哪怕是谷歌上搜索它的用户已是Zara的三倍以上,依然鲜少有媒体报道过它的崛起。甚至有自媒体人在撰写一篇SHEIN的融资新闻后,仅仅是因为公司方面希望低调就被要求文章全网删除。

与SHEIN的低调形成鲜明对比的,是其在海外市场的火热。目前,SHEIN在54个国家iOS购物应用中排名第一,在13个国家安卓设备中排名第一,而在5月10日Google和WPP发布的《2021年BrandZ中国全球化品牌50强》名单中,SHEIN排名第11位,高于腾讯、中兴、比亚迪。显然,SHEIN现在是全球知名度最高的中国跨境快时尚品牌。

SHEIN是什么?

在一些行业人士眼中,SHEIN曾被视为“中国版ZARA”。

1975年,学徒出身的阿曼西奥·奥尔特加在西班牙的一个偏远市镇开了一家名为ZARA的小服装店,彼时SHEIN的创始人许仰天还没出生。

发展过程中,ZARA一度被市场看作是“快时尚”的代名词,其在传统的顶级服饰品牌和大众服饰中间独辟蹊径开创的精准时尚模式,曾引领了时尚服饰行业的潮流。2005年,ZARA在全球100个最有价值品牌中位列77名,哈佛商学院将其评定为欧洲最具研究价值的品牌。

2006年,ZARA开设了其在中国大陆的首家门店。次年,许仰天才刚刚从青岛科技大学毕业,后在一家外贸线上营销公司担任起了SEO(搜索引擎优化)方面的工作。

天眼查显示,许仰天最早担任高管的一家公司名为南京点唯信息技术有限公司,成立于2008年10月,注册资本10万元,由王小虎、许仰天、李鹏共同担任股东。

据晚点LatePost报道,李鹏曾在描述许仰天时称,许仰天出身穷苦,小时候“馒头泡酱油”,高三就在外面打工,大学也是半工半读。或许是早年间的经历,铸就了许仰天追求极致的性格,据李鹏所述,做SEO时,许仰天动辄测试上万个客户,“一天到晚测试”。

2009年,许仰天看准跨境电商起步的契机,开始做起了跨境卖婚纱的生意。据悉,婚纱是当时仅次于数码产品的跨境电商品类。借此,许仰天成功拿下了SheInside.com的域名,并建立了自己的独立站。

2012年,ZARA的全球营收达到159.46亿欧元。8月,彭博亿万富翁指数显示,76岁的奥尔特加财富达到466亿美元,超越巴菲特成为了全球排名第三的富豪。

也是在这一年,许仰天正式放弃婚纱业务,用SheInside.com的域名全力转做跨境女装,紧跟快时尚潮流,SHEIN的故事也就此启航。“我现在有超过50个员工了!“2013年1月的一天,许仰天在Facebook感叹。

许仰天卖婚纱的这些年,李鹏成立了属于自己的跨境女装品牌ROMWE,并于2011年正式上线,该品牌红极一时,却在2014年被SHEIN收购,后者也就此开始了SHEIN与ROMWE的双品牌运作。2015年,SheInside更名为SHEIN。

此后的几年里,SHEIN成功打入中东、东南亚等市场。由于其专攻线上购物,所以在2020年疫情来袭,全球多家快时尚线下门店遭受致命打击的情况下,SHEIN反而实现了逆势增长。

2020年,SHEIN营收接近100亿美元,连续第八年营收实现超过100%增长。这也意味着许仰天作为80后,在36岁时即率领公司交出了销售额超600亿人民币的答卷。

SHEIN为什么这么火?

“便宜、款式多”,这是许多SHEIN消费者都会提及的关键词。

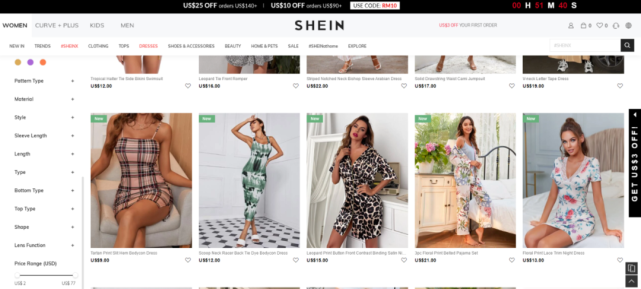

打开SHEIN的官网,首先映入眼帘的便是注册即可享受到的折扣优惠。新人注册后,限时七天的折扣券和高达70%的价格抵扣开始让人怀疑,卖家还赚钱吗?

雷达财经搜索发现,SHEIN主要将旗下产品分为四类:女装、大码女装、童装和男装,官网给出的价格选择区间分别在2-77美元、4-75美元、2-35美元、5-71美元。具体浏览下来,多数产品的价格在20美元以下。

有美国佐治亚州的大学生在Facebook上晒出了自己在SHEIN的购物清单,其中显示,总共购买16件商品,总计108美元,最便宜的小饰品只需1.38美元左右。

6美元的女士T恤、12美元的连衣裙……这些价格即使乘上汇率放在国内,也足以配得上“平价”之称。

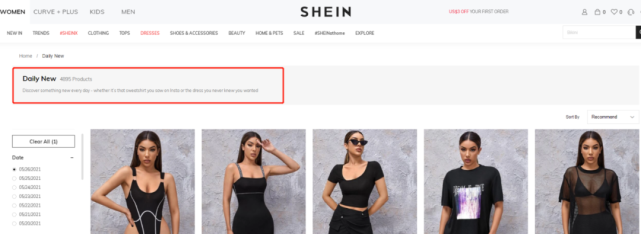

此外,SHEIN的官网上,还会显示近一周的上新量,以近几日为例,5月24日、25日、26日SHEIN女装全品类上新量分别达3839款、3936款、4067款。

据悉,2019年时,SHEIN全年上新量就达15万款,平均每月上新一万余款,这意味着其只需一到两个月就可以赶上ZARA全年的上新量,而就目前的现状而言,SHEIN显然又进化了。

除了低廉的价格和丰富的款式,SHEIN的商业推广模式亦对其火爆的销量有着重要贡献。

早在2011年,SHEIN就开始利用网红在社交网站上做推广、为站点引流。有一段时间,站内绝大部分流量都来自网红的推荐,ROI高达1:3。但其早期依赖爆款制造流量和网红带货获得的粗放式增长,在2014年到2015年前后开始出现疲软。

此后,SHEIN又逐渐分流出了联盟营销的玩法。行业人士指出,SHEIN的联盟客必须自带流量,但又不是名人明星,最好是一些有影响力的大学生群体、做垂直内容的网红博主、有粉丝基础的宝妈们。这些博主虽然粉丝数量远不如头部明星,但日常发布的内容更接地气,所吸引的粉丝群体与SHEIN的目标受众也更契合。

一位来自南卡罗来纳大学的22岁女孩在接受路透社采访时就曾提到,自己是一个在Instagram拥有3.6万名关注者的学生运动员,“如果我把自己在SHEIN买的东西发布到个人账号,SHEIN每个月将给我六件商品的免费额度。”

另有来自美国佐治亚州立大学、在Instagram上拥有4.8万粉丝的女孩表示,“每卖出一件衣服,SHEIN会给我15%的佣金,每个月还会有额外的现金奖励。”成为SHEIN的联盟客后,她第一个月就赚到了2000多美金。

由此带来的结果是,SimilarWeb数据显示,过去半年,SHEIN官网的PC端流量当中,5.24%来自于引荐渠道(即从其它社交平台或者网站引导用户进入SHEIN网站);在SHEIN最大的流量来源国——美国,2020年1月至3月期间,源自于引荐渠道的流量甚至达到了19.41%。

支撑销售额的强大供应链

《哈佛商业评论》曾称:ZARA建立了一个不同于传统行业的通信供应链,正是这个供应链帮助ZARA完成了它的15天神话。在ZARA你总是能够找到新品,并且是限量供应的。这些商品大多数会被放在特殊的货架上面。

具体而言,ZARA会先由设计师和买手根据大牌发布会中的新品搜寻流行元素并加以“修饰”,同时根据门店内的销售数据和客户诉求快速生产,并在西班牙本地市场小批量测试,效果好则追加订单。

快速的迭代和强大的供应链是ZARA的标签,但在这方面,SHEIN面向消费者们的展示则更为极致。

2014年,SHEIN的订单量达到每月两三千万元,多至四五千万元,但由于无法全部备货,公司的营销成本不断上升。于是,许仰天决定要打造自己的供应链体系。年底,SHEIN的运营实体南京领添信息技术有限公司成立。

2015年,南京领添在广州设立分公司,由任晓庆担任法定代表人,而他正是负责SHEIN供应链的关键人物。许仰天本人也深度参与到了供应链的建设中。

根据SHEIN前员工描述,公司在供应链端的运营有几个特点,一方面是会将库存的压力留给自己,“假设我觉得你做80件会亏本,我下100件,情愿自己承担库存。”另一方面是会保证资金链安全,从不拖欠供应商款项。“他们甚至会提前结账”,有供应商在接受采访时表示。

为进一步扶持供应商,SHEIN甚至会在扩大产能时借钱给规模不够的工厂,供其买设备、买厂房。

作为回馈,SHEIN对供应商服务和品类质量的要求则更为严苛。目前,公司已引入有日韩企业经验的人员做工厂品控,从急采发货及时率、备货发货及时率、次品率、上新成功率四个维度审核供应商的KPI。

一家曾在2015年时与SHEIN合作的泳衣供应商表示,彼时生产较随意,“有货就要,S码改成XL码也拿。”但2020年想再度合作,门槛却变高了,“返单8天交期(传统工厂几乎都要半个月以上);一件衣服线头要少于三根,并且不超过3厘米长;尺寸误差2公分以内。”

据界面新闻,目前SHEIN的后端供应链生态已经基本建构完成,下设商品中心、供应链中心和系统研发中心三大主要部门。其中,供应链中心团队规模最大,从2015年的800人,壮大至2019年的逾5000名员工。

得益于现有供应链后端部门框架设置和分工,辅助以自主研发的数据系统,SHEIN还可实现从终端销售和消费决策电商平台上获取大数据,向后端供应系统和生产商反馈信息,适时调整生产计划,改变商品产量、种类或组合。比如在2018年,SHEIN就准确预测了夏季美国流行蕾丝,印度流行全棉材质等。

曾有与ZARA合作的外贸公司人士透露,“从下订单签合同的那一刻起到货物送进客人在中国的仓库,Zara以及INDITEX旗下这些快时尚品牌,时间基本控制在30到60天,有的可能会在20天之内完成。”

而SHEIN,已经从早些时候的15天缩短至2020年的11天,甚至是7天或更短。据SHEIN的一位顶级供应商,自己从收到SHEIN的订单、面料到将成衣送至SHEIN仓库,只需5天:面料制作1天,裁剪、车缝和收尾3天,二次工艺(绣花和印花)1天。

被质疑让工厂重返低端制造“陷阱”

雷达财经梳理发现,虽然低价和快速上新的模式让SHEIN享受了诸多红利,但该模式也浮现出隐忧。

有设计师出身的工厂老板认为,SHEIN正在让工厂重返低端制造的陷阱,其面辅料上选择都是低端档次,“款式设计看上去像那么回事,但拿在手里感觉完全不一样”。

与此同时,SHEIN极低的价格也就注定工厂在加工方面享受到的利润也是极低的,相关人士算了一笔账,以全年的销售额来计算,为SHEIN加工的利润并不比过去为中小服装品牌加工的利润更高,但承受的压力却不成正比,过于追求产能和速度的订单让工厂几乎在超负荷运转,以至于许多人进入了完全无休的工作模式。

而随着SHEIN的飞速发展,陷入这一模式的工厂数量正与日俱增,甚至有人戏称,“国内大概三分之一的服装产能都给了SHEIN”。

此外,SHEIN也同其他快消品牌一样,面临“设计困局”和“质量困局”。

一方面,西方媒体如同对待ZARA这些快时尚品牌一般,对SHEIN的设计是否涉嫌抄袭、复制持着怀疑的态度,认为其“设计款”是将大牌设计师的创意元素拆散重组;另一方面,SHEIN产品的质量也遭到诸多消费者吐槽。

SHEIN并不是没有意识到这点,其曾在2020年6月上线更为高端的MOTF品牌,并于2021年4月将优选产品线SHEIN Premium 转型为独立品牌MOTF,同时上线全新的独立网站,试图打造高溢价的产品线。

从目前上线的MOTF产品价格可以看到,除了一款引流款9.99美元以外,其他产品最低价格39.99美元,最高价格可达99.99美元。

不过,对此也有外媒指出,快时尚品牌转而打造高端奢侈品牌在行业内从未有过先例。即使抛开时尚行业的限制,放眼国内整体市场,从性价比起家的小米向高端迈进的过程确实展现出了不小的难度。

海外政策风险则是另一个不可忽视的问题,2020年SHEIN App曾被印度政府下架,美国的有关监管部门也在不断收紧对中国企业出海的审查。

如何解决这些问题,将决定SHEIN的后续空间。

雷达财经(ID:leidacj)