图片来源:图虫创意

投稿来源:观点财经

今年春节以来,蓝光发展(SH600466)对钱的渴望似乎比以往更进一层。

早在去年10月下旬,蓝光将“地产+医药”双轮驱动战略中的医药板块迪康药业,以9亿元的低价卖给汉商集团。

而后者凭借收购迪康药业实现三季度业绩扭亏为盈,仅合并迪康药业后2020年11月-12月的报表,汉商集团就增加了净利润4334万。

今年春节刚过,蓝光再度出手,将旗下另一只主营物业管理的现金奶牛——蓝光嘉宝(02606·HK),以48.46亿元的价格卖给碧桂园,手里仅留下0.42%的内资股,几乎全盘转让。

而根据蓝光嘉宝2020年年报业绩,全年蓝光嘉宝实现营收27.34亿元(人民币),同比增长30.17%,实现归母净利润5.33亿元,同比增长24.15%。

图片来源:东方财富

尽管营收净利增速较往期有所下滑,但蓝光嘉宝全年实现8.89亿元的经营性现金流净额,同比增长110.67%,账面可支配现金达21.5亿元,整体现金流情况不错。

图片来源:东方财富

可即便如此,蓝光发展仍要将蓝光嘉宝拱手送人,可能并非不知道物业板块的好,而是公司太缺钱。

蓝光披露新业绩快报,公司真的不挣钱

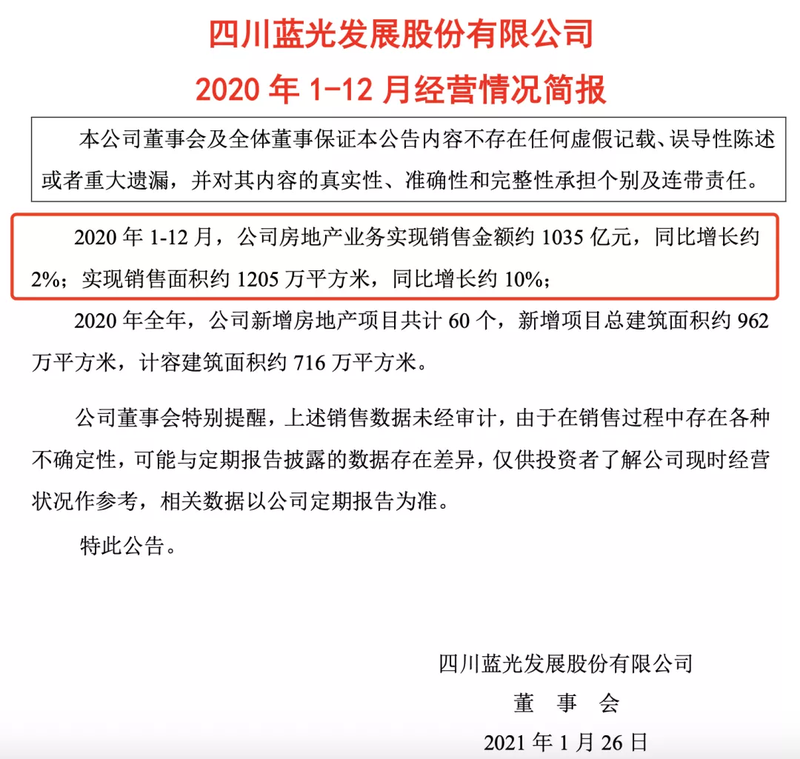

根据蓝光发展官方公告,整个2020年,蓝光实现销售金额约1035亿元,同比增长约2%;实现销售面积约1205万平方米,同比增长约10%。

图片来源:蓝光发展2020年1-12月经营情况简报

销售情况跟2019年差别不大,并没有明显的增长,由此也导致在今年2月份披露的2020年年度业绩快报中,蓝光发展业绩表现一般。

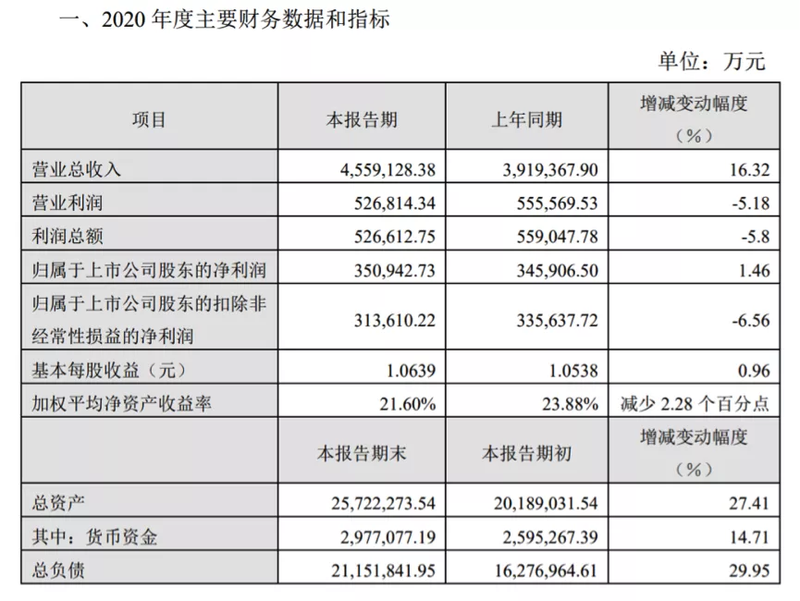

2020年全年,蓝光仅实现营收455.91亿元,同比增长16.32%;

归属于上市公司股东的净利润为35.09亿元,同比增长1.46%;

扣非净利润为31.36亿元,则同比下降6.56%。

图片来源:蓝光发展2020年业绩快报

如果再参照去年三季报披露的现金流情况,当前业绩恐怕不足以改变蓝光全年经营性现金流净流出的状态。

根据其财报数据,2020年前三个季度,蓝光经营性现金流净额持续净流出。截止到三季度末,蓝光发展经营性现金流净流出达98.5亿元,同比减少391.5%。

图片来源:东方财富

在业绩较去年没有明显增长,而公司现金流却在加速净流出的状态下,蓝光发展对资金的渴求程度,可见一斑。

不过,若算上蓝光相继卖掉医疗产业迪康药业,以及物业板块蓝光嘉宝后收回的现金,蓝光整个2020年的现金流表现应该不至于太难看。

但公司现金流不足,对其拿地产生的影响也在不断显现。

根据公开数据,从2017年到2020年,蓝光发展拿地金额分别是202亿元、288亿元、654亿元和352亿元。

在2020年352亿元拿地金额中,1-8月拿地金额295亿元,而9-12月四个月的时间,蓝光在拿地上仅花费了57亿元。

到了2021年前两个月,蓝光发展拿地金额不到10亿元,反观其2020年同期,在疫情影响下,拿地金额也达到了13.3亿元。

不难看出,蓝光从去年三季度开始,就已经在放慢拿地脚步。

如果再深入分析,影响蓝光拿地速度的除了公司现金流不足,还有激进拿地策略下的高拿地成本,也对其形成一定的反噬,拖累盈利质量。

拿地成本高企,拖累公司盈利质量

早在去年6月份,蓝光发展曾以12050元/㎡的楼面价竞得浙江宁波奉化区的一宗宅地,溢价率高达49.7%,楼面价已与当地新房价格相当。

之后7月8日,经过465轮竞价,蓝光发展子公司苏州舜堂商务咨询有限公司以9.19亿元的高价获得江苏南通海门市出让一宗地块,折合楼面价13038元/㎡,溢价率高达99.59%。

由此反映到盈利质量问题上,导致蓝光利润率表现一般。

最新2020年业绩快报并未披露蓝光全年利润水平,但参照以往,2015年以来,蓝光毛利率始终维持在27%左右,净利率则保持在4%-10%左右波动。

图片来源:东方财富

而截止到2020年三季度,蓝光毛利率则进一步下滑至24.2%,较2019年下降了4.13个百分点,净利率也较年初下降了1.48个百分点至9.13%,同样低于行业平均水平。

图片来源:东方财富

之所以导致利润指标表现一般,很大一部分原因或许也在于太缺钱,导致蓝光相比盈利质量,更看重资金回笼速度。

因此对于部分项目,不得不采取高价买地、低价卖楼的方式,确保资金回笼。

根据Wind数据显示,蓝光发展2020年全年的拿地面积为962万平米,拿地均价约6757元/平米,而全年的销售均价为8589元/平米,与2019年的14052元/平方米相比,下降39%,售价和地价之间的价差也缩小至1800元/平米左右的水平。

如此一来,毛利率和净利率持续低于行业平均水平就不难理解了。只是随着蓝光逐渐放慢拿地速度,且在盈利质量无法跟上的情况下,未来发展着实堪忧。

而且雪上加霜的是,蓝光在融资成本上似乎也毫无优势可言,而且整体负债水平也让蓝光处于红线之上。

债务规模明显增加,融资成本高企,明股实债问题明显

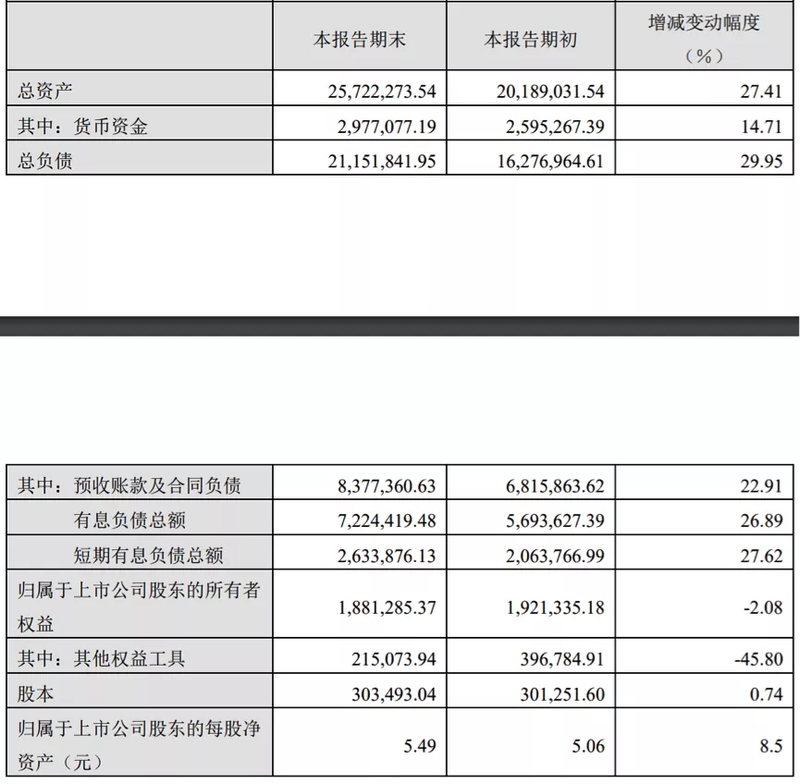

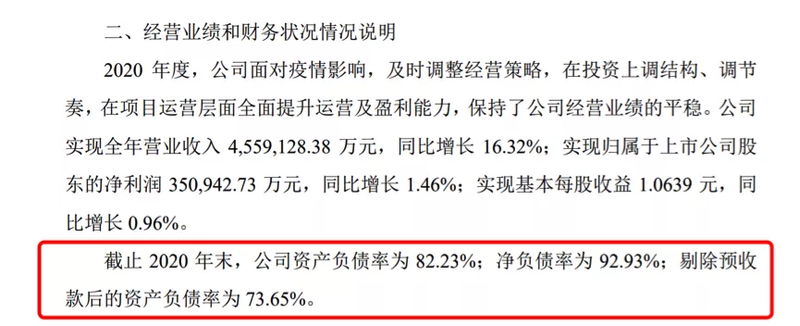

根据2月份披露的业绩快报,蓝光全年负债总额同比增长29.95%,从1627亿元升至2115亿元。

其中有息负债总和较上一年增加26.89%至722.44亿元,而短期负债则增长27.62%至263.39亿元。

图片来源:蓝光发展2020年前业绩快报

这也直接导致蓝光发展资产负债率突破80%,达到82.23%。在剔除预收款后的资产负债率为73.65%,踩中房企融资新规中的一条红线。

图片来源:蓝光发展2020年前业绩快报

而根据业绩快报,2020年蓝光的净负债率较三季度的119%降至92.93%,勉强符合融资新规。但如果算上21.5亿元的永续债,其净负债率则为102.58%,处于红线之上。

如此来看,恐怕只有1.12的现金短债比符合融资新规了。

一方面是自身盈利不足,项目利润率一般,另一面则是亟待解决的杠杆问题,但解决这两点的关键都在于钱。为此,蓝光除了卖掉资产加速资金回笼,确保地产主业稳定经营,就只能通过借新还旧,用时间换空间。

只是并不算太好的盈利表现和本就高企的杠杆水平,让蓝光融资成本长期处于行业较高水平。

据《商学院》记者不完全统计,2020年蓝光发展通过各种渠道的融资超过100亿元,其中发行公司债7.5亿元、美元债9.5亿美元、中期票据30亿元。

去年12月初蓝光发行的一笔为期2.25年的3亿美元债,融资成本就达到10.4%。此前3、6、7月份发行的三笔美元债融资成本则分别达到11%、10.5%和10.5%。

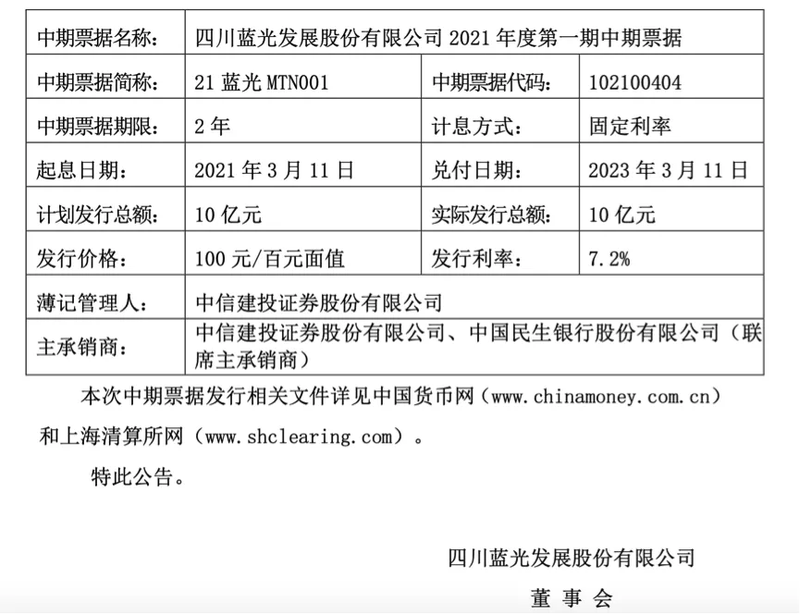

再到今年3月初,蓝光发行了一笔为期2年,规模10亿人民币的2021年第一期中期票据,其融资利率为7.2%,高于6%的行业平均融资水平。

图片来源:蓝光发展官方公告

除了发债,蓝光近年来也在通过做多少数股东权益来降低资产负债水平,补充公司现金流。根据一号地产统计信息,在蓝光去年发行的多笔信托产品中,就包含不少股权信托产品。

比如“金沙2024期蓝光发展优质项目集合资金信托计划”、“金沙2037期蓝光发展优质项目集合资金信托计划”等,就标明属于“股权类信托产品”。而这类信托,就属于少数股东权益之一。

一号地产还统计得出在蓝光目前已披露的信托产品中,明确涉及明股实债的金额高达13.05亿元,占信托融资的53%。若算上其他未披露的信托产品,这一数字可能会更高。

关于少数股权权益的问题,我们之前也多次聊到,尽管它不会被算作负债,而且会算做公司资产,有利于降低公司资产负债率。

但从本质上来讲,需要公司将每年利润按权益比例派发给少数股东,如果是股权类信托,则还需每年支付利息,因此相比资产,更像是明股实债。

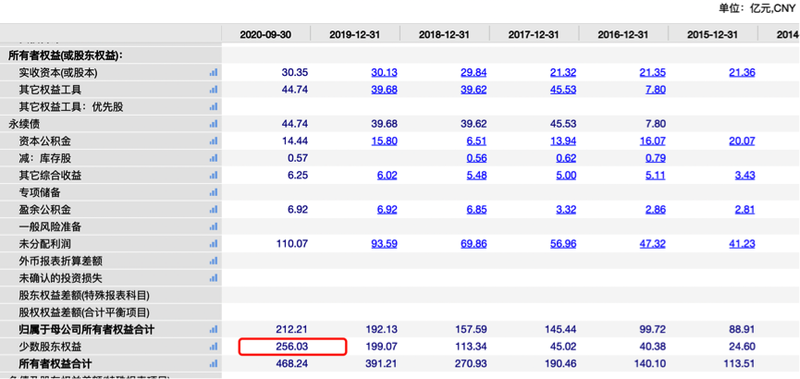

对于这部分少数股东权益,根据蓝光历年财报数据,在2017年以前,蓝光少数股东权益占比保持在30%以下,但从2018年起逐年飙升至50%以上,远超行业平均水平。

截止到2020年三季度,蓝光少数股东权益规模达到256亿元,较年初增加了56.96亿元,在股东权益中的占比则升至55%。

图片来源:Wind股票

综合来看,由于自身造血能力不足,蓝光发展持续处于缺钱的窘境,而持续缺钱也在加重蓝光的经营负担。如今在融资新规之下,蓝光也只能“剑走偏锋”,通过少数股东权益降低杠杆比例,并卖掉优质资产回笼资金。

只是这番操作到底是饮鸩止渴,还是时间换空间下的权宜之计,恐怕只能留给时间来印证。