2010年8月5日,安博教育在纽交所挂牌上市,融资1亿美元,成为和新东方、好未来齐名的明星教育中概股。

然而,4年后,安博教育造假、违规缠身,被强制退市。

2018年6月,安博教育杀了个“回马枪”,成功登陆美交所(纽交所旗下、以中小机构为主)。

只是如今,安博教育已没有了往日的荣光,第三季度净亏损8453万元,同比亏损扩大16%。十年间,安博教育怎么了?

营收、净利双下滑 盈利能力堪忧

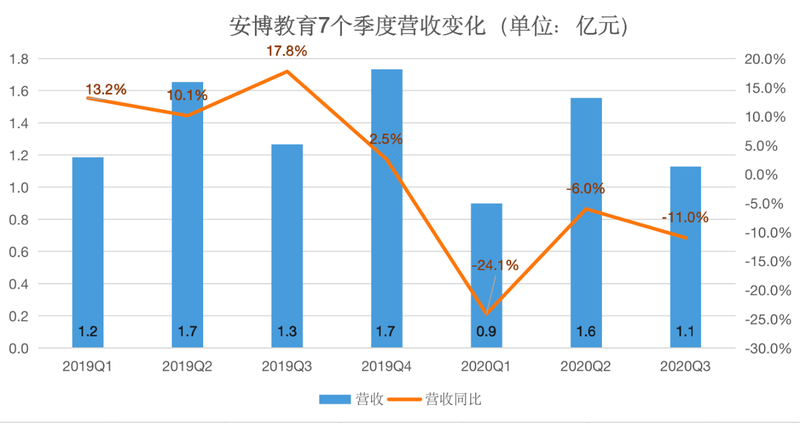

纵观安博教育过去7个季度财报,安博教育正陷入营收、净利“双降”的处境中,而疫情只是为下滑的趋势添了一把火。

营收方面,2020年前三季度,受疫情等因素影响,安博教育营收均同比下滑。其中,第一季度,营收同比下滑25%,第二季度同比仍然下滑5.99%。第三季度,1.13亿元的营收,不但同比下滑11%,环比上一季度也下滑近三成。

对于营收下降的原因,安博教育在财报中表示,由于2020年上半年疫情,临时关闭校园,为K-12学校提供寄宿以及其他辅助服务减少,以及辅导中心、培训办公室和大学校园提供的服务减少,导致安博教育前三季度营收仍是下降的。但需要看到的是,安博教育增速下滑从2019年四季度就已经开始。相比于2019年前三个季度同比两位数的增速,2019年四季度只能保持个位数增长。

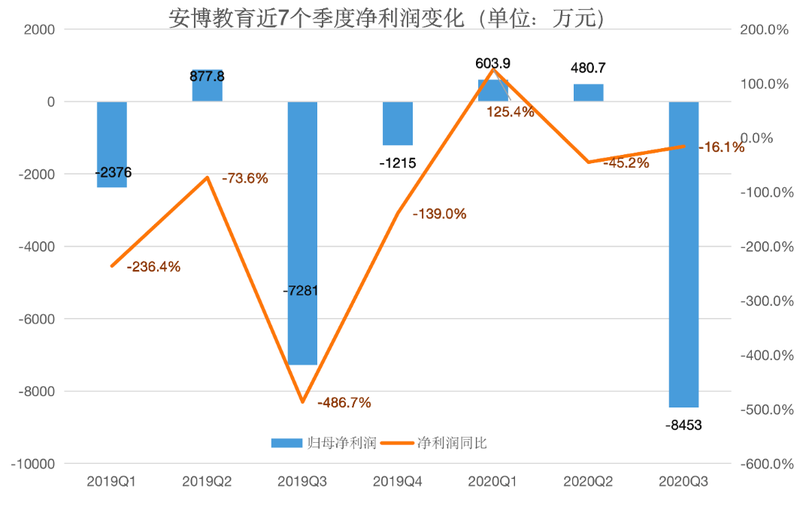

相比营收,净亏损尤为严重。7个季度以来,2019年Q2、2020年Q1、2020年Q2仅实现1962万元的盈利,其他季度均处于亏损状态,共计亏损1.93亿元。

其中,2020年Q3亏损达单季度最高,相较于去年同期净亏损7281万元,亏损扩大16.1%至8453万元。

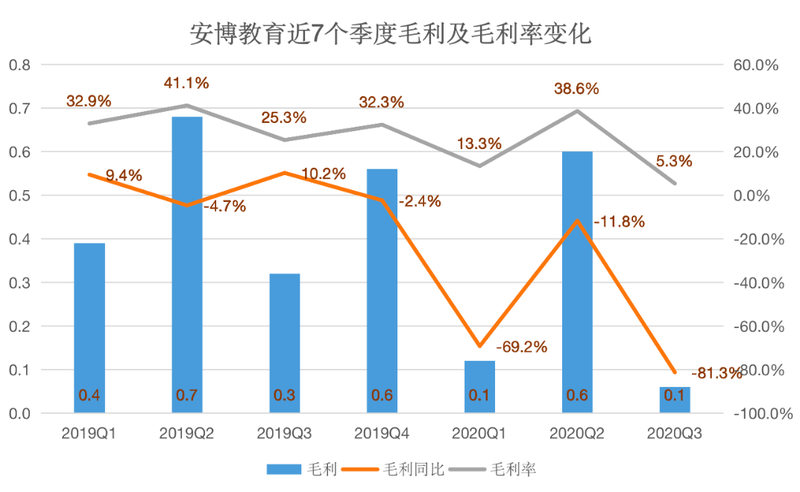

伴随利润下滑,安博教育的盈利能力也在萎缩。2020年第一季度,安博教育毛利润同比下滑近7成,第二季度下滑11.8%。第三季度,毛利润达最低点,同比下滑超八成。前三季度,安博教育毛利率分别为13.3%、38.6%、5.3%,分别同比减少了19.6%、2.5%和20%。特别是第三季度,安博教育的毛利率进入低谷,仅为个位数。

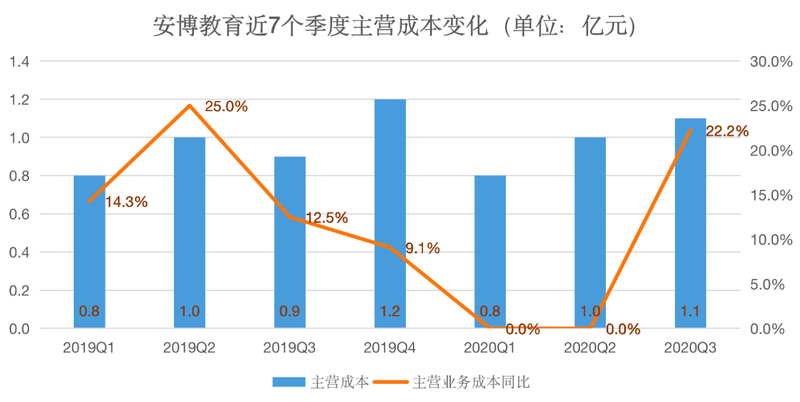

从费用角度出发,亏损严重、盈利能力下滑与成本增加有关。近7个季度,安博教育的主营成本持续正向增加。在疫情冲击、校园关闭的情况下,2020年Q3营业成本达1.1亿元,相比去年同期仍然上涨22.2%。营业成本的居高不下,让本来盈利能力不佳的安博教育压力更大。

盈利能力不足,营收下滑、亏损严重,安博教育的经营现状并不乐观。更加麻烦的是,安博教育的留在手中的牌并不多。

疯狂并购下,安博教育陷路径依赖

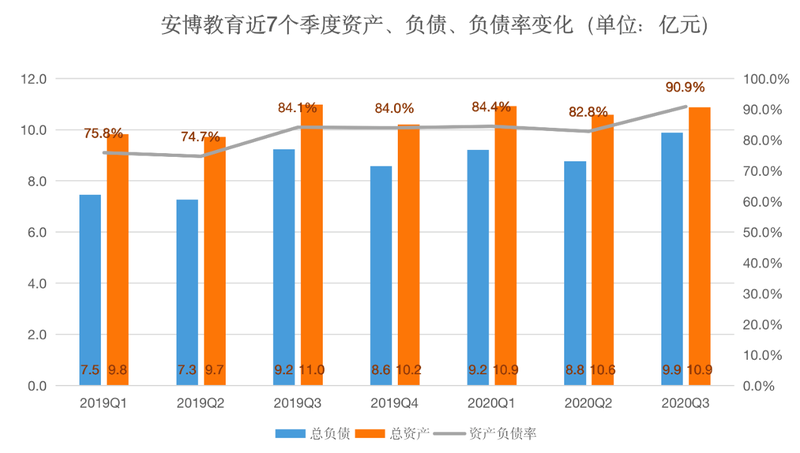

最明显的问题是,安博教育的负债压力巨大。近7个季度,安博教育的负债率不断攀升。负债率由2019年Q1的75.8%增加至2020年Q3的90.9%。

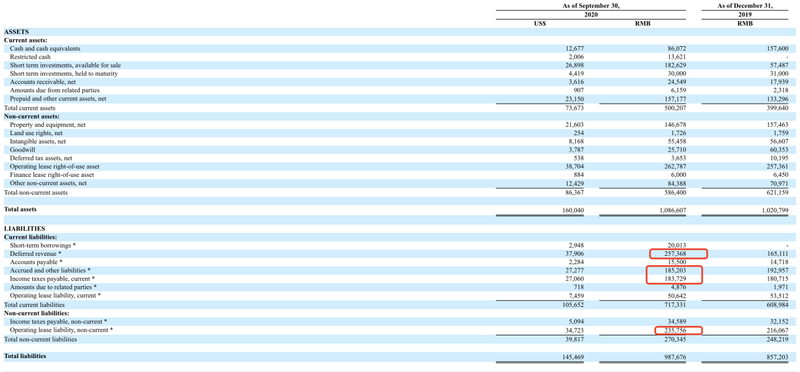

更需要注意的是,安博教育的短期偿债压力不小。在流动负债方面,安博教育的应计负债为1.85亿元,应计所得税1.84亿元,短期借款2001.3万元,共计3.89亿元,占负债总额的39%。

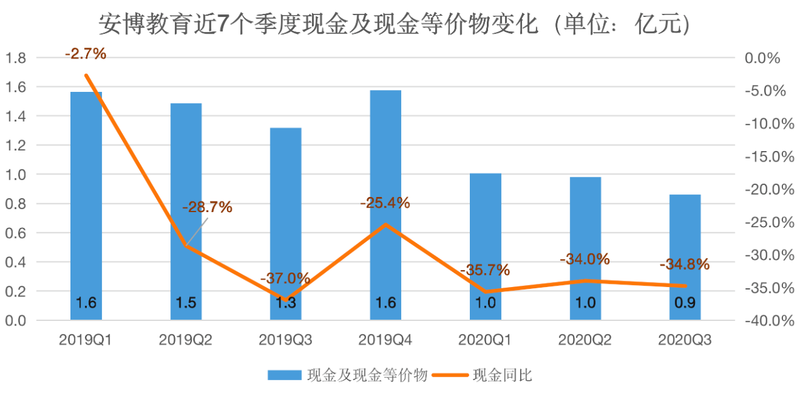

2019年,安博教育2019年经营活动提供的现金净流出1021万元,现金流出进一步让安博教育的经营承压。

安博教育的现金也呈现不断下降的趋势,各个季度均同比减少。2020年第三季度,安博教育的现金及现金等价物也于一年间消耗近五成,由2019年Q1的1.56亿元大幅缩水至0.86亿元。

负债高企、现金减少的背后,一直以来,安博教育的疯狂并购的“后遗症”十分明显。

2008年以前,安博教育主要从事教育软件服务公司,随后快速向文化类教育服务公司转型。转型期间,安博教育共收购了31所学校与培训机构,投资金额高达十几亿元。

时至2010年,其并购的步伐并未停止,收入也一路飙升至14亿元。当安博有了一定量级的现金流、巨额收入后,就选择在纽交所上市募资。

值得一提的是,其并购模式多数都是通过一半股票、一半现金的方式完成的,由此带来的股东内部分歧、利益纠葛也几乎成为必然。

股东矛盾及内部治理问题频发,2011年报延迟提交,2012年再次无法如期提交,在之后的连续三年持续亏损,累计亏损高达35亿元。负债高企,经营持续亏损,管理层大换血、控股权之争、造假、财报披露不及时接踵而至,最终2014年被纽交所强制退市。

第二次上市,安博教育削去了很多业务,主打“K12+职业教育”双轮驱动。不过,安博教育仍然没有改变对并购的路径依赖。

2020年安博教育又把业务焦点转向跨境高等教育上,试图增加新的利润增长点。一季度,安博教育完成了美国加利福尼亚州圣地亚哥的一家以营利为目的的高等教育机构NewSchool的收购。

需要看到的是,教育本质是个慢生意,教育的口碑需要老百姓口口相传,慢生意的经营需要沉下心的布局与长远的计划。显然,安博教育并不是这样的思路。

持续的冰沟下,安博教育持有的现金不断减少,负债率高企;同时,营收、净利双降,经营持续承压。相比不断收购讲故事,也许安博教育更需要有一个强有力的品牌。