投稿来源:英才杂志

收购华为海洋、剥离非核心业务、整合海洋板块、募资扩产、股权变动,亨通光电(600487.SH)近一年可谓动作连连,然而华为、量子通信、5G、特高压等等概念都未能让亨通光电重现当年股价的辉煌。亨通光电从大白马到股价“扶不起”,既有环境的原因,也有自己的原因。

4G时代的十倍股,为何蹭不上5G概念?

4G红利造就的大白马关联交易频繁,5G时代失去动能

亨通光电的主营业务有三大板块,光网络与系统集成、智能电网传输与系统集成和海洋电力通信与系统集成,其中光网络与系统集成一直是亨通光电的核心业务。亨通光电是国内光纤光缆的龙头企业,在全球也排得上号。2013年—2017年,伴随着4G的大规模商用,光纤部署量迎来黄金期,做光纤光缆的企业也成为了市场的香饽饽。

一般来说,从光纤预制棒到光纤、光缆生产的利润分布为7:2:1。光纤光缆的产能受限于上游的光棒,自从2013年国家开始对进口光棒征收反倾销税,市场空间被腾挪出来,国产厂商拥有了机会。

2014年—2017年,亨通光电的收入增速分别为21.9%、30.1%、41.7%和34.4%,归母净利润的增速分别为18.25%、66.4%、129.8和60.2%,毛利率也保持在35%—40%之间。当时的亨通光电是货真价实的大白马。

下游需求旺盛,生意好做,长飞光纤、亨通光电、中天科技都有扩张光纤预制棒产能的举动,同时光纤光缆的产能也在不断释放。到2018年年底,我国光纤宽带接入网和4G移动通信基站的建设基本完成。2019年6月6日,工信部正式发放5G商用牌照,但投资侧重于无线通信网这一侧。

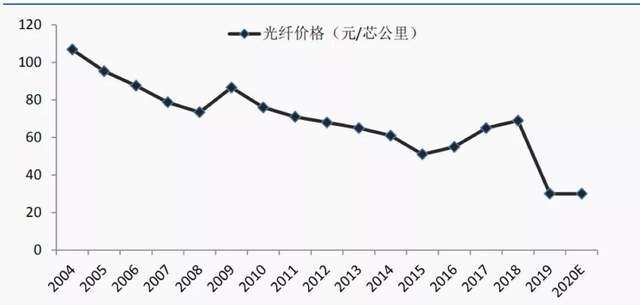

5G的建设尚未大规模启动,也没有新建光纤网络市场的大量需求,运营商对于普通光纤光缆的需求量基本与2018年持平,这导致光纤光缆市场出现结构性产能过剩。供大于求的结果自然是光纤光缆的集采价格大幅下降。

(来源:国盛证券研究所)

受此影响,亨通光电的收入和归母净利润增速开始下滑,2018年亨通光电的收入增速还能保持在30%,但是归母净利润的增速已经降至20%,2019年收入和利润出现6.22%和46.2%的下滑,毛利率在2019年则是直接下跌到25.9%。

回过头看亨通光电的股价,最高点正好在2017年年末,中天科技同样如此,都刚好与4G的红利期相吻合。光棒的建设期一般为18到24个月,也就是说,如果能够紧密跟踪各大厂商的扩产时间及数量,将会光纤价格的下降有预期,在投资时也好做到心中有数。

5G概念的热潮一波又一波,亨通光电也没什么像样的涨幅,大概率与亨通光电处于青黄未接的境地有关,或许与去年5月的一篇檄文也有关。

那篇《亨通光电33亿预付款与集团69亿其他应收款之谜》的文章质疑亨通光电有不合理的关联交易、不合理的商业行为,还不合理地改变募投项目,一时间,亨通光电成为舆论中心。尽管亨通光电以强硬的态度回应了此事,董事长也在公开场合表达称亨通光电与亨通集团、凯乐科技的来往都是干干净净、清清楚楚的,在投资者心中,亨通光电还是被贴上了“关联交易输送利益”的标签。

亨通光电方一边称自己不具备生产能力,与凯乐科技之间的代工关系纯属正常的商业行为,而且订单涉密,一边又开始自己生产,虽然不是特别符合情理,但至少付给凯乐科技的预付款降下来了,而且亨通光电也缩减了对该板块的投入,不必费大精力做这个毛利率低下的业务,对亨通光电和投资者而言是好事。

5G+华为海洋,亨通光电能否再次成白马?

剥离芯片资产,收购华为海洋,供求关系改善,光纤光缆业务有望走出低谷。

减少商品贸易业务不仅是为了避嫌,也符合亨通光电聚焦主业的战略。除此之外,亨通光电还剥离了主做5G通信芯片设计的科大亨芯,做新能源汽车智能线控的国充充电和亨通龙韵,受让方都是亨通集团。国充充电2019年业绩不及预期,亨通龙韵总价值也不高,新能源业务整体收入占比也只有不到2%,置出体外更容易聚焦主业。

但是剥离科大亨芯引起了不小的反响,投资者通过互动平台表达了不满,不满的原因:一是对投资者来说,芯片是个好概念,对股价有益;二是因出售事项涉及的金额未达到信息披露的标准,科大亨芯的资产状况和经营效益也就无从得知,容易引发猜测,即是否存在低价出售输送利益的可能;三是2020年5月,科大亨芯发布了首款全面融合安全、区块链和NB-IoT的系统级芯片——NB-IoT数据采集终端芯片HX5010,而这本应该是属于亨通光电的成果。

缩减和剥离非核心业务,收购华为海洋51%的股权,并对海洋板块业务进行整合之后,亨通光电形成了通信网络与能源互联两大核心主业、三大业务板块的相对稳定的布局。

2020年半年报显示,亨通光电收入微增0.38%,归母净利润同比下降39.33%,前三季度收入同比上涨3.11%,归母净利润同比缩水26.4%。

分业务看,首先是一直在亨通光电一直唱主角的光网络与系统集成,根据三大运营商的规划,5G基站的主建设期为2020年—2023年,基站的增加会为光纤光缆行业带来较大的需求。但上半年受疫情影响,光通信产品的市场价格没有迎来反弹,这一板块在上半年毛利率仍然在下滑,但光棒、光纤和光缆等产品的产销量均实现同比增加。

公开资料显示,国内上一轮光棒新增产能释放已经接近尾声,光纤价格的持续地位也有利于供给端的中小产能出清,而需求端在5G和流量驱动下迎来增长,因此光纤光缆产品的供求关系会有所改善,亨通光电的这一板块也有望走出低谷。

光通信与系统集成业绩下滑,智能电网与系统集成、海洋电力通信与系统集成上半年收入分别增长了20.38%和38.19%,其中最有看点的当属与华为在海洋业务上的联合。

华为海洋是全球先进的海洋通信方案供应商,具备全球跨洋海缆系统的集成能力。为了收购华为海洋51%的股权,亨通光电付出5倍的溢价,甚至没有业绩承诺。

再加上,华为海洋在收入上表现出对华为的较强的依赖,且华为海洋的业绩也呈现出下滑的趋势,2017和2018年,华为海洋分别实现营收16.5亿、18.25亿,净利润分别为2.23亿、1.62亿,这都是投资者关注的部分。

从多方资料来看,依赖性强是因为华为海洋的客户分布于世界各地,而华为海洋的全球布局跟不上,所以客户需求会通过华为在全球各地的子公司传递至华为海洋,而且在过渡期内,华为也会给予支持。

业绩方面,华为海洋的收入最大的问题是不稳而非下滑。项目的毛利率水平会受到市场竞争、项目类型(有中继项目和无中继项目)、技术和施工难度等多方面因素的影响。

2020年10月30日,亨通光电整合海洋板块业务的公告中提及,华为海洋的智慧城市业务拿到了近70亿元的订单,此前的公告中的表述时尚处于起步阶段。因此总体来说,收购华为海洋是利大于弊。

5G主建设期的到来+华为海洋,亨通光电业务方面的未来值得期待,不过财务方面的风险也不容忽视。

尽管亨通光电的资本结构和偿债能力略有改善,但现金压力仍存。截止三季度末,亨通光电的现金及现金等价物为41.2亿元,其有息债务以短期为主,短期借款和一年内到期的非流动负债合计为84.7亿元。长期借款和应付债券分别为24.9亿元和16.0亿元。

更值得注意的是,亨通集团的资金压力,评级机构在2020年6月底发布的评级报告显示,亨通集团母公司盈利能力及经营获现能力弱化,债务规模较大且母公司存在较大短期债务压力。

无数案例证明,当控股股东或实控人资金紧张时,他们的手很难不向上市公司伸。