投稿来源:英才杂志

天线是通信网络建设中不可或缺的一项,不论是基站端的收发还是消费电子这类终端产品的收发都离不开天线的帮助。在2/3/4G到5G技术演进的过程里所有基站设备中变化最大的就要数上游的天线类产品,总体概括来说天线产品的演进可以概括为三点即:由少到多、由无源到有源、由分散到集约,但不凑巧的是这三个演进对于A股经营此品类的公司却并不都是利好。

2020年内A股市场头部的天线公司不论在市值还是业绩上均平平无奇,5G的建设需求理应是业内公司业绩冲高的最佳环境,但为何事实恰恰相反?

宏观环境:从2x2到Massive MIMO,天线的市场需求增量肉眼可见

天线市场的放量并不仅仅来源于新设基站的数量提振,其在技术层面的改良也极大地提高了市场对天线的需求量。

5G技术除了本身低延时、快速率的特征外,Massive MIMO(一种新的基于天线的技术)对于天线的革新也有了极大的进步,简单来说Massive MIMO就是将过往天线以扇型或环形“广撒网”式的信号接收方式变更为了点对点的精确“滴灌”,这一改进极大地提高了信号传输效率与精确性,但同时其对于天线也有了极大地用量需求。

以往2G-3G时代到如今的5G时代天线规格从“2x2”到“4x4”再到“16x16”简单直观来讲就是一个基站对天线数量的要求从2根变为了4根、16根等等,Massive MIMO技术下天线规格来到了“64x64”,是数倍于2G时代的存在,这也是我们总结的5G时代天线第一大特征“数量由少到多”。

但对于主营天线的公司来说,用量的利好依旧抵不过后两个特征所带来的负面影响。

4G与5G另一个最大的区别在于其硬件构成从原来的“天线、馈线、RRU(射频模组)”三位一体变更为了一个名为AAU的集成设备,而集成后的天线也就由过往的无源天线改称为有源天线。

对于厂商来说天线的这一变革并不仅仅是名字的变化,有源天线下AAU作为一个主设备,其整合出货的趋势显著,行业过往天线、射频、馈线等单独招标后同一组装建设基站的时代已逝,当下由于有源天线的技术要求,如华为、中兴、烽火等主设备厂商有为运营商提供全套产品的客观需求,过往零部件采购组装加招标的时代将会慢慢结束,这也是为何华为提出并成功实现天线自研自产的原因所在,我们可以理解为其是在技术的推动下对上下游产业链进行的一种整合,这一点极大地打击了那些主营基站天线的厂商们。

分散到集约的特征不仅仅体现在硬件设备上,同时也体现在各家公司的市场占有率上,从2014-2019年数据来看,天线市场中全球占有率位于前十的公司主要包括华为、京信通信(2342.HK)、凯士琳(德企)、康普(美企)、摩比发展(0947.HK)、通宇通信(002792.SZ)、世嘉科技(002796.SZ)等,其中头部三家华为、康普、凯士琳三家6年来市场占有率一直保持在67%左右,国内市场中华为的独占份额更高,仅一家就达到近7成。

不论是主设备厂商自研自产抢占份额,或是直接招标变为了间接招标(运营商直接采购变为了主设备厂商间接采购并组装后统一交付运营商),设备技术所导致的这些变革无疑会削弱小厂商们的盈利能力,而这样的市场被动一定程度也体现在了各家公司的股价之上。

ROE下滑:身处一个绝对的增量环境,却不能体现在公司的经营业绩上

由于华为并未上市,A、H股可参考的天线公司主要有京信通信、通宇通信、世嘉科技、摩比发展,同板块整体的景气度下滑,各家公司股价走势出奇的一致,其均在2020年3月5G热潮中冲高然后逐渐下滑至今天的低点。

从客观数据来看,京信通信、通宇通信、世嘉科技、摩比发展四家从2020年3月股价最高点至今分别下滑了17.74%、48.74%、54.65%、41.82%。

我们对于此类公司市场环境的猜想从营收层面也可以得到验证,以2020年半年度财报数据来看京信通信、通宇通信、世嘉科技、摩比发展四家公司净利润均同比降低了26%-47%不等,平均降幅为38.53%。

虽然客观上存在疫情的影响,但上述4家公司70%以上的业务均为境内业务,考虑到国家在5G层面的政策推动以及3月后疫情防控的实际情况,降幅如此巨大的业绩数据明显还是受制于市场环境的因素。

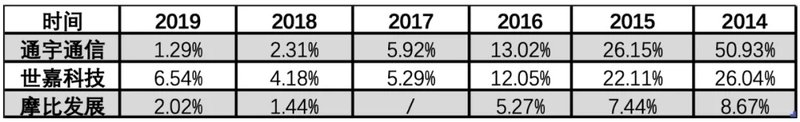

受制于资产质量及体量的不同以及2020年疫情这个突发情况的影响,我们单纯的比较营收利润可能不太可观,这里我们可以截取2014-2019年6年通宇通信、世嘉科技、摩比发展三家的ROE水平变动来参考业内公司整体情况。

从数据的横向对比中,我们可以很清晰地看到各家的ROE水平均呈现直线下滑的趋势,而引发ROE走弱的最大因素就是产品毛利率(净利率)的不利变动。

ROE历年统计数(来源:wind)

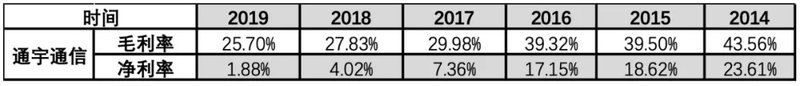

此处仅以通宇通信为例,其毛利率、净利率自2014年-2019年累计均下滑近半,考虑到上文所述天线设备革新带来的间接招标环境,厂商可能会更难拥有相比以往的议价能力,未来各家公司的权益净利率水平恐怕不会太乐观。

通宇通信利润率历年数据(来源:wind)

但不论怎么说5G建设下天线产品的需求是硬性的,如果市场对天线部分仍有热情,未来适当的思路可以简单划归为以下两部分。

首先,基站天线市场来说各家厂商未来主要的客户会是主设备厂商采购以及微基站等其他品类产品的需求,在5G建设中主设备一定是所有建设成本中占比最高的部分,根据以往4G经验以及预测数据这一部分的占比在40%-50%左右。天线厂商的大额订单未来也会更多的出现在与中兴、烽火、华为(如产能覆盖不足需要大量对外采购)的合作中,这部分合作关系的确立以及合同的签署是需要重点关注的,而如若主要客户集中于微基站等产品未来不论是需求量级还是利润率均无法有可观的数据。

其次天线不仅仅是基站天线,手机等电子消费终端产品也有大量的天线需求,为应对Massive MIMO等新兴技术,其产品搭建过程中也对天线有同品质的要求,但不同的是基站存在为运营商整合供货的客观需求,而电子消费品却不存在这个问题。未来随着5G终端设备的放量,东山精密(002384.SZ)、硕贝德(300322.SZ)等主要面向终端器件的天线厂商相比基站天线厂商可能会更有潜力。