投稿来源:市值风云

风云君现在已经不再是那个曾经的电子设备发烧友了,鲁大师(03601.HK)这样的软件也已经很久不用。

最近,这家公司成功登录港交所,开盘当天大涨了115%,换手率72%。风云君在缅怀自己的青春之余,也不得不感叹资本市场的疯狂。

电脑性能发烧友的流量和中年大叔玩的网页游戏,真的能撑起几十亿的市值吗?

别急,各位看官搬好小板凳,风云君摸着微秃的脑袋,露出慈祥的笑容,为您解读一下。

一、鲁大师

鲁大师是中国最大的硬件和系统评测及监控解决方案提供商。

鲁大师软件个人电脑版由鲁锦于2007年开发,运营主体成都奇鲁于2014年成立。

近年来,除了传统的鲁大师软件PC版和手机版之外,公司还推出了多款软件。不过,主要的月活用户仍然来自鲁大师、游戏库、Dual Space、手机模拟大师几个软件。

其中,Dual Space是面向海外市场的。

(平均月活用户数)

鲁大师在PC端的主要竞争对手有PC Mark、GeekBench,在移动端主要竞争对手有我们熟悉的安兔兔,以及GeekBench、3Dmark。

按所在市场的个人电脑月活用户计,公司的市场份额为98.8%;按移动设备的月活用户计,公司的市场份额为58.9%。

二、业务一览

鲁大师2018年的收入为3.2亿元,同比增长161%。近三年收入的CAGR为114%。

2019年前四个月的收入为1.14亿元,同比仅增长了16%,增速大幅放缓。

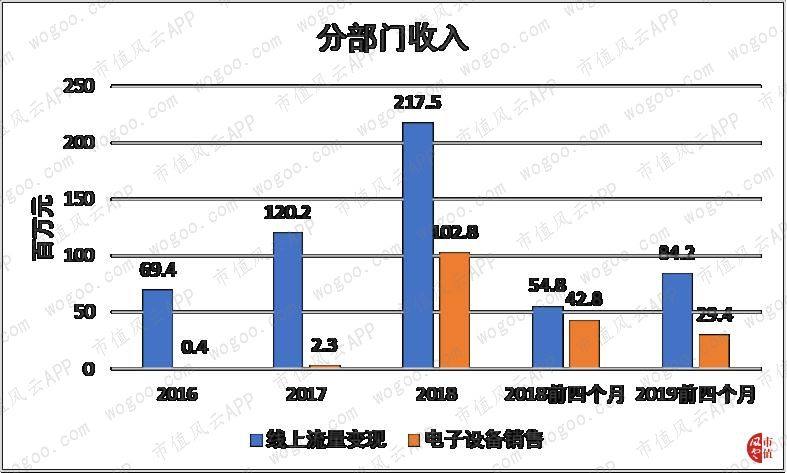

公司目前主要有两项业务:线上流量变现和电子设备销售。

(来源:招股书)

线上流量变现2018年的收入为2.17亿元,近三年CAGR为77%,2019年前四个月同比增速为54%。

电子设备销售作为2018年才发展起来的业务,同年收入达到了1.03亿元。2019年前四个月,电子设备销售收入同比减少了31%,这主要是由于公司为拓展智能手机以外的其他电子设备销售而进行的资源分配所致。

可见,公司的电子设备销售业务尚不成熟。

下面风云君着重讲一下线上流量变现。

与大多数流量变现的公司类似,鲁大师通过线上广告和线上游戏两种业务模式变现,其中线上游戏业务起步稍晚。

2018年两种模式的收入分别为1.75亿和4289万元,比例大致为4:1。

鲁大师提供的线上广告服务分为主页导航广告、迷你页弹窗广告、条幅广告。

公司虽然没有披露其线上广告收入的细分结构,但是提到占2018年导航广告市场的份额为1.2%。

2018年导航广告整体市场规模为58亿元。风云君经计算得出,鲁大师2018年的导航广告收入为6960万元,约占其线上广告收入的40%,占其总收入的22%。

而导航广告市场增速并不理想,咨询机构给出的未来预测也是一路下滑。

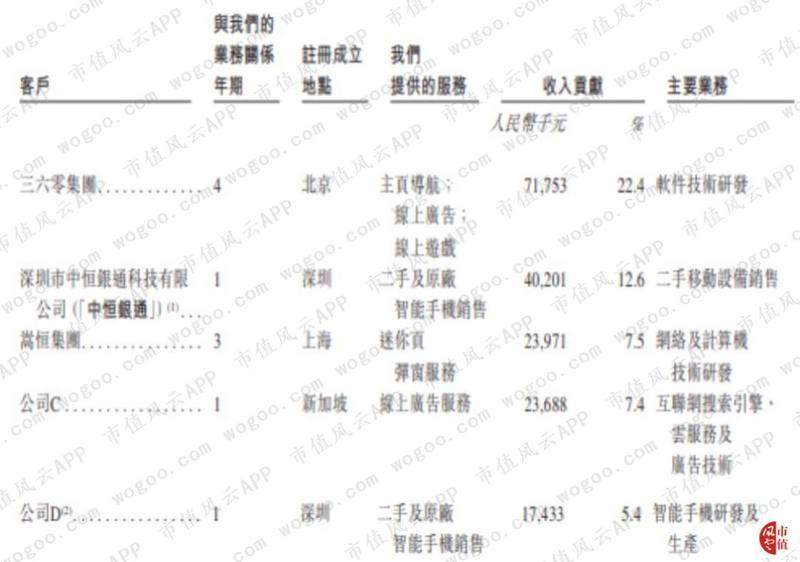

鲁大师主页导航广告的客户高度集中,2018年除了360集团(601360.SH)外仅新增了一家独立第三方的线上流量代理客户。

主页导航广告的收入取决于向客户引导的流量,而流量则取决于鲁大师软件的活跃用户基数。

(鲁大师在用户安装其PC端软件时会强力“推荐”360的导航页作为主页)

2018年,鲁大师PC版的平均每月活跃用户数为5930万人,2019年前四个月进一步增长至6560万人。

实际使用鲁大师推荐的主页的平均月活用户占比在30%左右。

由于鲁大师PC版的市场渗透率在2018年已经高达98.8%,其未来增长更多取决于市场整体的增长。

另外,迷你页弹窗广告收入也主要取决于鲁大师PC版的用户基数。

条幅广告服务则在包括鲁大师软件PC版和移动设备版的多个软件上提供。

鲁大师移动设备版2018年月活用户数为390万人,已经连续三年下滑,2019年前四个月更是下滑至320万人。

中国的硬件和系统评测及监控软件市场以PC端为主,其中2018年PC端月活占比达到90%,移动端占比仅为10%。

鲁大师对PC端市场高达98.8%的渗透率,以及对广告定价权的缺乏意味着其未来增长更多取决于整体市场用户基数的增长。

嗯,重复一遍,在移动端月活用户数下降的情况下,公司增长只能(可悲的)取决于PC端的整体市场用户基数。

而近五年半以来,全球PC市场出货量处于下降趋势。2019年前两个季度分别同比下降了6.3%和0.4%,第三季度在Windows 10更新的带动下也仅增长了1.1%。

(来源:东方财富Choice)

(来源:Gartner官网)

三、线上游戏没啥成长性

分析完了线上广告,我们再看看线上游戏业务。

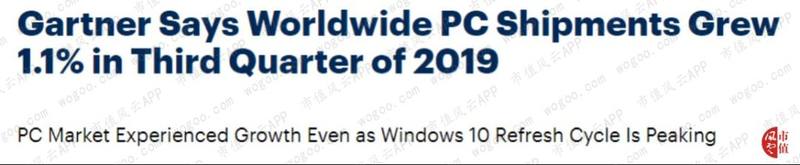

线上游戏可以分为三类:电脑客户端游戏(简称端游)、电脑网页游戏(简称页游)、移动游戏(简称手游)。

说到页游,风云君瞬间想起贪玩蓝月和“渣渣辉”。插一句题外话,运营贪玩蓝月的贪玩消息还是蛮厉害的,2018年的页游市场份额达到5.2%,仅次于腾讯(00700.HK)和三七互娱(002555.SZ)。

但是从市场规模来看,页游正在大幅萎缩,手游增速最快,端游几乎没有增长。

(注:招股书中网页游戏和客户端游戏的颜色标反了)

在线上游戏市场的价值链中,鲁大师扮演下游分销商的角色。

2018年,鲁大师占线上游戏的市场份额为0.02%,占页游市场的份额为0.3%。

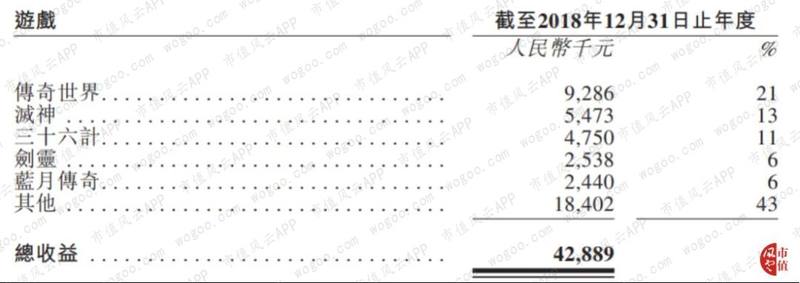

截至2018年底,公司正在运营的页游共有42款,2018年的收入约为4289万元,占总收入的比例为13%。

截至2019年4月底正在运营的页游共有47款,2019年前四个月的收入约为1901万元。

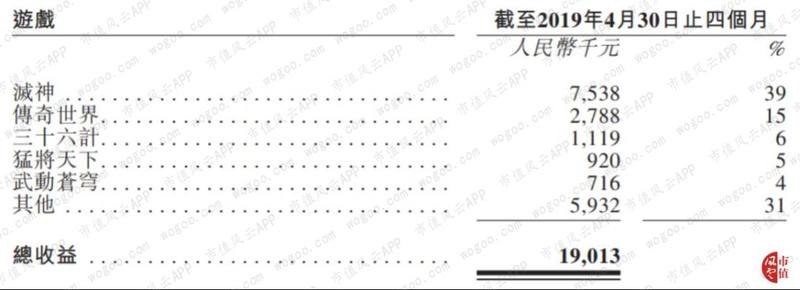

2018年,线上游戏平台的平均月活用户数为1130万人,平均每月付费用户数为1.05万人,ARPPU(每付费用户的月度平均收入)为345元。

2019年前四个月,平均月活用户大幅下降至610万人,平均每月付费用户数却上升至1.33万人。不过鲁大师游戏平台的付费用户基数并不大,加之某些游戏可能会吸引一些特定的用户,风云君难以给出更多的结论。同时ARPPU略微下降至334元。

鲁大师作为价值链中最下游的分销商,在平台月活用户下降,以及页游市场整体萎缩的情况下,其线上游戏业务缺乏成长性。

接下来再看看公司的盈利能力。

四、盈利能力和现金流

鲁大师的线上流量变现业务和电子设备销售毛利率差别非常大,两项业务的发展状况在很大程度上也决定了公司整体毛利率的走势。

2018年,线上流量变现业务的毛利率为71.9%,电子设备销售毛利率仅为3%。

与2017年相比,线上流量变现毛利率下降了13.1个百分点,主要是由于海外市场推广开支增加。

公司整体层面的毛利率在过去四年中呈下降趋势,其中2018年为50%,同比大幅下降了34个百分点,这与电子设备销售收入占比大幅提高有关。

2019年前四个月公司毛利率为51%,同比增加了5个百分点,同样跟电子设备销售收入占比变动有关。

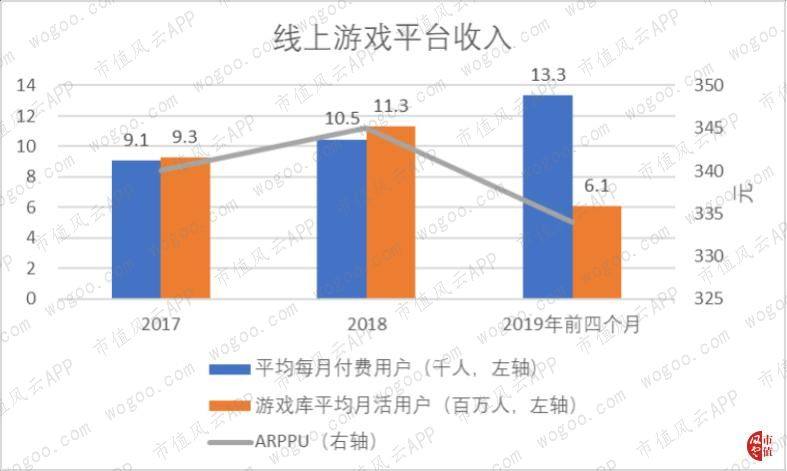

近年来上市的互联网公司中,鲁大师的现金流表现可圈可点。2018年,公司的经营活动净现金流为4140万元,自由现金流为3780万元,净现比为55%。2015-2017年的净现比都在90%以上。

五、对关联方的依赖及可替代性分析

鲁大师此前曾两次向港交所递交招股材料,但均未成功,主要的原因是公司对关联方收入依赖度过高。

(来源:鲁大师微博)

其中,2018年来自关联方的收入占公司收入的比例为30%,比2017年大幅降低了45个百分点。2019年前四个月来自关联方的收入占比为35%。

如果去掉电子设备销售收入,鲁大师的关联方收入占比在2018年和2019年前四个月分别为44%和47%,比例仍然较高。

作为第一大关联方的三六零集团,在全球发售完成后对公司的持股比例为31.82%,公司CEO田野的持股比例为21.28%,两者合计53.1%,全部由田野行使投票权。

(2018年前五大客户)

鲁大师于2015年加入360主页导航联盟。360对公司的持股比例意味着,鲁大师至少在一段时间内还是会留在360主页导航联盟中,其主页导航广告收入与360高度绑定。

迷你页弹窗广告主要与关联方的嵩恒集团合作。

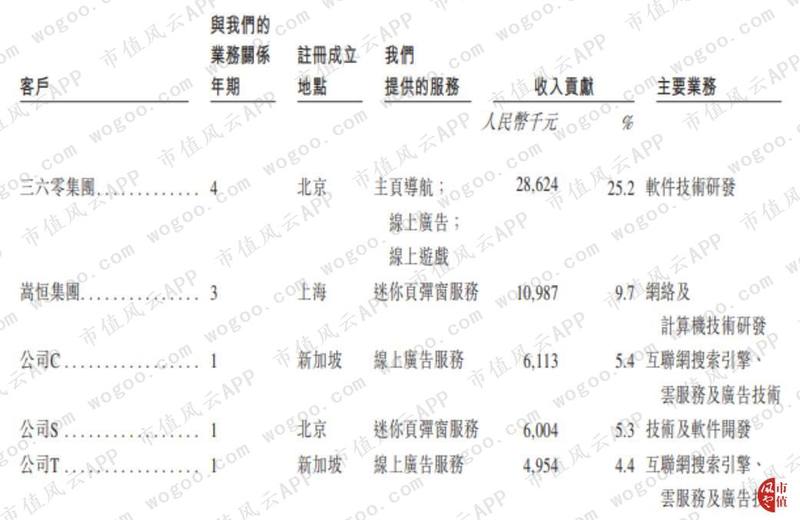

2018年,迷你页弹窗服务的总客户数达到9个。而且2019年前四个月的五大客户显示,第三方的公司S贡献了600万的迷你页弹窗收入。

可见,这部分业务对关联方的依赖度更小。

(2019年前四个月的五大客户)

综合来看,鲁大师2018年的关联方收入占比为30%,去掉电子设备销售的关联方收入占比为44%。

主页导航广告暂时还是会依赖360,迷你页弹窗广告的关联方依赖度较低。

六、其他财务特征

公司的贸易应收账款周转天数由2017年的40天增加至2018年的47天,与智能手机销量及迷你页弹窗广告大幅增加有关。

同时,公司的贸易应付账款周转天数由2017年的52天大幅下降至2018年的14天,主要是由于电子设备销售业务中采购智能手机支付的预付款项。

电子设备销售不仅拉低了毛利率,还拖累了运营效率。

另外从融资活动现金流来看,鲁大师对控股股东的依赖度较小。公司在财务上相对独立。

七、结论

梳理一下全文逻辑。

鲁大师超过5成的收入来自线上广告。

其所在的硬件和系统评测及监控软件市场以PC端为主,PC端月活约占9成,移动端仅占1成。鲁大师对PC端的渗透率为98.8%,对移动端的渗透率为58.9%,其未来广告收入的增长更多取决于市场整体用户基数的增长。

鲁大师超过1成的收入来自线上游戏,而且是线上游戏价值链中最下游的分销商。在平台月活用户下降,以及页游市场整体萎缩的情况下,公司的线上游戏业务缺乏成长性。

电子设备销售业务于2018年才发展起来,目前业务整体尚不成熟,而且毛利率只有个位数。

公司整体毛利率和运营效率都受到电子设备销售的拖累,但是现金流状况仍然不错。

不论从整体收入还是去掉电子设备销售收入的角度考量,鲁大师对关联方的依赖度都有所降低。公司的主页导航广告暂时还是会依赖关联方,迷你弹窗广告的关联方依赖度较低。

公司在财务上相对独立。