投稿来源:金证研

2018年,华夏基金旗下基金产品全年合计亏损了286.58亿元,总经理李一梅上任首年就遭遇巨亏,2019年中期亦是遭遇增收不增利的尴尬局面,话语权大不如前。而在投研方面的建设也难寻建树,仅从今年内的基金业绩来看,在华夏基金所有产品中,就有占比在22%的基金年内业绩跑输业绩基准。

自王亚伟时代结束后,华夏基金权益产品的光环就已经不再。虽然华夏基金公司旗下的多只权益产品虽然也实现了正收益,但却大幅落后业绩基准,实则为“赚了指数没赚钱”,多只产品更是成为“鸡肋”,让人“食之无味弃之可惜”,这其中也不乏经验丰富的老将。

近年来,A股市场“黑天鹅”事件不鲜见,华夏基金亦“踩雷”新城控股,而纵观其重仓个股的情况,又是如何?值得关注。

头部“标杆”遭遇增收不增利 话语权大不如前

随着越来越多的公募基金公司披露2019年半年报,投资者再一次领略到了专业机构投资者的投资能力。

根据《金证研》沪深金融组了解,在目前60多家已经披露数据的公募基金公司里,有8家公司上半年的净利润超过5亿元,其中华夏基金以5.94亿元排在第6的位置,而截止到今年上半年,华夏基金的管理规模为4,641.2亿元。以此来看,规模小于华夏基金的广发基金净利润为5.95亿元,还高于华夏基金。

下面一组数据,或更直观的让人感受到一丝“凉意”。2019年上半年,华夏基金实现营业收入19.12亿元,净利润为5.94亿元,相比2018年同期,营业收入增长2.08%,净利润微幅下降0.92%。增收不增利的现象已经一目了然,而且这还是在今年上半年A股爆发性上涨的情况下。

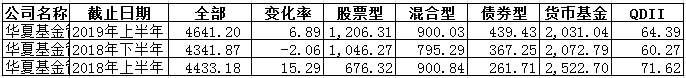

但若要从各类产品的规模看,华夏基金又都是大多数增长的。比如,无论从去年上半年同期相比还是和去年底的数据相比,股票型基金和债券型基金都是增长明显,混合型基金在去年下半年下降明显,而今年上半年又恢复到下降前的水平。只有货币基金和QDII基金是出现了明显的下降,但这两类产品的降幅和管理费收入都不足以拉低华夏基金整体水平,或有其他因素在吞噬着公司的净利润。

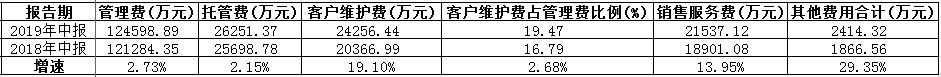

从费用情况来看,情况似乎更加清晰。以去年中报和今年中报的数据对比可以观察到,在规模增加的情况下,华夏基金的管理费收入同比增长了2.73%,这部分是基金公司一个重要的利润来源。其次,规模增加的同时,公司的托管费也相应增加了2.15%,小于公司自身收取的管理费,这两组数据还是比较健康。

继续往下看,2019年上半年,客户维护费高达2.43亿元,相比2018年上半年时增加了19.1%。客户维护费是基金公司向销售机构支付的费用,这项费用的高低极大地影响着基金公司的利润,而华夏基金的客户维护费增幅远远超过其管理费收入的增长幅度,与之对应,今年中报客户维护费占管理费比例也上涨了2.68个百分点。

而这还没完,在销售服务费一项中,2019年中报的金额为2.15亿元,而去年同期是1.89亿元,增长了13.95%。销售服务费是指基金管理人根据基金合同的约定,从基金财产中计提的一定比例的费用,用于支付销售机构佣金、基金的营销费用以及基金份额持有人服务费等。不过基金销售服务费是在基金资产中扣除的,也就是投资者付出的,虽然这项成本不完全归在基金公司身上,但毕竟增幅明显。

而其他费用合计则更是暴增了29.36%,尽管政策没有规定基金公司需要详细披露,但其他费用一般包括交易佣金、会计师事务所的审计费、律师事务所的律师费、信息披露费等等,这些都从基金投资者身上支出。

从上面这些数据综合后可以看出,华夏基金在对其他相关机构的费用上并没有获得明显的优势,这和早年其位居公募龙头时的情况已经大相径庭。从另一角度看,这也和公募基金行业竞争变得越来越激烈,以及其他非银金融机构在行业地位上的提高有关。

布局创新业务 忽视主动权益

2015年以后,全球资本市场震荡加剧,全球GDP增速也出现衰减的迹象,并且伴随贸易摩擦、竞争性货币贬值等情况出现,这些都无疑令资产管理行业的风险骤升。

也正是这一背景下,2016年我国机构委外资金大量涌进债券市场,其无疑看重的是债券市场的无风险收益,但在拥挤的情况下,以及金融去杠杆、企业紧信用的影响下,债市也难太平,虽然整体收益率依然保持了稳定,但踩雷情况时有发生。在政策的收紧下,此前以委外为主的机构资金又大规模撤离。

不过从公募基金行业发展看,业内对ETF产品的布局却是风起云涌。一方面,在国内资本市场加大对外开放的情况下,外资机构有巨大的配置需求;另一方面,在自下而上的选股越来越重要的情况下,依然以个人投资者为主的国内资本市场也为了投资者的便利性,加大对各主题ETF的创新,从而让个人投资者避免了选股这一艰难的过程。

而在这方面,华夏基金无疑是其中较为“激进”的公司之一。目前,华夏基金就有6只基金正在认购期。除了1只平衡混合基金以及1只纯债基金外,其余4只全都是股票指数型基金,分别是华夏饲料豆粕期货ETF、华夏中证全指证券公司ETF、华夏中证银行ETF、华夏中证5G通信主题ETF。而华夏饲料豆粕期货ETF还是一只以期货为投资标的的产品。

另外,在今年已经成立的20多只新基金中,有11只都是指数型基金,而仅有5只属于主动权益基金,可见华夏基金今年是“卯足劲”大力发展指数型产品。

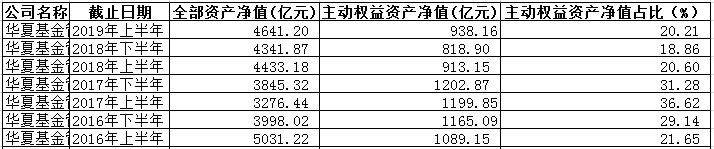

从近些年华夏基金的产品类型看,如果把灵活配置型基金、偏股混合型基金、平衡混合型基金、普通股票型基金这四类看做是主动权益产品的话,则从2016年开始,华夏基金的这类主动权益基金占公司总资产规模比例基本是处于下降的。

在近3年业绩表现上,华夏基金有占比18%的基金亏损,亏损超20%的全都是主动权益产品,亏损超10%的基金中有2只为指数型基金,其余都是主动权益产品;近2年里亏损基金占比为20%,这其中亏损超20%的除了1只指数型基金外,其余全都是主动权益基金;近1年亏损的4只基金中,全都是主动权益产品。

另一个值得关注的信息是,公募基金行业在竞争越来越激烈的情况下分化程度明显,小公司生存艰难,而大公司则时刻都要提放着同行的蚕食,正可谓逆水行舟不进则退。同时,大公司也需要面对中等公司挖墙脚的动作,与之更甚的是,诸多行业老将近年来自己成立公募基金公司,这些人大都是行业标杆或是一面旗帜,而新公司的人文理念与激励机制也是老公司不可比拟的,在这样的情况下,老牌基金公司的人才流失也着实严重,尤其是基金经理、研究员这类投研核心人才。

2019年8月19日,华夏基金的投资研究部副总监孙彬离任基金经理,转任公司投资经理。这位7年老将曾参与管理华夏新起点混合、华夏大盘精选混合、华夏行业混合(LOF),都获得了良好的业绩。2019年3月11日,基金经理孙萌离职;2019年3月1日,华夏基金督察长周璇离职;去年12月24日,基金经理林峰离职。

去年4月份,华夏基金原总经理汤晓东离职,由于事发突然,华夏基金董事长、党委书记杨明辉代任了一段时间总经理职务,5月份,李一梅正式担任华夏基金总经理。其2001年8月正式加入华夏基金,先后担任基金营销部总经理、营销总监、市场总监等职务,2015年5月升任华夏基金副总经理,并负责基金市场和营销有关工作。

从李一梅的从业经历上看,其在担任总经理以前一直负责市场销售方面的工作,这也难怪现在的华夏基金对产品创新尤为看重,因为这对公司的销售会产生积极影响。但令人没想到的是,在规模上升的同时,公司的费用却出现了更大幅度的上升。而在投研方面的建设也难寻建树,仅从今年内的基金业绩来看,在华夏基金所有产品中,就有占比在22%的基金年内业绩跑输业绩基准。从跑输幅度看,超过-10%的基金类型全都是主动权益管理基金。

乍看正收益实则大幅“跑输”业绩基准 老将也让人“伤心”

其实华夏基金自王亚伟时代结束后,其权益产品的光环就已经不再。2018年,在股票市场表现不佳的情况下,华夏基金旗下基金产品全年合计亏损了286.58亿元,总经理李一梅上任首年就遭遇巨亏。

转眼A股进入2019年,也在众人期待中如期出现反弹,而且力度不小,分阶段看,一季度是普涨行情,超过九成的权益基金业绩上涨,20%以上甚至30%以上的基金比比皆是,二季度市场冲高回落,但大消费仍然成为市场的中枢力量并稳步向上,三季度还没过完,在市场行情已经从此前的大消费大金融转向了科技行情,并且成“燎原”之势。

从截至9月5日收盘来看,市场中仍然有超过九成以上的权益基金实现年内的业绩增长,股票型基金的平均净值涨幅为25%,然而在这种火爆行情的演绎下,华夏基金公司旗下的多只权益产品虽然也实现了正收益,但却大幅落后业绩基准,实则为“赚了指数没赚钱”,多只产品更是成为鸡肋,让人“食之无味弃之可惜”,这其中也不乏经验丰富的老将。

比如华夏圆和混合,据《金证研》沪深金融组了解,从2016年底至今,该基金净值上涨了17.36%,年化收益还说的过去,但从年度业绩看,却实在犹如“鸡肋”。首先要说明的是,这只基金的业绩稳定性还是非常好的,比如在2018年市场调整期间,该基金依然上涨了2.42%,作为一只主动混合型基金,这个成绩在当年也是难能可贵的,而查看原因的就会知道,这一年该基金重仓债券,轻仓股票,从其2018年年报看,其债券资产占基金净值比例高达84.15%,整个固收产品占比在87%,而股票资产仅有3.81%,可以说基金经理在2018年里用债券资产很好的规避了股市的大幅下跌。

但在稳防守的同时,该基金也凸显出进攻型不足的弊端。最明显的就是在2017年价值蓝筹和消费行情下,该基金全年业绩涨幅只有11.98%。而从2017年报看,其股票资产在这样的牛市行情下仅有12.4%,基金经理将八成的资金都配置到了固定收益产品上,其中七成为债券。

2019年的业绩则更加“离谱”。截至9月5日,华夏圆和混合的年内收益仅有2.33%,同样,在今年的半年报里显示,基金经理配置的债券资产占基金净值比例为68.88%,股票资产仅有18.9%。

尽管该基金并没有给投资者带来损失,且业绩相对来说也很稳健,但别忘了,身为混合型基金,其每年收取的管理费为0.6%,业绩比较基准为沪深300指数收益率×60%+中债总指数收益率×40%。虽然公募基金行业的产品管理费下降是大势所趋,但在各类型基金费用同步下降的情况下,这只华夏圆和混合收着权益基金的管理费却干着债券基金的事,似乎是“挂羊头卖狗肉”。要知道,目前债券型基金的管理费仅有0.3%及以下水平,该基金“平白无故”就赚了一倍的管理费收入,还不但任何风险,真是“赚钱有道”。

是这位基金经理的风格就偏保守吗?显然并不是。董阳阳目前的已经有超过6年的担任基金经理经验,早年管理过华夏蓝筹混合,任职3年多回报65%以上,这可不是买债券就能赚到的。而另一只华夏成长混合也是该公司旗下大名鼎鼎的产品,2001年成立至今累计收益率500%以上。

董阳阳从2015年初就管理华夏成长混合,至今仍是该基金基金经理,但2019年半年报显示,其股票资产为67.18%,固收资产为25.47%。二季度的前十大重仓股涉及的行业包括保险、科技、医药、电商等,虽然该基金的持股风格并不激进,但也有3只股票为中小创,而在一季度股市大幅反弹期间,该基金前十大重仓股里有7只都是中小创股票,这说明董阳阳已经预见了今年股市的反弹行情,并根据性价比进行了灵活的配置。

而反观华夏圆和混合,上半年的前十大重仓股仅有1只属于中小创板块,其余都是主板股票,本来占基金净值比例就不高,而且还都是以航空、酒店、保险、银行、建筑等大盘股为主,两只基金对比来看,华夏圆和混合完全就属于被“抛弃”的状态。

另外,作为华夏网购精选混合的基金经理,张弘弢不仅有着超过10年的管理经验,而且还曾任研究发展部总经理、数量投资部副总经理,但从2016年年底管理华夏网购精选混合以来,该基金累计还是亏损8.1%。从名字来看,这应该是一只高度关注消费领域的基金,而2017年作为大消费的爆发之年,该基金年报却显示股票资产仅有43.51%。

2017年的换手率高达260.15%,白酒、家电等个别消费龙头公司也在各季度的前十大重仓股中忽进忽出,最后却事倍功半的仅上涨了4.03%,而2018年的频繁换股却造成了24.4%的亏损。今年一季度,尽管其股票资产达79.87%,但净值增长只有13.06%,低于同类均值和沪深300指数涨幅,原因就在于其持股高度分散,前十大重仓股没有占比超过3%的,所以虽然手握中国平安、招商银行、贵州茅台、隆基股份等牛股,但业绩平平,实在让人惋惜。

二季度继续加大股票仓位,却因大金融行业萎靡导致业绩回调,而其前十大重仓股中半数都在此布局。上述提到的两只权益基金在今年都跑输业绩基准,落后幅度分别为-15.81%、-14.47%。而即便从成立以来的业绩表现看,在落后业绩基准幅度超-20%的产品中,也有多位老将的身影,可见华夏基金的主动权益产品投研能力早已今时不同往日。

分析华夏基金业绩表现、投研能力的同时,其持仓个股的质量,亦值得关注。近年来,A股市场“黑天鹅”事件不鲜见,例如新城控股,华夏基金便是踩雷者之一,《金证研》沪深金融组将对其持仓个股质量保持关注。