投稿来源:市值风云

正值以英雄联盟为代表的电竞业春风拂面时,风云君那颗不安分的心也被撩拨得扑通扑通的。

2018年,当撸啊撸世界赛总决赛上演时,全球有超过2亿人同时在线观看了这场盛宴,比美国职业橄榄球大联盟(NFL)年度冠军赛超级碗(Super Bowl)吸引的观众还多,这在历史上尚属首次。

风云君不禁又想起了那些脑洞大开的天价超级碗广告……

(来源:esports charts)

而就在风云君码字的当前,撸啊撸中国职业联赛(LPL)也是激战正酣。纵观风云赛场,端详今年8强,风云君的内心吃起了瓜:

RNG和IG的每场大战都被形容是“中国电竞春晚”,双方粉丝又在互撕谁才是中国电竞队伍一哥,虽然目前都敌不过FunPlus的逆天表现。

苏宁(SN Gaming)和京东(JD Gaming)的仇恨在电竞场上再次拉满……

什么,连被高瓴资本私有化的百丽国际也没闲着,旗下的滔博运动(Topsports)也在疯狂打榜,今年LPL的成绩相当亮眼……听闻滔博已经向香港联交所递交了招股书。

当然,这种场合也少不了视频分享网站Bilibili的身影,俱乐部成绩不错……

最后,不知何时开始,各支队伍都号称“不斩无名之辈”了,这不是市值风云App长期以来的周末保留节目“手撕券商首席”吗?

今年的联赛排名更是诠释了长江后浪推前浪。各大俱乐部进步异常快,去年还风头无两的冠军队伍今年可能就被虐成渣渣,而一些昔日寂寂无名的队伍转眼间就让人刮目相看。

可以想象,如果没有产业资本推动,那是不可能的。

(来源:LPL官网)

各路钱粮人马已经悉数到场。但这这并不是风云君关心的;风云君最艳羡的还是台下呼啦啦一片的长腿萌妹子们。

古有红袖添香,现如今,一边打着LOL,一边还能有小姐姐在旁指点战术和操作细则,夫复何求?

风云君也梦想着在场上拿下漂亮的五杀,耳边响起台下小姐姐们声嘶力竭呼喊着……

但等等,这一切的梦想,似乎都要从一套像样的电竞装备开始。

打开电商平台,各色电竞装备尽收眼底,从微星S和T系列笔记本,到戴尔外星人,再到“败家之眼”华硕ROG,风云君眼花缭乱、不由咽了咽口水,嘴边偶尔发出三字感叹:“太贵了”、“买不起”、“下一个”、“再等等”……

这就引出了今天的故事。

风云君一直纳闷儿,周边产品,顾名思义,向来多是些鸡肋的存在:买台电脑,有限的预算加点儿内存、换个固态硬盘、升级个144Hz电竞显示器,恐怕也剩不下个三瓜两枣了,卖周边产品到底赚不赚钱呢?

今天,我们以周边产品的集大成者、同时挂牌瑞士和美国两地资本市场的罗技(Logitech International,LOGI.Nasdaq,LOGN.SIX Swiss Exchange)和它的小老弟港股上市公司雷蛇(Raze,1337.HK)为例,一睹这一市场的芳容。

一、罗技

罗技是一家全球领先的周边产品设计、生产和销售商,于1981年在瑞士成立,注册地位于瑞士小镇Apples(据说当地人口尚不足1500人),罗技的主要业务由位于全球各地不同区域的子公司承担。

罗技产品主要包括5大业务线:

(1)创造力与生产力(Creativity&Productivity):其实主要是办公用鼠标、键盘、电脑摄像头等。

(2)游戏(Gaming):产品包括G系列游戏鼠标、键盘、游戏动力方向盘,以及ASTRO Gaming品牌游戏耳麦等。

(3)视频协作(Video Collaboration):以会议摄像设备为主,包含Rally,Meetup及BRIO等系列产品。

(4)音乐(Music):移动音响,电脑音响、耳麦、无线耳机等,包含颇有声望的运动耳机品牌Jaybird以及网红主播必备神器Yeti麦克风。

(5)智能家居(Smart Home):包括家庭娱乐控制器等产品。

目前的业务格局与罗技近年来的并购活动关系密切。我们在此简单介绍近三年来的三笔体量相对较大的收购。

2018年8月,罗技收购了Blue Microphones全部股权,对价1.35亿美元。Blue Microphones主要从事麦克风、耳机、录音设备以及其他专业音响设备的研发设计及生产。

(来源:Blue Microphones官网)

2017年8月,罗技从AG Acquisition公司以资产收购方式获得了ASTRO Gaming业务,对价8500万美元。

ASTRO主要为包括PC/Mac、微软Xbox、索尼Playstation等各类游戏平台设计开发周边产品,包括耳麦、游戏控制器、混音器等。

而在2016年4月,罗技收购Jaybird全部股份,作价5420万美元现金外加价值4500万美元、基于收入增长目标的对赌协议。

后来,由于Jaybird增长表现不及预期,双方同意,罗技在支付500万美元后解除对赌协议。

对比风云君常见的国内上市公司的承诺方式——先把全部对价装进卖方的腰包,再设计个掏腰包退还的动作,究竟是谁蠢呢?

通过这类小规模并购,罗技在有限的对价下将诸多细分领域的强势品牌纳入麾下,壮大了产品序列。

借助罗技在产品价值链上的5大核心能力:设计、工程技术、市场进入、营销、运营,有望为这些“小而美”品牌的后续发展提供支撑。

以设计为例,2015-19财年这5年间,罗技旗下产品共获得215项设计奖项,2019财年获得50项设计奖。

而在营销领域,罗技已将过去外包的模式转为由内部团队执行,并更加注重在数字媒体的推广。

2019财年(注:截止2019年3月31日的过去完整1年,全文中与雷蛇2018财年作对比并以此类推),罗技收入28亿美元,同比增9%。

从地域来看,美洲,欧洲、中东与非洲(EMEA),以及亚太地区这三大市场的增幅分别为6%、5%、以及17%。

结合2018财年的数据,不难看出,亚太地区是罗技收入增长的主要来源。

罗技也透露了亚太地区2019财年收入增长的第一大原因在于游戏。这一归因也适用于美洲地区。

而根据游戏市场调研机构newzoo的数据,亚太和北美是全球前两大游戏市场,合计占比73%。这当中,中、美两国游戏相关产品消费占全球48%,与罗技的业务增长吻合。

(来源:newzoo)

从产品来看,2019财年,游戏业务贡献收入6.5亿美元,占总收入的23%,同比增32%,延续了高增长。而体量稍小的视频协作业务则贡献了2.6亿美元收入,占比9%,同比增42%,是收入增长的第二大来源。

另外,收入占比最大的办公鼠标和键盘增速较慢,仅为4%、8%。

罗技表示,游戏业务的增长主要受益于持续增长的游戏市场、电子竞技(eSports)的成长、产品组合的扩大以及新渠道与市场的开发。另外,2018财年中并购的ASTRO品牌也颇有贡献。

另外,公司毛利率相当稳定,基本维持在36%左右。

二、雷蛇

与罗技相比,雷蛇还是个骚年:2005年成立,在新加坡和美国三藩市设双总部,2017年6月于香港联交所上市。

虽然两家公司都是以周边产品收入为主,但罗技的主题词是只做周边,而雷蛇的核心是游戏,这也解释了雷蛇的产品组合会包含游戏笔记本这一“非周边”市场。

另外,根据雷蛇的招股书,2016年,全球游戏周边设备市场规模22亿美元,而游戏电脑系统市场规模则高达193亿,后者近乎9倍于前者。对雷蛇而言,生意,当然天花板越高越好嘛。

(来源:雷蛇招股书)

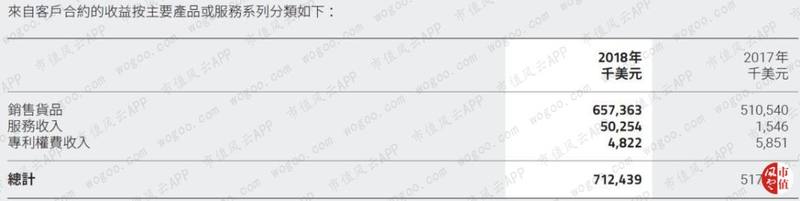

雷蛇收入分为三大部分:销售货品、服务,以及专利权费。其中,货品销售占据92%,是收入的主要来源。

雷蛇的业务分为四个分部:周边设备、电脑系统、软件及服务,以及其他,也就是诸如雷蛇手机及音效授权服务等。

2018年,雷蛇收入7.1亿美元,同比增38%。可以看出,总体规模相当于罗技的1/4。

这当中,周边设备贡献4.3亿美元,占总收入61%,同比增27%。排名第二的电脑系统收入1.9亿,占总收入的27%,同比增35%。剩余占比较小。

单独从游戏周边来看,最近一个财年,罗技的业务收入6.5亿美元,增速32%;而雷蛇收入4.3亿,增速27%。

由于罗技2018财年二季度(2017年8月)对ASTRO Gaming的收购,当年业绩并表期较短,而2019财年则影响到全年,所以同比增幅不能真实反映内生增长。

故以上数据并不能说明罗技表现要更胜一筹,只能说二者的游戏周边业务增长均较快。

回到雷蛇,电脑系统收入的较快增长连同周边产品毛利率的下跌是公司总体毛利率下滑的主因:电脑系统毛利率在2017-18两年均为9%,而周边产品毛利率在2018年为32%,同比降低了3个百分点。

从地域来看,雷蛇主要收入来自美洲,2018年达到2.9亿美元,占收入的41%,同比增22%,其中来自美国的收入占到2.7亿元,是公司最大的单一市场。

同期,在中国的销售收入为9526万美元,占收入的13%,但同比增长了58%。

最后,雷蛇上市期短,自上市以来的收购活动相对有限,重大投资当中仅包含2017-18年分步收购的MOL Global,主要从事互联网媒体、电脑游戏、电子分销及电子支付业务。

三、两强对比

1、人均收入

从人均收入来看,罗技显然更胜一筹。假设两家公司的生产环节均外包,那么最终罗技人均创收为87万美元,在过去三年维持上升。而雷蛇2018年人均创收仅为49万美元,同比出现了下滑。

2、利润率

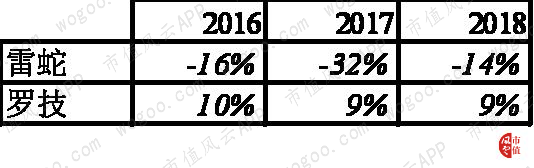

从营业利润率来看,雷蛇在最近三年内显然还难以摆脱亏损的泥潭,而同期,罗技则取得了稳定的9%的利润率。这是如何造成的呢?

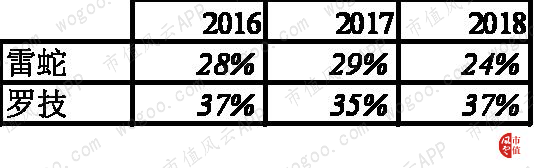

先看两家公司的毛利率。显然,罗技的表现要远远优于雷蛇,2018年二者的毛利率相差了近13个百分点。

那背后的原因是什么呢?这里就不得不提罗技历来引以为傲的苏州工厂。

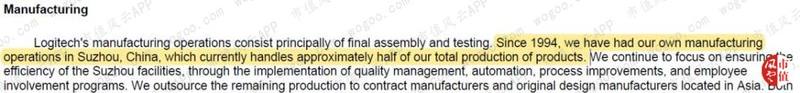

罗技表示,旗下苏州工厂自1994年起投运,目前负责生产公司近半产品,剩下的部分交由位于亚洲的其他合同生产商及原始设计制造商(ODM)等外部公司负责生产。

罗技始终在不遗余力提升苏州工厂的品控、自动化、流程合理性,降本增效。

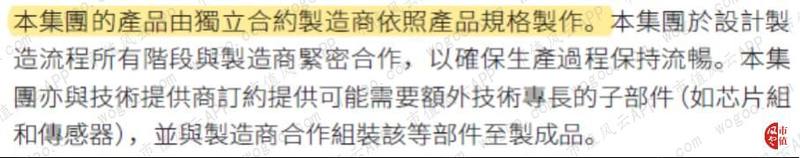

而反观雷蛇,其产品生产则全部外包,由数十个独立合约制造商根据产品规格生产。

3、成本分析

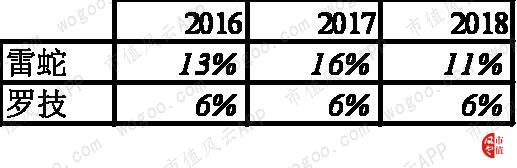

从研发费用来看,2019年,罗技研发支出1.6亿美元,而受限于公司规模,雷蛇则为7600万。但是从研发费用率来看,雷蛇的投入比例更高,2018年达到11%,而同期罗技则始终维持在6%。

可以说,两家公司对研发的重视和相应的投入均较高。

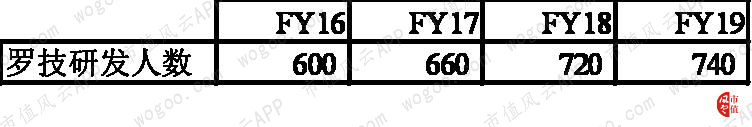

另外,雷蛇没有披露研发人员的数量,而罗技披露的数据显示,研发人员数量在持续上升,2019财年达到740人。

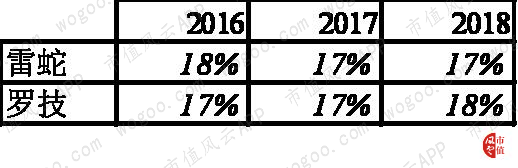

从营销与销售来看,二者几乎不分伯仲,大约维持在收入的17-18%。

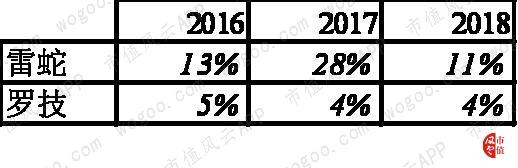

而体现公司经营管理效率的管理费用率方面,二者差异巨大。2018年,雷蛇的管理费用率11%,而罗技则只有4%,且近年来也一直是呈现下降趋势。

2017年,雷蛇的管理费用率高企主要是受公司上市影响,不具参考价值。

而在财务成本方面,两家的财务收入都远大于财务成本。雷蛇2018年利息收入达1200万美元,财务成本仅为31万;罗技2019财年利息收入达840万美元,财务成本仅为40万。

结合两家公司的负债结构可以看出:负债端以经营性负债为主,长短期借债几乎可以忽略不计。

4、资产结构

从资产结构来看,雷蛇的流动资产比例明显高于罗技,背后主要是因为罗技的商誉较高。以2018年为例,罗技占总资产33%的非流动资产中,有17%是商誉。

刨去这一影响,二者的资产结构相似。

风云君前面提到,两家公司在生产环节的一大区别是雷蛇选择全部外包,而罗技则是一半自产一半外包。那么自然,罗技的固定资产比例应该更高。以2018年为例,罗技的固定资产占总资产的4%,而雷蛇则为2%。

相对应,雷蛇的固定资产周转率也相对高些,达到39倍,而罗技为36倍,相差不大,且均处于上升势头。

5、运营效率

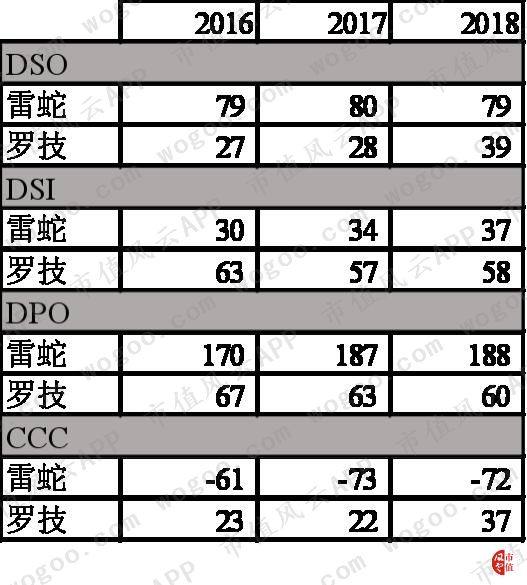

总体而言,两家公司的现金循环周期表现均较好,而雷蛇是大幅领先的。

2018年现金循环周期为-72天,也就意味着依靠经销商垫资就能走完一轮购存销流程,且还有2个来月的富余时间买个理财。而罗技同期为37天,意味着公司的资金需要沉淀在流程当中。

但是从具体的构成来看,罗技的应收账款周转天数明显较雷蛇要短,即便在2018年增长11天的情况下,收回账款的节奏仍然比雷蛇要快上40天,说明罗技对下游的议价能力更强。

而库存周转天数方面,两者差距相对较小,雷蛇的库存周期要更短,只有37天,而罗技为58天,这和雷蛇选择的外包模式紧密相关。

两者最大的差异来源于应付账款天数,雷蛇在2018年为188天,而罗技只有60天。这显然对雷蛇骚年保留现金至关重要。

当然,反过来,对上游供应商/外包生产厂家而言,雷蛇的友好度显然更低,付款周期远远比罗技来得长。

6、股东回报

最后来看看二者的股东回报。由于雷蛇上市时间短,截止2018年年底,尚没有股东分红,公司净回购股份耗资1470万美元。

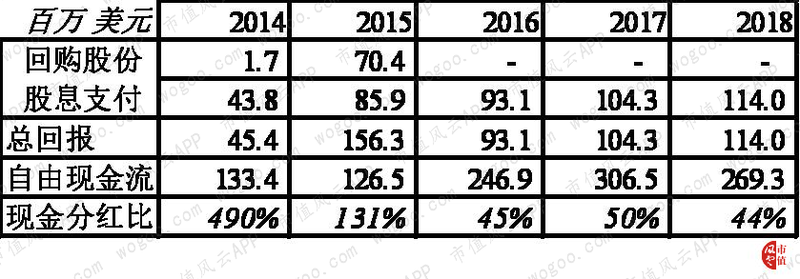

而罗技作为老大哥,既要兼顾增长,也要安抚股东:公司2014-15年的各年回报都超过了净利润,而2016-18年的现金分红率则大致在40-50%。

而同期,公司进行了前面提到的三笔收购,也算是把钱是怎么花的交代得一清二楚。

结尾

风云君认为,两家公司近年来都受益于游戏产业的发展,财务表现亮点颇多。

二者当中,罗技深耕周边产品,在每一条产品线上都有优秀品牌和产品坐镇;而深耕游戏领域的雷蛇,则不得不在笔记本电脑领域直面财大气粗的各大个人计算机厂商的冲击,能否确保产品独特性和竞争力尚需时日证明。