投稿来源:市值风云

近来风云君的票圈频频被神作《哪吒》刷屏,电影讲述了魔丸转世的烟熏妆哪吒,喊着我命由我不由天,与灵珠转世的龙王三太子敖丙抵(xiang)抗(ai)天(xiang)劫(sha)的故事。

在大家磕爆藕丙CP的同时,电影不出意外成了爆款。猫眼数据显示,截至8月5日,《哪吒之魔童降世》票房超25亿,成为国产动画电影新票房冠军。

在《哪吒》疯狂刷新动画电影的记录中,有你的一份贡献吗?

小爷哪吒的背后有李靖、殷夫人、太乙真人和敖丙,《哪吒》的背后有光线传媒(300251.SZ)。

《哪吒》是由北京光线传媒股份有限公司(以下简称“公司”或“光线传媒”)的全资子公司北京光线影业有限公司参与出品、发行的影片。

根据华金证券7月29日的研报,若《哪吒》取得票房20亿-30亿,公司预计获得净收益3-6亿元。截至8月1日,公司股价自7月13日《哪吒》点映以来累计上涨了21%。

一、公司基本情况

光线传媒(300251.SZ)成立于1998年,2011年8月在创业板上市。总裁为商业记者出身的王长田。经过21年发展,已成为中国最大的民营传媒娱乐集团,引人注目的E标已经成为娱乐界著名标志之一。

公司上市后,光线传媒也借上市融资开始正式转型,主营业务从电视栏目制作发行,逐步拓展布局到电影投资、制作、宣发,电视剧投资、发行,艺人经纪,新媒体互联网、游戏等众多文娱领域,并大力布局电影业务。

光线传媒在业内也被认为是一家擅长投资的公司,大家耳熟能详的就有其投资的猫眼、新丽传媒。

随着国内影视行业竞争愈趋激烈,近几年,光线传媒将目光转向了动画电影,并在2015年成立彩条屋影业,先后发行了《西游记之大圣归来》、《大鱼海棠》、《秦时明月》等制作精良的动画电影,在业内形成了一定的口碑。

二、行业基本情况

1、票房呈现负增长

2018年,在政策收紧、资金撤离等多重因素影响下,国内电影行业遭遇低谷。今年上半年,国内电影票房为311.7亿元,同比下滑2.7%,是2013年以来首次半年度下滑。

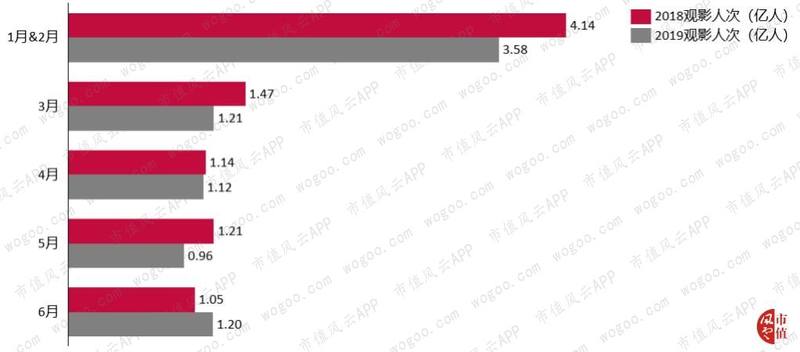

2、观影人数相比同期减少

在观影人次方面,2019 年上半年除 6 月以外的数据都低于 2018 年同期,特别是 2019 年前两个月的观影人次同比下滑 14%,高于上半年的平均水平(下降10%)。

而这样的差距, 主要是由于同期2018 年年初上映的像《前任3》、《无问西东》这样高质量、高话题度电影带动了观影人次的增长,从而拉动了票房收入。

3、同行业绩普遍下滑

从行业整体业绩情况看,影视板块上市公司业绩普遍下滑。2019年一季度,华谊兄弟、唐德影视和北京文化等已经出现亏损。

光线传媒也难逃业绩亏损。2018年,公司遇到了自2011年上市以来的首次亏损。根据光线传媒7月15日发布的半年度业绩预告,上半年归属于上市公司股东的净利润比上年同期下降95.02%—95.97%。

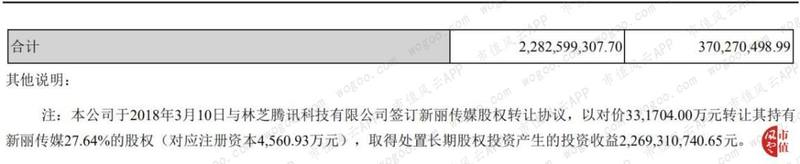

公司去年底净利润的增加主要来自巨额非经常性损益,其中出售新丽传媒股权取得了22.83亿元的投资收益,而今年没有了这块大额收益,净利润同比下滑已是大概率事件。

三、公司主营简介

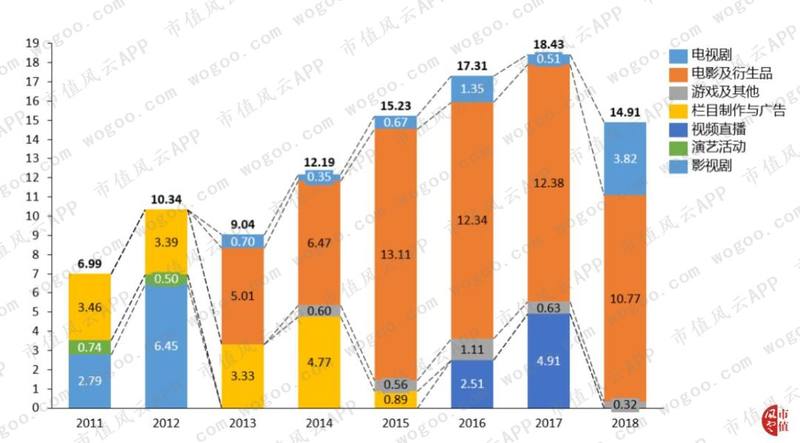

公司成立至今,主营业务经过不断调整合并。据2018年年报,具体包括了以下四块:电影及衍生品、电视剧、视频直播、游戏及其他。

1、电影及衍生品

光线传媒自2006年底推出第一部作品《伤城》就取得了超高票房。

2012年贺岁档里,光线影业投资的小成本喜剧《人再囧途之泰囧》成为最大的“黑马”,收获票房12.66亿元,成为了首部突破10亿票房的华语电影。2016年《美人鱼》影片票房突破30亿,再次刷新华语电影票房纪录。

动画电影方面,2015年光线传媒成立彩条屋影业动漫集团,并先后投资制作发行了《西游记之大圣归来》、《大鱼海棠》、《哪吒之魔童降世》等经典动画电影,被外界誉为国漫之光。

有趣的是,《哪吒之魔童降世》借鉴漫威电影,留了一个彩蛋式结尾,预示着故事还没讲完。

总裁王长田也确认,由《哪吒》领衔的“中国神话宇宙”,将在未来通过一部部动画作品徐徐展现在中国观众面前:除了本片《哪吒》续集和本片彩蛋中揭晓的《姜子牙》外,《大圣闹天宫》、《深海》、《凤凰》、《八仙过海》等都将陆续制作完成。

电影已然成为公司最重要的主营业务,近三年来对营业收入的平均贡献达到了70%以上。

2、电视剧

虽然光线传媒身为国内电影行业的大哥,但却未能电影电视两开花。在电视剧方面的平平表现平平。

2006年开始,公司涉足电视剧领域,先后投资了20余部电视剧,如《房前屋后》、《新上海滩》、《中国兄弟连》、《A计划》等,但大都未在电视剧市场掀起热播潮。

2013年,公司参股另一电视剧制作大拿新丽传媒,2015年,成立了青春光线,主要负责光线传媒的电视剧制作发行。

然而,做了这么多努力还是没有好作品,观众老爷们并不买账。2018年光线传媒主控的第一部大剧《新笑傲江湖》,顶着国民IP,却把一手牌打得稀巴烂,不仅没留下好口碑,甚至连流量都没怎么捞到。

18年3月,光线传媒以33亿的价格把新丽传媒的股份卖给了腾讯,转而用3000万入股蓝白红影业。

电视剧上的短板光线传媒也一直在努力。在清空新丽传媒股份之后依然和新丽传媒达成了影视剧上的战略伙伴关系,保证每年共同合作电影和电视剧各一部。

对新参股的蓝白红影业,公司也明确表示之后要与其进行影视剧上的深度合作。

3、视频直播

2012年,光线传媒以7,500万的战略资金入股齐聚科技,以持齐聚32%的股份宣布进入视频直播业。

彼时,齐聚科技旗下拥有齐齐互动视频、呱呱视频社区、呱呱财经、聚乐直播小站、聚范直播几大产品线。光线此举意在打通线上与线下娱乐环境。

2016年5月,公司通过与浙江齐聚股东金华傲翔信签署《股权转让协议》,以自有资金1.31亿元受让金华傲翔持有的浙江齐聚36.3792%股权。

受让完成后,公司以持有浙江齐聚63.21%股权成为其控股股东。2016、2017年,公司来自视频直播的营收为2.51亿和4.91亿元。

2017 年8月,公司以对价 0.36 亿元将持有的浙江齐聚 10.00%的股权转让给浙江齐聚的管理层股东汪海滨,转让完成后公司持有浙江齐聚53.21%的股权。

2017年12月29日,浙江齐聚自然人股东进一步发出《终止授权书》,于 2017年12月 31 日起终止此前分别授予王长田及公司在浙江齐聚董事会、股东会上的表决权的授权。

此后,浙江齐聚不再纳入财务报表合并范围,同时视频直播业务不再纳入公司业务分类中(这也是导致2018年营收同比下降的原因之一),但公司依然保持该业务。

4、游戏及其他

游戏及其他业务主要包括游戏产品的制作与发行业务和艺人经纪业务。收入和毛利规模较小,盈利贡献程度较低。

游戏方面,可以查到的公司游戏作品是以公司电影《分手大师》为基础创作的《分手大师》移动端跑酷游戏。但该游戏的市场表现一般。

另外,公司在 2014 年通过外部股权收购进入游戏领域,主要经营主体为子公司杭州热锋网络科技有限公司(简称“热锋网络”)和广州仙海网络科技有限公司(简称“仙海网络”)。

此外,公司还从事少量艺人经纪服务业务。

四、财务分析

1、业绩、收入构成及毛利率分析

(1)业绩情况

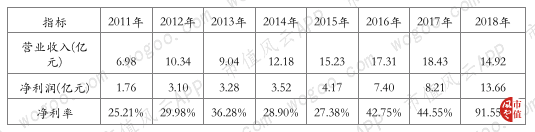

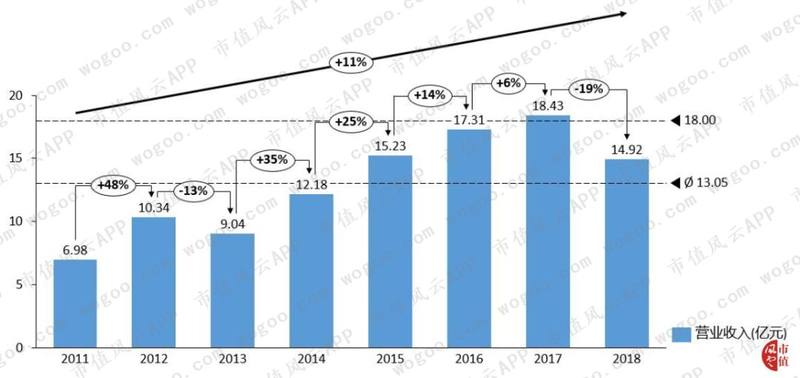

2011年至2017年,光线传媒的营业收入和净利润稳步增长。营业收入由2011年的6.98亿元增长至2017年的18.83亿元,6年的年均复合增长率为17.57%。

(数据来源:东方财富choice数据)

2018年,光线传媒营业收入首次下滑,跌幅达19%,净利润却罕见地增加5个多亿。

(数据来源:东方财富choice数据)

将时间轴拉长,我们发现近年来投资收益似乎成为光线传媒利润的最大来源,对营业收入和净利润的贡献逐年提高,难道光线的收益全靠投资?

2016年,光线传媒靠出售天神娱乐获得2亿元的投资收益,如今看来堪称成功逃顶,天神娱乐是目前A股的“洗澡冠军”。

2017年,因为增持猫眼取得的公允价值变动收益、出售天神娱乐和捷通无限,光线传媒获得了1.4亿收入。

2018年3月10日,光线传媒与林芝腾讯科技有限公司(以下简称林芝腾讯)签署了《股权转让协议》,光线传媒将以人民币33.1704亿元的对价持有的新丽传媒27.6420%的股份出售给林芝腾讯。这笔交易在去年的财报中取得了22.83亿元的投资收益,占当年光线传媒利润总额的118.17%。

光线传媒在总营收只有14.92亿元的情况下,归属母公司股东的净利润却罕见的达到了13.73亿元,这让出售新丽传媒得到的22.83亿元收益显得举足轻重。换句话说,如果不出售股权,光线传媒2018年的利润很有可能就是亏损的。

(数据来源:东方财富choice数据)

除了2018年的营业收入下降外,之前公司的营业收入和净利润都在稳步上升,难道真的是因为公司的经营稳健吗?

并非如此。

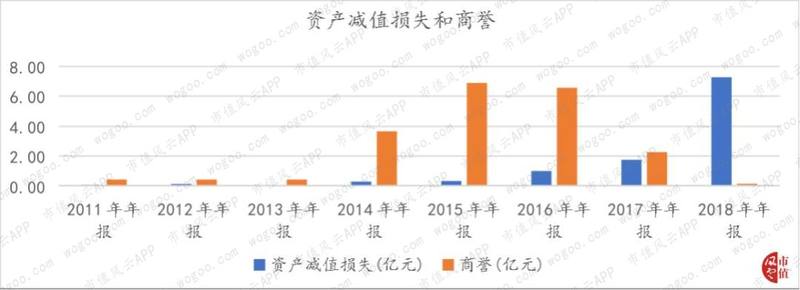

公司自2016年开始资产减值损失开始增加,2017年资产减值损失1.75亿,其中商誉减值高达4.3亿;2018年的资产减值损失超过7亿,其中商誉减值2个多亿。

2016-2018年,在资产巨额减值的情况下,公司的净利润还在稳步上升,正是因为2016年光线传媒开启了卖卖卖的模式,出售金融资产、股权资产不仅弥补了商誉减值损失,还带来了净利润的增长。

(2)收入构成

下面来看看公司营业收入的具体构成。

根据光线传媒2018年年度报告,公司的营业收入按产品划分,可分为电影及衍生品、电视剧、游戏及其他等三大板块。

其中电影及衍生品收入占比为72.23%,是公司收入的第一大来源;电视剧收入占比为25.61%,游戏及其他收入占比为2.16%,分别是公司收入的第二大和第三大来源。

2011-2018年光线传媒收入明细(单位:亿元)

2018年光线传媒收入明细占比

(数据来源:东方财富choice数据)

(3)毛利率

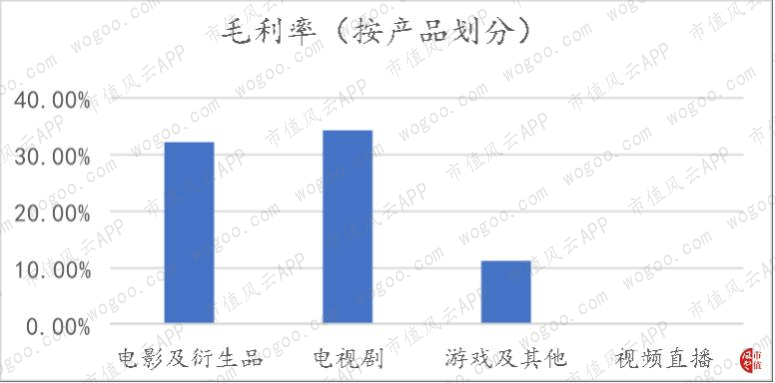

根据公司2018年年度报告,公司的电视剧毛利率为34.28%,在所有产品中毛利率最高,电影及衍生品毛利率为32.18%,位列其二,游戏及其他为2.16%,排在第三位。

(数据来源:东方财富choice数据)

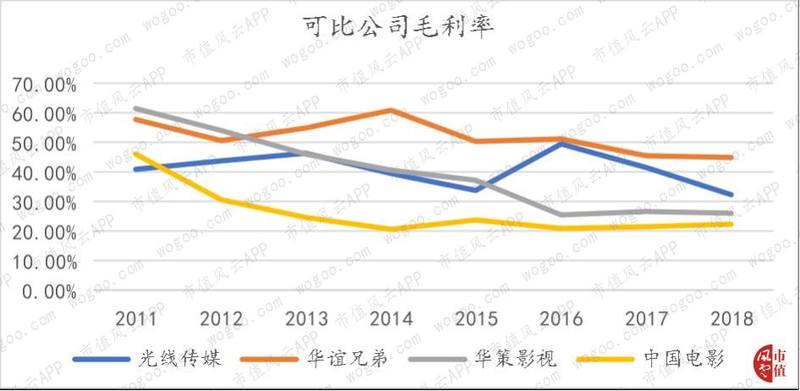

公司2011年至2018年的毛利率分别为40.91%、43.62%、46.29%、39.32%、33.68%、49.45%、41.28%、和32.26%,公司的毛利率水平从2011年至2015年一直低于同行业可比公司的均值,2016年开始好转,在同行业可比公司中处于中上位置。

(数据来源:东方财富choice数据)

2、成长能力

公司上市以来,年度营业收入长期保持两位数增长,实现了11%的复合增长率,8年的平均营收大约为13.05亿元,最好业绩是2017年的18.43亿元。

从增长幅度来看,前期成长性良好,后期成长放缓。前期是2011年至2015年间,除开2013年的小幅度下滑,总体增速乐观。

后期是从2016年开始,增速明显放缓,2017年下降到了个位数6%的增长,2018年甚至接近20%的负增长。

(光线传媒年度营业收入增长情况,数据来源:光线传媒年报、市值风云)

公司2018年第一季度至今,单季度的营收分别较上年同期增长-34.25%、-29.96%、-17.05%、-19.09%和128.56%,2019年第一季度的营收有明显好转。

公司扣非净利润与归母净利润在前期基本呈同向变动,2012年大幅增长后,2013年急速下降,且与营业收入同增减。

扣非净利与归母净利2014到2016年增速逐步回升,在2016年达到近五年来增长顶峰。与此同时,营收的增速在逐步下降。

2017年,扣非净利与归母净利增长呈现断崖下降,扣非净利润同比首次出现负增长。

(营收、净利润与扣非净利润同比增长情况)

2018年扣非净利增长-161.73%,与此同时归母净利增长68.47%。

根据年报,拉高归母净利润的是一笔22.83亿元的投资收益,该投资收益的大头是处置了22.69亿元的长期投资收益。

公司2018年第一季度至2019年第一季度,单季度的归母净利分别较上年同期增长976.95%、426.05%、263.70%、68.47%和-95.40%,增速明显放缓,2019年第一季度的归母净利润开始负增长。

公司2018年第一季度至2019年第一季度,单季度的扣非净利分别较上年同期增长-51.80%、-38.00%、-12.85%、-161.73%和-30.99%。

公司二季度的两部主力电影《银河补习班》和《哪吒之魔童降世》票房成绩喜人。公司公告,《银河补习班》截止7月29日,上映12日票房7.60亿,《哪吒之魔童降世》截止8月1日,票房破13亿。

公司预计2019年度公司上映电影总数有望达到21部(2017-18年均为15部),成长后劲良好。

3、运营能力

应收账款金额大、存货占比高是影视企业突出的两个特点,故采用存货周转率和应收账款周转率来考量公司运营能力。

影视行业的存货主要是由以下三个部分构成:(1)以购买的剧本为主的原材料;(2)以尚在摄制中或已拍摄完成尚未取得许可证的影视剧为主的在产品;(3)以拍摄完成并取得许可证的影视剧为主的库存商品。

可比公司存货周转率

(数据来源:choice、市值风云)

光线传媒的存货周转率由起初的高于可比公司平均值,一路下滑,在2018年降到0.75次,即所有存货周转一遍需要16个月。

2018年公司存货15.47亿元,同比增长20.76%,营业成本8.75亿元,同比下降13.36%。由于内容创作行业的特殊性,存货变现周期长。18年报告期内的较多存货我们可以解读为公司影视项目储备丰富,为19年的业绩提升有推动作用。

由于影视产品制作周期长,造成了应收账款金额较大,只有影视产品进入发行,前期投入的资金才能逐渐收回。再者,如果发行量较大,也会造成应收账款金额相应更大。

可比公司应收账款周转率

(数据来源:choice、市值风云)

2011年至2016年间,公司的应收账款周转率整体呈现下降趋势,显著低于中国电影,与华谊,华策相对持平。

2017年收款能力提升,2018年达到历史较好水平,且领先于两家可比公司华谊兄弟与华策影视,与中国电影的差距在逐渐缩小。

4、长期偿债能力

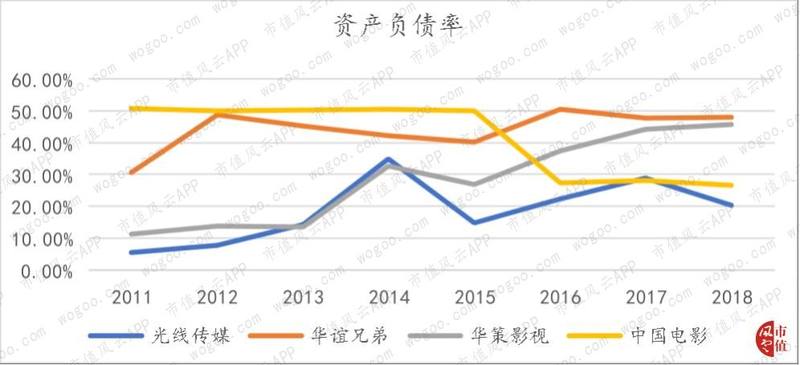

公司2011年以来的资产负债率整体上呈现上升的趋势,近年来维持在20%附近波动,公司的偿债压力有所加大。

公司的资产负债率水平常年低于同行业可比公司华谊兄弟、华策影视、中国电影,说明公司的偿债能力相对较强。

结束语

猫眼票房预测《哪吒》最终票房34.31亿元人民币左右,按照这个数据推算,光线传媒可能因此带来的营收超过8亿,营业利润3亿左右。但这个收入很难改变光线传媒表现不佳的财报数据。

展望2019 下半年,公司仍有《两只老虎》、《妙先生》、《荞麦疯长》、《墨多多谜境冒险》、《西晒》、《姜子牙》、《误杀》、《我和我的祖国》、《如果声音不记得》等多部电影,有望在下半年实现上映。

预计2019 年度公司上映电影总数有望达到21 部(2017-18 年均为15 部),因此,下半年对于光线传媒来说很重要,在接下来的作品中,能否再现类似目前封神的《哪吒》爆款,是公司业绩的关键。