投稿来源:市值风云

一、公司简介

(一)雀巢公司发展史

雀巢公司(SWX:NESN)(法语:Société des Produits Nestlé S.A.,简称Nestlé S.A.或Nestlé),是一间瑞士跨国食品和饮料公司,总部位于瑞士沃州沃韦,在全球拥有500多家工厂。

雀巢是全球最大的食品制造商。最初是以生产婴儿食品起家,以生产巧克力棒和速溶咖啡闻名遐迩。

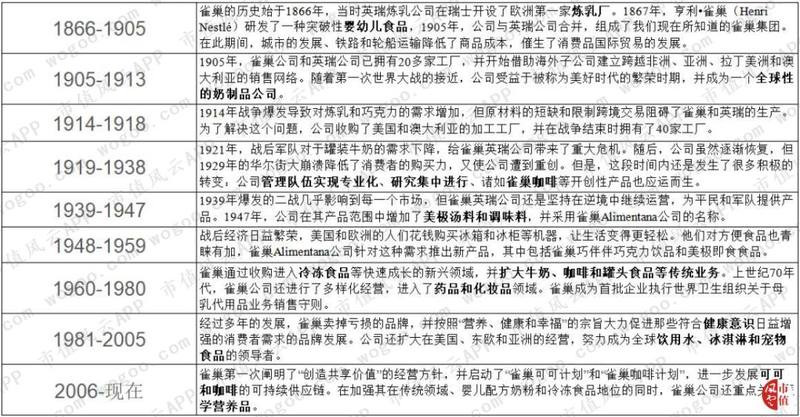

雀巢公司发家历史如下:

(来源:雀巢官网,市值风云)

显然,乳制品作为公司成立伊始的领域,是公司长线发展的业务;而咖啡则是公司迅速扩张市场的有力武器。

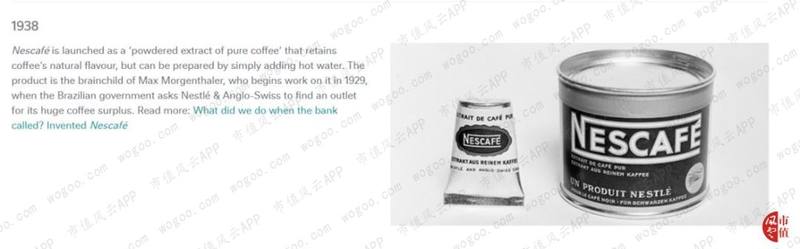

值得一提的是1938年。雀巢在这一年自主研发了速溶咖啡,这使人们可以随时随地喝到咖啡这一设想得以实现。速溶咖啡的研发,也为雀巢后续发展提供了动力。

(来源:雀巢官网)

雀巢现如今已是全球著名的咖啡生产商,主要拥有Nescafé和Nespresso两大咖啡品牌,和全球范围内除星巴克咖啡店之外的星巴克零售和餐饮产品的销售权(协议不包括即饮型产品以及星巴克咖啡店内销售的任何产品)。

起初,雀巢咖啡是公司的主营业务,面向所有人群;其后的1986年Nespresso品牌创立,作为公司的中高端品牌主打意式胶囊咖啡。现在它们都各自延伸出了子品牌,以便于公司管理与营销。

(来源:雀巢官网)

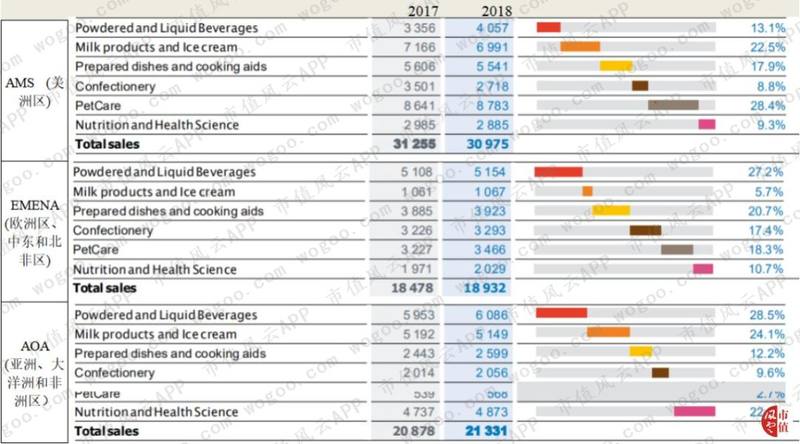

作为一家食品加工领域的巨无霸,雀巢的业务主要按照产品线与地区两个维度陈列。

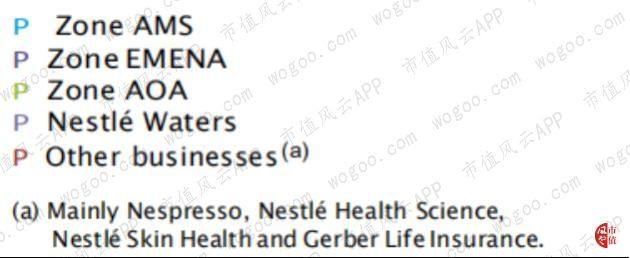

雀巢的七大业务,我们后续会细细道来。从销售地域来看,有六大业务都作了地域划分:AMS(美洲区)、EMENA(欧洲、中东和北非区)、AOA(亚洲、大洋洲和非洲其他区域)。水业务和其他业务没有区分地域明细。

其他业务主要包含Nespresso, Nestlé Health Science, Nestlé Skin Health和Gerber Life Insurance。

从各营业部门详细表格中可以看出,雀巢在各大地区明显有着不同的重点业务领域:美洲区重点发展宠物食品和水业务,欧洲区侧重于糖果,亚洲区主要发展营养品和保健品。

反过来看,公司在美洲区的粉末和液体饮料业务有限,欧洲区奶制品和冰淇淋业务较小,亚洲区则对公司的宠物食品业务、成品菜肴和烹饪调料不感冒。

(来源:雀巢2018年年报,市值风云)

由于是百年老店,公司在全球各大主要市场都有十足的存在感。风云君好奇的是公司在亚洲的发展历程,于是搜集了公司在日本及中国市场的发展历程与各位分享,如果老铁不感冒可以选择跳过。

(二)亚洲市场拓展史

1、日本

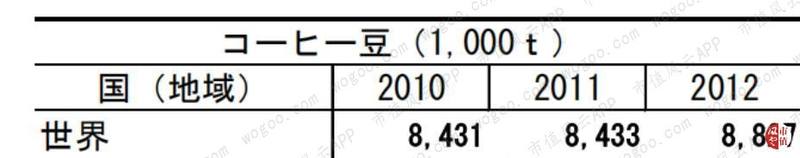

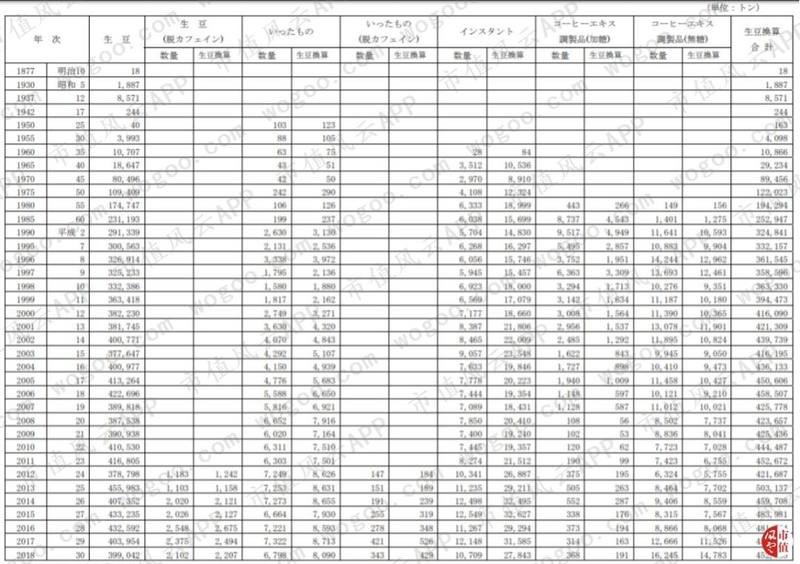

日本是一个咖啡大国。2018年人均咖啡消费量约279.0杯,在全球咖啡进口国中排第三。而这一局势,是在1910年后才逐渐形成的。

(来源:日本总务省统计局)

现在最广为流传的说法是,咖啡豆第一次流入日本缘于17世纪的荷兰人。然而,可以确定的是,在当时的日本,人们并没有接受这种苦涩漆黑的饮品,那时人民日常生活中最常见的饮品还是麦茶。

而咖啡最大的价值在于其本身所富含的维生素,这使得它对于当时的人们来说和中药没有两样——德川幕府曾拿咖啡豆当作药用物品,派发给因在前线打仗无法摄取足够蔬菜而患病(如水肿)的武士。

实际上,咖啡被普通大众所接受是明治中期的事情。那时日本正在积极脱亚入欧,人们模仿着欧式的生活方式:社交舞、红酒牛排,当然也包括小酌咖啡。

1910年,设立于桥小网钉的咖啡馆鸿之巢MEIZONE开张,成为文人聚会的场所,日本咖啡馆沙龙文化开始盛行,日本的咖啡市场萌芽。

雀巢于1913年在横滨开设了分公司,作为世界基地之一,自此雀巢产品在日本的业务开始全面展开。

1933年,雀巢与日本本土品牌Fujii Milk合作,建立了国内生产系统,当时主要生产售卖牛奶制品和雀巢彼得斯巧克力。

从19世纪开始,咖啡豆贸易开放,以往只贩卖茶叶的日本传统茶屋也开始销售咖啡,咖啡至此开始进入人民大众的视线。

其商品化的速溶咖啡以其使用便捷、操作简单的特点帮助雀巢迅速打开了日本大众市场,并且广受好评,咖啡产品在日本普及。

(咖啡豆进口量数据 来源:日本总务省统计局)

至此,日本第一次咖啡风潮正式开始,为满足持续上升的需求,1965年、1973年、1978年雀巢分别在日本的宾库县、静冈县、茨城县开设三家工厂。

如今YouTube上仍有雀巢咖啡的老广告合集。而像“我小时候最喜欢这个广告了”、“这个广告一直让小时候的我觉得咖啡一定特别好喝”这样的评论也不在少数。

(来源:YouTube)

1986年,雀巢在日本推出推出Nespresso咖啡。

1987年,Frisky(现为Nesure Purina Pet Care)进入日本宠物食品市场。

1989年,以“Kitkat”闻名的英国Rontri-Mackintosh公司加入雀巢后与前运营商共同在日本合资成立了雀巢麦金托什有限公司。

1994年,雀巢在日本市场开展Perrier 的矿泉水相关业务。

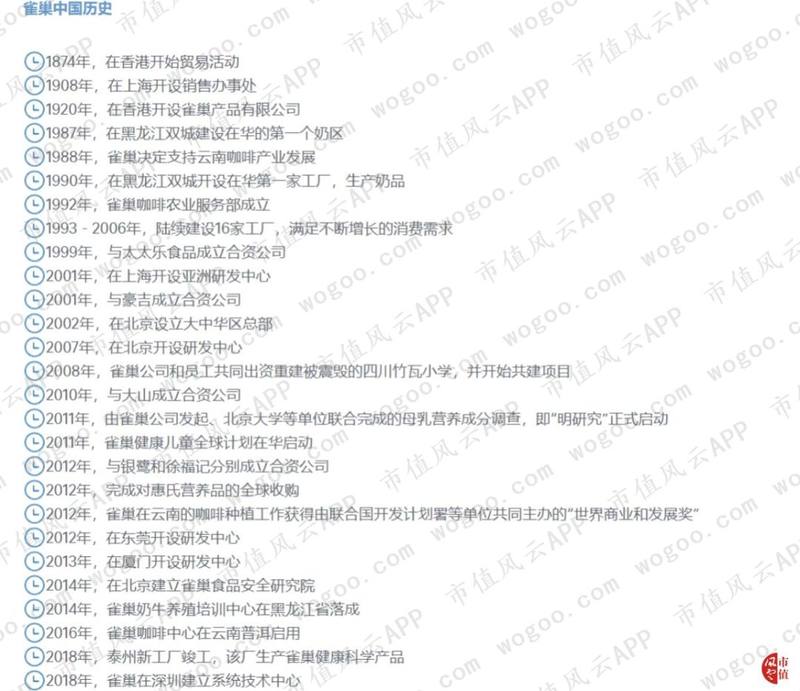

2、中国

对于不少这个时代的中国人来说,第一次接触咖啡是源于小时候在电视上看到的广告。即便是在日常生活中,随便走进一家小超市,也可以轻易从商品架上拿到雀巢咖啡;乃至对于尚在校园中的学生,雀巢速溶咖啡也是常见而又不可或缺的存在。

雀巢于1908年开始进入中国大陆。但当时正中国的市场几乎是一片空白,雀巢仅在上海开设了一家办事处。

1987年,中国市场一片欣欣向荣。雀巢正式涉足中国市场,在黑龙江设置奶区,为雀巢在中国的长期发展提供稳定的奶源供应。值得一提的是,早在当时,雀巢就为其配备了符合国际标准的污染处理措施。

这无疑让中国父母潜意识里对其食品安全性更加信任,为日后雀巢婴幼儿食品被中国市场信任作下了铺垫。

1992年,雀巢开始在中国咖啡市场投放产品。

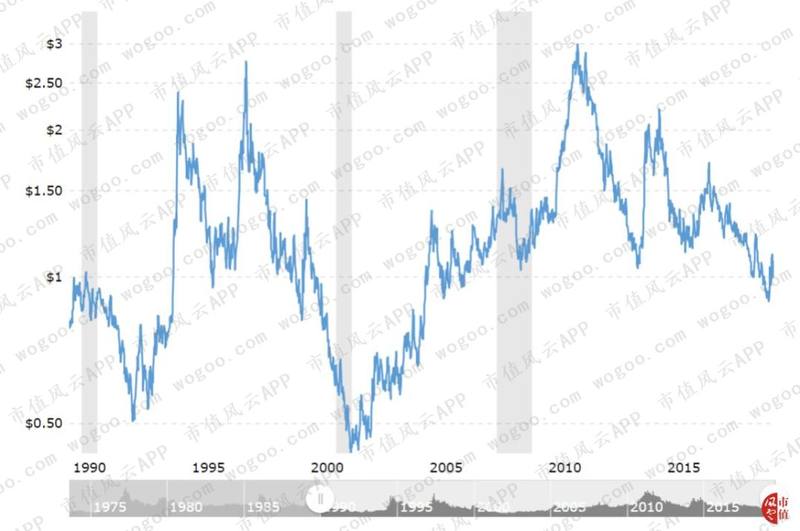

在1990年,中国的月平均工资是178元;1995年,中国人月平均工资为458元(数据来源:1995-2010年《中国统计年鉴》(国家统计局编))。

而同期咖啡豆的价格大约为每磅1美元,与现在相同,平均一杯质量较好的现做咖啡原料成本约为6元。

(咖啡豆历史价格走势 来源:MacroTrends)

别说咖啡馆,在当时就连速溶咖啡对于普通大众来说都是“洋玩意”,无论是孩子还是大人都对这种新奇的商品感到好奇,而速溶咖啡相比光是成本就6元一杯的现做咖啡明显便宜得多,而且冲泡方便,在商品咖啡的市场中几乎没有敌手。

无论是因为大量的广告亦或是市场投放,速溶咖啡已经以其平价、便捷的特点深深烙印在大部分中国人对于咖啡的印象里。

(来源:雀巢官网)

直至今日,在电商流行的时代,即便大部分顾客刚开始购买咖啡时并没有明确的偏好,雀巢咖啡依然会成为很多人购买时的首选。

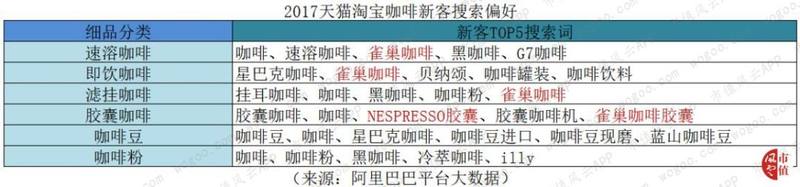

我们从阿里巴巴平台大数据相关信息来看,雀巢咖啡及旗下子品牌在速溶、即饮、滤挂、胶囊四大咖啡细品分类前五中都能够占有一席之地。

二、业务构成及财务分析

(一)七大业务

细分下来,雀巢的业务分为七大类。

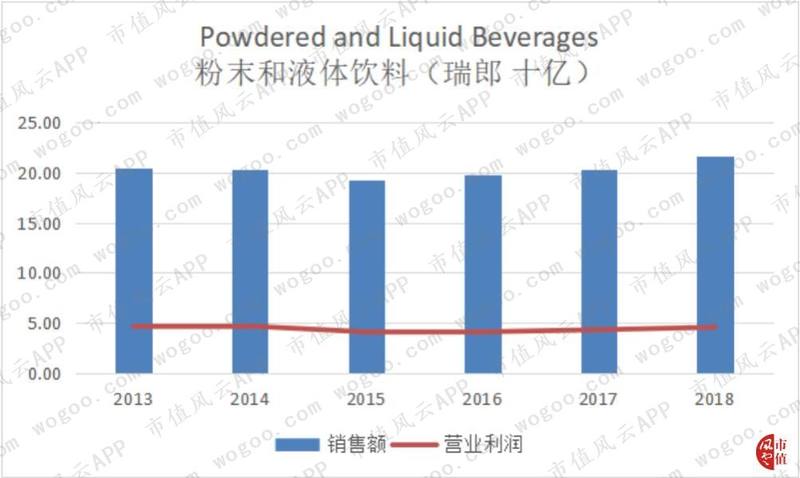

1、粉末和液体饮料(Powdered and Liquid Beverages)

粉末和液体饮料包括咖啡、可可、麦芽饮料和茶类。这一类业务包含了雀巢旗下最著名的几个品牌,如Nescafé、 Nespresso、Milo,以及公司最近拿到的星巴克部分产品销售权。

雀巢还在2018年重启了雀巢金牌咖啡系列,并于欧洲地区和东南亚国家投放。

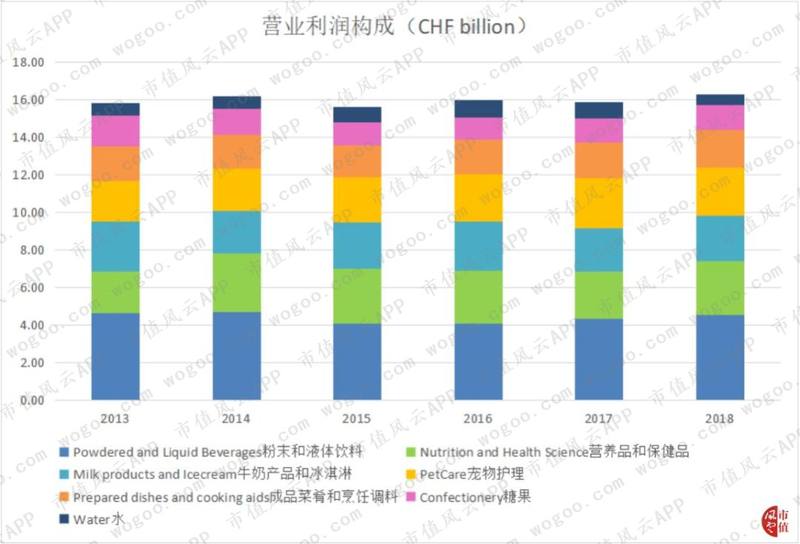

粉末和液体饮料2018年年度营业收入为216.2亿瑞郎,从2013年起算CAGR为1.1%,聊胜于无。2018年营业利润45.7亿瑞郎,同比增长5.9%。

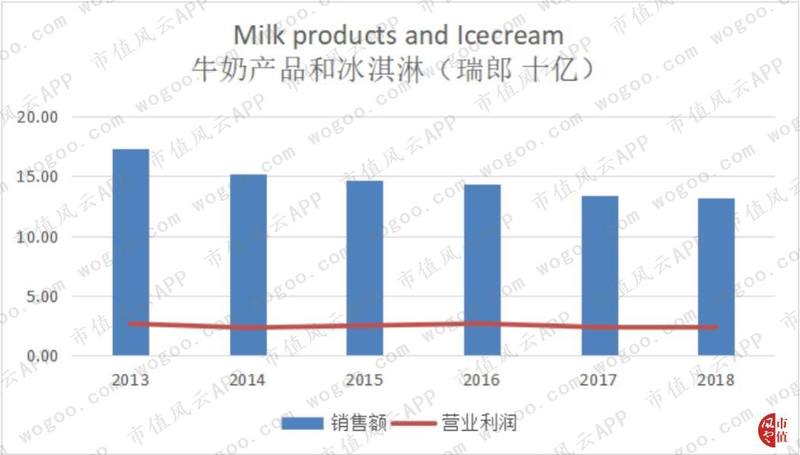

2、奶制品和冰淇淋(Milk products and Ice cream)

奶制品是公司的老牌业务了,当初公司开设的第一家工厂就是炼乳厂。包括二战时期给公司带来巨大收入并维系公司生存的,也是乳制品业务。

雀巢在奶制品和冰淇淋方面在公司层面推行营养和健康的策略,囊括咖啡伴侣、冰淇淋和日常食用的乳制品。

此外,公司也迎合近年来流行的健康理念新推出了不含乳脂的产品,对传统业务结构作出了一定改变。

2018年年度公司奶制品和冰淇淋业务营业收入为132.2亿瑞郎,对比2013年,CAGR为-5.3%。2018年营业利润24.1亿瑞郎,同比增长3.4%。

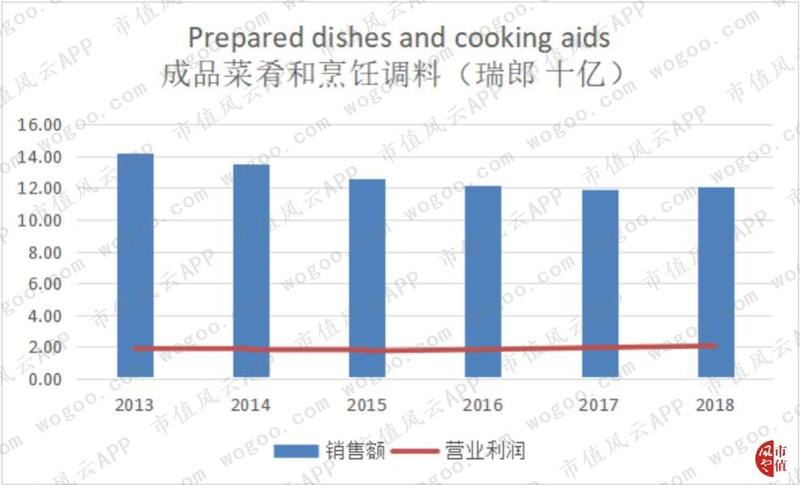

3、成品菜肴和烹饪调料(Prepared dishes and cooking aids)

包含了从肉汤、冷冻烹饪食品到冷冻食品、披萨饼等众多类别,旗下著名品牌有Maggi, Stouffer’s 和 Buitoni。

2018年成品菜肴和烹饪调料业务营业收入为120.7亿瑞郎,从2013年起算CAGR为-3.2%。2018年营业利润20.4亿瑞郎,同比增长5.5%。

4、糖果(Confectionery)

公司拥有著名的全球性巧克力品牌Kitkat和一大批深受消费者喜爱的当地产品品牌,并基于健康理念于2018年推出含糖量减少30%的MilkyBar Wowsomes巧克力棒。

Kitkat作为中高端品牌,以其独特的不添加任何风味和颜色的浓烈红宝石色巧克力棒而闻名。

而糖果业务中较为闻名的本地品牌包括俄罗斯的Rossiya、巴西的Garoto’s Talento 、中国的徐福记。

公司糖果业务于2018年营业收入为81.2亿瑞郎,从2013年起算CAGR为-4.6%。2018年营业利润12.9亿瑞郎,同比增长3.9%。

5、宠物食品(PetCare)

公司的宠物食品业务主打保证天然的理念,并且和营养研究挂钩,旗下全球著名的品牌有ProPlan, Purina ONE, Gourmet and Merrick。

宠物护理业务2018年年度营业收入为128.2亿瑞郎,从2013年起算CAGR达到2.7%。2018年营业利润25.7亿瑞郎,同比减少1.9%。

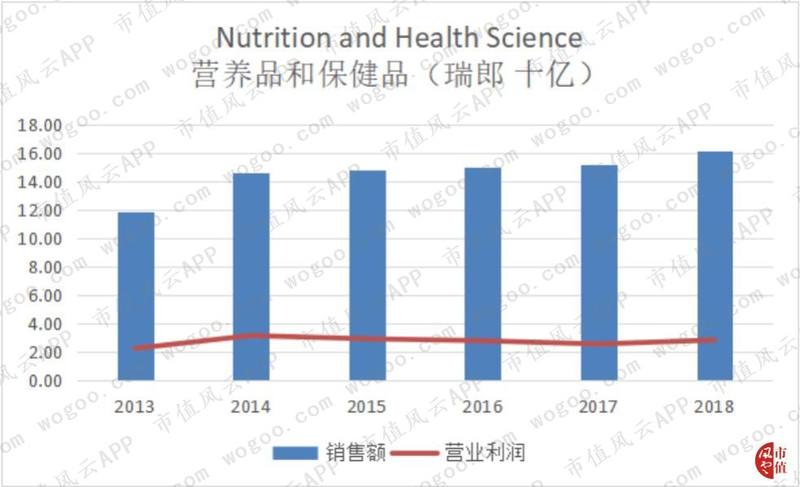

6、营养品和保健品(Nutrition and Health Science)

营养品和保健品包含婴儿配方奶粉和宝宝食品,这是公司研发费用投入较多的部门。而相应地,雀巢健康科学部门(NHSc)也成为了雀巢额外的增长平台。

公司2018年营养品和保健品业务的营业收入为161.9亿瑞郎,从2013年起算CAGR达到6.5%。2018年营业利润28.3亿瑞郎,同比增长11.3%。

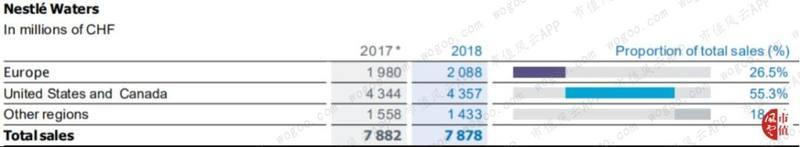

7、水(Water)

近年尤为盛行的健康饮食的概念使得公司在健康食品方面有较大的投入,这其中就包括了饮用水。公司旗下的国际气泡水品牌S.Pellegrino和Perrier在高端市场发展良好,Nestlé Pure Life也保持着其在瓶装水市场的地位。

水业务2018年年度营业收入为74.1亿瑞郎,从2013年起算CAGR达到1.8%。2018年营业利润6.0亿瑞郎,同比减少34.1%。营业利润率为8.1%,同比下降2个百分点,这主要是由于公司新采取的包装花销以及营销花费。

(二)财务分析

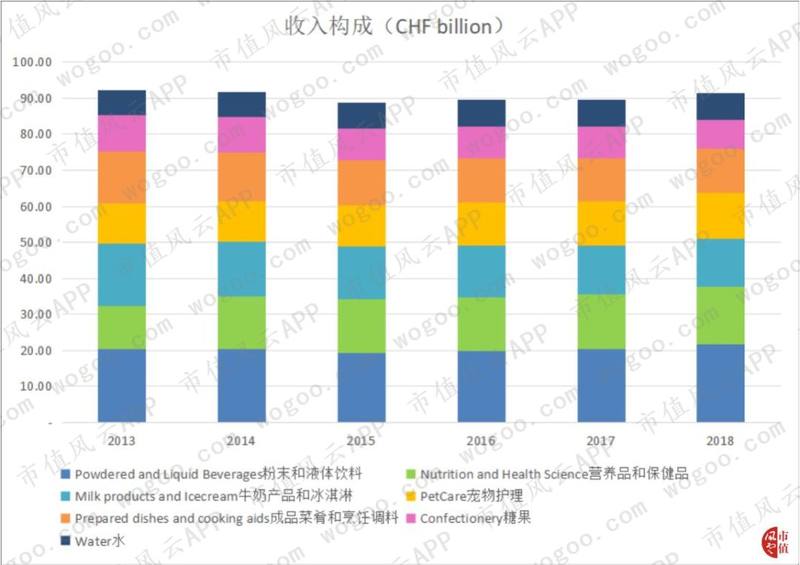

以2018年为例,雀巢的营业收入为914亿瑞郎,基本与2017年持平。

其中,粉末与液体饮料收入为216.2亿瑞郎,占比23.6%;

营养品与保健品收入161.9亿瑞郎,占比17.7%;

奶制品和冰淇淋收入132.2亿瑞郎,占比14.5%;

宠物护理收入128.2亿瑞郎,占比14.0%;

成品菜肴和烹饪调料收入120.7亿瑞郎,占比13.2%;

糖果收入81.2亿瑞郎,占比8.9%;

水收入74.1亿瑞郎,占比8.1%。

从2011年算,公司CAGR仅为1.3%。公司营收稳健却增长乏力。过去六年,各大版块均没有明显增长,甚至在2014、2015年连续出现小幅负增长,分别为-0.6%和-3.1%。

从营业利润来看,公司于2018年同比增长5.1%,近六年增速也从未达到两位数。而公司营业利润的增长主要归结于粉末和液体饮料业务、营养品和保健品业务的增长,这两者分别同比增长5.9%、11.3%。

说完增长问题,我们再来看看公司的盈利能力。公司年报中未披露毛利率相关数据,所以我们先看营业利润率和净利率。

公司营业利润率从2009年的14.6%缓慢增加到了2018年的17%。

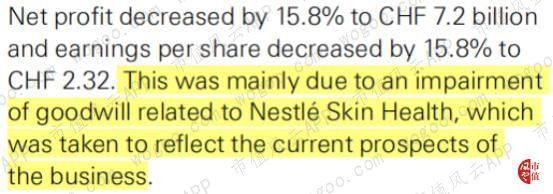

而净利率的表现不太稳定,但总体基本围绕在10%左右,其中2017年的下跌主要是由于皮肤健康行业状况导致的商誉下跌。

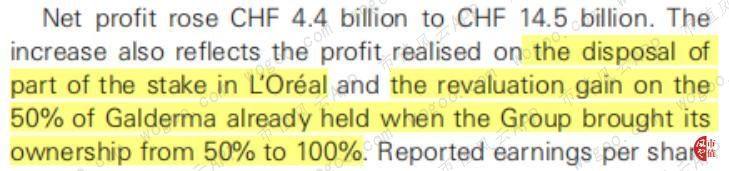

而2014年的上涨则与当年出售的部分欧莱雅股份,以及因收购已持有的Galderma剩余50%股份而对其已有Galderma 50%股份的重新估值有关。

和同行业公司比较,雀巢盈利能力较强。2009-18雀巢平均营业利润率为15.4%,百事平均营业利润率为15.1%,亿滋国际平均营业利润率为13.2%。

(三)地域划分

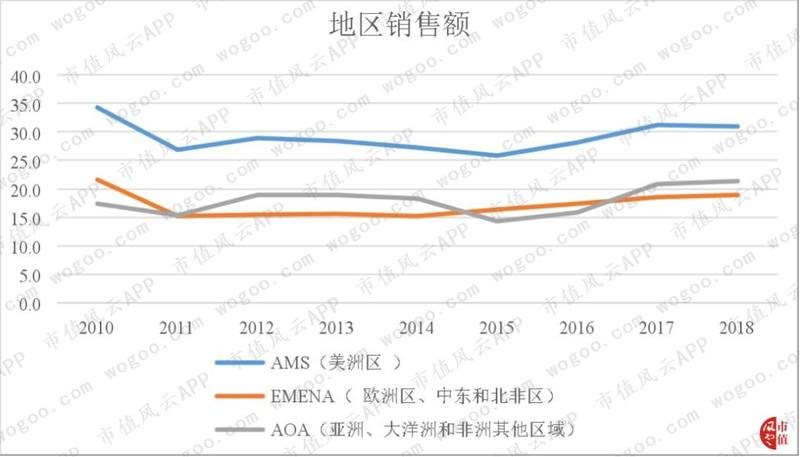

公司重点市场明显位于美洲区。以2018年为例,公司在美洲区域的销售额为310亿瑞郎,占总销售额43.5%;公司在EMENA区销售额为189亿瑞郎,占总销售额26.6%;公司在AOA区销售额为213瑞郎,占总销售额29.9%。

三、其他财务指标

(一)负债情况

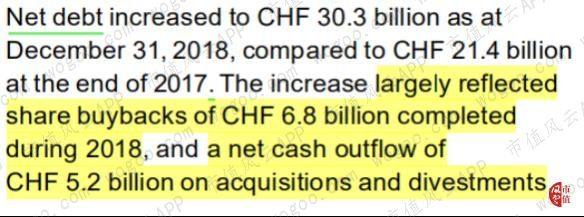

雀巢负债呈现上涨的趋势,近两年增幅较大。2018年雀巢负债303亿,较上一年度大幅增加124亿。

而借债做什么呢?一是股票回购计划花费了68亿瑞郎,二是用于收购和拆分需要的现金支出52亿瑞郎。

而2017年雀巢负债增加的40亿的主要原因也是用来回购股票。

(二)股东情况分析

1、股东回报

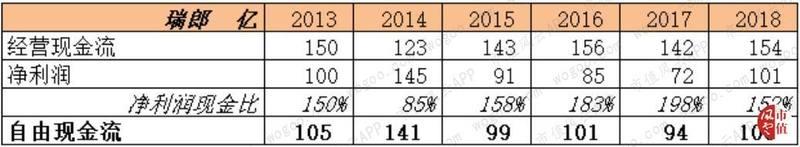

公司经营活动现金流表现优异,各财年净现比都超过100%,大部分位于150%左右,可以说盈利质量非常高。

另外,公司近些年的自由现金流也保持在100亿瑞郎的高水平,显示出公司强大的回报股东的能力。以2018年为例,公司的资本回报率为12.1%。

公司资本回报率处于同行较高水平。2014-18年,公司平均资本回报率为10.8%,稳定且较高。而同行的百事和亿滋国际分别为10.8%和5.6%,前者资本回报率并不稳定,而后者则持续低于雀巢。

近十年来公司的计划派息持续增长,2018年达到每股2.45瑞郎,自2009年风云君统计以来持续单边攀升,自2009年的CAGR为4.8%。

总体来说公司股东回报情况良好。

2、股东构成

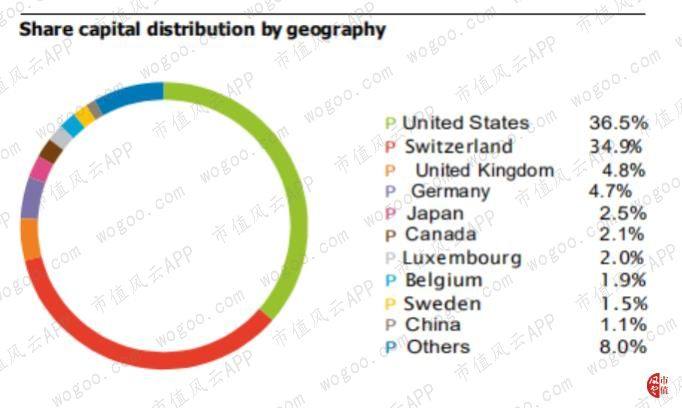

按地域划分,公司股份主要为美国和瑞士的投资者持有,这两地的投资者持股占比71.4%。

四、总结

雀巢公司风风雨雨已经走过150年,这块金字招牌在全球拥有较高的知名度和庞大的顾客群体。但传统企业在规模与增长之间向来难以两全,从数据上来看,公司的增长已经停滞多年。

在很多投资者看来,这样的公司或许过于无聊、保守且没有想象空间。但谁都知道,“时间是把杀猪刀”,任何错误都可能断送企业的前途。反过来看,能够成就百年伟业,那得多优秀、多幸运。

风云君内心默默为这家百年老店迅速点下10N个赞,悄悄拿出一盒雀巢脆脆鲨、冲一杯82年原产哥伦比亚的Nespresso,又是一个美妙的下午。