投稿来源:市值风云

一、法务软件厂商

华宇软件(300271.SZ),是一家To B的软件厂商,主做法务软件,面向的客户群体有法院、检查院、政法委、纪检监察等法律机关。

其产品主要有电子卷宗系统、刑事证据系统、法律法规与案件智能检索系统。

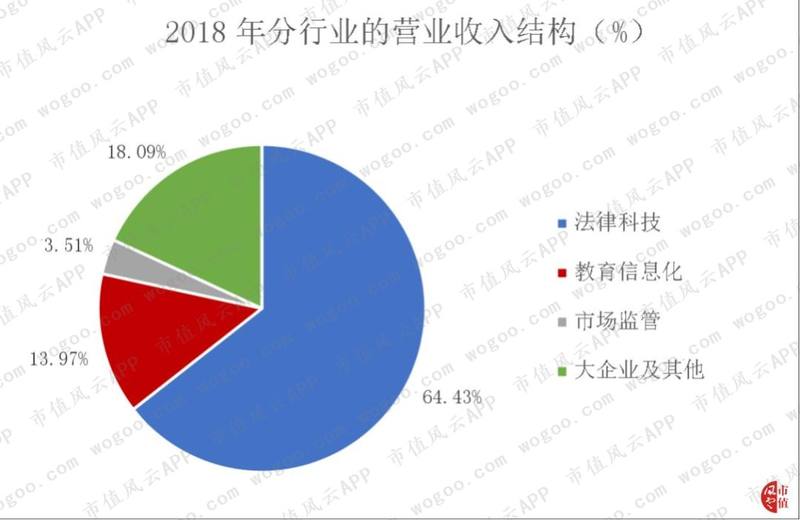

2018年,来自法律行业的营收占公司总营收的64.43%。

尽管法务软件是公司主营业务。

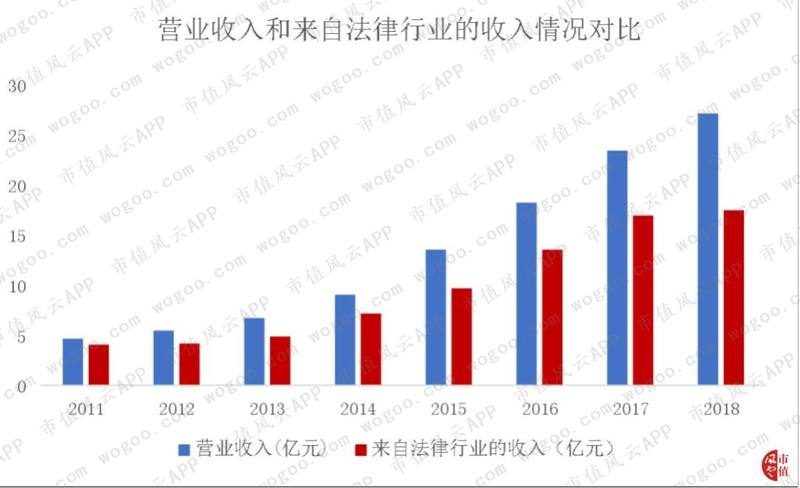

但来自法律行业的营收占比,从2011年的接近90%下降到2018年的64.43%。这说明,华宇软件正在朝着多元化方向发展。

二、其他业务板块

除了法务领域,公司还有其他业务板块,主要包括:教育和市场监管。

1、教育信息化领域

在教育方面的软件开发与销售,主要由公司全资子公司联奕科技来承担。

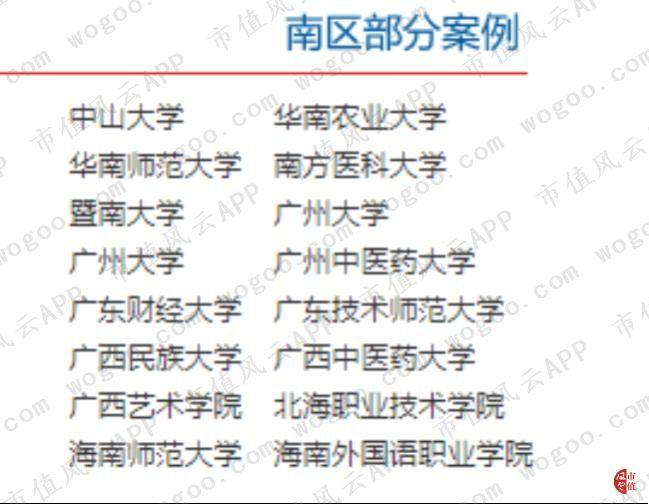

面向的客户是高校、高职、中职及普教学校。

产品有校园门户入口系统、校园服务中心等。

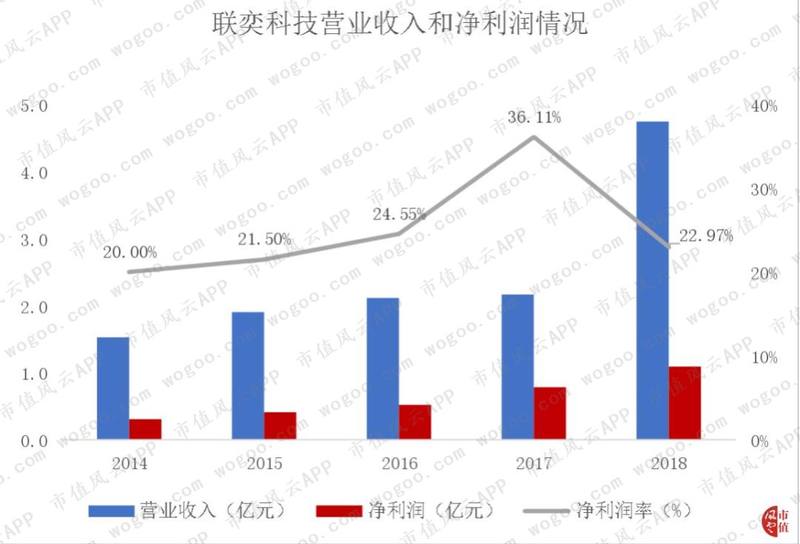

2014-2018年,联奕科技的营收和净利润稳步增长,净利润率保持在20%以上。

2、市场监管领域

负责市场监管业务的主体是华宇软件的子公司:华宇金信和溯源云。

华宇金信成立于2007年,主做食品、药品监管系统。

客户涵盖:工商行政管理局、食品药品监督管理局、质量监督管理局等。

2013-2016年,华宇金信的业绩表现正常,但后面开始恶化,2018年,公司净亏损近900万。

溯源云2016年成立,全称溯源云(北京)科技服务有限公司,是由华宇软件与中国食品药品企业质量安全促进会等,共同投资成立。

溯源云,定位全国性的“食品追溯信息平台”。

在该平台上,政府监管部门、企业、公众,都可以追溯查询食品原辅料、生产经营过程、检测、存储和销售等全链条信息。

三、应收账款和预收款项

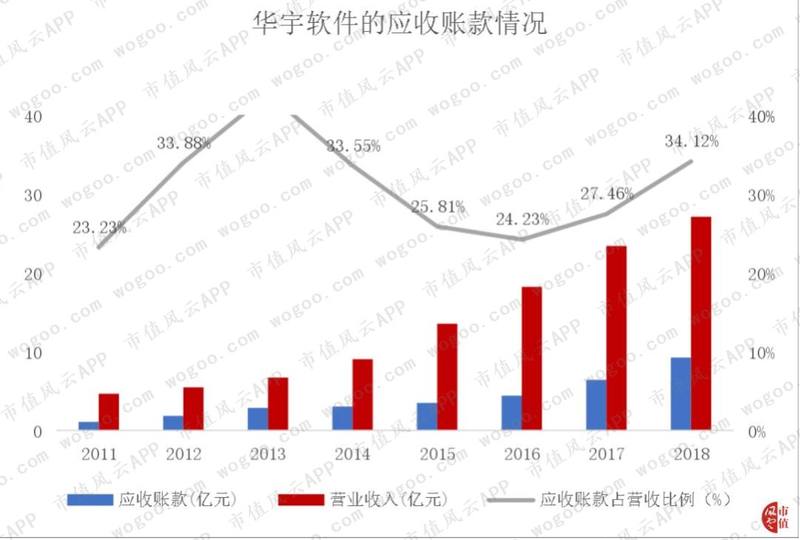

自2016年始,华宇软件的应收账款占营收比例开始逐渐上升。

应收账款多了,这一点很好理解,因为华宇软件主要客户是人民法院等司法机关。

风云君注意到,华宇软件的应收账款计提政策较其他可比公司,稍宽松。

这应该也是由于华宇软件的客户都是法院、检察院,信用风险相对较小的缘故。

假设,2018年华宇软件也按照5%的比例对应收账款进行计提的话,费用会增加0.34亿元,占当期扣非净利润的7.41%。

另外,由于公司是按中标的项目来开发软件的,在项目实施的过程中,会收到对方的预付款,在公司这一边,就是预收款项。

除了2014、2015这两年的订单激增,导致公司当年的预收款项占营收比例大幅增长外,其他年份,预收款项占比都在20%左右。

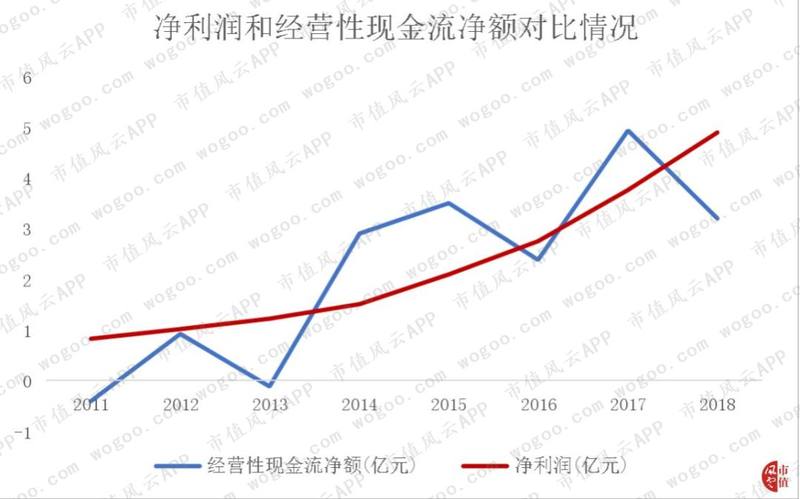

2011-2018年,华宇软件的净利润与经营性现金流净额,整体的趋势是一致的,但经营性现金流净额(蓝线)的波动明显超过净利润(红线)。

原因系同期的应收、预收、应付、预付之间的变化程度差异所致。

比方说,2013年的经营性现金流净额,为负的近1200万,主要就是应收的增长幅度超过预收。

与此相反,2014、2015年的净利润小于经营性现金流净额,系同期预收的增长幅度超过应收。

至于说2017年,经营性现金流净额(4.92亿)大大超过净利润(3.75亿),系当年未解锁的限制性股票款大幅增加所致。

尽管华宇软件上市之后的前几年,现金流状况不佳,但现金分红率比较高,可能是由于公司刚刚上市募到大量资金的原因。

从2014年开始,其现金分红率开始维持在10%左右。

四、存货的会计政策不谨慎

正处在项目实施阶段的软件工程是公司主要的存货形式。

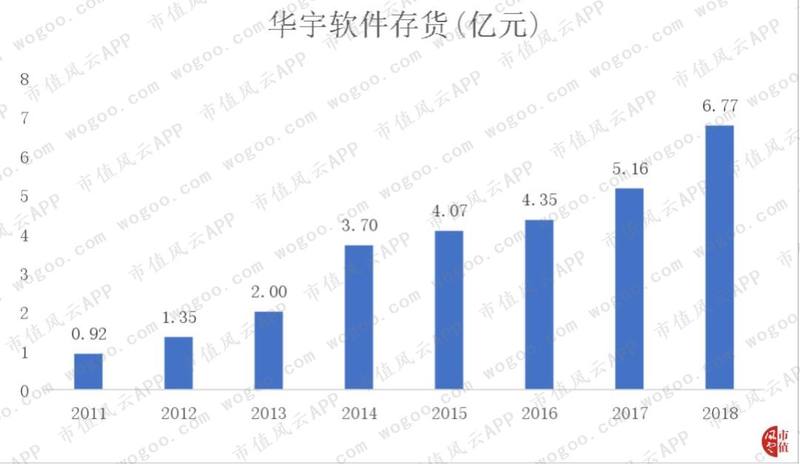

随着业务的扩大,存货也随之增加。如下图所示:

值得注意是,2011-2018年,华宇软件从未对存货进行跌价准备。

而同是做定制化软件,按照项目合同开发软件的石基信息(002153.SZ),就有存货跌价准备。

东华软件(002065.SZ)的存货也有跌价准备。

由此,风云君认为,华宇软件对存货的会计处理不严谨,有粉饰财务报表的嫌疑。

五、商誉分析

1、并购往事

公司有两次商誉大幅增长的情况,一次是在2015年,一次是在2017年。

目前,华宇软件的商誉高达16.61亿元,而2018年的扣非净利润才4.56亿。

因此,商誉将是分析这家公司的重点。

截至2018年12月31日,商誉是因收购三家公司而形成,其中,因收购联奕科技而形成的商誉,接近13亿,占商誉总值的78%。其次是收购万户网络形成的2.77亿。

2、万户网络

先来看看北京万户网络技术有限公司(简称“万户网络”)。

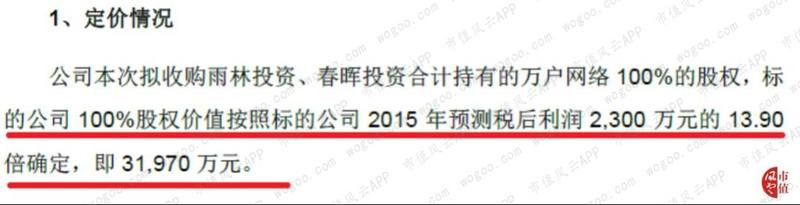

华宇软件是在2015年以3.2亿的现金收购万户网络100%股权。其估值用收益法确定,为2015年预测税后利润的13.90倍。

万户网络是一家软件公司,专注于OA系统的开发与销售。

OA 是Office Automation System的缩写,即办公自动化系统。其作用是辅助办公,提升办公效率。常用功能有:考勤、通知公告、工作计划、即时通讯等。

万户网络的主打产品是ezOFFICE平台。

旗下包含六个子平台,可分别解决不同类型客户的需求。

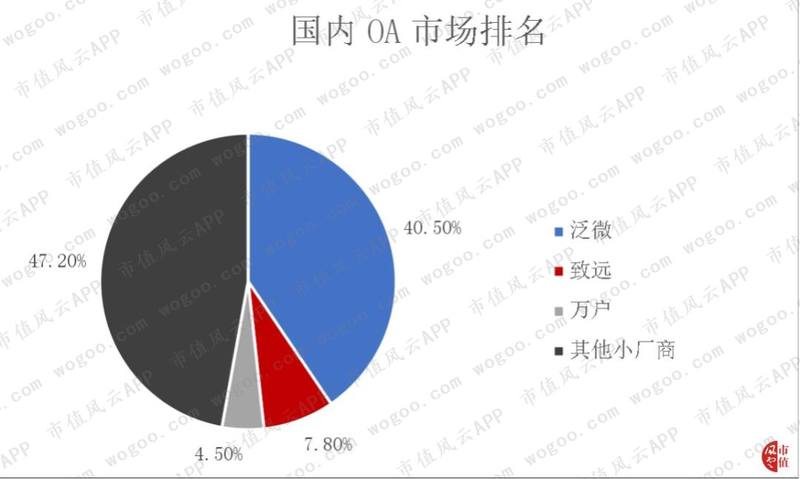

在国内OA市场内,泛微一家就占据了市场的40.5%,龙头地位明显。而万户网络排名第三,仅占4.5%。

在三年的对赌期内,万户网络完成业绩承诺,但,均是刚刚踩线完成。

整体看,自华宇软件收购万户网络后,万户网络的营收和净利润稳步增长。但净利润率下降明显,盈利能力变差。

3、联奕科技

我们再来看看联奕科技。

联奕科技成立于2004年,2017年被华宇软件并购,成为后者的全资子公司。

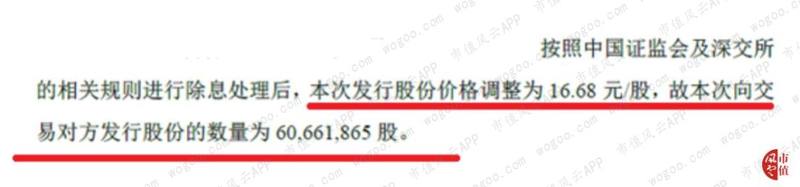

交易对价为14.88亿元,其中,4.76亿元以现金支付,剩余的10.12亿元,以发行股份支付。

股份发行价格为16.68元/股。

估值采用的是收益法,以自由现金流折现为估值模型。

要是用交易对价和承诺业绩的比值,作为市盈率的话,则2017年,联奕科技的交易市盈率为19.58倍。

对赌方面,2017、2018年,联奕科技均完成业绩承诺,但也是踩线完成。

业务方面,前文已对联奕科技的经营情况做了分析,这里就不再赘述。

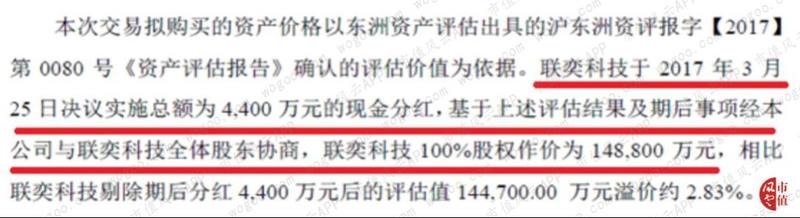

不过,风云君认为本次收购,有一个小问题。

理论上,企业在进行现金分红之后,估值是会下降的。

但联奕科技在实施4400万元的现金分红之后,华宇软件反而将联奕科技的估值,从14.47亿元提高到14.88亿。

4400万加上4100万(14.88与14.47之差),其真实溢价是0.85亿。显然,这溢价不是很合理。

4、两次并购对华宇软件的影响

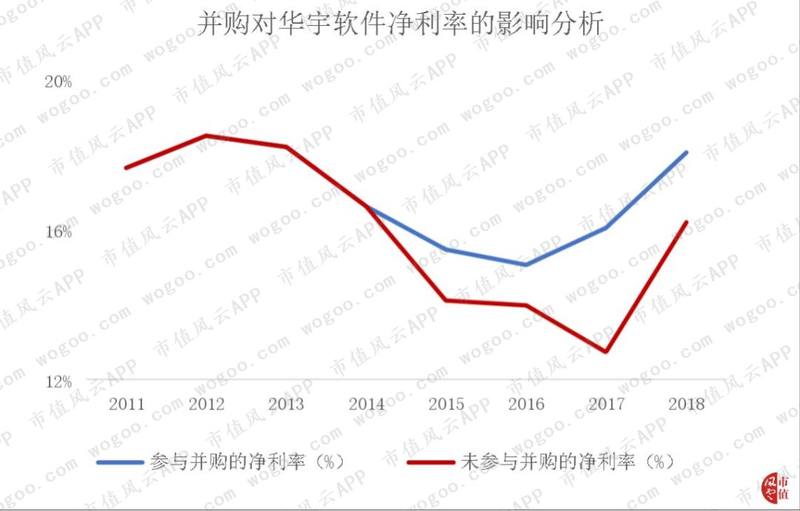

最后,风云君想从两个方面,分析两次并购对华宇软件的影响,一个是盈利方面,另一个是成长性方面。

如下图所示,未参与并购的净利率(红线),明显低于,参与并购的净利率(蓝线)。

成长性方面,参与并购时,华宇软件的营收增长,好过未参与并购的营收增长。

净利润增长,也是同样情况。

六、会计手法确认投资收益

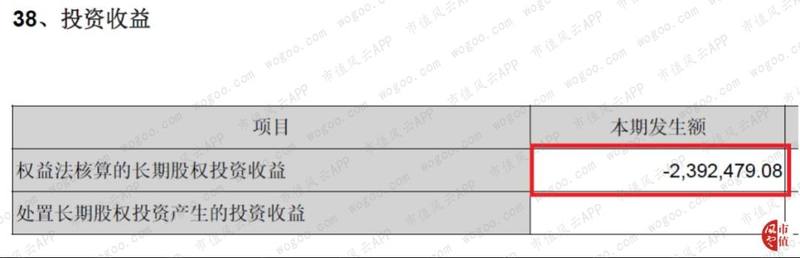

2018年,华宇软件的投资收益为3644万,较前一年的135万大幅增长。

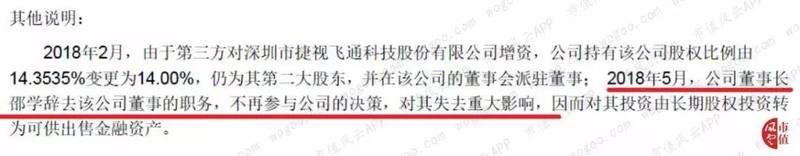

原因是,华宇软件对深圳市捷视飞通科技股份有限公司的投资失去重大影响,因而对其按权益法核算的长期股权投资转为可供出售金融资产核算。

要是按照原来权益法核算,投资收益应为负的239万元。

而将长期股权投资转为可供出售金融资产的依据则是:董事辞任。

华宇软件会计操作手法与雅戈尔十分相似啊,这种会计变更只带来账面利润的增加而不影响任何现金流。详见市值风云的历史文章:《走,跟雅戈尔学炒股去| 炒股之王与财技之王的魔幻人生》。

七、总结

总的来讲,华宇软件是一家增长陷入瓶颈的公司。

一方面,是净利润和营收增长放缓。

另一方面是,毛利率、净利率、净资产收益率都没有明显的边际改善迹象。

风云君认为,增长乏力的主要原因,是华宇软件所在行业的市场占有率已经足够高。

根据《IDC中国电子政务研究报告》,华宇软件已经连续11年在法院、检察院信息化领域,市场占有率第一。

显然,如果依然守在法务领域,华宇软件的增长空间将会变得非常有限。

正是基于以上考虑,公司最近频频对外收购,拓展教育、办公自动化、食品安全等领域。

如此多的收购,必然带来了商誉的减值风险。

这时候,就很考验公司的眼光以及资源整合能力。

如果高价购买了不好的资产,或者自己没有把这些买来的公司经营好,将极可能导致商誉减值,进而拖累公司业绩。

一言以蔽之:并购转型必然带来商誉之灾,犹如硬币的两面,带刺的玫瑰。