投稿来源:叶帅

马云曾说,快递是中国十年来最大奇迹。

数据显示,2018年,中国快递服务企业累计完成业务量507.1 亿件,市场规模继续稳居世界第一位。2012年至2018年期间,中国快递业务量年均复合增长率达43.99%。预计2020年快递业务量将突破700亿件,快递业务收入将突破8000亿元。

这样的奇迹背后,不仅造就了数家上市快递企业和一批财富新贵,一批上下游企业也因此受惠。比如正在角逐快递物料“第一股”的九恒条码和天元集团,部分媒体定义两家企业“一个手握快递单,一个拿着包装盒”,不过我们如果细细观察两家企业,也能看出二者的渊源。

一、挣快递企业的钱,去年营收10个亿

天元集团前身为广东鹏华印刷有限公司,成立于2010年1月28日,当时经营范围为其它印刷品印刷。2010年7月,广东鹏华更名为广东天元印刷有限公司。之后天元有限整体变更设立为股份有限公司。

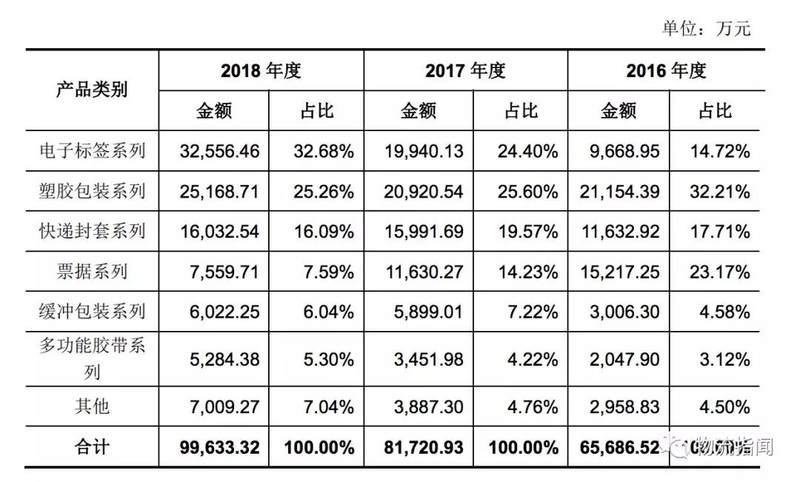

和九恒条码类似,天元集团旗下系列产品包括电子标签、塑胶包装、快递封套、票据产品、缓冲包装、多功能胶带以及其他配套产品等。此外,天元集团还着力发展包括方案优化、工艺设计、分区配送在内的增值服务,协助客户进行包装印刷产品的研发设计,实现客户物料“零库存”管理,按照客户需求和使用进度提供精准配送服务。

2016 年度、2017年度和2018年度,天元集团的营业收入分别为6.7亿元、8.4亿元和10.1亿元。略逊于同期九恒条码的营业收入,后者营收分别为8.01亿元、9.9亿元和14.2亿元。

报告期内,天元集团营业收入

从综合毛利率看,天元集团2016年度、2017年度和2018年度分别为24.82%、20.60%和20.57%。2017年度和2018年度,天元集团的综合毛利率分别同比下降4.22个百分点和0.03个百分点。据天元集团介绍,2017年度,电子标签系列是其收入增长的主要来源,该类产品的毛利率相对塑胶包装系列和票据系列较低,上述产品销售结构的变动导致了该公司毛利构成变动,使得其2017年度综合毛利率下降。

目前,电子标签系列产品、塑胶包装系列产品和快递封套系列产品是天元集团毛利贡献率最高的产品种类,2018年销售毛利合计占其主营业务毛利达到了72.29%。其中,电子标签系列产品销售规模持续快速增长,为其2018年度利润增长的主要来源。

这一点和九恒条码非常相似,由于抓住了电子面单带来的机遇,九恒条码2016年度、2017年度、2018年度的电子面单产品销售收入分别为1.7亿元、3.2亿元和 6.8亿元,占其快递物流应用材料系列产品销售收入比例分别为25.77%、40.06%和 56.09%。

二、实控人曾为对手董事长,客户为股东

除了产品的类似,天元集团和九恒条码的渊源还体现在人上。

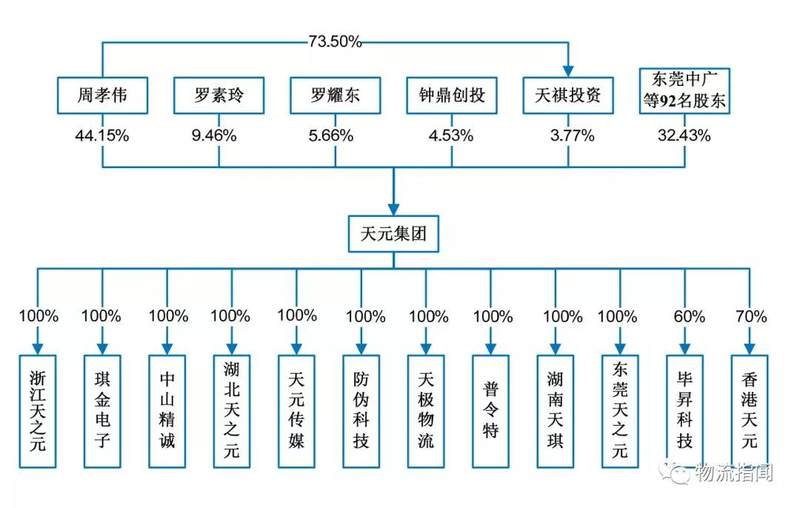

天元集团的实控人、董事长和总经理为周孝伟,其曾于2002年9月至2010年6月就职于广州九恒条码有限公司,历任董事、总经理、董事长。直到2010年8月加盟天元印刷有限公司。

目前,周孝伟持股天元集团44.15%,其妻子罗素玲持股9.46%,同时任该公司总经理助理;而罗素玲的弟弟罗耀东也持有天元集团5.66%的股份,同时任该公司董事、副总经理、财务总监。事实上,不止这三人,罗耀东妻子邹芳、罗素玲的姐姐罗素华同样直接或者间接持有天元集团股份。

股东直接存在亲属关系的还有何祖兵与李晶慧、朱显与陈小花、邓凯与白娟、许长城与吕映妮、周中伟与唐梅娟,可以看出“家族关系”在天元集团体现的淋漓尽致。

除以上人员外,天元集团的“明星股东”还包括钟鼎创投(第四大股东)、德邦投资(第七大股东)、陈美香(自然人股东排名第七)。其中,陈美香为韵达货运实际控制人聂腾云的母亲。

而这也是部分资本人士对诟病天元集团的地方。此前天元集团也曾冲刺IPO,但在2018年1月过会时IPO申请遭遇否决,发行审核委员会要求天元集团说明,陈美香及德邦投资增资入股后,向韵达货运及德邦物流销售产品的综合毛利率持续下降等问题的原因,以及销售价格的定价政策及其公允性。

除了德邦与韵达,天元集团的主要客户还包括顺丰控股、中国邮政、京东、百世物流、小米、苏宁、唯品会、中通快递、天天快递、宅急送、圆通速递等知名公司。同时也为日本邮政包装印刷材料的主要海外供应商,与FedEx、UPS、DHL等国际快递巨头也存在广泛合作。

2018年度,天元集团前五大客户分别为顺丰控股、韵达货运、中国邮政、UNIFINE和京东,合计占其销售收入的49.02%。虽然这一占比较过去略有下降,但是较高的客户集中度和部分客户也同时为公司股东一样,备受关注与质疑。

对于主要客户的销售额占比相对较高的问题,天元集团称主要是由于下游行业市场特征和产品特点决定的。一方面,随着顺丰控股、“四通一达”等快递龙头企业纷纷上市,优势地位得到强化,快递物流市场集中度不断上升。另一方面,快递物流包装印刷产品关系到承运物品的运送安全和效率,对于供应商的综合服务能力要求较高,大型客户往往会优先选择业内知名的包装印刷企业进行采购。公司通过多年的市场开拓和口碑积累,与众多知名客户建立了长期稳定的合作关系。

天元集团同时表示:已经采取多项措施降低客户集中度较高带来的负面影响,比如建立在线商城服务中小客户、拓展线下销售网点、新建生产基地提升产能等,但目前客户集中度仍处于较高水平。如果未来主要客户产品需求下滑,导致公司产品销量大幅下降,将对公司的业务经营带来不利影响。

除此之外,数据显示,截止2018年12月31日天元集团在册员工数量为1172人,其中生产人员718人,占比61.26%,而研发人员仅为26人,占比2.22%;从员工文化程度看,专科以下961人,占比82%。

2016年度、2017年度、2018年度研发投入分别为3636.02万元、2744.75万元、2326.03万元,研发投入占营业收入的比例分别为3.59%、3.26%、3.47%。员工教育水平普遍较低,研发投入较少,成为天元集团被质疑的其高新技术企业的认定的原因。

与之对应的是九恒条码的研发情况,同期,九恒条码的研发费用分别为3577.07万元、4501.79万元和5681.69万元,而截至2018年末九恒条码共有研发人员161人。

三、IPO曾遇挫折,而今募资4亿

但从外部环境看,天元集团确实面临着难得的发展机会:

首先,电子商务和快递物流行业的高速发展,带动包装印刷产品使用量持续增长。国家邮政局的报告显示,2017年全行业使用了约400.6亿份快递运单、110.5亿个包装袋、8亿条中转用塑料袋、48亿个封套、4亿卷快递胶带、不超过12亿个包装箱。而根据快递业“十三五”发展规划,预计2020年快递业务量将达到700亿件,达到2015年快递业务量的3.38 倍,年均增长速度高达27.6%。下游行业的快速发展将驱动包装印刷产品需求持续增长。

另外,和物流行业一样,目前我国的包装印刷行业仍然处于分散竞争的状态。包装行业规模以上企业总数从2014年的7325家增加至2017年的7650家,市场集中度较低。以纸包装行业为例,美国的纸包装行业CR4达到70%,澳大利亚、台湾的CR2即分别达到90%和62%,而中国纸包装行业CR10不到 5%。

在供给侧改革的驱动下,加之环保政策趋严,上游造纸厂和石化企业生产成本上升,落后产能逐渐淘汰,并将价格上涨的压力传导至下游行业。由于大型包装印刷企业拥有综合竞争优势,在产业链中的议价能力较强,所以其受原材料价格波动的影响相对较小。

此外,我国包装印刷企业长期以单种产品的“生产-运输”传统业务模式为主,综合服务能力较弱,而包装一体化是全球包装产业未来发展的趋势。而目前行业内中小企业数量较多,规模以上企业占比较低,大多数企业仅从事单一产品的生产加工,尚不具备全品类生产服务能力。

以上这些因素,均为天元集团这种行业领先企业带来了发展机遇,为此天元集团也采取了多种措施抢占市场:

为不断拓展产品线的宽度和深度,天元集团先后设立电子标签事业部、塑胶包装事业部、快递封套事业部、票据事业部、缓冲包装事业部、多功能胶带事业部、可降解事业部等多个产品事业部,生产范围涵盖电子标签系列、塑胶包装系列、快递封套系列、票据系列、缓冲包装系列、多功能胶带系列等在内的六大类快递包装印刷品。

天元集团部分产品

随着下游快递物流行业市场规模高速增长和快递包装行业信息电子化、智能化趋势的逐渐突显,电子标签系列产品的市场需求不断扩大。天元集团一方面持续优化产品结构、丰富产品品类,另一方面加强电子标签系列产品的供应能力,2016 至 2018 年度,其电子标签系列产品销售收入的复合增长率为83.50%,是报告期内公司收入增长的主要来源。

此外,为挖掘客户,天元集团在华南、华东、华北、华中和华西等五大区域设有国内营销团队,覆盖全国主要大中城市,并针对海外客户设立国际营销部,通过香港天元开拓和对接国际市场,为重点客户配备一对一服务专员。

同时,其还在广东、浙江、河北、湖南和湖北建立生产基地和仓储物流中心,全面覆盖京津冀、长三角、珠三角、长江经济带等经济较为发达的地区,紧靠下游快递物流和电子商务消费市场,通过规模化和网络化效应降低物流配送成本,为客户提供点对点的产品配送服务。

值得一提的是,为提高物流配送服务水平,提升客户体验和满意度,天元集团还专门设立了天极物流子公司,依托于自有或者第三方配送网络,实现客户需求的快速响应。

虽然采取了以上多种措施,但天元也面临着发展瓶颈:首先随着快递物流行业的快速发展,其现有的产能已趋于饱和,如果未来要实现销售量和销售额的快速增长,则需建设新的生产线以进一步扩充产能。同时为满足日益增长的客户需求,快递电商包装印刷产品线日趋多样化,天元也迫切需要新建更为丰富更先进的产品生产线来适应行业发展的需要。尤其是,随着公司业务规模不断扩大和包装、物流新产品、新技术不断开发,其现有研发能力将无法满足研发需要,需要配备新的研发设备和检测装置,扩充公司研发人员,以提升研发实力。

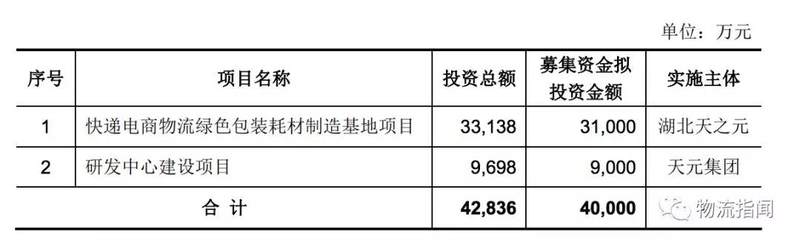

为此,天元集团2017年首次申请IPO时,其拟募集资金9.11亿元,其中4.84亿元用于快递电商物流包装耗材制造基地项目,1.31亿元用于快递物流包装印刷耗材制造基地项目,1.99亿元用于营销配送中心及信息化平台建设项目,0.97亿元用于研发中心建设项目。但今年再次申请IPO时,天元集团募集资金缩减过半,仅为4亿元,本次募集资金拟投资于“快递电商物流绿色包装耗材制造基地项目”和“研发中心建设项目”。

天元集团在招股书中表示,本次募集资金投资项目达产后,公司产能将大幅度提高,新增快递封套产品产能 42,000 万个/年、快递袋产品(含可降解快递袋)产能 60,000 万个/年、气泡袋产品产能 25,000 万个/年、绿色环保电子标签产品产能 400,000 万枚/年。

不过,此次天元集团冲刺IPO依然遭遇了挫折。今年6月,根据证监会披露的发行监管部首次公开发行股票审核工作流程及申请企业情况表显示,天元集团的审核状态显示为“中止审核”,不过好在本次中止只是暂时的,只需要由不涉及相关案件的工作人员复核申请材料之后,即可恢复审核。