投稿来源:市值风云

先锋新材(300163.SZ),主营业务为遮阳材料产品(阳光面料)以及遮阳成品(含遮阳帘、一体化节能窗、窗帘窗饰门店定制等)的研发、生产和销售。

这是一个毫无想象空间的主营业务。

一、1块钱转让海外公司

2018年12月28日上市公司发布公告称,拟将圣泰戈持有KrestaHoldingsLimited(以下简称“KRS”)的84.35%股权转让给先锋乳业集团;公司在2019年“315打假日”的节点发布重大资产出售草案,以1块钱的价格将控股子公司KRS的84.35%的股份转让给上市公司实控人卢先锋卢老板控制的先锋乳业。

1块钱的交易价格,让风云君颇为好奇,到底是什么样的公司才值1块钱?

细细探究之下,其中故事还挺长。

KRS是一家澳大利亚上市公司,证券代码也是KRS。这是一家有60多年历史的公司。草案披露,成立于1955年6月17日,当时公司名称为 VoxAdeonHoldingsLtd , 并于1971年8月9日在澳交所上市。几经改名后沿用“KrestaHoldingsLimited”至今。

KRS公司主要从事卷帘、垂直百叶窗、窗帘、遮蓬、室内装饰品及相关组合件的生产、分销和零售,属于建筑装饰材料行业,属于窗饰细分行业。

(一)要约收购

上市公司与KRS的故事开始于2013年。

2013年,风云君依然记得那是满大街播放《江南style》的岁月。但,上市公司却偏好太平洋彼岸的澳大利亚。

2013年12月16日,上市公司发布公告称,拟以全资子公司圣泰戈(香港)贸易有限公司(以下简称“圣泰戈”)为投资主体,在总额度3000万人民币以内(约合548万澳元)向特定持股人受让KRS公司的普通股股权;以0.23澳元的价格受让1929.95万股(占KRS普通股股本的12.84%),交易总价款445.22万澳元(约合2427万元人民币)。

交易完成后,圣泰戈成为KRS的第三大股东。

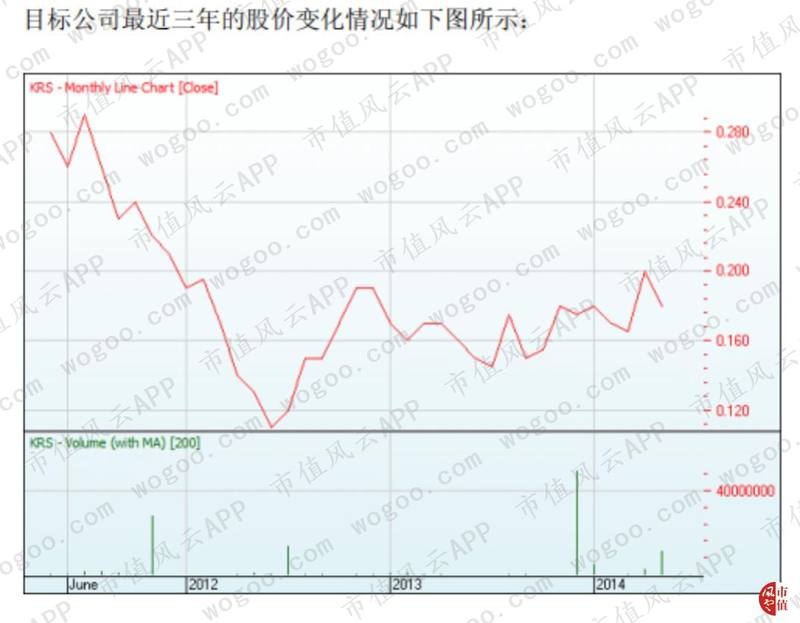

各位小伙伴注意啦,0.23澳元要约的邀约价格是溢价收购,KRS的股价从2012年以后就没突破过0.2澳元,要约收购公布时,股价是0.18澳元。

而截至2013年12月31日,KRS的每股净资产为0.144澳元/股。上市公司全资子公司圣泰戈以较净资产溢价60%来接盘。

当然,上市公司并没有停止这项烧钱游戏。

2014年1月24日,上市公司全资子公司圣泰戈再次以0.23澳元的价格收购433万股(占KRS普通股股本的2.89%),总价款为99.89万澳元。

随后又继续买入KRS的股份,到2014年6月30日时,圣泰戈持有KRS的股份达到2833.23万股(占KRS普通股股本的18.85%),成为第二大股东。

2014年6月9日,上市公司发布重大资产重组公告,拟以不超过3456万澳元(按照2014年6月5日澳大利亚元对人民币汇率中间价5.7367测算,约合人民币1.98亿元)收购KRS除圣泰戈和徐佩飞外的二级市场流通的普通股股份。

随后,在2014年7月14日圣泰戈作为先锋新材的全资子公司发起了KRS公司的场内全面要约收购。

A股上市公司收购澳洲上市公司,国际化啊,高大上啊!

光是想想,风云君都觉得来劲!

上市公司当时公告称,为了增强企业竞争力,在竞争日益激烈的国内外市场中获得竞争优势。收购具有良好发展潜力的目标公司符合本公司的增长及全球化战略:

目标公司是澳大利亚领先的窗帘的制造商及销售商,在该领域有40多年(经风云君用99页草稿纸反复计算后,确认2014-1955等于59年)的运营经验,熟悉市场行情,能准确把握市场发展趋势;

同时积累了大量业内优秀管理和专业人才,有利于在竞争中占得优势,也有利于推动本公司人才全面进步。

上市公司把收购KRS描述双赢的局面,再说了,谁还会怀疑一家40多年运营经验的公司呢?

要约收购进展很快,截至2014年8月29日,对KRS公司股份的场内全面要约收购结束,圣泰戈新增收购KRS的9841.87万股,共支付股权交易款2263.63万澳元(约合1.30亿元人民币)。圣泰戈累计持有的KRS公司股份数为1.2674亿股,占该公司股份总数的84.35%,关联方徐佩飞累计持有的KRS公司股份数为155.41万股,占该公司股份总数的1.03%,二者合计持股比例为85.38%。

KRS成为圣泰戈控股子公司,也就是上市公司的控股孙公司。上市公司为此累计支付了约1.65亿元人民币。

2014年8月底完成要约收购,初看之下KRS的财务状况还行,可是万万没想到,抑或是只有散户没想到的是这家澳大利亚公司业绩随即变脸。

继续往下看。

(二)业绩变脸

风云君考考大家,要约收购的好处是什么?

我说的好处是对KRS原股东而言的好处哦,不是针对上市公司的股东哦,别异想天开啦!

对KRS原股东而言最大的好处是溢价卖股票后,就跟他们没有一毛钱关系了,业绩承诺都不用做。

2015年报显示,KRS营业利润亏损1938.64万元,净利润亏损1298.15万元。在随后的3年,KRS除了亏损,没给上市公司做任何贡献。

2014-2018年重要财务数据见下表:

总结A股花式掏空策略,要是有业绩承诺的话,被收购的标的至少能勉强撑过业绩承诺期,擦线完成目标,然后一泻千里;而如果标的没业绩承诺,那,变脸都不带任何犹豫的——难道还需要稍微红一下脸演个戏么?

风云君坚信KRS业绩变脸肯定是与太阳黑子、北美洲飓风等等一切不可控因素有关,而上市公司踩坑KRS一定与英明果敢的董监高们无关,一定是不可控因素才导致高管们的投资决策失误!

放个马后炮,当初如果请风云君做尽调的话,以风云君百乐门代客泊车顺带给老板们拎包提鞋的经验,应该可以排查到这个坑。

在KRS连亏4年后,把净资产都亏成负资产后,上市公司终于坐不住了,要把它以1块钱的价格卖掉,而接盘的则是上市公司实控人卢老板控制的另外一家公司先锋乳业。

这样操作的话,上市公司的实际亏损就只是当初的1.6亿左右的投资款——玩了6个年头,才亏损这点钱,就买到了6年的海外公司管理经验,增长了见识,开阔了国际视野,一年还不到3千万,值!

风云君比较好奇,据上市公司当初要约收购的公告称,KRS于1955年成立,到2015年都60年了,怎么60年的积累在被上市公司并购后在3年时间就亏得一塌糊涂、净资产为负值?

各位小韭菜朋友,如果因此就记恨上市公司、记恨卢老板,那风云君只能说你们气量太小、心胸不够、眼界太窄。

因为更绝的还在后头。

(三)转让价格

A股心照不宣的经典玩法是:上市公司收购标的时,总是以高价买预期、画大饼,而卖出资产时,则是低价卖出。

先锋新材也偶尔也玩一玩。

不然上市还有什么乐趣?

上市公司在2018年就有甩卖KRS股权的打算,理由是截至2018年10月31日,KRS公司净资产为-6775.55万元,已经严重资不抵债。

同时,2016年和2017年已经连续亏损,且2018年1-10月亦已经累计亏损10583.19万元,严重拖累上市公司整体业绩。

跟小韭菜类似,上市公司想要买一个资产能找到100个理由,而想卖一个资产,也能找到100个理由。

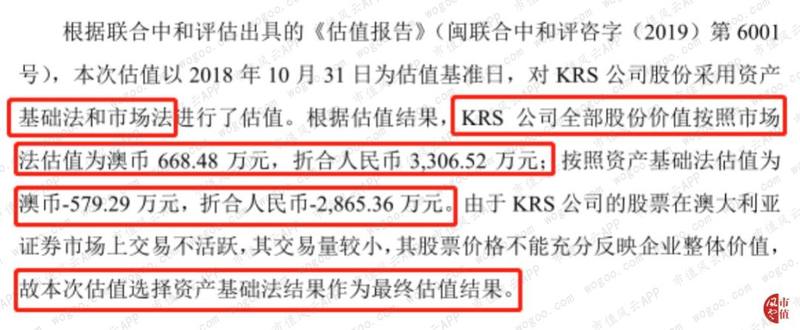

联合中和评估公司出具的《估值报告》显示,以2018年10月31日为估值基准日,对KRS公司股份采用资产基础法和市场法进行了估值。

按照市场法,KRS估值为澳币668.48万元,折合人民币3306.52万元;而按照资产基础法估值为澳币-579.29万元,折合人民币-2865.36万元。

见下方截图:

最终,由实控人卢老板控制的先锋乳业与上市公司商定以资产基础法结果作为交易依据,最终以1块钱的价格从上市公司手上倒走曾经花约1.6亿代价收购的KRS的84.35%股份。

上市公司当初买入KRS时,可是在市场价格(0.20澳元)的基础上再溢价近60%收购,为什么卖给实控人卢老板控制的公司就不能也按市场价格交易?

二、买卖盖世汽车股权

在完成对KRS的收购后,2015年上市公司“买买买”烧钱活动根本停不下来。

2015年9月14日,上市公司发布公告称,以6300万元的价格受让上海盖世网络技术有限公司(以下简称“盖世汽车”)60%股权,交易完成后,盖世汽车成为上市公司控股子公司。

跟KRS一样,这也是笔买“预期”的交易。

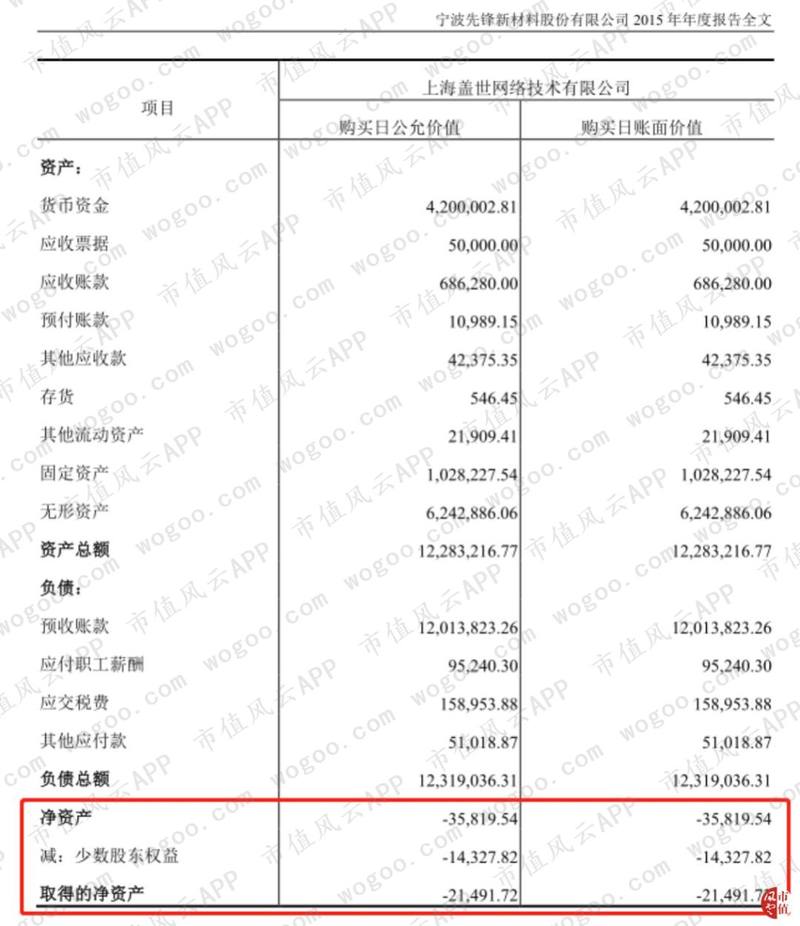

公开信息显示,盖世汽车净资产只有257.60万元,而其100%股权估值对应1.05亿元。

上市公司是这样表述的:本次交易价格以众环会计师事务所出具的审计报告为基础,结合交易标的拥有的客户资源,参考目标公司原股东的业绩承诺,经交易各方友好协商后确定的公司总估值为10,500万元,本次股权转让涉及的最终交易价格为6300万元。

若按净资产测算,盖世汽车的估值较净资产溢价40倍!

你没有看错,市净率就是40倍。

不过常看风云君文章的小伙伴应该已经见怪不怪了,微微一笑,再也不抽了。

而实际情况是上市公司买回来的全是商誉。见2015年年报截图:

客户资源真的值钱哪,比如“莆田系”就很愿意花大价钱买用户消息。

可能有小伙伴好奇,为什么6300万元的交易价格,却有6302.15万元的商誉呢?

这个商誉暴露了收购的盖世汽车净资产是负的。

没错!上市公司年报也证实了:

花6300万元买个负资产?上市公司是有个经验和传统的......

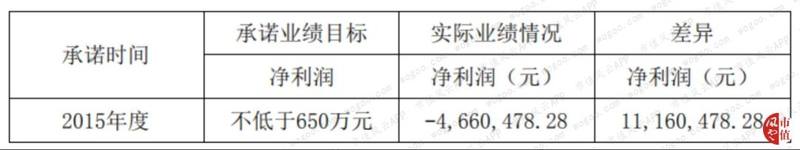

盖世汽车的原主要股东陈文凯陈老板承诺盖世汽车2015年度、2016年度经审计后的净利润将分别达到650万元、900万元,如未达到上述业绩的,差额部分将由公司原主要股东陈文凯先生以现金方式补足。

来来来,大家猜猜,盖世汽车完成业绩承诺了没?

2015年盖世汽车实际业绩是亏损466万,与盈利650万元相差1116万元。

陈老板倒也爽快,于2016年5月10日将业绩承诺补偿款支付给上市公司。

2016年盖世汽车顺利完成业绩承诺!

此处应该有掌声。

然而,非常神奇的事情又出现了,2017年1季度营业收入523万元,净利润却亏损576.68万元,相当于每做1块钱的业务,要亏1块1。

若从单季度看,2016年单季度营业收入约1027万元,而到2017年1季度营业收入就拦腰折下滑至523万元。

这业绩波动是不是稍微大了点?

或许是意识某些不便言明的情况,上市公司于2017年6月30日发布公告称转让所持有的盖世汽车60%股权。

2017年8月25日,上市公司以6893万元的价格将盖世汽车60%的股权转让给上海超奕信息科技有限公司(以下简称“超奕信息”)。交易完成后,先锋新材跟盖世汽车没有一毛钱关系。

细算下来,上市公司在2014年收入盖世汽车60%股权的总成本是6300万元,在不考虑其他费用(财务顾问费等)和并购后的资源投入的情况下,上市公司获得1116万元的业绩补偿款和6893万元的转让款,二者合计8009万元。

因此,理论上,先锋新材这笔交易是赚钱的。

补充个信息。上市公司于2017年6月12日晚间发布公告称,6月8日,刚刚被免去盖世汽车总经理职务的周晓莺带领十余名不明人士进入盖世汽车驱离公司员工,抢夺盖世汽车的公章、财务章等,阻止相关人员对盖世汽车进行正常审计。

这则公告向投资者揭开了盖世汽车原高管与上市公司之间的矛盾冲突。

显然,上市公司当初收购盖世汽车股权时所描绘的“有利于拓宽公司业务范围,提高公司盈利能力”美好蓝图,似乎并没有实现。

三、设计巧妙的并购案

在主业低迷的情况下,上市公司在对外投资的路上越走越远。

2015年11月12日盖世汽车刚完成股权变更登记,时隔3个月后,上市公司再次发布公告称筹划重大资产重组。

2016年3月16日上市公司发布停牌公告,自2016年3月17日开市起停牌,确认正在筹划的事项涉及重大资产重组,交易金额超过公司净资产50%以上。

停牌半年后,先锋新材终于在2016年9月14日披露重大资产重组方案(以下简称“重组方案1.0版本”):拟向宁波开心投资有限公司(以下简称“开心投资”)发行股份及支付现金购买其持有的香港四明投资有限公司(以下简称“四明投资”)100%股权和宁波梵帝国际贸易有限公司(以下简称“梵帝贸易”)100%股权,交易金额为11.83亿元,其中以发行股份的方式支付8.60亿元,以现金支付3.23亿元。

同时,配套募集资金总额不超过3.40亿元。

梵帝贸易于2015年5月4日成立,但尚未开始实质经营,截至2016年6月30日净资产为-2.06万元,营业收入为0,因此不对其进行具体分析。

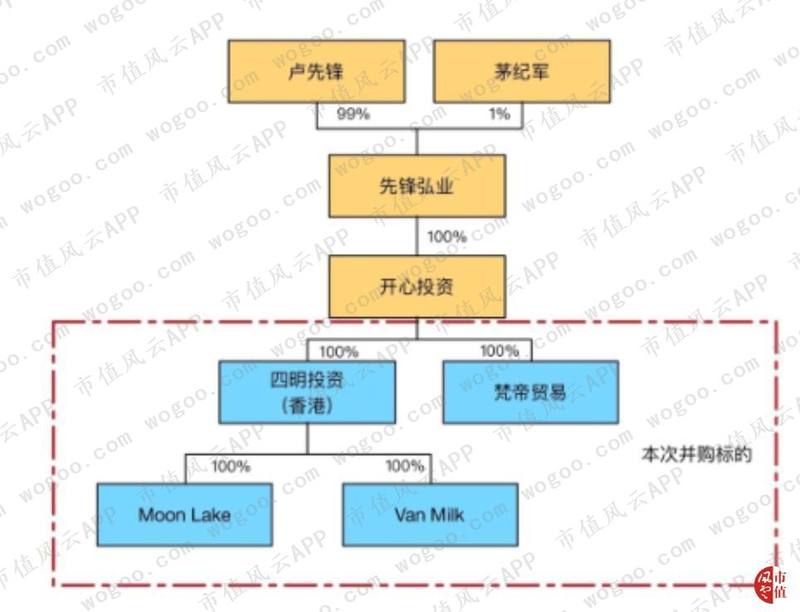

开心投资为先锋弘业的全资子公司,上市公司实控人卢老板持有先锋弘业99%的股权,是先锋弘业的控股股东。

因此,这是一笔在卢老板主导下左手倒右手的关联交易。

交易完成后,四明投资和梵帝贸易成为上市公司全资子公司。

(一)海外原奶业务

2016年9月14日披露重大资产重组方案显示,经过一系列复杂的股权关系,四明投资通过两家澳大利亚公司MoonLake和VanMilk收购澳大利亚的原奶资产,具体业务涵盖从牧场经营、奶牛养殖、原奶生产和销售等乳制品行业上游全环节。

股权结构图如下:

整个交易过程是这样的。

2015年11月20日,TLC(出售方)、MoonLake(购买方)、卢先锋(购买方担保人)三方共同签署了关于VDL相关经营性资产的《资产买卖协议》,MoonLake作为购买方,按照协议约定以2.75亿澳元(以2015年11月20日人民币对澳元中间价4.5852计算,约合12.61亿元人民币)的价格购买VDL相关经营性资产,相关经营资产均在上述协议中明确列出。

交易双方约定,2016年3月31日作为此次交易的交割日。

2016年3月31日,TLC(出售方)、MoonLake(购买方)、卢先锋(购买方担保人)三方共同签署了《塔尔伯特泻湖出售协议》。协议各方约定,由购买方以500万澳元(以2016年3月31日人民币对澳元中间价4.9550计算,约合2477.50万元人民币)的价格购买NPDC持有的塔尔伯特泻湖的水权执照。

至此,MoonLake通过两份协议整体受让了VDL原奶业务所需的经营性资产和相应的经营性负债。

该方案显示,MoonLake主要资产位于澳大利亚塔斯马尼亚州西北部,有25座产奶农场、1个乳业支持中心和1个独立的小母牛哺育中心。截至2016年6月30日,MoonLake共计拥有29557头奶牛,其中产奶牛16210头。

四明投资共计支付约12.89亿元人民币完成对目标资产的收购。

(二)大秀财技

在2015年11月20日,四明投资收购VDL相关经营性资产的6个月前,VDL进行了一次股权转让,而当时VDL全部股权的估值是1.77亿澳元;而四明投资的收购总对价为2.8亿澳元,半年时间,VDL的资产估值增长了1亿澳元(约合4.6亿元人民币),增幅58.19%。

然后,四明投资控股股东开下投资再以11.83亿元(约合2.60亿澳元)的价格卖给上市公司。

倒腾了半天,结果做倒把手生意的开心投资亏了2000万澳元,小1亿人民币。

这其中有什么玄机呢?

是卢老板舍己为上市公司,还是有其他故事?

风云君这么善良,不敢说也不敢问。

往下还有更精彩的。

非常有意思的一点,重组方案1.0版本只披露四明投资的财务数据,并没有披露穿透四明投资的澳大利亚奶业资产的财务数据,见下方截图:

从上图测算交易标的的市盈率,以2015年521万的净利润计算,四明投资的市盈率高达227倍!

厉害不?!

更厉害的是2016年上半年亏损1213万元。

在这里要啰嗦几句啦,风云君觉得卢老板在推动这起并购时不是很走心——上市公司还没有完成收购,怎么就能让标的资产亏损呢?

样子都不装一装了吗?

做戏要做全套啊,这是A股的韭菜收割专家们对韭菜的最起码的尊重啊。这是一种善良。

风云君善意地提醒卢老板,如果是手底下人工作失误,一定要严肃追究责任,该批评要批评,该罚刷马桶就要刷马桶。

在下一起并购方案中,一定要控制好标的资产的盈利情况。

话说回来,再看看四明投资的资产评估情况,见下截图:

小伙伴们一定要注意啦!

这是真正体现玩家财技功力的地方,四明投资的主要资产以长期股权投资的形式体现出来,这样好处大大的有:

1、如果光看评估增值率会发现标的资产的增值率非常低,低到让不明就里的小韭菜们暗爽的地步——以为自己上辈子拯救了银河系获得上帝眷顾,炒股捡漏买到一家控股股东平价装入资产的上市公司;

2、把所有的资产全部隐藏在“长期股权投资”科目中(甚至连负债都没有),没有披露四明投资控股的澳洲奶业资产的真实财务数据,比如净资产等等。

风云君非常遗憾地告诉大家,该重组方案于2017年2月21日被证监会否决。

但是这并不能阻挡上市公司继续重组的步伐。

四、卢老板的巧局

卢老板花了钱买的资产不薅点羊毛下来岂不可惜?

不!应该是:卢老板要跟广大散户朋友共同分享海外奶业企业的成长红利,坚持把它装入上市公司。

于是更具想象空间的重组方案披露了。

2017年10月25日,上市公司再次披露重大资产重组方案预案(以下简称“重组方案2.0版本”),随后又几经修改。

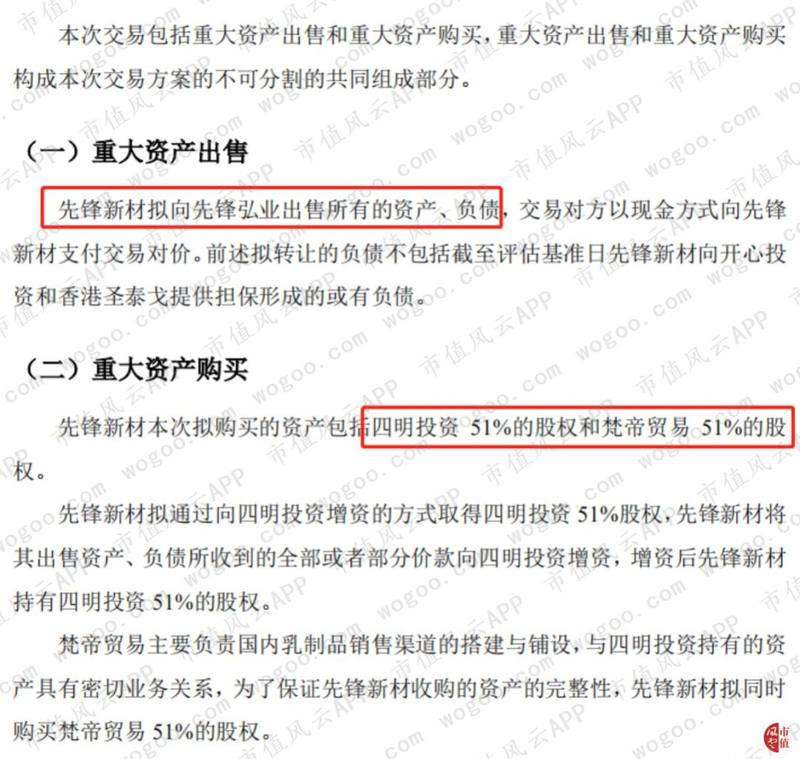

重组方案2.0版本包括两方面:

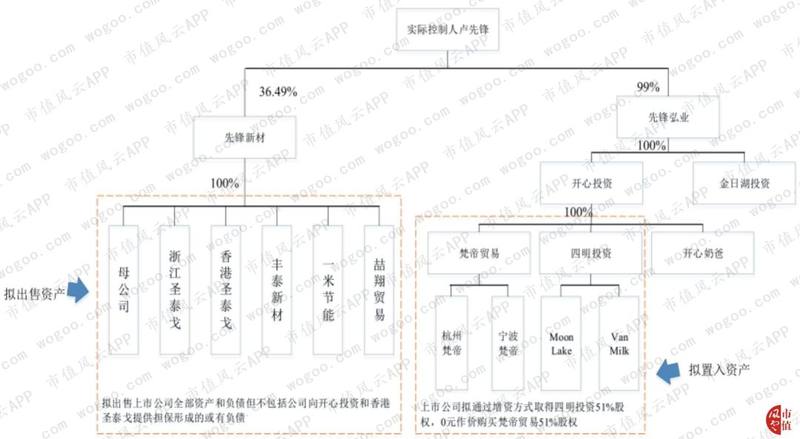

1、向先锋弘业出售上市公司所有的资产、负债;

2、以增资的方式取得四明投资51%的股权和购买梵帝贸易51%的股权。

强调一下两项资产的交易价格。

截至2017年6月30日,先锋新材拟出售资产账面净资产7.03亿元,最终作价为9亿元整。先锋新材通过向四明投资增资的方式实现对四明投资股权的购买,四明投资51%股权增资价格确定为8.65亿元(四明投资的51%股权交易价格由最初的8.3亿元调升到8.65亿元)。

卢老板应该是做了充足准备设计出该方案,如此交易方案不需要证监会核准,而且两项资产的交易价格相差不大,这如意算盘那叫一个“啪啪啪”响。

交易拟出售资产及拟置入资产如下图:

该重组方案公布后,交易所先后发来2份问询函,其中有几个关键点跟各位小伙伴们分享分享。

(一)计划从上市公司掏出盈利资产,装入亏损资产。

重组方案2.0版本显示,拟出售资产为先锋新材2015年、2016年、2017年前三季度均是盈利状态,净利润分别是2980.9万元、7123.67万元、443.07万元。

而拟购买的资产包括四明投资51%的股权和梵帝贸易(无实际业务)51%的股权,2015年、2016年、2017上半年四明投资未经审计的净利润分别为521.02万元、-3.54亿元和-2609.29万元。

大家注意哦,四明投资在2016年是亏损3.54亿元,然后2.017年继续亏损2609万元。

就是这样的资产,卢老板要坚持装入上市公司。

(二)上市公司只值9亿?

根据预案,截至评估基准日,先锋新材拟出售资产(上市公司的全部资产)未经审计的净资产为7.33亿元,预评估值为8.67亿元,拟作价暂定为9亿元出售给卢老板的另外一家公司。

而采用收益法评估,该部分拟出售资产的仅仅是5.08亿元,收益法预估值较账面净资产评估值少了2.25亿元,减少幅度高达30.71%。

这拟出售的资产可是上市公司的全部资产和负债,公允价值应该是上市公司的市值。这个数字都能、都敢胡编乱造啊?那上市还有什么意义?

来看看当时上市公司的市值是多少:评估基准日是2017年6月30日,取2017年4月25日停牌前的收盘价7.60元,对应上市公司的总市值36.02亿元。

英明伟大的卢老板想以9亿元的价格买下上市公司当时公允价值高达36亿市值的资产!

啧啧啧,真是雄才伟略,拿A股就当无人之境啊!

值得一提的是,这项重组方案2.0版本在2018年9月6日被宣布终止。

这家公司的故事实在太多了,比如大股东持续减持,供应商法定代表人重名以及往来复杂的关联交易。

有兴趣的小伙伴自己去刨着玩吧。