投稿来源:大董酷评

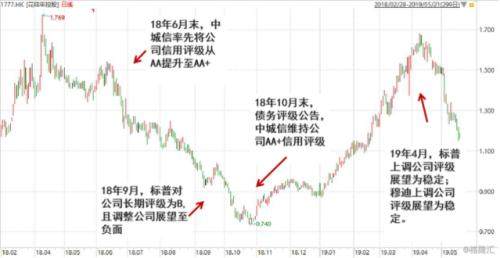

近期,穆迪及标普双双上调了花样年控股(1777.HK)的信用评级展望,而早在2018年6月,国内评级机构中诚信已经将公司评级提高。如今三大机构先后提高花样年评级,表明公司的债务端风险已经出清,进一步扭转了市场预期。

回顾公司走势,2018年10月至今,花样年的股价涨幅最高超过100%,远远超过整个内房板块。3月28日业绩公布当天,出现了低开-7.7%,但随后高走,最后收涨0.65%,目前看来,市场已经消化了财报带来的影响。

由于国际形势的影响导致最近港股、A股触发快速调整,随着股价大幅调整,不少企业再次出现投资机会。

5月份以来公司股价调整幅度已达50%,花样年控股短期债务风险已消化,调整过后长期价值将显现。

从目前来看,评级的提升触发了市场对花样年估值重估,公司也一直备受市场所青睐。下面我们再来看看,公司评级被提升的详细驱动因素,以及未来公司长期的投资价值如何。

一、信用评级先行指标,风险出清扭转市场预期

如上文提及,从2018年下半年开始,公司估值跌破历史区间,进入十分低估位置。主要原因为:2018年,对于内房股板块而言有三座大山:1.业务上,有宏观调控;2.资金上,有去杠杆导致的融资紧张;3.市场上,港股进入下行周期,与A股熊市形成共振。

当时,由于许多房企融资出现困难,评级机构纷纷下调了评级,这也导致了市场的悲观预期难以消退。

那么,公司估值重估需要催化剂,其中信用评级是关键因素。回顾公司股价的上涨,花样年信用评级的变化成为了此次股价上涨的先行指标。

2018年6月,花样年便被中诚信率先提高到了AA+的评级,也是去年业界很少的几家被调升的企业。而随后2018年11月,在花样年的债务公告中才进一步披露,中城信一直维持对花样年AA+的信用评级,和相关上调评级的依据。

相比之下,国际机构在2018年虽曾一度下调公司评级,直到2019年4月初,国际机构标普和穆迪也纷纷上调花样年的信用评级展望。

可以说中城信的评级上调最先给投资者放出了“强心剂”。评级报告中显示,中诚信评定花样年2018年发行的公司债信用评级为AA+;公司主体信用等级AA+,展望为稳定。

根据债务公告内容显示,中诚信上调评级的主要原因总结如下:

1.公司凭借多年出色的开发经验,目前花样年集团已在成都、深圳、天津等城市成功开发运营美年广场、福年广场等多个城市综合体,积累较强的开发实力和品牌知名度;

2.土地储备丰富且成本低,近年花样年通过并购及框架协议的方式获取深圳、成都及武汉等城市土地,土地储备资源丰富,同时多元化的获取方式使得土储成本较低;

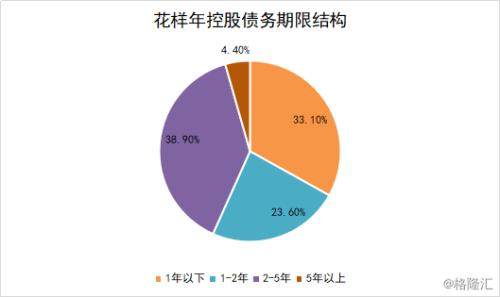

3.财务结构一直稳健,近年花样年集团杠杆一直处于行业较低水平,且负债以长期债务为主,期限不断优化,整体财务结构稳健性良好。货币现金较为充裕,能够对其债务本息形成覆盖支撑。

因此中诚信判断,公司偿债能力较强,受不利经济环境的影响较小,违约风险很低。

回顾最新公布的年报数据可以看出,公司的财务水平一直保持稳健。从花样年债务期限结构上看,公司的长短债比重健康。公司目前净负债率为77.4%,较2018年中期进一步下降5.5个百分点,目前杠杆水平处于行业中等,偿债上仍有足够的安全边际。

截至2018年12月31日,公司总债务436.2亿元,一年内偿还的短债为144.4亿元,现金及等价物285.7亿元,完全覆盖短期债务,现金流具备较高安全性。

随后2019年4月,穆迪与标普同时提高了花样年的债务评级,标普上调公司评级展望为稳定;穆迪上调公司评级展望为稳定。两家评级机构都预期,公司未来12个月花样年的负债水平将获得进一步改善。

其中,穆迪的评级报告表示,花样年自去年12月以来发行多笔年期为1.5至3年的债券,已经证明了公司募集资金的能力。同时,花样年流动性的改善还体现在现金与短期债务的比率从2017年的1.1倍提高到2018年的1.7倍。

过去两年的销售增长也对花样年流动性的改善形成支持,并将带来2019年和2020年收入的增长。花样年的“B2”公司评级也反映了花样年在成渝经济区和珠三角地区发展房地产业务的成绩,以及其通过物业管理、租赁和酒店管理等业务获得多元化经常性收入的特点。

由于国内评级机构相对国外更了解国内房地产企业,且国际评级标准不同,因此中城信对公司评级上调率先触发了花样年的股价上涨。而标普与穆迪相对反应更为滞后,但先后三份评级报告也相互先后印证,表明花样年信用风险释放完成。

这也表明市场对公司优秀的经营业绩、稳健的财务状况及有质量的增长的认可和对未来发展的信心,为花样年在2019年进一步优化资产负债结构、降低整体融资成本、提升财务稳健水平打下坚实的基础。

二、开发业务快速增长,未来高增长具备确定性

了解了花样年短期估值上涨的催化因素之后,从长期来看,要回归公司业务发展上。

分析房地产的业绩表现需要理解财务数据上的一层关系:合约销售-未结转收入-营业收入-利润。对于花样年而言,这意味着今年的未结转收入将影响明年公司的营业收入,从而影响明年的利润。其中,合约销售是公司业绩增长的先行指标。

2018年公司进入业绩爆发期,花样年控股早在3.28日便公布了全年业绩。2018年,公司实现合同销售金额301.73亿元,同比增长约50%,突破300亿大关;收入达到139.86亿元,同比增长43%。剔除汇兑损益影响的净利润 达19.09 亿元,同比增长135.4%。

但是因为销售端传递到收入需要一定周期,因此2018年花样年的业绩并未真正体现出当期的业绩增长。

合约负债即公司预收款负债,未来会结转成为收入。截至2018年12月31日,花样年合约负债为130.4亿元,这是公司首次出现几乎与营收持平的状态,这为公司2019年的业绩增长提供了强劲的“保障”。

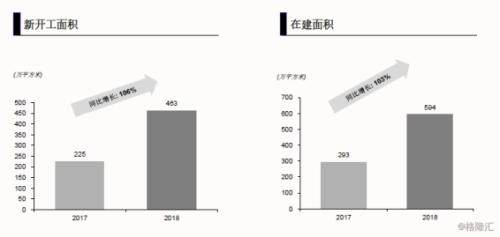

与此同时,公司的新开工面积和在建面积也在2018年得到快速提升,这也推动了公司土地储备的周转速度提升,从而加快公司回款。因此2019年,公司有更充裕的可售货值支撑公司的销售增长。

而管理层在业绩会上曾表明,公司对外设定20-30%的销售业绩增长保底目标。在新开工面积大增一倍的情况下,为公司提供了充裕的可售货值,以支撑公司2019年的销售业绩增长。

笔者合理估计,花样年2019年合约销售能够达到400亿元,因此笔者保守预计在70%的权益比重下,公司2019年收入能够达到228.4亿元。

而近年公司的净利率稳定在10%左右,因此2019年,笔者预期公司利润至少达到22.8亿元,增速接近翻倍。以目前市值P87.6亿港元计算,PE不足4.5x。而值得注意的是,上述估算是建立在公司的保底目标基础上,因此花样年估值仍具备较高吸引力。

三、土地储备高质量,支撑长期价值

对于房地产企业而言,土地储备是地产公司影响长期价值最重要的因素,支撑着公司长远的发展。长期价值的角度来看,公司释放价值的过程是:土地储备-管理-产品-合约销售。因此分析公司土地储备的品质和数量决定了公司长期价值。

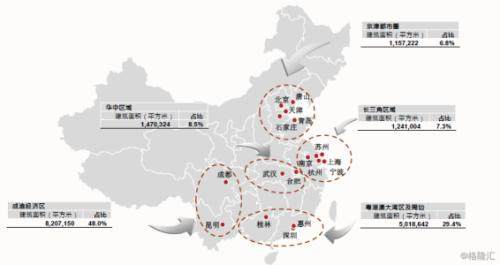

先从数量上看,截至 2018 年底,公司的总规划土地储备建筑面积约2091万平方米,分布于全国15个城市 ,其中归属花样年地产集团1709万平方米 ,包含已签署框架协议的物业规划建筑面积 为580万平方米;归属母基金382 万平米。

对比合约销售规模同一梯队的内房企业,花样年以接近300亿的销售规模,却拥有1709万方的土地储备。土地储备的充裕程度是超越同行的。

再看质量。公司目前土地储备布局全国,具备较高抗风险能力。但是同时,公司着重布局未来我国具备长期发展优势的区域,其中成渝经济区占比为48%,粤港澳大湾区及周边占比29.4%,华中地区占比8.5%,长三角地区占比为7.3%,京津冀都市圈比为6.8%。

在城市选择上,如图显示,公司主要集中在一二线城市,一二线城市占比比重约90%。

其实城市发展最为核心的是产业和人口,花样年目前布局的城市都是所在该区域的核心,并且是正在迸发生命力的城市。

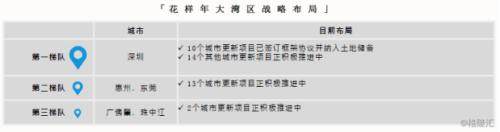

在战略上,投资者可以重点关注公司在成渝地区和粤港澳大湾区两大区域的发展,而这两个区域也是公司战略上的重点。

成渝地区是公司最早进入也是土储比重最大的地区,品牌优势十分明显。目前公司在该地区土地储备接近820.7万方。公司已经在该区域深耕发展了18余年,已经成为了该地区的品牌商之一。

而在大湾区方面,公司的先入优势明显。首先,大湾区地理位置优越,是国家未来战略性重点区域;再者,城市更新业务的发展潜力巨大,而公司在更新项目业务上有丰富的经验;并且据官方消息,花样年已于深圳成立大湾区城市更新公司,有利于公司持续拓展和获取新的项目,为公司未来在大湾区的发展输送优质地块。

公司目前项目主要位于大湾区核心区域,其中深圳地区有24个城市更新项目,覆盖全市十个区中的九个区,包括罗湖、福田、南山等关内核心区。其中十个项目已纳入土储进展快速,规划建筑面积约185万平方米,储备货值约850亿元,预计可在2019到2021年期间陆续开工,并推向市场。深圳关内的物业价值增长空间更大,是公司领先其他地产公司的优势。

整个粤港澳大湾区储备项目约39个,储备规划建筑面积达900万平方米。

公司的土地成本一直保持低廉,2018年公司新增土储总建筑面积480.6万方,权益土储337.3万方,而土地成本只有2000元/平,其中主要原因是公司大量土储通过收购获得。

“物美价廉”的土地储备支撑起公司的3-4年的发展,形成长期价值。笔者以1.1万元/平的销售均价,10%的净利率,80%权益比重,以及10%的折现率进行测算,目前公司土储的NAV达到168亿元,公司归母净资产129.6亿元,而市值只有88亿港元(市值为港元)。

可见,花样年长期价值突显。

小结

2018年花样年来自重资产业务物业开发分部的收入约占集团总收入的61.2%,而轻资产业务物业服务及其他的收入占比约为38.8%,接近4成。这也意味着花样年自2016年提出的“轻重并举”战略已经基本上稳步实现。

公司开发业务目前成长性突显,未来业绩增长具备确定性。

而除了开发主业,公司物业管理板块的长期价值也十分突显。目前公司旗下彩生活业务已经成熟,未来不但推动公司业绩增长,且这一业务板块已经形成稳定现金流业务,能够为公司融资能力以及信用评级的提升带来促进作用。

同时,据市场消息表明花样年管理层迎来了新的变化,公司实控人重新直接管控公司,参与部门管理。众所周知,投资都是通过变化而获得收益,因此投资者需要意识到花样年目前的业绩增长源于内部的转变,这也是公司估值形成重估的重要因素之一。

公司具备高价值的土地储备以稳健的财务水平,长期而言,花样年是成长性及安全性兼顾的内房港股标的。