图片来源: IC photo

作者:市值风云 闲彦

一、公司简介

2019年2月14日,食品饮料行业标杆股可口可乐(NYSE.KO)发布四季报及全年业绩(未经审计),预计2018年业绩低于市场预期。

隔日,公司被第三方股票估值机构ValuEngine从买入评级下调至持有。

这并非个案,包括瑞银、花旗在内的知名投行也为公司给出了“中性”评级。总体看,市场上有15家投行给出了持有/中性评级,而另外9家维持买入。

自1886年面世,可口可乐一直以来都头顶全球第一大饮料公司的光环,经营着全球最大的饮料分销网络。

全球每天消费约600亿瓶饮料,当中有19亿瓶来自可口可乐。

在投资界,可口可乐的名头在很大程度上来源于它是巴菲特当年的得意之作,以至于每每提到“价值投资”这四个字,那么上世纪80年代后期,有位名叫巴菲特的投资人如何大手笔偷偷买入公司股票并持有至今的案例总是被一次次提及。

可口可乐拥有或获得授权的产品线覆盖超过500种非酒精类饮料品牌,主要包括汽水(sparkling soft drinks),水、增能水及运动饮料(water, enhanced water and sports drinks),果汁、含乳饮料及植物饮料(juice, dairy and plant-based beverages),茶与咖啡(tea and coffee),以及能量饮品(energy drinks)。

在这当中,公司市场占有率高居全球第一的品种包括:即饮型软饮料,汽水,果汁、含乳饮料及植物饮料,水、增能水及运动饮料,以及茶与咖啡。

来源:Investor Overview Nov. 2018

另外,公司旗下四大品牌成功占领世界前五大软饮料汽水榜单:可口可乐、健怡可乐、芬达,以及雪碧。

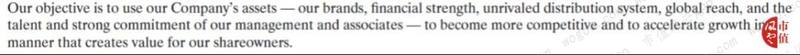

可口可乐的经营目标非常明确:利用公司的资产,包括品牌、财务实力、分销体系、全球影响,以及人力资源及全员信念,使得公司变得更有竞争力并实现加速增长,从而最终为股东创造价值。

在公司看来,自身的核心竞争力可以总结为三点:

一是营销能力。公司在不同的市场能够因地制宜采取不同的策略。

在新兴市场,主要策略是寻求销量增长、增加品牌价值,方式是投资基础设施网络从而增加消费者对产品的获取渠道;

在发展中国家市场,鉴于渠道已经基本建立,公司的焦点在于品牌差异化;

而在发达市场,公司虽然还是会做前两项工作,但是会放慢投资并更多考虑利润增长。

二是服务商家的能力。公司会根据商家所处的商业环境,帮助他们确定最恰当的产品、包装以及推广策略来实现双赢。

三是在特许经营的领导地位。公司通过与灌装公司形成各种协同伙伴关系,确保双方利益一致的同时,又能兼顾灵活性和紧迫性。

图片来源: IC photo

二、营收分类——浓缩物以及制成品

1、浓缩物

该收入主要来自于公司将浓缩物及糖浆出售给获授权的灌装公司,后者再通过添加甜味剂、水等原料做成制成品并直接出售给零售商,或是间接通过批发商或下游灌装公司完成销售。

在美国以外的市场,公司向下游生产商出售冷饮机原浆(fountain syrups)获得的收入计入这一类别。

公司与灌装公司的结算采用“基于多因素的浓缩物定价模型”(incidence-based concentrate pricing model)。

在这一模型下,浓缩物的销售价格由一系列因素共同决定,包括但不限于灌装公司定价、终端产品销售渠道、以及包装组合等。

2、制成品

这块业务就是我们通常认为的,由公司出售给零售商、分销商、批发商乃至灌装公司并由后者负责销售的制成品软饮料。

这里涉及到一个重要概念是销售件数(unit case volume),即由公司直接或间接销售给消费者的饮料数量,每件体积等于192加仑。

也就是说,销售件数无视是否由公司亲手把饮料卖给终端消费者、或是包装大小。这对于我们客观对比公司历年销量提供了标准,对于衡量终端消费者的偏好与趋势具有较强的指示意义。

公司销售件数最主要来自自有品牌,也包含公司及体系内灌装公司获得授权使用的品牌、由公司负责分销的产品、以及由公司负责营销支持并获得经济利益的其他品牌。

同样,合资公司出售的件数也计入公司销量。

基本上只要和公司分销网络沾亲带故,统统都计入可口可乐大家庭的统计范围。

另外,在美国市场,公司向冷饮零售点,如餐厅、便利店等直接或间接销售的饮料原浆,也被归入制成品销售。

三、销量分析

说完基本概念,我们来看看在上述相对宽松的统计口径下,公司的销售件数变动情况。

显然,公司近三年来的销量增长陷入停滞,2015-17年销量分别为292亿件、293亿件、292亿件,增长为0。

再看这些饮料中,虽然汽水的占比仍然最高,但呈逐年下降趋势,从2007年的80%降至2017年的69%。

这也体现了公司为应对头号风险因素——与产品相关联的肥胖及其他健康问题而采取的长期策略。

另外,所出售饮料当中,印有可口可乐商标的产品销量呈现稳步下降趋势,从2007年的占比53%降到2017年的45%。

这说明公司更多利用了自身分销网络的绝对优势为别家品牌代销,赚钱的模式正在悄然发生变化。

而在最近三年,由于总销量未变,而可口可乐拥有的品牌销售占比也始终维持在45%附近,这也就意味着公司旗下自有品牌的销量几乎没有增长。

图片来源: IC photo

四、收入分析

从公司收入及分来来看,公司销售收入自2012年达到顶峰的480亿美元之后便一路下滑,2017年仅剩350亿美元,降幅达27%。

这或许从一定程度上解释了为何公司急于通过外延式并购取得增长。

2019年1月3日,公司宣布在取得欧盟及中国的监管部门放行后,公司正式完成对咖啡连锁品牌Costa的并购。该交易作价49亿美元,首次公告出现在2018年8月31日。

很多人纳闷儿,为啥销售件数同期小幅上涨,但是收入却开启了大幅下跌模式了呢?敢情可口可乐在降价送福利?

当然不是。这主要还是与公司的收入分类有关:如果销售以制成品为主,那确认金额自然更高,反之亦然,因为制成品售价一定高于浓缩物原料的价格。

而在这背后,则是可口可乐与灌装公司“分久必合、合久必分”的历史轮回。

先来看上图中的两条曲线,也就是收入分类占比。可以看出,从2008年到2011年,制成品销售占比一路上升,尤其是2010-11年,从49%升至61%,同时公司当期收入也大幅提升,从350亿升至470亿。

随后几年,制成品收入占比便始终力压浓缩物销售。直到2016-2017年,二者再次出现翻转,制成品收入占比跌至49%,被浓缩物收入超越。

图片来源: IC photo

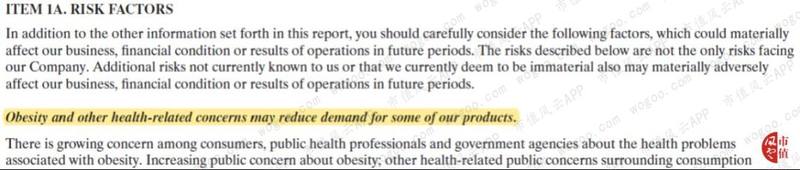

那么2010-11年、以及2016-17年主要发生了什么呢?

风云君梳理了这些年公司的重大经营变动表述,并以员工数量变动为线索,整理了下方这张表。

1、分久必合

2010年10月,公司并购灌装公司Coca-Cola Enterprises的北美业务;2011年12月,公司再度并购了位于美国的灌装公司Great Plains Coca-Cola Bottling Co.。这两项业务合并直接导致了当年年底公司收入结构变动。

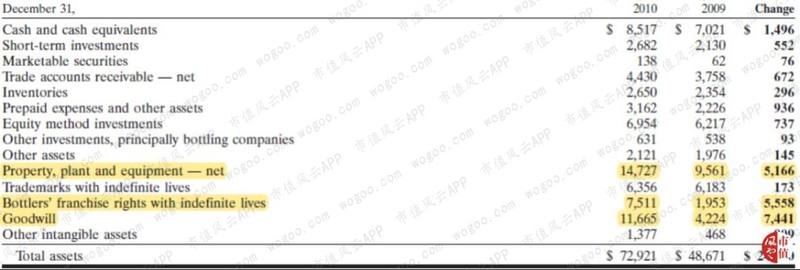

同样,我们可以通过员工数和固定资产规模两项数据加以验证。

以2010年为例,并购灌装公司为公司带入了大量的人员。当年年底,公司员工数从2009年年底的9.28万增至13.96万,增幅高达50%。

同样,当年公司固定资产净值、灌装厂特许经营权(注:属于无形资产)以及商誉三项指标同比增幅依次分别达到54%,285%,以及176%。

2、合久必分

我们再来看2016-2017年,“逆操作”开始了,原来怎么干,现在就反着干。

以2017年年底为例,公司员工数量从上年年底的10.03万人骤降至6.18万人,降幅38%。

这当中,计为VIE关联公司的员工数从2900降为0,在美国的员工数同期从5.1万降为1.24万,降幅高达76%。

这背后的主要原因是公司正在进行的大规模灌装业务特许经营调整(refranchising),比如不再对北美地区的Coca-Cola Refreshments(CCR)旗下主要灌装业务并表,相关业务改用权益法计量或是直接不再持有任何股份。

而在中国市场,目前公司的灌装合作伙伴仅余两家:太古和中粮。

同年年底,公司固定资产净值、灌装厂特许经营权以及商誉较上年依次分别减少23%,39%,6%。

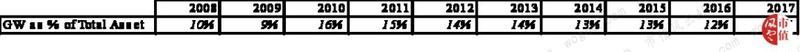

从比例来看,商誉减值充分吗?

如果以减值比例来看,同样和公司业务变动息息相关的灌装公司特许经营权也经历了一轮大幅增长后的大幅减值,截止2017年年底仅剩1.38亿美元,增长和减值都是雷厉风行,顶峰时的78亿美元无形资产几乎在最近的两年内灰飞烟灭。

而同期的商誉增长起来也是像风一样迅速,但是减值的时候就相对“保守”了。以2011年年底时的122亿美元为基准,截止2017年年底,减值幅度仅为23%。

假设我们观察到的业务调整是商誉变动的主因,那么由此判断,后续大概率还是会继续进行资产减值。

而如果从商誉占总资产比重来看,截止2017年年底,商誉占总资产11%,仅比过去我们观察到的这个周期的最低位置高出2个百分点,所以也没必要太过于担心。

只是随着公司轻资产战略的进一步实施,商誉如果还是维持高位,恐怕会影响资产负债表的质量以及公司时常关注的ROIC等关键指标的表现。

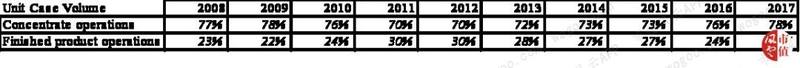

通过销售量的分类变化,我们也一样可以看出灌装业务并购及剥离对公司的影响。

2010-11年,浓缩物销售占比大幅下降,从78%一路跌至70%。而在2016-17年,随着“逆操作”的展开,这一比例又从73%上升至78%。

制成品的销量占比变动相反。

另外,公司对灌装公司的所有权结构也会影响浓缩物的收入和销量的确认时点。

如果是向公司并表的灌装公司出售浓缩物,那么公司需要等到后者将制成品销售给独立第三方才能确认收入和对应的销量;而如果是向非并表灌装公司出售,那么在出售时即能确认相关收入和销量。

所以,当前的灌装业务重组与剥离将不仅仅会使得浓缩物收入和销量增加、改变收入结构,还会加快公司收入确认周期。

当然,有副作用吗?

一定喽。想想看,还记得不到10年前,公司管理层曾经费尽口舌,找了成百上千个理由为重资产模式拉票吗?

这打脸的画面,风云君在A股见得太多,现在已经可以成功的憋住笑了。

图片来源: IC photo

五、“1分钱幻想”

很多人在论证这类消费品公司是否值得投资时,总会提到假设每瓶可乐哪怕涨价1分钱……似乎1分钱的子弹一旦出膛,那接下来的一切就都只剩高潮迭起一样。

只是数据似乎并不支持这种意淫。

风云君计算了公司两大类产品各年的销售单价,浓缩物自2011年的0.92美元高位跌至2017年的0.79美元,跌幅达18%,而且几乎年年跌。直到2017年,该业务才开始提价,同比增加5%。

而制成品的单价波动更大,过去10年最低单价较最高单价跌幅高达28%。2017年,制成品单价降幅24%。

最好的消费品公司在很多时候需要放弃“边际1分钱”的幻想,非但不赚,反而还要通过各种降价才能维持市场地位——怎么远离硝烟的一部分投资人倒还在老生常谈呢!

六、股东回报

最后,我们还是看一看这家明星价值投资标的回报股东的能力和实践。

可以看出,过去11个完整财年中,公司总共为股东创造的自由现金流金额合计达775亿美元,这也是公司在不影响正常经营活动的前提下回报股东的最大潜能。

而同期,公司通过股息支付和股票回购对股东的回报总计918亿美元。

这也就是说,即便把能任意支配的全分了,还有143亿美元的缺口是需要公司通过融资活动去补充的。

由于我们观察的这一周期恰好对应市场低利率环境,所以对于公司借钱来回报股东的举动可以理解。

但是长远来说,这种方式的可持续性还是需要打上一个大大的问号。