宋江招安为何是经济意义上的必然选择——寻找财富管理的资产锚。

梁山好汉聚齐三十六天罡七十二地煞,财富已超当朝首富蔡京和高俅。

且不说柴进、卢俊义等大员外上山前已经富甲一方,单是智取的生辰岗也足够兄弟们培养富二、富三代。怪不得李逵埋怨,大碗喝酒、大口吃肉、大秤分金银,岂不痛快,招甚鸟安?

别小看宋江没有经济学位,招安之举确是深得财富管理的精髓。

不考虑政治,只从经济学原理出发,招安就是让财富盯住一个更加稳定强大的锚。弟兄再多不过鸡鸣狗盗,占山为王也只是强取豪夺,金银财宝再多,没有安全保障啊!

即使勉强支撑到弟兄们平安终老,财富传承怎么办?下一代教育择业怎么办?别忘了,生产和投资机会都掌握在大宋帝国的手掌心。

所以,《水浒》中招安一场好戏,大半落笔在“梁山泊分金大买市”,“发库内金珠、宝贝、彩段、绫罗、纱绢等项,分散各头领并军校人员”,所有财富顿时平安着地,从今往后,汴梁买房置业、沙场封候进爵都有着落。即使南征方腊死伤惨重,那是后续新增投资损失,并且国家抚恤、妻封子荫一样都不少。再说了,难道不征方腊就能保证将来没有死伤,保不定哪天方腊来征梁山。

儿时穷得没电视,一部水浒翻到烂熟。

所以,进入现代经济体系前的财富管理很简单,找到资产锚,牢牢盯住。不要拿现代眼光笑话古人愚忠,除了君王主公、皇天后土,压根儿就找不到更大的靠山。当然,真能找到世外桃源,实现资产分散那是锦上添花。可惜不是“遂迷”,就是“未果”,终无问津者。

现代经济中的“资产锚”何处安放?

愚忠变笑谈,意味着“资产锚”从铁板一块开始四处漂移了。

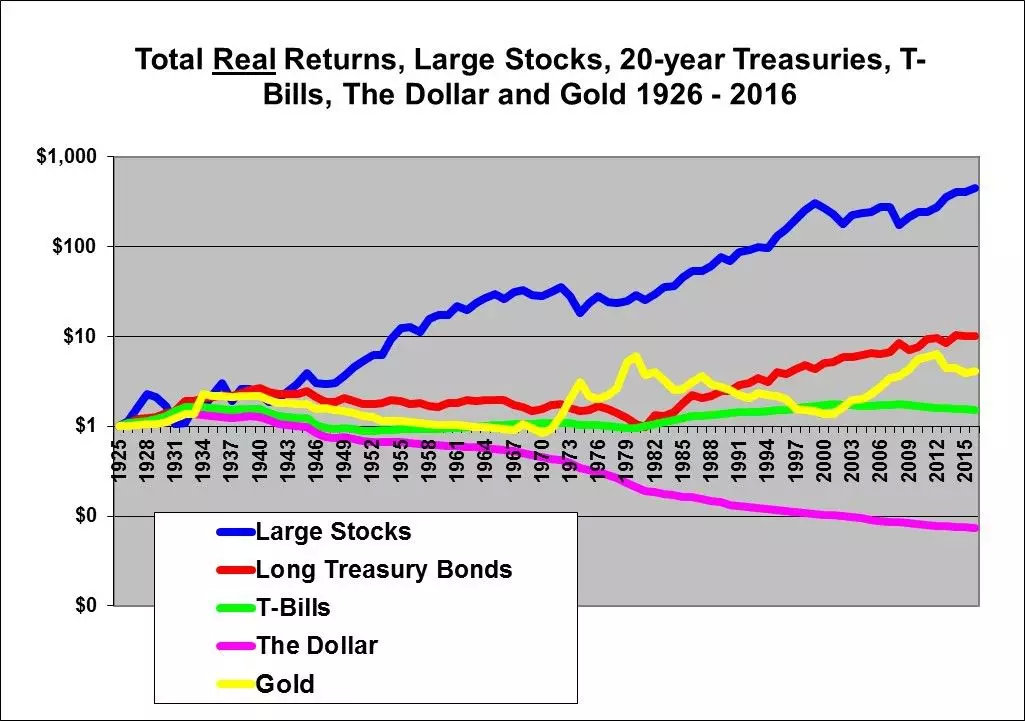

即使马克思的名言“货币天然是金银”,用来指导财富管理,也有欠准确。如果放在200年前,一个富有家庭把黄金当作“资产锚”,当年投入1万美元,现在价值2万6。但是如果当年把“资产锚”安置于道琼斯股票指数,1万美元现在价值56亿美元,不费吹灰之力,全球top 500富豪榜上有名。即使保守,把“资产锚”安放在美国债券指数,现在价值也接近800万美元。

百年回首,从1元起家干到上千,唯有股权投资;黄金和债券,1元变10元;纸币价值灰飞烟灭。

正如巴菲物在致股东信里漫不经心披露的秘密:货币类资产短期看属于无风险资产,长期看恰恰是风险最高的,因为这类资产没有提供任何生产增长。

长期来看,股权类资产不仅收益诱人,其实风险也是最低的,因为在现代社会,生产机会事实上成为所有财富趋之若鹜的“资产锚”。黄金、白银、贵金属、艺术品固然有可能提供短期的高收益,但谁都明白,这些资产不可能生产财富,短期收益无非依靠玩家口味变化,看似时尚,实则泡沫。

分散化使“资产锚”内生于本国经济系统

简要回顾现代家庭的财富管理内容:家庭主要财富由三部分组成,人力资本、实物资产和金融资产。

人力资本是家庭成员通过工作在未来获取所有收入的现在价值,为了保护这一价值免遭意外和伤病影响,我们购买人寿险和意外险。为了保障房产和汽车等实物资产的价值,我们购买相应的房屋保险和车险。我们一般不会为金融资产购买保险,因为金融资产可以通过分散化管理降低非系统风险,因此家庭金融投资只承担必要的、能够获得合理回报的系统性风险。

别忘了,保险的本质也是分散化,购买保险的好处是:原来个别家庭承担的损失和不幸,通过保险分担于千家万户。所以,财富管理的核心就是分散化,个别风险已被完全规避,剩下就只有系统性风险,家庭的财富命运不再取决于一人一事,而是取决于你所在的经济系统,一般来说,这个经济系统就是你所在的国家。

我们能够进一步分散化吗?——你还真和诺奖得主想一块了!

如果我们对所处的经济系统不够满意,能否进一步地通过国际分散化,把家庭的“资产锚”扩展到更广阔的经济体?

2013年诺贝尔经济学奖得主,行为金融学的主要创始人,耶鲁大学席勒教授从1993年开始,坚持不懈强调一个经典思想:创建国际宏观风险对冲市场,帮助个人和家庭对冲他们尚未意识到的巨大风险——单个国家自身的经济风险。

席勒讨论的正是我们普通投资者不可能管理的系统性风险,人类至今为止所有的风险管理手段只能管理个别的非系统风险,然而面对系统性风险却无能为力。浏览过保险条款就知道,战争从来都属于免赔条款。也就是说,一旦家庭所处的某个特定国家发生激烈的社会经济政治变动,那么个人和家庭在这个特定的国家之内,其家庭总财富——人力资本、实物资产以及所有的投资和保险——都会遭受到系统性风险的冲击。

席勒给出了创造性的解决方案:创设宏观证券,对冲宏观的系统性的国别风险。举例而言,一个新兴市场经济体的家庭,有可能面临本国的政治动荡风险以及经济发展停滞风险,只要身处该经济体内,这一风险就无法在体系内部分散,因而成为每个家庭必须承受的系统性风险。为了避免这种风险,这个家庭可以购买其他国家或者经济体的宏观证券,从而在本国经济表现不如人意时,获得其他经济体的经济增长收益。

至今为止,席勒的设想还仅仅停留在理论层面,虽然席勒本人创建公司已经设计了国别宏观证券并为此申请到美国专利,但是毕竟还没有任何金融市场有真实交易。实践中最接近这种宏观证券的金融工具,是新加坡,早在2002年向全体新加坡居民发放的new新加坡股票(NSS),该股票发行总额最高达到了27亿美元,不仅有3%的保底利息收入,而且根据新加坡的经济增长速率支付红利。这样一来,新加坡所有居民都将分享国家经济增长的好处。但是,NSS无法在市场进行交易,也不能向外国人出售,所以它既不能帮助新加坡居民对冲自己国家的宏观风险,也不能帮助其他国家的居民获得新加坡经济增长的收益。

3%保底,额外收益率也不低,几乎年均10%

实务操作:全球指数基金和国际地产配置

伟大的思想也只是思想!个人和家庭最关心的是怎么实现国际资产配置的实务操作。

学学宋江,为了寻找“资产锚”,没少下功夫。明修栈道主动接触宿太尉,从经济基本面切入大宋王朝,从官方渠道全面掌握基本政治经济信息;暗度陈仓接近李师师,从私人情绪面切入,把握最高领导针对招安和剿匪的情绪动向。

如果认同国际化资产配置的逻辑,接下来的实务操作同样也是两个方向:看重基本面分析的选择持有全球化的国际分散的指数基金,看重个人体验的进行跨国地产配置。前者如公募,全球公开发行,信息透明公开;后者类私募,差异化极大,必须个别尽职调查。

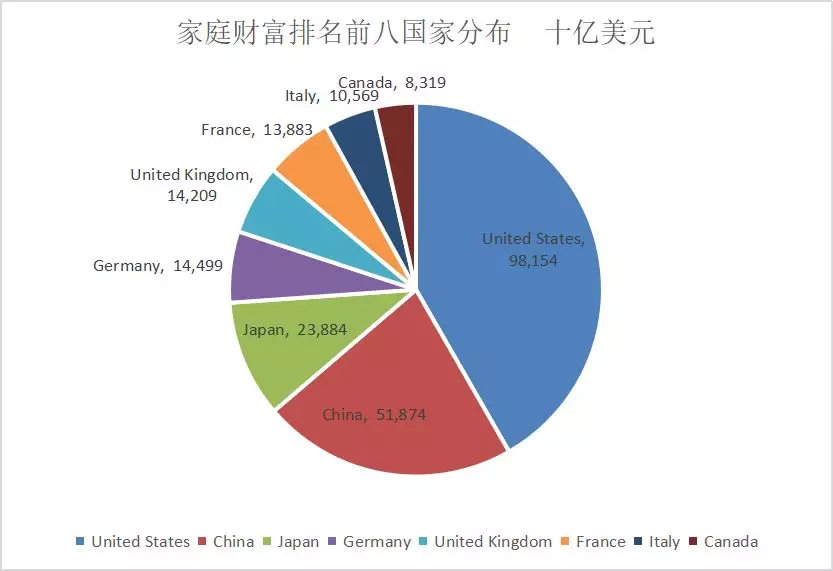

先看基本面,根据瑞士信贷银行发布的《2018年全球财富报告》,中国家庭总财富接近52万亿美元,排名世界第二。下图一目了然,几乎相当于第三到第八的总和,也就是说,就家庭财富总资产而言,美国、中国和其他国家几乎三分天下。这意味着,任何国家的财富管理都不能忽略对中国资产的配置,同时,中国家庭的资产配置如果只盯住本国资产锚,也将并不能真正地实现全球分散化。

资料来源:根据瑞士信贷银行《2018年全球财富报告》进行数据整理

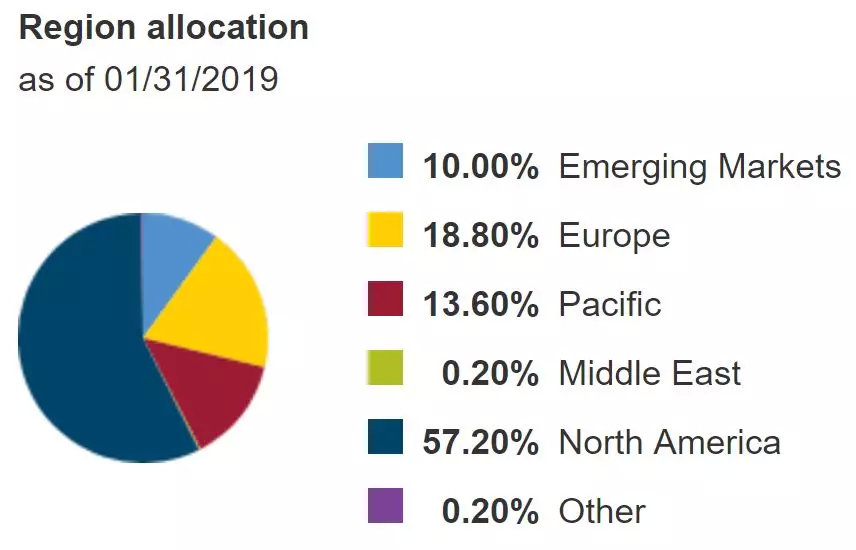

再看一个典型产品:博格创建的领航基金,是为家庭财富管理提供低成本、全球化分散指数基金的典范。以领航推出的全球化分散股票投资ETF为例,该指数基金吸引了全球178亿美元资产,基金费率低至惊人的0.1%(作为对比,看看国内简单的上证50指数ETF,费率都能到0.5%,也只能呵呵了)。下图是这个全球指数基金的投资区域配置,超过一半资产配在北美,18.8%配在欧洲,13.6%配在环太地区,10%配在新兴市场,可谓以低成本实现全球化的“资产锚”。该基金过去十年平均业绩接近10%,并且相对于只投资单个经济体的基金而言业绩更为稳定。

资料来源:领航基金“全球分散股票投资ETF”基金说明网页

不同于低成本全球分散化的指数基金的普适性,国际地产配置更适合重视个人体验的高端净值家庭。一方面,国际国内家庭财富配置的口味存在显著差异。同样来自于瑞士信贷银行《2018年全球财富报告》,中美两国的家庭资产结构正好相反,中国家庭62%的资产配置在房地产,剩余配置在金融资产。美国家庭财富中的金融资产占据64%左右,而房地产仅仅占据36%。事实上,世界多数国家的家庭资产配置结构都与美国相似。

需求差异导致国内房价与国际房价的显著差异,这意味着如果中国家庭选择在国外配置房产仍然存在套利空间,当然套利空间取决于国内外对房产估值的差异。

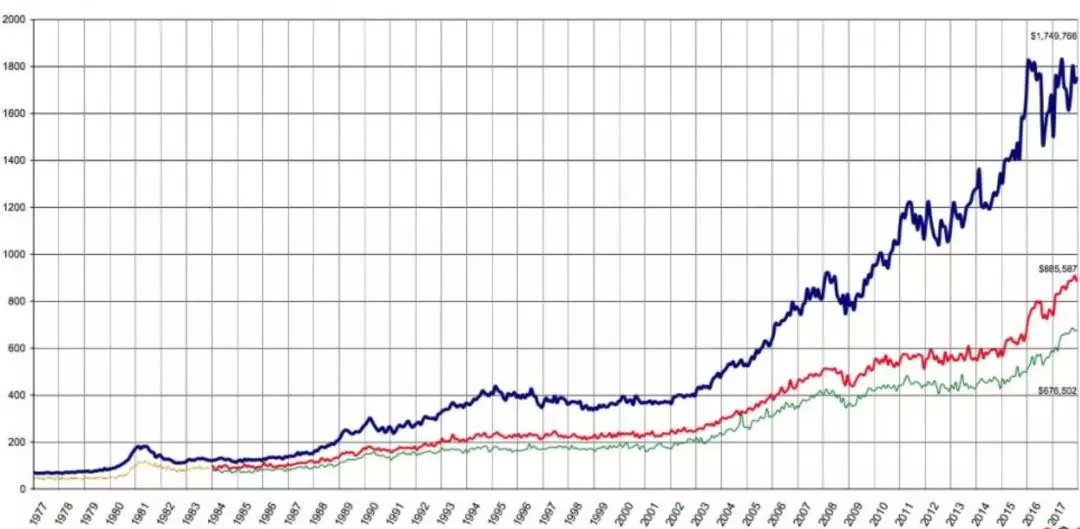

比如温哥华房价从1977年的房屋均价9万加元跃升到2017年的接近200万加元,几乎翻了20倍。难怪2016年中温哥华和多伦多等华人聚居区纷纷出台15%的海外买家税,具体针对哪个群体,估计都能猜得到。

1977至2017年温哥华三类房价走势

不同于指数投资,国际地产配置并不仅仅是简单的投资组合,更有可能涉及到居住环境改变、子女教育变迁等家庭重大变化,因此必须亲力亲为实施深度尽职调研。

看来只读水浒还不够,还得续读水浒后传。好汉们最终还是效仿虬髯客,海外置业,再回朝拥有更多发言权!