作者 | 十六

流程编辑 | 派派

引言

海天味业(603288.SH),不用风云君多介绍,打开自家厨房,酱油、蚝油、豆瓣酱,总有一款出自海天制造。若真没有,扪心自问一下,老铁您是孤家寡人一个,不做饭吧……

2014年2月,海天味业登陆A股市场。上市之后,一段时间内,因市值一路狂奔,直逼五粮液而被称为“酱油界的茅台”。

截至风云君成稿时,海天味业总市值1721亿元,位列A沪深个股第35位,位列光储龙头宁德时代之后。

当然,与之俱来的估值质疑,自始至终也没有断过。市值四年翻两番,几块钱一瓶的酱油何德何能敢与“中国酒王”五粮液比肩?

在此,风云君遵守资本市场法律法规和公司内部纪律的要求,暂且先不谈二级市场的估值,仅尝试从财务角度对海天味业进行深度分析。

一、300年中华老字号

尽管2014年才进入A股市场,截至现在,尚不足五年,但其实海天味业距今己有300多年的历史,最早甚至可溯源于清代中叶乾隆年间开始鼎盛的佛山酱园,是我国商务部公布的首批“中华老字号”企业之一。

2013年海天味业第一次收入突破百亿元,并同时提出“再造一个海天计划”,力争在2018年,实现规模和利润在2013年的基础上再翻一番。

根据最新三季报,2018年前三季度海天味业实现营业收入127.12亿元,净利润31.32亿元,分别为2013年全年的151.30%和195.00%。

照此节奏看,海天味业利润指标恐怕要先行规模指标,早一步实现5年计划。

发展到现在,海天味业以调味品行业7%的市场占有率,其中酱油市场近16%的市场占有率,为我国调味品行业唯一一家营收总规模超百亿的企业,规模体量超过行业内第2至5名的总和。毋庸置疑,其目前是调味品行业绝对的市场龙头。

中国的菜品向来讲究色香味俱全,而其中的“色”和“味”全都离不开一种调味品——酱油。就拿最常用酱油和醋来说,一道菜中如果仅能有一种选择,相信大部分人会选择酱油,因为风云君就看过吃过的好多家常炒菜真的就是不放醋的。

前瞻产业研究院所整理数据显示,风云君猜得没有错,2016年我国调味品行业消费结构中,酱油消费占比最高为42%,同时酱油产品也具有最高的市场渗透率,高达99%。

而经过300多年的传承,海天味业的主打产品即酱油,另有调味酱、蚝油、醋、鸡精鸡粉、味精、调味汁等其他多种产品。

二、主营产品介绍

目前海天味业的三大主要产品为酱油、调味酱及蚝油,如下图所示,酱油产品年营收占比大约在上市公司营收规模的60%左右,2017年全年销售额达88亿元。调味酱及蚝油产品每年营收规模基本接近,2017年均取得超20亿元的营业收入。

1、酱油

作为海天味业的“现金牛”产品,2013年以来,海天味业酱油类产品一直保持着相对快速稳定的增长,且已连续20年销量稳居全国第一。

说起酱油,风云君大致也就知道分个什么生抽、老抽……

再看海天味业的产品分类,单纯从系列上来说,就分为畅销系列、经典系列、老字号系列、有机系列、特级系列等九大系列,每个系列下又根据不同功能用途、规格型号等分为N种子产品。

当然,是为了迎合不同消费者的需求,另一方面,当一些消费者对价格不再敏感,对产品要求更加精细时,给消费者提供更多的可选择性则意味着更大的获利空间。

从下图我们可以看出,公司酱油类产品营收增长率在经历连续两年下滑后,触底反弹,2017年增长率达16.59%。

毛利率则一直保持稳定增长,2017年酱油类产品毛利率已高达49.53%。

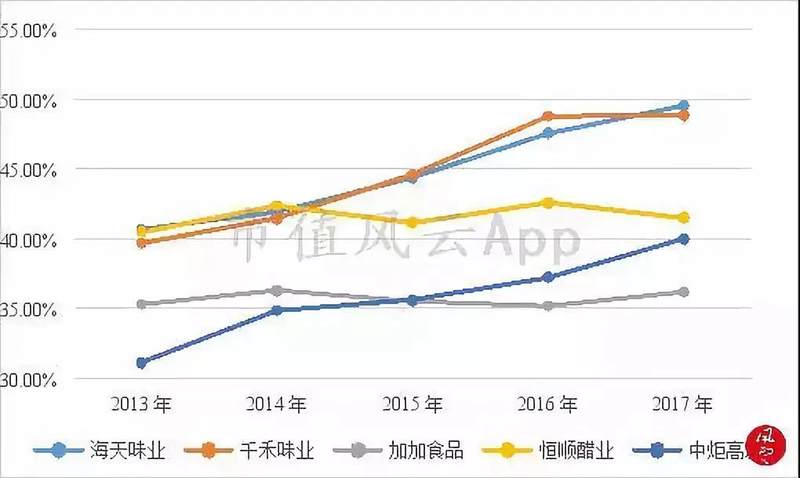

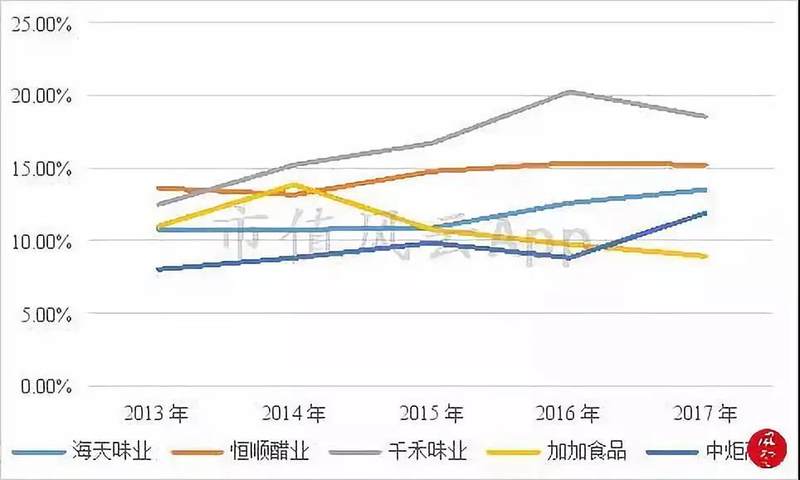

与同行业其他上市公司相比,我们可以看出,与海天味业一样,该行业毛利率整体呈上涨趋势,其中海天味业与千禾味业毛利率最为接近,处于行业最高的水平,龙头效应明显。

并且,单价的提升并没有对海天味业的销量产生负面影响,销量增长率基本逐年提升,2017年平均单价增长5.48%,但仍达到了10.53%的销量增长。风云君整理2013年以来,海天味业销量、单价及单位成本变动如上表所示。我们可以明显看出,2013年以来,海天味业产品每年都在提价,2017年提价尤为明显,为5.48%,但相应单位成本并无大的变动,甚至可以说是在降低的状态。

足以看出,海天味业在终端产品定价和经销商定价方面的有利地位。

另外,海天味业市场布局主要还是在城市,农村覆盖率还相对较低,而当人均收入水平提高后,对于单价较低的酱油类产品,人们的价格敏感度是不高的,或者说人们现在更追求高品质、高标准、良好使用感的产品,而一瓶酱油到底是5块钱还是7块钱对于大多数的城市家庭来说是不重要的。

就像海天现在主打的精品工程战略,哪怕一个瓶盖的升级,都会一定程度上增加客户的使用粘性。

2、调味酱

海天调味酱最热销的海天黄豆酱,想当初,风云君家境贫寒,远离父母千里读书,一个月仅有一次出校门的机会,而每次开学都得带上那么一瓶……

海天黄豆酱也不负众望,为海天味业调味酱品类里唯一年销售额超10亿元的产品。

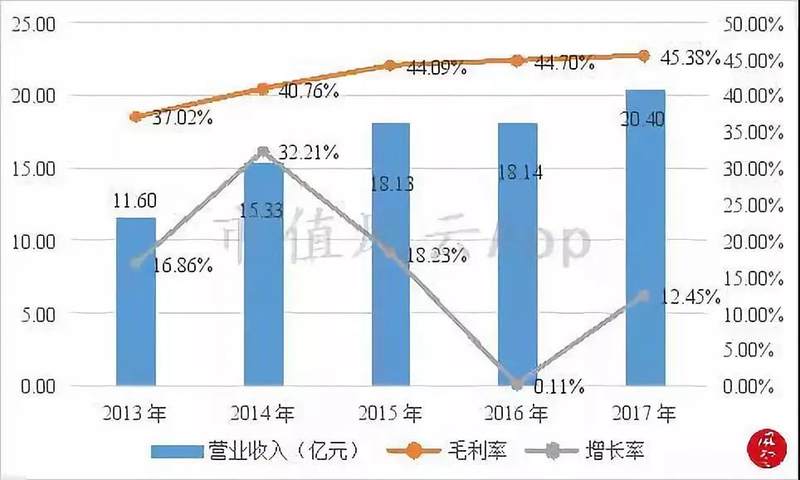

与酱油产品一样,2013年以来,调味酱产品毛利率一直呈上涨趋势,2017年最高,达45.38%。

但经2014年32.21%的高速增长后,2015年及2016年调味酱产品增幅大幅放缓,2016年营收规模与2015年基本持平,2017年经加快导入和优化产品结构,黄豆酱产品营收首次突破20亿元,增长率达12.45%。

3、蚝油

相较于酱油及调味酱产品的高毛利率,蚝油产品毛利率相对较低,增长至2017年度勉强接近40%,为39.14%。

但除2016年外,增长率一直超20%,为三大产品中增长速度最快的产品。

4、其他

除酱油、调味酱和蚝油外,公司一直试图涉及其他调味品领域,目前已有醋品、料酒、鸡精、腐乳、调味汁、鸡粉、味精等产品。且其他产品在公司营业收入中所占比重逐年提升,2017年度达14.42亿元,占比接近10%。

2014年,海天味业收购主营腐乳、野生椒等产品的开平广中皇公司,开始了第一次对外收购兼并。

2017年2月,公司收购位于古城镇江的镇江丹和醋业有限公司70%的股权,向同处于镇江宝地的恒顺醋业发起挑战。

而接下来,借助于海天酱油的客户群体,进一步扩大其他调味品的市场占有率,无疑是海天味业发展的一大动力。

5、综合盈利能力

伴随着各产品营业收入的增长,海天味业利润水平直线上升。2013年至2017年,年复合增长率达14.29%。

且伴随着毛利率的增加,公司净利率逐年提高,2018年前三季度高达24.64%。

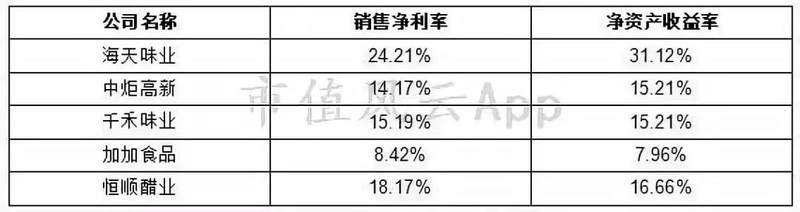

同时,与同行业上市公司相比,无论是销售净利率还是净资产收益率(2017年度),都处于绝对领先地位。

三、“霸道”销售模式保证高效的营运周转

海天味业强势的龙头地位不仅体现在同行眼里遥不可及的规模和利润水平上,从财报上还可以看出,其对于上下游资金的管控和自身资产的营运周转上,更可霸气侧漏。

首先,海天味业账面基本是没有应收账款的,上市以后直至2017年底才第一次出现246万的应收账款。但同时每年账面均有高额的预收款项,2017年底该金额是26.78亿元。

这与海天味业“霸道”的销售模式不可分割。

海天味业采取经销商销售的模式,公司对所有的经销商均为买断式销售,不存在销售退回的情形,且所有经销商均要先款后货,而且是全额预缴所有货款。

如此“霸道”的条款,前提是公司产品长期处于供不应求状态。因此对于海天味业来说,根本没有什么下游资金的占用,且所有经销商乃至二级分销商/联盟商均要受到海天味业的严格管控。

而为了确保经销网络的稳定,海天味业在每一个规模以上的地级市场按不同渠道设置经销商数量会不少于2家,且每个经销商均要单独设立海天品牌事业部专门负责海天产品的销售。

截至2017年底,海天味业线下建有经销商2600多家,联盟商16000多家,直控终端销售网点50多万个,网络覆盖全国31个省级行政区域,320多个地级市,1400多个县份市场,并出口全球60多个国家和地区。

同时线上,在B2C、B2B、新零售等各个版块,海天味业已分别与天猫、京东、苏宁、唯品会、盒马鲜生、宾果盒子、零售通、新通路等主流电商平台建立合作。而海天自身也在持续、积极探索营销新模式,加快自身电商平台建设。

由于每年元旦至春节前夕为调味品销售旺季,因此每年底公司账面均有大额的预收款项, 这就与房地产业的预收款一样,预收款金额的增加则预示着下一年销售额的增长,而且较房地产业会更早实现收入确认,一般次年第一季度便可全部实现收入。

三年来,逐渐增加的预收账款从另一个角度也显示出公司业绩的稳定增长。

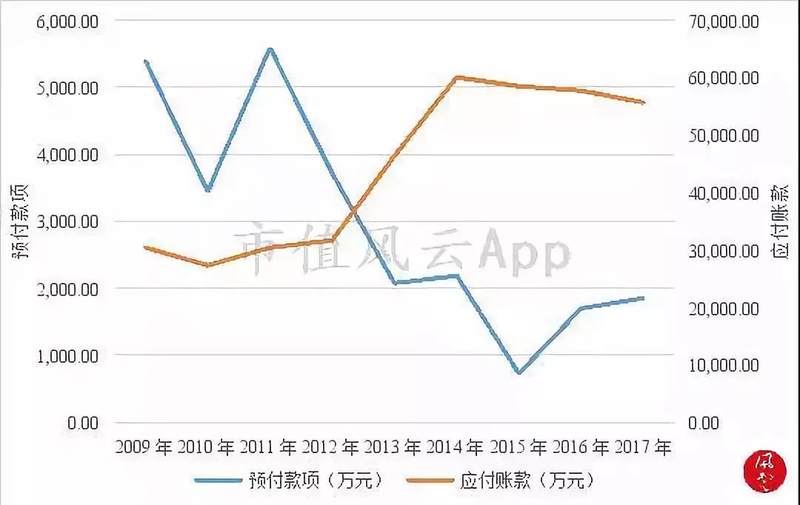

对于下游经销商完全采取“先款后货”,而对于上游采购,公司则一般采取先“先货后款”的付款政策,仅对广告款、设备款及部分大宗原材料有少许预付款。

而我们将时间放长至2009年,我们可以发现,上市以后海天味业预付款明显减少,而应付账款大幅增加,足以说明公司对上游供应商的占款能力进一步增强。

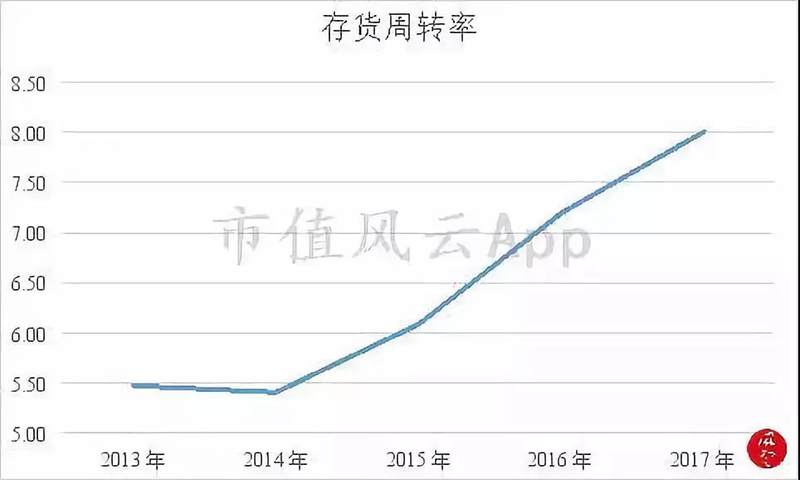

同时,2013年以来,公司的存货周转率是如下图变动的,由于酱油、调味酱等产品发酵周期一般在2个月以上,因此公司存货主要是在产品,而一般产成品在生产完成后1-2周内即可发货给各经销商,所以存货中产成品占比相对较低,一般无存货积压的可能。

四、现金充裕,利息收入稳定,但推广促销费用逐年增加

众所周知,期间费用主要包括管理费用、销售费用及财务费用。

1、财务费用

由于较强的营运能力,海天味业账面并不缺现金,也基本无金融负债,因此每年财务费用均为负数,也就是有利息收入;同时公司空闲资金拿来买理财产品,每年又形成可观的投资收益。

2017年度,海天味业账面利息收入8,381.80万元,投资收益近1.44亿元。

2、管理费用

海天味业管理费用主要是研发支出和管理人员工资支出。

海天味业目前在我国已占有最高的市场占有率,同时主打的酱油产品市场渗透率已达99%,海天味业要想进一步抢占市场份额,扩大营销规模,同时加快其他产品销售,都离不开对原有产品的改善和新产品的开发。

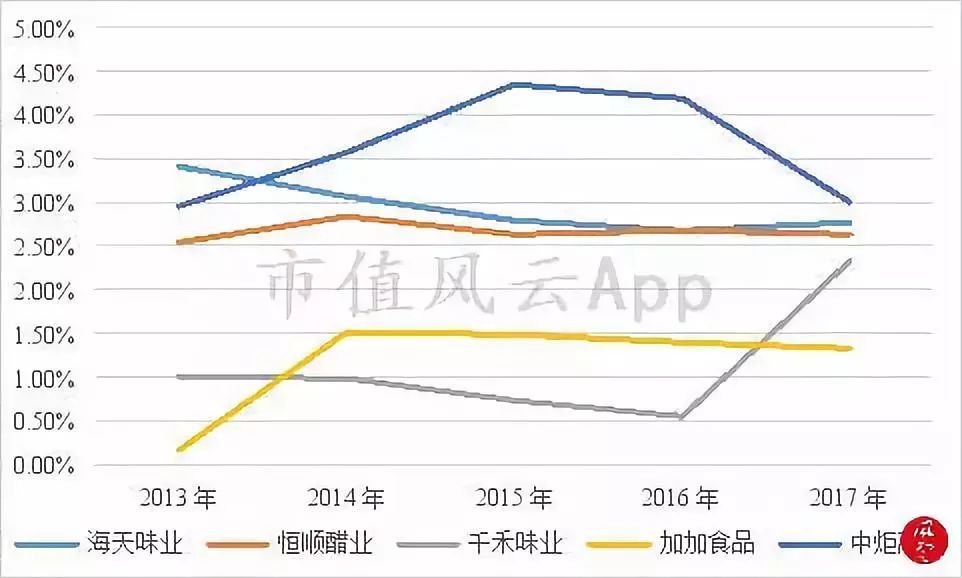

与同行业上市公司相比,海天味业研发支出绝对额最高,但研发支出占营业收入的比重低于中炬高新,近年来与恒顺醋业接近,但仍明显高于千和味业和加加食品。

3、销售费用

尽管已经“家喻户晓”,但为推广新产品,进一步提升市场地位,海天味业每年仍有大额的广告费支出及促销费支出,其全部通过销售费用核算。

与同行业上市公司相比,海天味业销售费用率处于中间水平,但近几年表现出逐年上涨的趋势。

上文风云君已经提到,我国酱油产品的市场渗透率为99%,而当海天味业已经占有足够大的市场份额后想进一步增加市场占有率,则基本意味着要挤占行业中其他厂商的市场份额,无疑需要进一步加大推广力度。

同样的,若想改变产品结构,增加高端产品销售,开拓市场占有率较低的醋业、味精等产品的市场份额,同样也需要进一步加大销售推广。

所以,风云君预计海天味业销售费用率有可能将进一步加大。

五、前期资产扩建,产能相对充裕

根据公司2017年年报,公司三大类型产品2017年度产销率分别为98.54%、97.35%和96.08%,这也就意味着公司现阶段基本可以实现产量全部完成销售,而公司若想进一步提高销售规模,前提无疑是要有足够的产能。

2013年至2016年为公司资产扩建的高峰期,四年累计投入现金34.28亿元,近两年资金投入有所减少,2017年共投入2.62亿元,2018年前三季度共投入1.08亿元。

而公司上市募投项目海天高明2016年也已投产,招股说明书显示,预计达产后公司酱油产能184.8万吨、调味酱 30.2万吨,而2017年公司酱油产量166.05万吨,调味酱产量23.77万吨。

按2017年度产量增长率,则预计2018年酱油产量将达187万吨,调味酱产量达26.18万吨。

当然这是在未考虑公司其他生产线改造扩建的基础上测算而得的数据,目前来看,公司产能尚是充足的。

六、60%以上现金分红

上市以来,海天味业已累计现金分红70.37亿元,每年现金分红金额均达到当年净利润的60%以上,而唯一的一次融资就是在上市之初,募集资金净额18.38亿元,股东回报相当丰厚!

七、风险因素

1、食品安全问题

但凡是食品行业,都离不开一个问题,就是食品安全。

就在今年10月份,海天味业还曾被江苏消保委点名,公司所生产生抽酱油营养成分表中蛋白质NRV%计算有误,标识与实际检测结果不符合。

尽管随后公司澄清,被点名是因为少标记了蛋白质含量,而蛋白质对身体健康是有益的,因此并不构成产品品质问题,但该事项还是引起各媒体争相报道,舆论影响并不好。

除此之外,2015年,公司还曾被曝出所生产的儿童酱油中富含的营养成分存在欺诈行为,虽然海天味业上诉,但最终法院认定海天味业将含有“铁”强化营养成分的“高盐稀态发酵酱油”标示为“儿童酱油”的行为虽然未涉及食品安全质量问题,但属于欺骗、误导消费者行为,责令海天味业立即停顿整理,并处罚款15万元。

2、高管减持风险

6月27日,海天味业发布了其上市以来第一份计划减持公告,董事吴振兴、陈军阳及监事陈伯林三人均拟通过大宗交易减持其所持有的股份,且吴振兴及陈军阳与董事长庞康等人为一致行动人,为公司的实际控制人。

虽然从目前来看减持比例不高,但减持终究还是给我们释放出一定的市场信号,足以引起重视。

3、估值问题

最后回到估值。限于纪律原因,风云君不便对上市公司的二级市场估值和价格发表评论,此处仅对有据可查的公开数据进行简单对比,读者请自行判断:

海天味业目前总资产165.88亿元,2017年度净利润35亿元,总市值1721亿元,PE 41.73;

五粮液总资产761亿元,2017年度净利润100亿元,总市值1759亿元,PE 16.05;

格力电器总资产2475亿元,2017年度净利润225亿元,总市值2298亿元,PE 8.19;

顺丰控股总资产660.08亿元,2017年度净利润47.52亿元,总市值1663亿元,PE 40.01。

结束语

都已经如此规模了,接下来发展是否会受到限制?

2017年海天味业营收及销量的增长率似乎已经告诉我们答案了。

虽然海天味业目前已处于绝对的行业龙头,但与亚洲其他国家相比,我国调味品行业市场集中度仍处于较低的状态,据悉,日本前三大酱油厂商市场占有率已达到48%,第一大厂商占有率约30%左右,越南调味品行业龙头马山集团市占率也高达39%。

照此来看,我国调味品市场行业集中度仍有进一步提高的空间,相应的海天味业也应该仍有进一步扩大市场份额的机会。