近日,两则关于华泰保险的股份转让事项将其再度推到台前,业内再有猜测,股份变更或是怀有“上市梦”的华泰保险在做持续铺垫。事实上,作为国内少有的综合性保险集团之一,华泰保险在同期发起的险企中,发展已显“落后”。

对于华泰保险的未来发展,业内看法稍显分歧。一方面,有观点认为已有“落后”的华泰保险,若保持现状,差距或将进一步拉大;另一方面,有专家向蓝鲸保险表示,华泰保险的稳健值得肯定,且正在推进的EA战略,是其差异化、独特性优势,未来,或将经得起长期推敲。

近三年华泰保险股权多有变动,股份集中度已有提高

6月23日,上市公司江苏悦达投资股份有限公司(600805.SH,以下简称“悦达投资”)公告称,拟以公开挂牌方式转让持有的华泰保险集团股份有限公司(以下简称“华泰保险”)5000万股。

据了解,此次公开挂牌转让事项已得到悦达投资董事会审议通过,且明确指出,“本次交易完成后将能增加公司业绩”。蓝鲸保险查看公告发现,转让完成后,悦达投资将不再持有华泰保险股份。

值得一提的是, 6月15日,华泰保险的一则股东变更事项才刚落定。武汉当代金融控股集团有限公司(现更名为“武汉天盈投资集团有限公司”,以下简称“天盈投资”)将其持有的1.97亿股华泰保险股份转让给北京朗净天环工程咨询有限公司(以下简称“朗净天环”)。交易完成后,天盈投资股比由此前的5.4%下降为0.49%,朗净天环持股4.9%。

股东变更前后对照表

对比两家出让股东,则存在一定差异。悦达投资作为华泰保险“老股东”,自1996年起,便一直持有华泰保险股份,并于2012年出资9520万元参与华泰保险增发募资事项。而天盈投资则是去年7月刚“接手”浙报传媒集团所持有的华泰保险5.4%股份 ,后又拟购入华润深国投持有的华泰保险股权1.1亿股,但该交易事项截止目前并未有相应批复。

公开信息显示,1996年,63家企业在北京发起设立华泰财产保险股份有限公司,注册资本30.43亿元,2011年更名为华泰保险集团股份有限公司。

多元化、分散化的股权关系,一直是行业对华泰保险关注的热点之一,尤其是对有“上市梦”的华泰保险而言,是否会受过于分散的股权结构限制?一直为讨论焦点。

事实上,近年来,华泰保险股权结构已有调整。2014年底,华润集团有限公司、华润股份有限公司、宝钢集团有限公司、宝钢集团新疆八一钢铁有限公司、宝钢集团上海五钢有限公司、中海石油投资控股有限公司,将其所持有的共计约15.3%的华泰保险股权,作价25.1亿元转让给君正集团及子公司君正化工,交易价45.04亿元,溢价79.6%。随后的2015年、2016年,华泰保险亦有三笔股权拟转让事项,但均未落地推进。

据蓝鲸保险不完全统计,截至目前,华泰保险的第一大股东是外资安达保险集团,分别由安达天平再保险和安达北美洲保险控股持有,合计持股15.60%;君正集团、君正化工合计持股15.30%,为第二大股东;中国石化、中国石化财务有限公司合计持股13.95%,为第三大股东,其余股份仍分散在多企业手中,但相比之下,已有集中。

“因股权分散而引发公司内部纷争的例子不在少数”,经济学家宋清辉对蓝鲸保险说道,过于分散的股权结构,或对华泰保险发展有一定限制。但针对于华泰保险目前股权已稍有集中的现象,宋清辉推测,或意在为上市做铺垫。

股权分散或不会对华泰保险发展形成阻碍,国务院发展研究中心金融研究所保险研究室副主任朱俊生则更在意华泰保险运营现状,“在这种相对比较分散的股权结构之下,华泰保险的治理结构是健全的”。

现状下华泰保险差距或被拉开, EA业务能否支撑发展待检验

回顾来看,经过20多年的发展,华泰保险逐步发展成为一家集财险、寿险、资产管理、基金于一体的综合性金融保险集团。

2017年年报显示,截至2017年末,华泰保险集团共下设子公司7家,净资产129.24亿元,总资产411.95亿元,管理资产规模超2000亿元。2017年华泰保险集团实现主营业务收入132.93亿元,同比增长20.2%,合并税后净利润7.50亿元;全年累计实现投资收益17.08亿元,投资收益率5.23%。

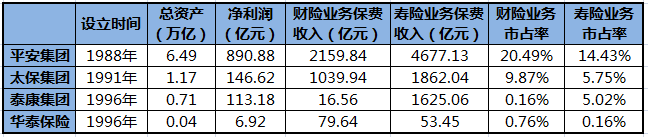

从另一个角度看,目前我国共有12家保险集团控股公司,但事实上,与同期设立的中国平安、中国太保、泰康集团相比,华泰保险的脚步却稍显“落后”。从资产规模来看,截止去年末,中国平安总资产达6.49万亿元,中国太保、泰康集团总资产也分别达1.17万亿元、0.71万亿元,华泰保险集团总资产则为0.04万亿元。

具体看细分业务,对比发现,华泰保险集团的“主力”财险业务,市占率仅0.76%,与平安、太保集团市占率分别达到20.49%、9.87%而言,已有较大差距,仅高于通过泰康在线进行互联网财险业务的泰康集团。此外,华泰保险寿险市占率也是同期设立的四家险企中最低的,占比仅0.16%。

四家保险集团各项经营数据对比表

此外,从战略布局来看,无论是向“金融+科技”靠拢的平安,还是推进数字战略的太保集团、医养结合大健康的泰康集团,都在原有基础上进行了创新性、差异化探索。一贯“稳健”的华泰保险是否将被甩在身后?

“华泰保险若保持现状,差距将会被进一步拉开”,宋清辉说道。

朱俊生则认为,从对比的角度来看,险企需兼顾规模和利润,假如规模大,但聚集风险较高的话,尽管盈利,但价值相对小;相对应,规模相对小,但有显著效益存在,那么,这种稳健的经营理念亦值得被肯定。

此外,朱俊生进一步分析称,“近年来,我们一直提到保险行业的商业模式高度同质化,为了避免同质化就要有差异化”,在这一点上,华泰保险主体是财险,其深入探索的 EA门店,具有独特优势。

据了解, EA模式指保险代理人只代理销售一家保险公司产品并提供相关服务的商业模式。2010年3月,华泰保险开设第一家EA代理门店,数据显示,其2017年净增EA门店1322家。截止2017年末,存量门店达到4527家,EA渠道累计保费收入42.33亿元,同比增长26.29%。

“EA渠道业务在公司业务中占比达51.26%”,车险业务占比更是高达77.43%,但实际上,以EA作为主要渠道的车险业务并未实现盈利。2017年报显示,华泰财险累计实现保险业务收入82.57亿元,其中机动车辆保险保费收入50.04亿元,占比60.60%,承保亏损1.13亿元。

但华泰保险或依旧看好EA门店业务的发挥,其表示,EA门店拓展创新高并展现出强大的发展动力,“将持续推进EA战略主渠道建设”,但据此前中国经营报报道,华泰保险提出的,在2020年在全国设立1万家门店的目标已悄然下调至6000家。

值得一提的是,EA模式只有达到一定规模才能有效摊销投入与费用,因此初期会有一定压力,且门店相对独立的经营与营销员的管理不同,经营管理需要相应地转变和调整。对作为“加盟者”的代理人而言,需要面对渠道自拓、展业费用等压力,实际产能是否能够支撑其继续开展业务,都是现实因素。未来,EA模式是否能够继续作为支撑华泰保险业绩的“顶梁柱”,仍值得关注。

此外,朱俊生指出,当前整个保险行业比较浮躁,一味求大并不可取,可能部分公司通过快速扩张能够迅速成长,但后期风险暴露后将带来巨额亏损,“我们需要一个长期的时间来看,一家险企的经营思路、基本理念,是否能过经过周期性的检验”,并不能轻易去判断某种模式,稳健明确的专业化经营方式,也是竞争优势所在。(蓝鲸保险 李丹萍)