5月9日晚间,海正药业发布2016年业绩报告,公司2016年实现营业收入97.33亿元,同比增长11.02%,净利润亏损0.94亿元,同比下滑近800%。

值得注意的是,仅仅在几个月前的1月25日,海正药业曾发布《2016年年度业绩预增公告》,预计2016年实现归属于上市公司股东的净利润同比增加260%-300%。据此推算,海正药业2016年净利润应同比增加4884.01万元至5426.68万元左右。

这一增一减,弹“纸”间上亿元的差额就灰飞烟灭,引发了股民的强烈质疑与不满,也引来了监管层对公司经营业绩表现、海外监管机构警示等多方面的问询。

回复业绩持续下滑和亏损原因

上交所的问询函矛盾直指企业业绩近年为何持续下滑以致亏损。对此,海正药业罗列了6点原因,其中最主要的是原料药出口遭禁。

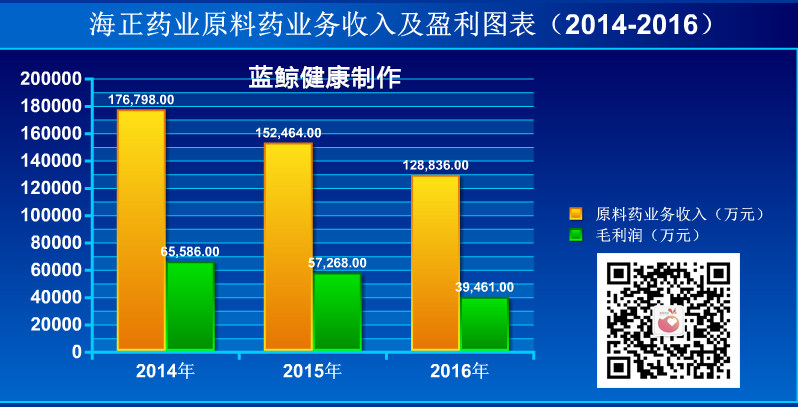

海正药业表示,受美国 FDA 和欧盟 EMA 对公司产品进口禁令的影响,导致部分出口到美国、欧盟等药政市场的原料药减少,仅保持部分短缺产品继续出口,造成原料药业务收入和盈利减少。

数据显示,海正药业2014-2016年原料药业务收入分别为 176,798 万元、152,464 万元、128,836 万元,毛利分别为 65,586 万元、57,268 万元、39,461 万元。呈逐年下滑趋势。

自摆乌龙 业绩“变脸”

先是预计盈利,后来却公告亏损,原因何在?原来海正药业在今年3月份的公告中曾有过解释。

对于之前业绩预增的原因,海正药业表示,得益于控股子公司海正辉瑞制药有限公司抗感染类药品与抗肿瘤类药品销售业务增长。此外,公司还收到辉瑞卢森堡公司(持有公司控股子公司海正辉瑞49%股权)关联方一笔1000万美元补偿款。这笔款项是根据协议,对于公司控股子公司海正辉瑞原研产品特治星供货一直没有恢复正常的补偿。

而对于后来利润统计亏损的原因,海正药业表示主要有两方面原因。

一是因为四个处于研发阶段的产品权利分别与三家客户达成协议,并在报告期内收到第一部分款项,公司将其确认为收入,对当期损益的影响金额为11737万元,约占公司最近一期经审计净利润的840%。而在审计过程中,注册会计师认为已收到的四笔款项系公司四个产品独家销售权的一部分,鉴于产品尚处于研发阶段,未来生产及销售情况存在不确定性,尚未达到确认收入的标准。最终对这部分款项不确认为收入,暂挂预收款项。

对此,鼎臣管理咨询史立臣向蓝鲸健康表示,由于行业的特殊性,在研药将来也有可能不被批准,已经支付的款项存在被追回的可能,计入公司当期收入确实不合理。

二是对于控股子公司云南生物制药有限公司管理层提供的未来经营收益预测,公司内部初步判断该公司的商誉无减值迹象。但审计时,基于谨慎性原则,提出需计提2448万元的商誉减值。

海正药业是浙江省国企改革试点企业,也是中国最大的抗生素、抗肿瘤药物生产基地之一。近年来研发进展也不错,但公司业绩不增反跌,市值也不尽如人意。

海正药业表示,受海外因素影响,原料药被EMA警告,导致销售到欧美的原料药大减;公司控股子公司原研产品特治星供货一直没有恢复正常,以及公司部分抗肿瘤类产品销量下滑,是造成2016年公司净利润下滑的主要原因。

利润支柱单一 特治星前途未卜

2012年,海正药业与国际巨头辉瑞成立合资子公司海正辉瑞制药有限公司。作为国内首家与辉瑞合资的企业,海正药业持股海正辉瑞51%股权。

在接下来的4年中,海正药业营业收入迅速增长。海正辉瑞2014年的销售收入为49.51亿元,净利润5.11亿元,为海正药业贡献了25.25亿元的收入和2.61亿元的净利润,占当年公司3.08亿元净利润的84.61%。

而到了2015年,由于辉瑞制药在意大利的工厂因生产设施改造等问题造成特治星停产,从而使得特治星全球市场供货紧张。海正药业净利润也遭遇“滑铁卢”,其2015年净利润1356.67万元,同比下降95.59%。

海正辉瑞方面表示,按目前库存维持医院最低供应,只保留最基本的营销架构。预计在恢复正常供货后,2017年恢复到历史最高水平的35%,2018年恢复到历史最高水平的70%,2019年恢复到历史最高水平。

业内人士分析,即使在这三年中,特治星恢复全面供货,海正药业仍要面临重新抢占市场的压力。

不仅如此,市场上还时不时流出海正与辉瑞分手的传言。对此,海正药业表示,公司并未收到辉瑞制药关于从海正辉瑞撤资的任何正式文件。

在研药喜忧参半 安百诺难堪大任

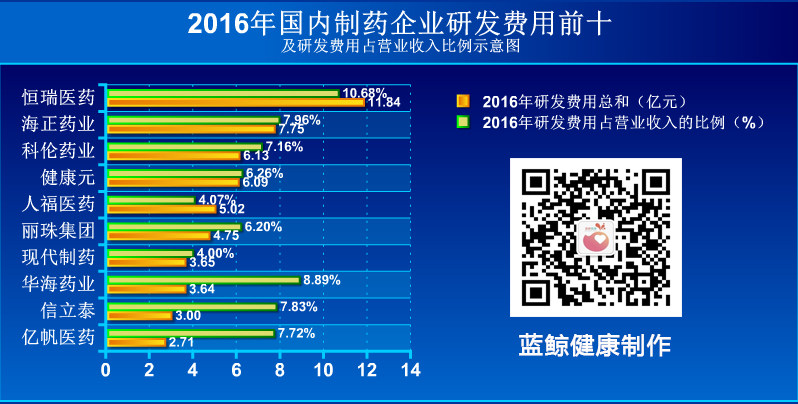

海正药业多年来持续保持较高比例的研发投入,一直处于医药制造企业第一梯队。

图:化学制药上市公司2016年研发费用排名前10:恒瑞医药、海正药业、科伦药业、健康元、人福医药、丽珠集团、现代制药、华海药业、信立泰、亿帆医药。

另有数据显示,海正药业2014-2016 年研发投入分别达到 55,764 万元、82,791万元和77,504万元,分别占当年营业收入的5.59%、9.61%和7.96 %,其中当年费用化金额为41,763万元、44,570 万元和 41,104 万元。

近年来,海正药业在新药研发方面加速战略升级和转型,获得35个品种66个临床批件。此外,公司首个降血脂创新药于2016年启动了三期临床,完成了70%临床试验。2016年公司有三个创新药进入二期临床。

生物药方面,公司首个生物药重磅产品安佰诺已上市销售等,但目前安佰诺的生产能力受限,小线产能为一年10—12万支,即使新的生产线完成GMP认证后产能实现一年100万支,也难以支撑起公司的利润。

管理折旧成本高企 管理效率有待提高

“产品线虽然完整,但这些产品的市场竞争力已经下滑,且公司管理可能效率不算高。”业内人士表示,这也是海正药业利润快速下滑的一个重要原因。

为满足新增产品国内市场和国际出口销售需求,海正药业按照国内新版 GMP 标准和国际通行cGMP 标准要求,加大了新生产线的投入以及老生产线的改造投入,近年来在建工程和固定资产增长较快。加上多地域投资带来非直接生产设施(如三废处理、动力等辅助公用工程、后勤保障设施等)投资增加,造成近几年固定资产折旧增加较快。

数据显示,2015 年、2016 年分别比上一年新增固定资产原值 162,223 万元、117,546 万元,新增折旧 13,801 万元、3,639 万元。

另外,公司资产规模和经营规模增长较快,带来负债增加,2014-2016 年财务费用分别为 19,306万元、19,077 万元和 26,362 万元,因此减少了公司利润。随着 QEHS 标准提高和监管趋严,相应生产运行成本也有所上升。

作为我国国民经济的重要组成部分,在过去若干年,中国的医药行业一直保持着较快的增长速度。但在近几年,随着中国经济的持续下行,我国医药行业也在悄然发生着变化。

辉瑞制药中国区CFO苗天祥认为,在新的经济周期下,企业的关注点也已经不只是局限于“规模”和“速度”,而是应该更注重模式创新、更关注投资效率和投资回报。企业应该逐渐摒弃过去的规模速度型的粗放增长思维,进而转向质量效率型集约增长。同时,在新常态下,在企业内部进行精益化管控也将愈加显得重要。