作者 | 源媒汇 胡青木

央企的收购案,有了新进展。

华润三九日前发布公告称,旗下控股子公司华润圣火51%股权已经转让给昆药集团,相关工商变更登记手续办理完成。

2022年底,华润三九宣布斥资29亿完成了对昆药集团的控股,这次将华润圣火股权转让给昆药集团,也是旨在解决双方的同业竞争。

作为华润集团旗下的中药平台,华润三九的扩张策略就是并购。自2008年华润集团将三九集团纳入麾下后,陆续收购了20余家药企,不仅帮助华润三九扩大了业务版图,还丰富了产品线。除了经典的“999感冒灵”、“999皮炎平”以外,公司通过收购补充了多个药品品牌,收获多个亿级优质产品。并且公司还在2024年8月斥资62亿元收购了天士力部分股权,这也创下了华润三九历年收购案的新高。

然而,华润三九的“买买买”策略是否仍然行得通?

收购表现不及预期

华润三九看上的标的,特点就是都有一两款独家的或是市占率比较高的产品。

此前华润入主昆药集团,主要就是看上了后者在心脑血管领域的核心大单品——血塞通系列产品。

根据2022年的数据,血塞通软胶囊在样本医院的销售额为3.4亿元,其中昆药的血塞通口服剂市场份额为19.6%。与此同时,华润三九100%控股的华润圣火,在这一细分市场的份额为17.9%。也就是说,此前两家公司在这一细分市场上是存在竞争关系的。

由此看来,这次华润入主昆药,主要还是想进一步控制血塞通这一大单品市场。同时为了解决同业竞争问题,昆药在2024年6月收购了华润圣火51%的股权,完成了对后者的控股,血塞通这一产品的市场也被华润三九控股的昆药收入囊中。

但是在被华润三九收购后,昆药的营收却出现了下滑。

在2022年以前,昆药的营收规模较为稳定,但是在华润三九入主后,公司营收分别在2023年和2024年前三季度相继出现下滑;归母净利润虽然没有下降,但主要是省出来的。

2024年前三季度,昆药的销售费用为14.19亿元,同比下降18.57%;管理费用为2.29亿元,在上年减少约17%的基础上,又降低了2.15%。粗略估算,这两项费用合计节省了3.24亿元的开支。

也就是说,昆药归母净利润的增长并非来自“开源”,而是依赖于“截流”。

除了营收增长乏力的昆药以外,华润三九2024年斥巨资收购的天士力,也遇到了类似的问题。

天士力的核心产品复方丹参滴丸,在口服缺血性心脏病中成药市场上占有率排名国内第一。此外,天士力还是创新中药龙头企业,在研发创新方面投入较大且成果显著。华润三九也是看上了天士力有大单品和研发能力强这两点,进而在扩充产品线的同时,弥补其研发方面的能力。

国信证券医药团队也在三季报点评中提到,天士力在中药创新领域布局深厚,有望提升华润三九在医疗端的运营能力;另一方面,华润三九的品牌打造能力及渠道优势业内领先,有望帮助天士力提升院外市场效率。

但是天士力从2023年开始,业绩就开始增长乏力了。

由于药店行业整体不景气,天士力在辽宁、天津、山东等区域开办的连锁药店业务受到影响,使得公司2023年医药商业板块业务下滑14.21%;另外,公司的主力品种替莫唑胺在集采中大幅降价,导致同期抗肿瘤产品收入较上年下降39.67%。

到了2024年上半年,天士力的医药商业板块延续下跌超30%。再加上公司持仓的股票出现亏损,又进一步影响了公司的净利润。前三季度,天士力的营收和归母净利润分别下滑了1.66%、18.41%。

图片来源于公司公告

对于华润三九来说,斥巨资收购昆药和天士力这两家业绩增长乏力的药企,还是一个正确的选择吗?

中成药躲不过集采,商誉悬顶

随着政策的不断深化,集采的范围也在逐渐扩大,中成药作为医药行业的重要组成部分,也不可避免地被纳入集采的范畴。

2021年,由湖北牵头的第一批中成药省际联盟带量采购正式开启,中选价格平均降幅42.27%;2023年,第二批中成药集采中选品种平均降幅49.36%;2024年12月,湖北医保局正式发布第三批中成药集中采购文件。

虽然暂未公布具体的中选结果,但与前两批集采不同的是,此次集采规则依据药物属性和治疗效果将不同产品分为同一组,这意味着部分独家品种产品或因药品属性、治疗效果相似而与常规药品同组竞争。此外,本轮采购品种清单中还出现了较多的中药注射剂。

昆药的核心产品注射用血塞通,此前在多个省级联盟集采中中标,如湖北联盟、广东联盟集采中选价为9.22元,但是在其他省份的价格还在20元左右。由于这次中成药集采将治疗效果相似的药品进行了同组竞争,这也意味着昆药该产品的竞争将更加激烈。

而天士力的核心独家产品复方丹参滴丸,曾在省级集采中有过15%的降幅;另外,公司的其他大单品如养心清脑丸、水林佳和芪参益气滴丸等,由于在医院端的使用量较大,且属于医保目录内用药,随着医保控费等政策的推进,存在被纳入集采范围的可能性。

昆药和天士力这两家被华润三九收购的药企,不仅面临业绩增长的挑战,而且在中成药集采的大背景下,未来的市场增长潜力也显得较为有限。

因此,对于华润三九来说,收购的标的一旦不能走出预期的效果,商誉这一暗雷,可能就会被引爆。

2012年华润三九的商誉仅为3.07亿元,经过十余年的“买买买”之后,到了2023年底,这一数据大幅增长至51.24亿元,期间涨幅超15倍。

而在前几年,华润三九就有过商誉减值计提的案例。

2015年,华润三九完成了对浙江众益的收购,这笔交易为其账面商誉增加了10.2亿元。然而,受到国家限制抗生素使用政策和药品集中采购的影响,浙江众益的业绩遭受重大打击,导致华润三九在2019年和2020年分别进行了1.72亿元和1.75亿元的商誉减值。

同样,2014年收购的吉林和善堂,也因人参市场价格下跌和中药注射剂销售受政策抑制而未能实现预期业绩,最终在2019年,华润三九对吉林和善堂的商誉减值了1950万元。

虽然经历了这些风波,但华润三九的商誉仍在不断攀升,2023年的高点并非峰值。

2024年公司斥巨资控股了天士力,由于之后还需进行一系列复杂的程序和会计处理,目前商誉并未产生变化。不过在此前的公告中,华润三九也提示:“交易完成后,合并资产负债表中将形成一定金额的商誉,如果未来市场环境发生不利变化,可能导致商誉减值”。

针对商誉以及收购公司业绩不及预期的影响等问题,源媒汇向华润三九方面发送了问询邮件,截至发稿未获回复。

由此推断,会计处理完成后,公司的商誉还会进一步增长。面对营收陷入瓶颈的昆药和天士力,华润三九若不能扭转颓势的话,商誉减值或许就会重演。

“商誉是企业扩张版图、整合资源过程中的一把双刃剑,运用得当能助力企业实现跨越式发展,稍有不慎则会埋下巨大隐患。一旦被收购企业未来盈利不及预期,基于谨慎性原则,公司就极有可能触发商誉减值。而且减值一旦发生,就会冲击当期利润表。”香颂资本董事沈萌向源媒汇分析。

靠营销建立的护城河并不深

华润三九以品牌OTC(非处方药)为核心业务,以其创新性的营销手段和品牌建设为核心,成功将“999”品牌打造成为全国性的医药龙头品牌。

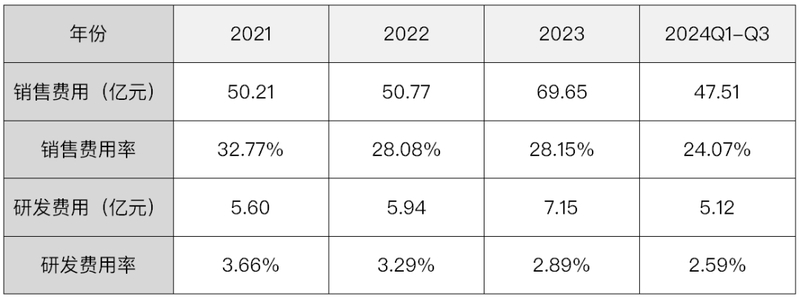

因此,公司在销售费用上向来并不吝啬。近年来,华润三九的销售费用从50亿元逐步增长至近70亿元;销售费用率虽然有所下降,但在2023年以前一直维持在30%附近。与之形成鲜明对比的是,公司每年在研发上的投入在5亿-7亿元,约为销售费用的1/10。

华润三九的999感冒灵以及999皮炎平等核心大单品之所以卖得好,就是因为公司营销出来的品牌门槛。但是,如果没有独家且具有竞争力的产品,仅靠品牌支撑的繁荣能够持续多久呢?

在2024年安徽的省级集采意见稿中,多款OTC药品被纳入,其中就包含了华润三九的大单品999感冒灵。这也意味着,后期华润三九想要保住院内市场,降价必不可免,这也将对公司的业绩产生一定程度的影响。

截至2024年6月末,华润三九除了有一款祛痰类药品进入申报上市阶段以外,仅有一款在研药品进入了临床三期,其他的在研药物大都处于临床早期阶段,距离上市仍有一段距离。

图片来源于公司公告

面对核心产品参与集采和收购标的业绩未达预期的双重挑战,华润三九以往依赖的并购扩张策略似乎正遭遇瓶颈,缺乏独家竞争力的问题日益凸显。