蓝鲸新闻12月19日讯(记者屠俊)无论从整体融资情况还是营收来看,医药行业经历了将近3年的低谷期,券商数据显示,今年前三季度,二级市场医药板块还是处于震荡回调状态。2024年宏观经济下行压力加深,支付端控费压力显著增大,医疗反腐力度未见放缓等因素叠加下,医药生物行业明显承压。

不过,今年我国推出了一系列支持创新药发展的政策,旨在激励国内创新药研发和加速新药上市。2024年,国务院政府工作报告首次提出加快创新药产业发展、打造生物制造等新质生产力、鼓励创业和股权投资。生物制造行业中,创新药研发是新质生产力的最重要体现之一。

有多家药企向蓝鲸财经表示,近期我国医药投融资环境有所好转,不少企业经过数年打磨,已经能够看到盈利的希望,医药行业正在逐步走出底部。未来,整合产学研医资源,推动协同创新,破解创新链卡点;完善定价支付机制,提高企业自主定价权,建立基于研发成本和临床价值的医保谈判价格机制;拓宽支付结构,促进商业保险与国家基本医疗保险融合发展,构建多层次医疗保障体系;以及拓宽投融资渠道等或成为促进医药行业走出底部的突破口。

医药板块估值维持低位,多家创新药企已经走在盈利的路上

医药行业是个需要长期投资的产业,从医疗健康产业投融资情况来看,2021年行业投融资迎来高峰,投融资总额为1270亿美元,同比增长70.5%,其中国内投融资总额为340亿美元,同比增长48.5%。2022-2023年则进入资本寒冬,2023年全球投融资总额为2021年的45.2%,国内为32.1%。24Q3全球投融资总额同比下降0.3%。

不过根据华福证券的研报指出,24M9单月融资额增长明显。“随着上游投融资迎来资本寒冬,医药行业上游投融资压力较大,随着底部逐渐清晰,CXO、创新药受此影响较大,随着创新药全链条支持政策出台,有望迎来拐点。”

2024年《政府工作报告》首次提及“创新药”,将创新药列为积极培育的新兴产业之一。今年7月5日,国务院常务会议审议通过《全链条支持创新药发展实施方案》。会议指出,要全链条强化政策保障,统筹用好价格管理、医保支付、商业保险、药品配备使用、投融资等政策,优化审评审批和医疗机构考核机制,合力助推创新药突破发展。

事实上,有多家企业向蓝鲸财经表示,虽然外部环境和行业赛道还是面临一定挑战,但企业经过多年打磨已经走在盈利的路上。

再鼎医药向蓝鲸财经表示,该公司有望在2025年底前实现盈利,随着针对精神分裂症的同类首创药物呫诺美林曲司氯铵(KarXT);针对胃癌、唯一处于临床后期的FGFR2b靶向疗法贝玛妥珠单抗;针对宫颈癌、同类首创的组织因子(TF)ADC产品tivdak有望陆续获批,再鼎医药未来几年有信心实现每年约50%的收入增长,并在2028年实现20亿美元的收入目标。

随着首个上市品种奥雷巴替尼(商品名:耐立克)的商业化快速推进亚盛医药已经在年中实现首次盈利。亚盛医药向蓝鲸财经表示,其已经与跨国制药企业武田就耐立克签署了一项独家选择权协议。一旦选择权被行使,武田将获得除中国大陆、中国香港特别行政区、中国澳门特别行政区、中国台湾等地区外的开发及商业化耐立克的全球权利许可。未来,耐立克的全球商业化将进一步快速推进。后备管线方面,亚盛医药已在中国、美国、澳大利亚、欧洲及加拿大开展40多项临床试验,企业在构建原研创新药和商业化方面经验逐渐成熟。

华福证券研报数据显示,23家A股创新药公司2024Q1-3实现营收133.4亿元,同比增长26.6%,共实现归母净利润-47.9亿元,亏损同比收窄18.3%。24Q3单季度看,实现营收48.4亿元,同比增长34%,实现归母净利润-16.9亿元,亏损同比收窄13%。随着创新药品种上市放量,企业期间费用率逐年大幅改善,板块利润亏损大幅收窄,预计有望迎来创新药企扭亏为盈的密集期。

多元支付,打开创新药天花板

目前,医保目前依然是药品的最大支付方。中国药学会对样本医院的监测显示,随着越来越多创新药被纳入医保,创新药在药品费用中的占比逐年上升,2023年创新药在样本医院的院均药品费用金额在全部药品费用中的占比已达15.1%。

复旦大学教授、教育部长江学者特聘教授、2024年国家医保药品目录调整药物经济学专家组组长陈文在近日国家医保局举行的2024年国家基本医疗保险、工伤保险和生育保险药品目录调整新闻发布会上指出,药品的医保支付及价格管理是世界性难题,各国立足自身实际探索可行的管理措施和制度框架,国际上没有通行的经验可供借鉴。近年来,国家医保局聚焦人民群众和医药企业急难愁盼问题,不断提高医保治理能力和治理水平,系统集成新药谈判和仿制药集采两大战略抓手,在大幅减轻人民群众用药负担的同时,为我国医药产业创新转型、向价值链高端爬升提供了有力支撑。

国家医保局医保中心副主任王国栋则在会上指出,我们将继续牢牢把握“保基本”的定位,在基金能负担、患者可承受的基础上,坚持目录动态调整,完善规则程序,更好支持创新药发展。当然我们也要看到,随着医药技术快速发展,一些昂贵的细胞治疗、基因治疗药物相继上市,仅靠基本医保制度难以完全支撑,国家医保局正在着力构建“1+3+N”的多层次医疗保障体系,为创新药拓展更大的发展空间,更好满足人民群众多层次医疗保障需求。

事实上,今年4款纳入医保谈判目录的CAR-T(嵌合抗原受体T细胞免疫疗法)产品均无缘医保谈判桌。复星国际董事长郭广昌在某会上就曾指出:“我们看到CAR-T虽然效果非常好,但成本还太高,所以我们就是现在尽一切努力把CAR-T成本降下来。在中国,复星是CAR-T商业化做得最好的企业之一,但目前还在亏损中,而且我觉得可能三五年内还会存在压力,但我们依然看好这项技术。”

事实上,今年年初,复星凯特就宣布联合国药控股旗下健康管理和患者综合服务平台宸汐健康联合推出奕凯达中国首款淋巴瘤按疗效价值支付计划,以期增加患者可及性。

宜明昂科创始人、董事长田文志博士向蓝鲸财经表示,创新药经历了3年的低谷期,到今年四季度看到一些资本市场的回暖信号,国家政策方面也在积极地支持创新药发展,相信产业正在逐步走出低谷。

“但是目前医保基金对于创新药的支付比重还有很大提升空间,近期也看到医保局正在谋划推进医保基金与商业保险同步结算,这是个很好的开端,因为只有支付体系的多元化发展,才能给到创新药合理的定价,反哺研发投入,令到产业良性循环起来。我们希望这个过程能加速,初期能在更多经济发达地区试点。 ” 田文志说。

非肿瘤赛道方兴未艾,GLP-1“雷鼓响起”

研发方面,随着医疗改革的稳步推进,近年来,医药企业研发投入稳步上升。有研究表明,自2018年至2023年,我国医药上市企业销售费用占比从17%降至13.7%,研发费用占比从1.8%增至4.7%,呈现逐年上升的良好势头。

申请临床试验和上市的新药数量则显著增加。我国创新药临床试验申请(IND)受理量从2017年的483件增加到2023年的2255件,其中创新化药和创新生物制品IND数量分别达到了1368件和833件。2013年我国新药研发管线的全球市场占比仅3%,2023年翻了将近10倍,占比达28%。

特别是2018年医保谈判之后,我国新药研发管线的全球市场占比显著增加,我国成为仅次于美国的全球第二大开展临床试验的国家和地区。2023年创新药新药上市申请(NDA)受理量为132件,相比于2017年翻了6倍。

有业内人士向蓝鲸财经表示,今年不得不提的是,GLP-1成为继PD-1以后“卷出”天际的“黄金靶点”。继诺和诺德引领GLP-1R成为黄金赛道后,多家中外企业开始在该赛道上重金押注,在国内,该赛道今年也已经来到了竞争赛点。

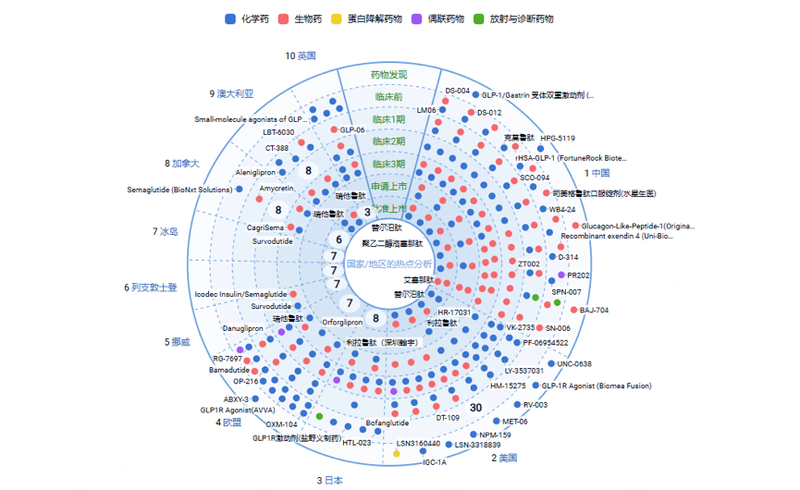

智慧芽新药情报库供图:靶点GLP-1R领域的全球研发进度top10的国家/地区热点分析(图中散点代表不同药物)

今年6月,国家药品监督管理局(NMPA)批准了诺和诺德公司研发生产的诺和盈(用于长期体重管理的司美格鲁肽注射液)在中国的上市申请。礼来的替尔泊肽“减重注射版”也于今年7月获国家药监局批准。

除了两家外资头部企业的重磅产品获批,包括信达生物、恒瑞医药等多家企业的产品也有望快速获批,届时,国内市场如何卡位值得期待。

根据智慧芽新药情报库显示,截至12月16日,全球共有541个GLP-1R药物,来自418个机构,覆盖135个适应症,开展2838个临床试验。在靶点GLP-1R领域,中国、美国、欧盟等国家/地区的研发活动较为活跃。不同临床阶段中国都有大量的药物管线,竞争激烈程度可见一斑。

不过,除此之外,头豹研究院医疗行业分析师吕佳睿向蓝鲸财经表示,近期我国创新药投融资环境有所好转,主要得益于政策支持力度加大、市场需求持续增长以及科技创新的推动。资本关注的焦点领域包括抗体药、核药赛道,以及前沿技术如ADC、PD-1等。

BCG董事总经理、全球资深合伙人、中国区执行合伙人吴淳则曾总结,对于医药创新有三要素,即生物学开山、技术路径赋能,用药方式锦上添花。生物学机制/靶点方面,不同疾病领域、不同机制的新靶点发现速度差,多靶点已成为下一代药物的通用开发思路;技术路径方面,ADC、双抗、自体CAR-T等主流新兴技术持续迭代优化;异体CAR-T、干细胞疗法、其他新型细胞免疫疗法等有望迎来实质性应用突破。

田文志博士向蓝鲸财经表示,新药研发竞争一直都非常激烈,原因主要在于新靶点较少,许多公司都把重心放在了双抗及ADC研发上,而一旦有一个新的分子出现了令人振奋的临床表现,后面就会有很多跟风者,因为新药研发的技术门槛相对较低了。比如VEGFxPD-(L)1这个双抗赛道,由于近两年四个双抗(康方生物的AK112,普米斯的PM8002,宜明昂科的IMM2510,礼新生物的LM-299)相继完成大额出海转让,激发了这个赛道的热度,目前国内有好多家公司都在开发这个双抗药物。除此之外,以CD3为基础的双抗(TCE, T cell engager)也已出现了内卷,目前海外获批上市的已有8个,涵盖5个靶点(CD19, CD20, BCMA, GPRC5D, DLL3),国内完成出海转让的有6家公司(同润生物,恩沐生物,岸迈生物,嘉和生物,维立志博,康诺亚)。

“展望未来,双抗甚至三抗将是生物医药行业的发展方向,疾病领域将会涵盖癌症、自免(SLE, MG, MS, NMOSD等等)、代谢(肥胖、骨质疏松、恶病质等等),以及心脑血管疾病。至于选择什么样的靶点进行双抗、多抗开发,将是考验公司研发功底的重要方面。”田文志博士认为。

研发整体趋势方面,根据NextPharma数据库显示,细分到研发方向来看,中国企业和国外企业布局比较接近但是也略有差别。中国企业和美国企业TOP10热门疾病分布各有特色。II型糖尿病、特异性皮炎、流感均为中美企业的研究热门;中国企业对于缺血性卒中,高血压等心脑血管疾病的研发热度较高;美国企业对于阿尔茨海默病、抑郁症等神经、精神疾病的研发热度更高;中国企业发起的临床研究疾病集中度更高。