文|华夏能源网

新能源在电力市场正在遭遇电价不确定性,已经是公开的秘密了。但新能源尤其是光伏所面临的电价困境到底有多严酷,以及这一严酷的电价困境未来走势如何,不是每个人都有体感。

去年9月,国家发展改革委、国家能源局印发了首个全国层面的电力现货市场规则文件《电力现货市场基本规则(试行)》;一年之后,电力现货市场在多省(区)“全面铺开”,整月及以上长周期结算试运行已扩展至十余个地区。

进入2024年以来,电力业内已经注意到,多省现货价格整体走低。在2024年上半年时,西北新能源大省的风光电结算均价由“3”向“2”大幅下滑,曾一度让电力行业引起震动。

以多个西部省份的公开数据,2024年上半年,新疆风电结算均价0.21元/度,光伏结算均价0.16元/度;甘肃风电结算均价0.27元/度,光伏结算均价0.18元/度。同期,青海省新能源结算均价也在持续走低,从1月的0.228元/度滑落至6月的0.212元/度,半年降了7%。

半年之后,随着更多省份的电力现货市场进入连续结算试运行,新能源电价的“自由落体”式的变化,又走到了什么样的新价位了呢?

坠落的电价

先来看同为西北新能源大省的陕西和宁夏,均坐拥千万千瓦级的装机量。

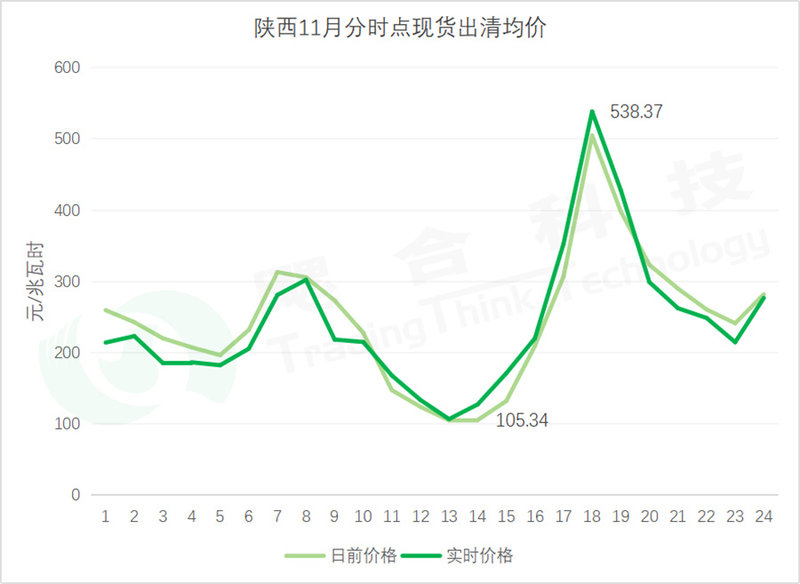

今年11月陕西电力现货市场均价(来源:飔合科技微信公众号)

据电力市场交易服务商“飔合科技”得之于各地电力交易中心的数据统计显示,11月,陕西电力现货市场的新能源均价,在光伏大发的11时至16时,新能源均价全程都在0.1元-0.2元/度这一区间,最低现货均价在13时左右仅为0.10元/度。

当然,11时至16时的新能源电价,不等同于全天电价,但在光伏集中大发的这一阶段,新能源均价全程在0.2元以下,颇能说明问题了。

来自陕西发改委的数据显示,截至11月底,陕西省可再生能源装机规模达到5001万千瓦,可再生能源的电力装机渗透率已经达到了45.2%。其中,光伏装机规模为2348.8万千瓦,风电装机为1179万千瓦。

与陕西一墙之隔的宁夏,于2024年11月1日-30日开展现货市场第四次结算试运行(首次整月),并于11月11日-17日开展实际结算,其结果是,在12时至15时光伏最如日中天的这段时间,新能源现货均价全程低于0.15元/度。

截至2024年11月底,宁夏新能源装机规模3965万千瓦,成为第一大电源,新能源电力装机渗透率突破了50%。其中,光伏装机约2500万千瓦,风电装机约1400万千瓦。

陕西、宁夏集中式光伏占比高,其代表的西北新能源大省的风光现货均价在2024年下半年已严重滑坡。那么,分布式光伏更占优的中东部省份又是什么样的情形呢?

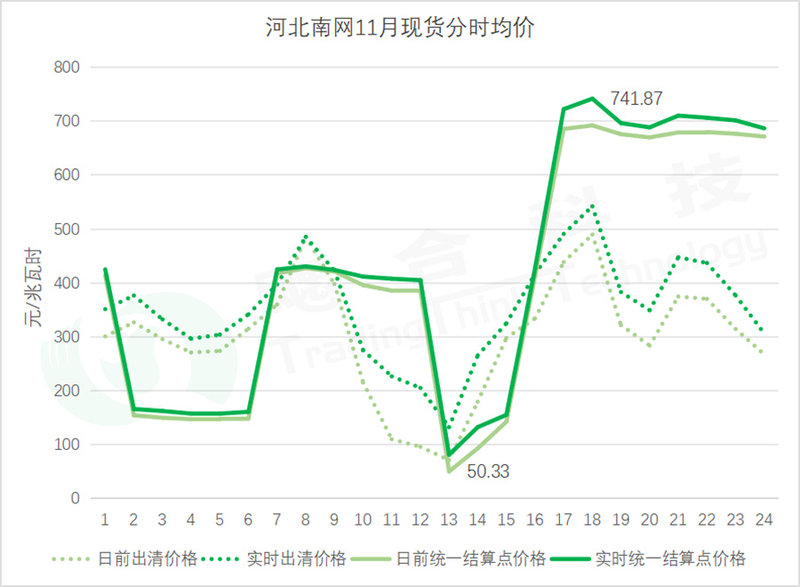

来源:飔合科技

以分布式光伏大省河北为例,整个11月份,河北南网区域内在光伏大发的12时至15时,新能源现货均价几乎全程低于0.15元不说,在13时附近还跑出了最低价5分钱。

早在2023年底,河南新能源装机就已达到了6000万千瓦,新能源电力装机渗透率突破了42%。而根据规划,到2025年底,河南省新能源装机将要达到8000万千瓦。在河南电力现货最低均价跑出5分钱的这个11月,河南省单是光伏装机就达到3600万千瓦。

从陕西、宁夏到河北,光伏大发时段新能源现货价格降至了0.15元以下甚至是5分钱,那么新能源中长协电价是否会高一些?理论上采取更抗风险的中长协电价,比现货会高一点,但是,新能源签订中长协需要带出力曲线,如果某些时段电量偏差比较大,新能源需要从现货市场高价购电去履约。也就是说,现货市场均价大致上是能够代表新能源的综合电价的。

看完陕西、宁夏及河北两西一东省份的数据后,全国新能源电价的总趋势又是如何?

三省数据不能简单与全国简单划等号,但仍足以反应一般趋势。根据业内相关统计,大部分省份新能源入市后结算电价较标杆上网电价下滑超10%以上,部分省份下滑超过惊人的30%(如上述陕西、宁夏、河北,也包括山西、甘肃、蒙西、蒙东、新疆等)。

何以如此?

“秋江水冷鸭先知”。较早洞察新能源未来电价趋势的,还是发电央企内部人士。

2023年9月,在2023全球能源转型高层论坛上,国家电投集团科学技术研究院有限公司董事长何勇健谈及新能源外部环境的巨变时称,以往在新能源很少的时候,新能源电量优先收购、带补贴电价甚至高于火电。但短短十余年间,新能源就经历了从补贴退坡到平价上网,再到即将进入电力现货市场,新能源电价将呈下行趋势,甚至出现负电价。

这与电源结构的不同发展阶段有关。

当系统中新能源甚少以及政府仍在大力补贴尚处在襁褓之中的新能源的时候,新能源电价就十分美丽。而即令2018年“531新政”光伏补贴退坡之后,在最初一段时间里,享受“保价保量全额收购”特权的新能源,仍能够拿到燃煤标杆电价。

而此后,伴随着新能源装机在三年多时间内狂飙突进增长,保价保量全额收购这一模式就再也坚持不下去了。

2020年底,中国新能源装机仅5亿千瓦。而截至2024年10月底,中国累计发电装机容量约31.9亿千瓦,其中新能源装机容量约12.8亿千瓦——占比已超过40%。在多个新能源大省,这一占比都是50%左右,部分区域新能源瞬时渗透率甚至已经超过60%。

这么大体量的新能源,做不到全额保障性收购了,于是新能源的消纳就演变为两部分:一部分是保价保量的政策性消纳,一部分是入市交易的市场化消纳。政策性消纳部分还能拿到4毛钱左右的燃煤标杆电价,市场化消纳部分的电价就随行就市滑向了2毛钱甚至更低。

而且,随着新能源装机增长,新能源市场化消纳的占比也在大幅走高。以分布式光伏大省江苏省为例,根据最新规定,江苏集中式光伏、风电项目2025年保量保价收购小时数仅分别为400、800小时。而理论上,光伏全年全年利用小时数是1500小时左右,风电是2200小时左右。

新能源发电市场化消纳部分与日俱增,电价就充满了不确定性。

当然,按经济学及市场规律,任何商品实现市场化,并不必然导向价格大降。与煤电等传统电源相比,为何新能源入市,电价就遭遇骤降呢?主要还基于其根深蒂固的电源三大特性。

整个11月的晚高峰,陕西电力现货市场最高均价是0.53元,河北是0.74元,宁夏甚至超过1元钱。而在迎峰度夏期间,晚高峰现货价格超过1元钱的省份更是所在不少。可问题是,新能源天然就无法触碰到这笔“泼天富贵”。

煤电是可以24小时全天候发电的,且电量可控,要多能多、要少能少;而新能源尤其是光伏,发电随机性、波动性、波动性,也就导致了在光伏大发的中午时段,反而是全网电力需求最少的阶段,也恰恰是全网电量供给多到“根本就用不完”的阶段,按照市场供需的经济规律,午间要么弃电,要么只能接受低价。

未来何往?

新能源电价的困境就是这么严酷,现阶段现货均价已经低于0.15元,最低价已经到了5分钱,某西部新能源大省甚至跑出了4分钱的“地板价”;而中长协电价在西部省份也已经跑出了0.15元的超低价(这还未考虑弥补电量偏差所产生的购电履约成本)。

那么如何一窥未来?

从电源侧的趋势来看,一是风光装机会越来越多,这是具有确定性的。国家电投原董事长钱智民前不久预测,到2030年,中国的风电光伏装机将达到27亿千瓦,也就是在现在13亿千瓦的基础上再度翻番;二是新能源保障性收购比例会越来越低、市场化消纳占比越来越高。

从两方面预测来看,新能源所面临的电价困境恐一时无解。那么我们一定只能接受新能源越来越廉价吗?

或可对照欧美市场来思考这个问题。类似的电价趋势,在新能源起步较早的欧洲,也仍在延续。

路透社2024年6月的报道显示,绝大多数欧洲国家的光伏发电市场,都会在正午需求最低点出现电价下跌。在德国,负电价并不是什么新鲜事;经过几年光伏发电的强劲增长,西班牙也在2024年首次迎来负电价。

随着欧洲绿电价格的急遽下跌,光伏电站的开发热情正在减弱。

为了应对低电价、负电价,欧洲新能源开发商们正越来越多地再次转向补贴计划。同时,欧洲的应对办法还包括加装储能设施。由于有着几十倍的电价差,欧洲户用光伏具备配装储能的得天独厚条件。

中国也很难摆脱类似的命运。

电价持续走低破“2”向“1”升至是几分钱,这样必然会而伤害到新能源的开发热情。据业内人士此前测算,即使是前两年新能源消纳率很有保障的情况下,风光大基地项目电价也需要达到0.26元-0.3元/度,才能够覆盖住成本。

对新能源电价走低的趋势,不能够放任自流。因为绿电的价值在于,不仅满足了用电需求,还带来绿色转型的环境溢价,在新能源集中大发时段,大幅压低电价之际,是否应给予相应调控呢?

国际上可以参照的经验,是对低电价、零电价、负电价趋势,通过政府施以援手。当然,政府干预电价,不一定非要采用行政性手段,也可以采用经济金融手段,比如在英国已有7年的实施经验的差价合约。

差价合约制,是兼顾新能源参与电力市场和保障一定收益的可行机制。

新能源领域差价合约机制的应用典型是英国的CfD(The Contracts for Difference)制度,政府授权的低碳合同公司(LCCC)与可再生能源发电企业签订长期合同确定履约价格,发电项目直接按照电力市场规则参与市场交易。

如果市场电价低于合同履约价,则CfD资金池向发电企业提供补贴至合同履约价,反之则由发电企业向资金池返还高出的部分。因此,CfD是一种将电力市场机制下变动的电价风险转换为固定履约价格的方法。

据悉,中国目前也已经提出鼓励新能源以差价合约形式参与电力市场,多位专家已对差价合约的市场机理进行撰文和推介。

总而言之,绿电很美丽,但入市后价格并不美丽。对于新能源所遭遇的电价困境,需要认真对待并加以遏制和扭转。