作者 | 源媒汇 利晋

12月9日,白云机场(600004.SH)发布了定增方案修订版,除息后发行价格调整为7.63元/股,发行数量调整为不超过209,698,558股(含本数)。

实际上,白云机场启动定增程序,将近大半年时间。在投资者交流平台,很多投资者仍在议论定增价的合理性。

早于今年7月中旬,白云机场发布了定增预案。根据预案显示,白云机场拟发行不超2.08亿股,募集资金总额不超16亿元,发行价7.70元/股,扣除发行费用后将全部用于补充流动资金。

看到这个发行价,很多人都坐不住了。因为预案发行当天白云机场收盘价为9.74元/股,发行价相当于折价超过20%。

对于白云机场的中小股东来说,定增不仅稀释了手中的股份,而且定增价远低于现价,持有股份遭到了“双重”贬值。这无疑是利空;利好则是,这次定增由控股股东广东省机场管理集团有限公司(下称“机场集团”)全包揽,以现金方式认购全部发行的股份,并已签订了认购协议。

定增,通俗理解为通过变卖新增股票获得现金流,本质上是一种融资方式。其实,站在融资角度上,我们还是有必要客观地看待。

放在机场服务上存在一定的特殊性——经历三年疫情之后的白云机场,需要重新被审视。

定增方案,反而是在规定范围内拿到了一笔无负债、无成本且快速补充现金流的融资,无论是从机场集团手中收购优质资产,还是针对出游恢复带来的新机遇、及时调整业务布局,都是一个长期利好。

今年10月中旬,机场集团已经批复同意了白云机场的定增事项。

定增价评估是否合理?

很多人质疑白云机场的定增价是否合理。

根据预案显示,定增价为不低于定价基准日前20个交易日公司A股股票交易均价(即基准价格)的80%和公司最近一期末经审计的归属于母公司普通股股东的每股净资产,取其中的高值。

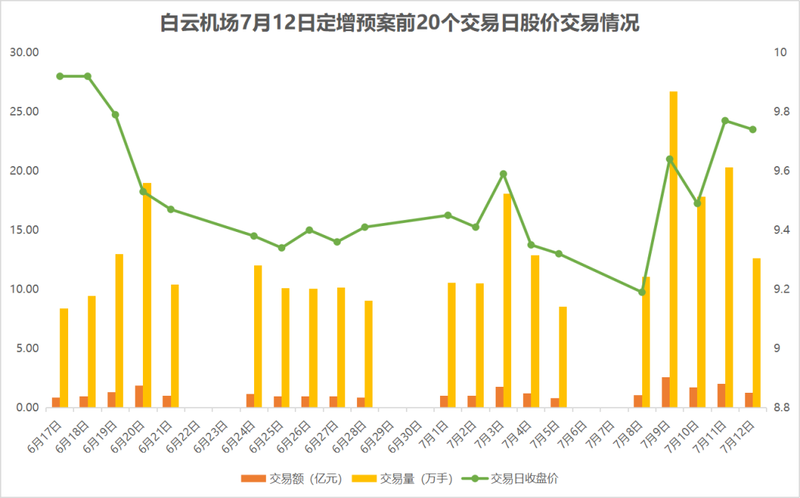

以7月12日披露定增预案为基准,白云机场前20个交易日中交易总额约25.05亿元,交易总量约260.51万手,折算为每股交易价为9.61元,按均价的80%则为7.69元/股,向上取整则为7.70元/股。

2024年一季度,白云机场母公司净资产为161.82亿元,股本约23.67亿股,折合每股净资产为6.84元,相比目前的定增价存在约12.57%的溢价空间。

到了2024年中期,白云机场每股净资产略升至6.85元,定增价仍有12.4%的溢价率。

这是白云机场定增的估值体系,且定增价符合上市公司的相关管理办法,即发行价不得低于定价基准日前20个交易日市价均价的80%、发行的股份自发行结束日起控股股东和实际控制人18个月内不得转让。

从整个A股市场来看,定增价以前20个交易日市价均价80%为基准的上市公司不在少数。

根据Wind数据显示,2023年全年,A股共有288家公司进行了定增发行,募集资金总额余额4284.64亿元。其中,定增实际价格为基准价格80%数量为106家,占比36.6%。

对比机场服务板块的其他上市公司资本运作,发股价同样较基准价格有较大幅度折。

比如, 2021年6月,上海机场(600009.SH)发行了定增重组预案,募资购买上海机场(集团)有限公司旗下虹桥机场等资产,发行价为基准价格的90%,但后续降为80%。

其实,上海机场的历程已经表明,交易均价是处于波动状态的,会受到各种因素影响,定增价也是处于浮动中。同时,各地方机场集团的控股股东为国资,存在一定的特殊性,即率先需要考虑国有资产保值、避免流失的问题。

有一点,定增基准价格是交易日市价均价和每股净资产价格中,取最高值。说明基准价格始终是保底机制的,即不会低于上市公司归母净资产的实际价格。

另一点是时间成本。白云机场启动定增事项5个月后,在2024年三季度,每股净资产进一步上升至7.64元,几近预案的定增价。这也说明一家优秀的公司或优质投资标的,价值往往是持续上升的。

所以,定增价只要在设计规则内即是合理。但相比定增价,投资者应该更加关注定增募资的目的是什么。

可能为了收购T3航站楼资产提前融资

首先,需要明确的一点是,旅客购买机票中的机场建设费,是由民航发展基金收取的,航司只是代收方。这笔资金也不会直接划给白云机场用于经营、建设,而是在重点建设项目上,以专项资金拨款或贷款利息补贴的方式给到机场集团。

这决定了白云机场想要获得资产,基本有两种模式:一是依靠机场集团注入;二是自筹资金以收并购方式买入。

前文提及上海机场的定增方案,其实属于第一种模式,发行股份募资购买或合并重组控股股东旗下的资产项目。在机场服务行业中,第二种模式鲜有发生。

这就决定了白云机场、上海机场的发展预期、潜在估值等,基本依赖所在的机场集团对它们的重视程度,以及建设进度。

无需质疑的是,白云机场是广东省机场管理集团有限公司目前最为核心的机场服务平台。

根据广东省机场集团官网显示,目前,集团在省内拥有六大机场,包括白云机场、韶关机场、湛江机场、梅州机场、惠州机场、揭阳潮汕机场。

其中,白云机场三期扩建工程总投资537.66亿元,主要新建西二跑道、东三跑道、T3航站楼、T2航站楼东四和西四指廊等,规划整体计划2025年投产。

三期扩建项目注入到白云机场中,也是市场关注的焦点。对于客流量、收益的提升,相信也是大概率事件。这个项目按照年旅客吞吐量1.2亿人次、年货邮吞吐量380万吨、飞机起降量77.5万架次规划建设各类设施。

白云机场管理层曾在2023年度股东大会上透露,项目正常推进,进度与计划基本相符。

注入资产往往是需要代价的。而定增有可能就是为了收购三期扩建项目资产,提前进行融资。

白云机场在定增预案中表示,“机场建设项目通常投资大、工期长、工程质量要求高,可能对公司未来造成一定的融资压力。如果公司未能及时获得资金或融资成本显著上升,或对白云机场未来扩建的实施进度及预期收益产生一定影响。”

过去几年,白云机场的资产负债率整体呈上升趋势,很重要的原因是疫情三年时间里,经营性活动现金流净额出现了很严重的恶化,2020-2022年分别为-0.35亿元、8.45亿元和8.69亿元。

定增本质上就是一种融资方式。如果白云机场募资的最终目的是为了收购T3航站楼项目资产,定增反而也是当下最优的融资选择。

而上次获得机场集团资产注入,白云机场是通过资产置换方式实现的。

2019年11月,白云机场与机场集团签订了资产置换协议,白云机场以置出广州白云国际机场航空物流服务有限公司51%股权的代价,获得广东空港航合能源有限公司100%股权、铂尔曼酒店和澳斯特酒店。

但这是一种对等交易,白云机场除了置出资产外,还掏出现金补足差额部分。相比之下,定增募集资金、再收购资产,几乎可以做到没有成本、不会带来负债。

定增的目的,无论是增厚公司手中现金流,还是收购T3航站楼项目资产,对当下的白云机场来说,都至关重要。

出游恢复带来的新机遇和挑战

疫情结束后,出游、航空运输需求快速恢复。2023年,我国民用运输机场完成旅客吞吐量12.6亿人次,比上年增长142.2%;完成货邮吞吐量1683.3万吨,比上年增长15.8%,都已经恢复到2019年的90%以上的水平。

其中,白云机场旅客吞吐量迎来爆发式增长,并呈现持续上涨,由2023年1月环比增长184.9%,而货邮吞吐量到了2023年3月也步入了上升通道。

最新数据显示,2024年10月,白云机场旅客吞吐量月682万人次,同比增长18.2%,累计数为6316.3万人次,同比增长21.29%;货邮吞吐量21万吨,同比增长11%,累计数为195万吨,同比增长20%。

运力持续复苏,让白云机场实现了底部反转,业绩得到修复。

2023年,白云机场实现扭亏为盈,录得营业收入64.31亿元,同比增长61.95%。其中,航空性收入同比增长102.2%至24.92亿元,非航空性收入39.38亿元,同比增长43.83%。利润6.78亿元,净利润4.81亿元,同比增长双双超过144%。

2024年三季度,白云机场营收、盈利实现暴涨。营收增长15%至53亿元,利润9.55亿元,净利润为6.97亿元,分别同比增长142.4%和139.2%。

对于白云机场2024年三季度业绩,多家券商给出的建议是“推荐”“买入”评级。

银河证券认为,降本增效成效继续显现。暑运旺季客流释放,Q3单季营收创下年内新高水平,收入端进一步加速恢复。毛利率为27.06%,超过2019年同期。

国金证券则看好白云机场三期扩建工程落地、通航。“三期工程是中国民航机场建设史上规模最大改扩建工程。建成后,白云机场年旅客吞吐能力将达到1.2亿人次,货邮吞吐能力将达到380万吨,客货吞吐规模将在全球处于领先地位,产能空间释放后,公司流量增长可期,亦将带动航空性及非航业务收入增长。”

无法否认的是,纵向相比,白云机场业绩有可能超过疫情前的水平。但横向与上海机场、首都机场相比,白云机场面临着巨大挑战,即在国际业务、免税业务上恢复速度慢于这两家公司,同时旅客主要面对非洲、东南亚、中东等群体,消费能力比上海机场面对欧美群体弱一些。

白云机场管理层在2023年度股东大会上也承认了这一事实,“北美航线和日本航线还没有完全恢复,这部分刚好是购买力较强的,整个社会也出现了一些消费降级的情况,对我们的重奢品牌造成一些影响。”

这些挑战之下,不管是为了收购T3航站楼项目资产,或用于项目运作资金,还是去开辟新的航线和国际航班,以及布局免税业务、低空经济,现金流都显得尤为重要。

综合各种因素来看这次定增,或许不应只关注中小股东被稀释的股份和持有价值,而应该看到一个更具有“钱景”的白云机场。