文|锦缎

为什么世界上有的国家长期陷入不发达状态,总是走不出经济落后、制度低效的怪圈?

对于这个困扰了无数学者的世界性问题,美国经济学家道格拉斯·诺斯用“路径依赖”理论很好地找出了答案,并因此获得了1993年获得诺贝尔经济学奖。

所谓“路径依赖”,指的是事物一旦进入某一路径,就可能对这种路径产生依赖。因为经济生活与物理世界一样,存在着报酬递增和自我强化的机制。这种机制使人们一旦选择走上某一路径,就会在以后的发展中得到不断地自我强化。

“路径依赖”理论被总结出来后,很快就被应用于各个方面,尤其是很多成功企业都曾因“路径依赖”而遭遇重创。在医药行业中,吉利德就被认为是深陷“路径依赖”无法自拔的代表。

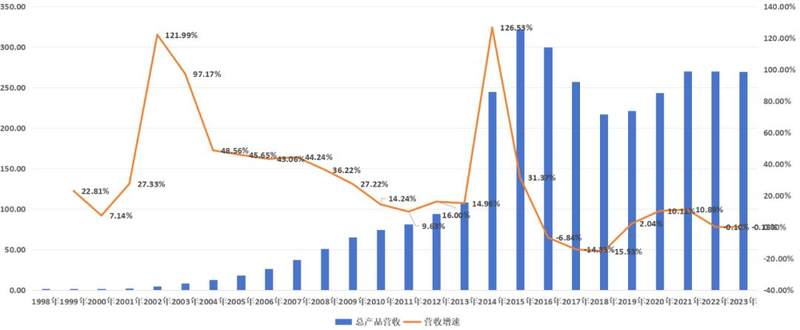

回溯吉利德发展历程,主要可以分为四大阶段:序幕(1987年—2000年)、前章(2001年—2013年)、后章(2014年—2018年)、落幕(2019年至今)。每一个阶段的转换都伴随着大额并购的推进,以及核心战略的转移。

图:吉利德历史产品营收及增速,来源:锦缎研究院

大众的传统印象中,吉利德从一家寂寂无闻的创业公司,发展壮大成国际制药巨头,核心关键就在于依靠激进的并购策略屡次突破发展瓶颈。可水能载舟,亦能覆舟。恰恰也正是因为激进的并购策略,导致吉利德连续大手笔并购抗癌企业,但收效甚微,渐渐在肿瘤赛道迷失。

然而,通过复盘吉利德的发展之路,我们发现真正导致吉利德迷失,并不是“并购”这个动作,而是“灵魂人物”的缺失。它不是因为太依赖成功路径了,而是之前的路径已经走不通了。

01 序幕:传奇的开端

20世纪80年代,生物技术全面兴起,引发了美国第一次Biotech浪潮。

1984年初的时候,美国Biotech企业数量不足200家,而十年后的1995年,全美Biotech企业暴增至1300家,仅1991年就有121家Biotech完成上市。美国Biotech的“黄金十年”中,吉利德于1987年正式成立。

能够取得今天这样的成绩,吉利德最该感谢的就是当时美国Biotech泡沫时代。吉利德的创始人叫迈克·奥丹(Michael L. Riordan),虽然是约翰·霍普金斯大学医学院毕业生,但年仅29岁的他还是太嫩了一些。

奥丹成立吉利德时,除了致力于抗病毒目标外,几乎没有任何其他资源,只有6位员工,而且没有一名是顶级科学家。迫于生存压力,吉利德早期只能接一些药企外包的研发工作,直到1990年约翰·马丁(John C. Martin)的到来,才使得吉利德有了将想法落地的方法。

不同于吉利德早期的草台班子,马丁是真正意义上的行业大拿。曾在当时著名的MNC公司BMS进行多年抗病毒研发,后因业务调整而离职。为了能够吸引马丁加入,奥丹几乎将吉利德的一切拱手相让,不仅将研发主导权完全交给马丁,而且还在1996年把吉利德CEO的位置让给了马丁。

马丁之于吉利德,就好像诸葛亮之于蜀汉。正是他倾尽全力的投入,吉利德才能成长为全球一流药企,从这可以看出奥丹“以退为进”的放权激活了吉利德的价值。

在马丁入职后,很快就在1991年主导了与捷克科学院生物化学研究所的合作,获得了一系列核苷酸化合物的权益。虽然这些化合物在当时并不起眼,但却是吉利德崛起的核心根本。

1996年,马丁正式出任吉利德CEO,并立马进行第一次战略转型。虽然吉利德上市的第一款产品Vistide(治疗HIV患者CMV视网膜炎)销售惨淡,但马丁却并未动摇公司在抗病毒领域的信念。随着1997年美国加州大学的一份研究数据的流出,马丁决定全面聚焦HIV药物,为此他分别将研发多年的反义治疗药物出售给Ionis Pharma,将初期的肿瘤产品线出售给OSI Pharma。

美国加州大学流出的这份研究数据,证实了替诺福韦通过皮下注射给药对人具有抗HIV作用。替诺福韦正是当年捷克科学院生物化学研究所研发的化合物,也是马丁主导的第一份对外合作。

尽管替诺福韦被证实对HIV病毒有效,但该化合物却并不稳定,口服吸收较差。为了真正将这款化合物产业化落地,吉利德将替诺福韦分子酯化为替诺福韦二吡呋酯,促使其口服吸收率明显增加,并能提高细胞对其摄取能力。

正是基于这一突破性的研究,吉利德在2001年推出了自己的第一款抗HIV药物Viread,并很快成为爆款药物。上市第一个完整年,就取得2.26亿美元营收,上市头四年总销售额就超过20亿美元。

就当所有人认为吉利德已经达到巅峰时,却并没有想到这仅是一切的开始。

02 前章:HIV的持续迭代

自Viread之后,吉利德依靠鸡尾酒疗法的方式持续迭代了多代HIV疗法,正是不断更新迭代,帮助吉利德确立了抗HIV药物的王者地位。但鲜有人知,吉利德为了建立这套鸡尾酒疗法,曾不惜重注堵上几乎全部身家。

2002年是Viread上市的第一个完整年,得益于Viread的销售爆发及其他药物的增长,吉利德当年现金资产由1.23亿美元增长至6.17亿美元。但这些资金还没有捂热,吉利德就拿出4.64亿美元去收购了Triangle公司,并获得了它的抗艾药物恩曲他滨。

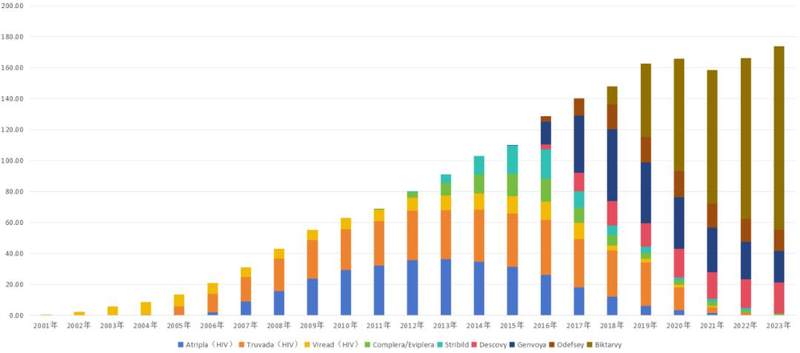

这笔收购的重要意义在于,Viread与恩曲他滨之间能形成良好的协同作用。基于此,吉利德在2004年将Viread与恩曲他滨组合成了鸡尾酒疗法Truvada,该产品不仅能够降低人体内的病毒量,而且还能一定程度上预防健康人群感染HIV,并于2012年被正式批准用于预防艾滋病感染。此后,Truvada完全垄断了艾滋病预防药物市场,2016年年销售额突破35亿美元。

Truvada的成功经验,让吉利德放心大胆地干。2006年,吉利德鸡尾酒疗法再次升级,将依非韦仑、恩曲他滨、替诺福韦“三合一”药物Atripla获批上市。每日只需口服1次,迅速成为畅销药物,2013年达到36亿美元的巅峰销售额。

此后吉利德持续推出“替诺福韦”为基底的HIV迭代鸡尾酒疗法,包括Complera(2011年)、Stribild(2012年)、Tybost(2014年)、Descovy(2015年)、Genvoya(2015年)、Odefsey(2016年)、Biktarvy(2018年)。凭借这些药物组合,吉利德成功在2013年将产品营收额提升至108亿美元,跻身世界一流制药企业梯队。

图:吉利德HIV药物营收一览,来源:锦缎研究院

其中,2018年上市的全新一代“三合一”复方抗艾滋病药物必妥维(Biktarvy),属于72小时艾滋病紧急阻断药,适用于艾滋病初期、急性期、恢复期的治疗。获批上市后不到2年时间,就迅速成为全球处方量最大的艾滋病治疗药物。2023年销售额达到118亿美元,占吉利德总收入的近四成;2024年前三季度 Biktarvy继续保持10%的增速,销售额达到了96.49亿美元。

纵观吉利德的艾滋病治疗药物管线,后一代产品出现基本是在前一代产品专利即将到期,并在仿制药上市前,大力推动患者处方从旧产品转向新产品,新旧产品完美交接。在这种研发战略下,艾滋病治疗药物成为吉利德最重要的收入来源。2023年,吉利德全年产品销售收入269亿美元,其中艾滋病治疗药物的销售额达到182亿美元,占比达到67.7%。

回过头看,正是因为当初4.64亿美元的豪赌,才奠定了后续HIV鸡尾酒疗法持续迭代的基调,这一切均源于当初马丁主导的大手笔并购。

03 后章:又一座金矿

在HIV药物大获全胜的吉利德,并没有停止发展的脚步,而是在抗HIV病毒的基础上进一步延伸至更广阔的抗病毒市场。

Viread既是吉利德HIV药物的基石,同时也是其肝病市场的敲门砖。在获批HIV适应症的6年后,Viread再度获批了慢性乙型肝炎适应症。虽然乙肝适应症仅延续了Viread的销售巅峰,但让吉利德看到了HIV药物与抗病毒药物之间的协同性。

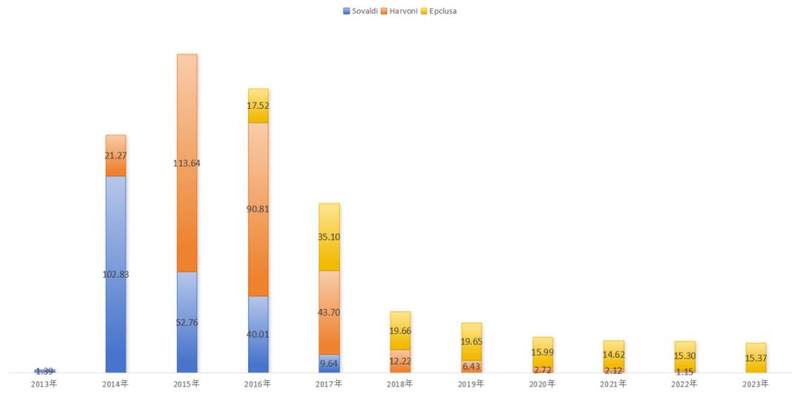

真正让吉利德一战封神的,依然来自一次“豪赌”式并购。2011年吉利德耗资110亿美元收购了Pharmasset公司,获得了其在研的丙肝资产。虽然当时吉利德已经依靠HIV的积累如日中天,但账面现在资产也只有99亿美元。对于收购Pharmasset公司,很多投资者坚决反对,但公司CEO马丁依然力排众议,坚定不移地完成了这笔收购。

姜还是老的辣。吉利德收购Pharmasset公司的交易很快就收到了回报。凭借出色的临床数据,Sovaldi在2013年就开始全面上升,并迅速成为现象级爆款,上市后的第一个完整年,Sovaldi的营收就突破了102亿美元,成为全球放量速度最快的药物之一。凭借Sovaldi的成功,马丁荣获晨星2014年最佳CEO的荣誉。

丙肝主要由丙肝病毒引起,全球共有6个基因型,用数字1-6表示,而Sovaldi能够治疗1-4基因型的丙肝疾病。为了能够全面覆盖丙肝患者,吉利德在Sovaldi的基础上再度应用鸡尾酒疗法,在随后三年中分别推出了第二代产品Harvoni,以及第三代产品Epclusa。其中,Harvoni对1、4、5、6基因型有效,很好地弥补了Sovaldi的不足,而Epclusa更是对全部丙肝基因型均有效。

图:吉利德丙肝药物营收趋势,来源:锦缎研究院

在吉利德布局丙肝药物之前,丙肝药物的治愈率只有60%左右,且有严重的副作用;吉利德布局丙肝药物后,直接将治愈率提升至接近100%。也正是因为疗效太过于出色,使得丙肝患者数量骤减,从而导致公司丙肝营收由峰值的166.4亿美元降至如今的15.37亿美元。

尽管吉利德丙肝业务的营收峰值并不长,但依然是一次值得称道的胜利。这是一次典型“路径依赖”所取得的成功,基于在HIV药物上的经验,吉利德迅速将丙肝市场吃透。

04 尾声:一个时代的落幕

就在吉利德最光辉的时候,传奇缔造者马丁却悄然功成身退。2016年马丁卸任吉利德CEO,2019年马丁卸任公司董事长,从而全面退出了公司的管理工作。

后马丁时代,吉利德管理层看到了企业发展瓶颈,决定全力切入市场更加宽广的抗肿瘤赛道,这一次他们依然延续了曾经的“胜利方针”,继续大手笔地进行并购。

2017年,吉利德耗资110亿美元并购Kite Pharma,将后者CAR-T平台纳入囊肿;2020年3月,吉利德49亿美元收购Forty Seven公司,获得后者CD47单抗药物Magrolimab;2020年9月,吉利德再次豪掷210亿美元并购Immunomedics公司,获得了后者的ADC平台。

然而,一番并购后,吉利德并没有取得理想中的成绩。

并购Kite算是最成功的交易,已经孵化了Yescarta和Tecartus这两款CAR-T产品,然而两款产品2023年的销售分别为14.98亿美元和3.7亿美元,与110亿美元的天价相比并不算成功;Magrolimab更是一个大坑,所有临床都因为副作用而终止,49亿美元几乎打了水漂;Immunomedics公司虽然也给吉利德带来了10亿美元级别产品Trodelvy,却用了四年时间,与210亿美元的并购价格严重不符。

整体来看,吉利德肿瘤赛道的并购就算不是一败涂地,也应属于元气大伤。很多投资者将吉利德的失败归结为“常在河边站哪有不湿鞋”,但实际上吉利德真正的问题是因为“灵魂”马丁的缺失。

无论是最初于捷克科学院生物化学研究所合作,还是两次“豪赌”式并购Triangle公司和Pharmasset公司,都是由马丁所主导,这不是天马行空的随意并购,而是多年来深耕抗病毒赛道的专注带来的成功。马丁离开后,吉利德没有再遵守企业护城河理念,而是想当然地进入到肿瘤赛道的争夺中,要知道当年马丁掌权公司的第一件事就是剥离肿瘤赛道,这些年来吉利德在肿瘤赛道也并没有太多的根基。

从表面上看,吉利德在肿瘤赛道的迷失是因为沉迷于大手笔“并购”;但实质上,真正让吉利德迷失的并非并购这个动作,而是失去了“战略灵魂”约翰·马丁。吉利德真正依赖的成功路径,不是所谓的“并购”,而是马丁。

随着马丁2021年的离世,吉利德的前路又在何方呢?