(图片来源:视觉中国)

蓝鲸新闻11月15日讯(记者 王婉莹)日前,东北证券(000686.SZ)公告称,副总裁梁化军因个人身体原因辞职,辞职后不再担任公司及控股子公司任何职务。梁化军分管东北证券投行业务多年,“老将”离任,对公司投行业务条线而言,无疑意味着新的变化。

受市场环境影响,近两年东北证券的投行业绩增长相对乏力,2021年-2023年,投行业务手续费净收入分别为3.77亿元、1.7亿元、1.99亿元,今年前三季度,公司投行业务手续费净收入0.75亿元,较上年同期大幅下滑64.45%。此外,2022年和2023年,东北证券连续两年在中证协公布的证券公司投行业务质量评价结果中评为C类。

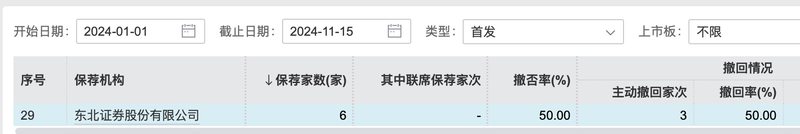

从IPO保荐情况来看,今年以来,东北证券共有6家在审IPO项目,主动撤回3家,撤否率达到50%。在其过往保荐的项目中,有项目申报上市当天收到警示函;有项目过会后“业绩变脸”;此外,东北证券还曾在项目现场检查中被监管点名存在执业质量问题。对于东北证券而言,在投行项目筛选、尽职调查和风控合规等方面或有较大提升空间。

投行业绩下滑、屡收罚单

“70后”梁化军是“投行老将”,曾任吉林证券有限责任公司投资银行部项目经理;东北证券投资银行部助理总经理、销售部总经理、并购部总经理、投资银行部副总经理;东北证券北京分公司常务副总经理、总裁助理兼北京分公司总经理、投资银行管理总部总经理等职务,自2017年4月任副总裁至今,分管东北证券投行业务多年。

作为中小券商,东北证券打出的定位是“中小创新企业投行”,聚焦北交所业务发展战略,发挥自身特色优势,创新企业服务模式,拓展优质项目资源,推进债券承销业务落地,在重点领域实现转型突破。

不过,从东北证券投行业绩数据表现来看,显然不是很乐观。Wind数据显示,2019年-2023年,该公司投行业务手续费净收入分别为3.31亿元、2.81亿元、3.77亿元、1.7亿元、1.99亿元。

今年前三季度,东北证券总营收为45.43亿元,同比下降6.43%;归属于上市公司股东的净利润为4.74亿元,同比下降17.78%。其中,投资银行业务手续费净收入0.75亿元,较上年同期大幅下滑64.45%,创下近五年同期最低值。

2022年和2023年,在券商投行的“年度大考”中,东北证券更连续两年在中证协公布的证券公司投行业务质量评价结果中评为C类。事实上,执业质量评价是激励约束券商提升投行业务执业水平的重要方式,C类则是券商投行业务质量评价等级中的最低级别,这也侧面说明,公司的执业质量、内控方面有不小提升空间。

罚单即亦可体现这一点。今年以来,监管数次对东北证券投行业务下发罚单,指出执业质量问题。

10月18日,东北证券因个别项目持续督导未勤勉尽责被证监会责令改正,分管投行业务的高管、质控、内核负责人,也于同日遭到警示。经查,东北证券存在质控、内核意见跟踪落实不到位、部分项目质控底稿验收把关不严、未建立完善对外报送文件核查把关机制、个别项目持续督导未勤勉尽责等问题。梁化军作为时任分管投行业务高管,王铁铭作为时任质控部门负责人,王爱宾作为时任内核负责人,对上述问题负有责任。按照有关规定,证监会对梁化军、王铁铭、王爱宾出具警示函。

10月21日,因项目持续督导过程中未能勤勉尽责,东北证券持续督导专员罗琳琳收到吉林证监局警示函。经查,东北证券作为浙江中孚环境设备股份有限公司(以下简称“中孚环境”)的主办券商,在持续督导过程中,未能勤勉尽责、认真履行审慎核查义务,未能及时发现中孚环境实际控制人陈建新在2020年至2021年多次占用中孚环境资金的情况,未能有效督导中孚环境真实、准确、完整、及时地披露信息。

罚单中诸如“质控、内核意见跟踪落实存在疏漏”、“部分项目质控底稿验收标准宽松”、“项目持续督导未尽到勤勉责任”等表述,或也说明东北证券投行业务执业过程中合规性的不足,在核查和督导环节,欠缺对于相关信息的把控。

今年IPO项目半数已撤回

聚焦IPO项目情况来看,今年以来,东北证券IPO保荐家数为6家,其中主动撤回3家,撤否率达到50%。去年,东北证券IPO保荐家数为11家,其中主动撤回4家,撤否率为36.36%。相比之下,今年撤否率略有提升。

(图片来源:wind)

10月11日,北交所披露,无锡格林司通自动化设备股份有限公司(下称“格林司通”)IPO主动撤回终止。回顾来看,其IPO之路仅历时一年,去年底,格林司通提交的申报稿被北交所受理,但同日,格林司通也收到了全国股转系统的警示函。

警示函内容指出,格林司通存在报告期后、申请挂牌前使用个人账户付款未规范未披露并延续至挂牌后的情形。由此全国股转公司对格林司通、倪东元、王世俊、袁猛采取出具警示函的自律监管措施。

值得关注的是,东北证券成功过会的项目也出现了“业绩变脸”现象。今年1月顺利过会的常州金康精工机械股份有限公司(以下简称“金康精工”)在过会后的首个半年报中便暴露了业绩下滑问题。今年上半年,金康精工营收为0.65亿元,同比下降30.35%;归母净利润仅0.05亿元同比降65.83%;扣非归母净利润为0.04亿元,同比下降70.37%。如果下半年业绩未有明显起色,恐怕难以满足北交所上市标准。

撤回项目存“瑕疵”,已过会项目业绩变脸,系列现象或也暴露出东北证券在项目筛选、尽职调查及风险评估环节的问题。

今年另一撤回的IPO项目易诚互动网络技术股份有限公司(下称“易诚互动”),东北证券则在早前的现场检查中,被监管点名执业质量问题。

2022年,易诚互动被抽中现场检查,经查,监管指出东北证券在保荐易诚互动IPO过程中存在对于关联方核查存在遗漏;部分工作底稿索引不完整,个别工作底稿核查内容与标题不符;存在未见结论性意见或结论性意见不明确等问题。

北京德和衡律师事务所苗在超律师在接受蓝鲸新闻记者采访时指出,保荐机构在企业发行过程中扮演着重要的角色,职责包括对发行人的尽职调查、信息披露的审查以及提供专业意见等。根据相关法规,保荐机构应对其所保荐企业的真实性、准确性和完整性负责。

当前,券商行业头部效应愈发凸显,对于中小券商而言,要打造特色投行,更需发挥自身优势、找准定位,守好合规底线。(蓝鲸新闻 王婉莹 wangwanying@lanjinger.com)