文|投资界

一笔印象深刻的并购案浮出水面。

近日,存储芯片设计领域上市龙头兆易创新宣布,拟与石溪资本、合肥国投、合肥产投共同以现金方式收购苏州赛芯70%的股份,交易总额高达5.81亿元。

这笔交易迅速吸引创投圈的目光:一方面,买方兆易创新是市值超600亿元的芯片龙头,卖方也在模拟芯片赛道颇具知名度,双方掌门人还都是清华校友;另一方面,这笔并购溢价率接近3倍,在如今盛行打折并购的背景下,格外令人羡慕。

此外,当中还有一个细节:苏州赛芯此前有过一段长达两年的IPO筹备之路,直至去年4月宣布终止。如今选择“卖身”,此番经历或许能给创业公司带来一丝启示。

清华校友联手缔造一笔半导体并购

公告披露更多细节——

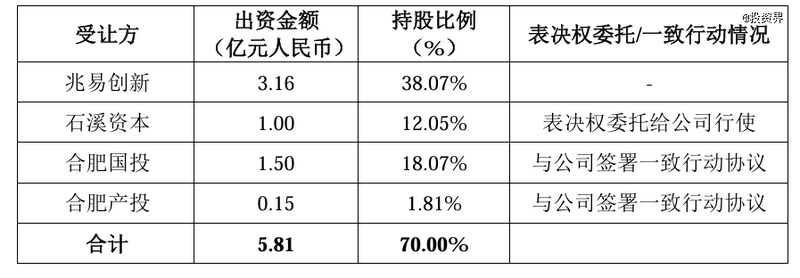

根据专业机构对苏州赛芯100%股权截至基准日的价值评估,评估值为83,119.47万元;参考评估值,苏州赛芯70%股权的交易价格确定为58,100.00万元;其中,兆易创新以现金3.16 亿元收购苏州赛芯约 38.07%股份,石溪资本以现金 1 亿元收购苏州赛芯约 12.05%股份,合肥国投以现金1.5亿元收购苏州赛芯约18.07%股份,合肥产投以现金1,500万元收购苏州赛芯约1.81%股份。

毫无疑问,兆易创新是此次收购的主力军。值得注意的是,兆易创新的董事李红、监事胡静,均在石溪资本任职;两家合肥国资此前也与兆易创新渊源深厚。此次收购中,石溪资本将其所持有的苏州赛芯股份的表决权委托给兆易创新行使,合肥国投和合肥产投也与兆易创新签署了《一致行动协议》。

交易完成后,兆易创新将成为苏州赛芯的控股股东,苏州赛芯将成为兆易创新的控股子公司,纳入公司合并报表范围。同时,兆易创新还将拟向苏州赛芯提供1.3亿元借款,专项用于苏州赛芯归还贷款,使得银行解除对苏州赛芯所拥有苏州大楼的抵押。

对于兆易创新,我们并不陌生——创始人朱一明,1989年考入清华大学物理系,并在硕士毕业后赴美深造。读书时,他参与过多家国际知名网络公司的项目开发,回国后敏锐捕捉到国内芯片设计的落后空白, 2005年在一众清华校友的帮助下成立兆易创新。2016年,兆易创新登陆上交所,如今市值超600亿元。

对于此次收购,兆易创新资金颇为充沛。截至今年前三季度,兆易创新账面上的货币资金余额高达92.66亿元,而流动负债总额仅为19.69亿元。与此同时,公司第三季度营收达到56.5亿元,同比增长28.56%,盈利能力恢复,扣除非经常性损益后的净利润更是同比增长了128.31%。

手握现金,兆易创新此次看上的也是一位清华校友——苏州赛芯创始人谭健,本科毕业于清华自动化系,同样曾赴美读博,直到2009年创立苏州赛芯。

兆易创新在公告中表示,此次收购苏州赛芯是推动公司模拟芯片战略的重要举措。通过本次交易,兆易创新将能够进一步增强其模拟团队实力,提升技术储备和产品线丰富度,同时加强与联合收购方在技术、市场、产业链等方面的协同效应。这不仅有助于支撑兆易创新模拟业务在销售规模、产品深度和广度等方面的长远发展,还将显著提升公司的整体竞争力。

IPO失败后创始人体面卖掉公司

被收购的苏州赛芯有何来头?

公开资料显示,苏州赛芯主要从事模拟芯片的研发、设计与销售,主要产品包括锂电池保护芯片、电源管理芯片等产品,主要应用于移动电源、智能穿戴及其他通用领域,已在众多知名终端客户中得到使用,包括了小米、OPPO、vivo、荣耀、漫步者、 魅族、JBL、Anker、Belkin、麦克韦尔、南孚电池等知名品牌。

这为苏州赛芯带来良好的业绩表现:2023年及今年上半年,公司分别实现营收2.51亿元和1.34亿元,实现净利润3494.58万元和3492.1万元。而此次交易也对其设定了业绩承诺:苏州赛芯在2024年度、2025年度和2026年度经审计的扣非归母净利润分别不低于6000万元、7000万元、8000万元。

此前,公司早早踏上IPO之路:苏州赛芯2020年便进行IPO辅导备案,并在2022年初完成一笔2.15亿元的Pre-IPO轮融资,由国家集成电路产业投资基金二期领投,星睿投资、歌尔股份、国联集团跟投,用于主营产品锂电池保护芯片技术的研发以及新品的开发。当年6月,苏州赛芯IPO申请获科创板受理,不到一个月便进入问询阶段,十分迅速。

彼时招股书显示,2020年8月,公司股东赛芯企管曾与王明旺、毕方一号签订股权转让协议,将其所持有的公司0.84%的股权作价800万元转让给王明旺,将1.05%股权作价1000万元转让给毕方一号。其中,王明旺正是锂电池龙头欣旺达的实际控制人之一。

2020年9月,欣旺达子公司前海弘盛以及“元禾系”基金元禾璞华、元禾知产,以16.68元/股的价格,分别认购公司59.94万股、179.81万股、23.97万股。

如若成功上市,以上股东将获得一笔可观收益。然而戏剧性的是,自2022年末首轮问询后,苏州赛芯IPO便进入停滞状态,直到去年4月宣布撤回申请,终止了在二级市场的上市计划。

直到此次交易,一众投资方终于得以退出——

根据公告,被收购前,苏州赛芯在评估基准日的股东全部权益账面价值约为2.13亿元,而评估价值则高达8.31亿元,增值额达到6.18亿元——也就是说,这笔收购足足溢价289.48%。正如公告中表示,这一评估结果不仅验证兆易创新对苏州赛芯价值的认可,也为其未来的业绩增长提供了坚实的保障。

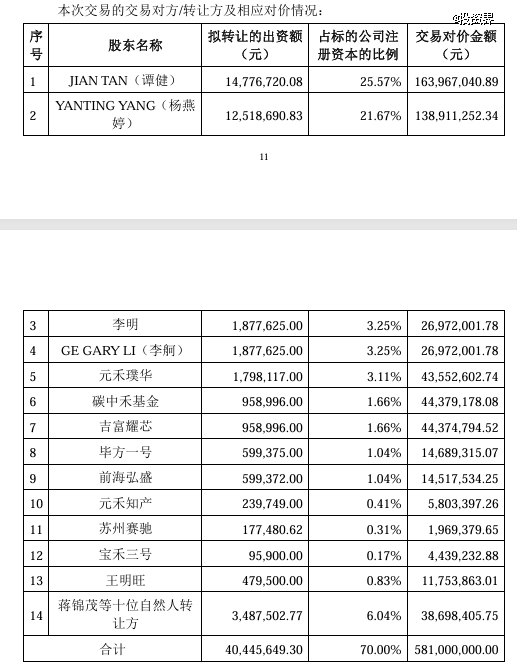

更重要的是,这为身后投资人们带来十分可观的回报:根据所披露数据,此次交易完成后,苏州赛芯原实控人谭健将转让股份25.57%,拟转让出资额约1477.67万元,交易对价则为1.64亿元,获得约10倍回报。

同时,元禾系的两只基金分别拟转让出资额179.81万元、23.97万元,交易对价金额分别为4355.26万元、580.34万元;欣旺达系基金及其实控人王明旺分别拟转让出资额59.94万元、59.94万元及47.95万元,交易对价金额分别为1468.93万元、1451.75万元和1175.39万元,顺利落袋为安。

另外,如果在业绩承诺期内,苏州赛芯实际净利润累计数达到或超过承诺净利润累计数的70%,兆易创新将于完成苏州赛芯2026年专项审计后(最迟不晚于2027年6月30日),启动对除受让方外其余全部股东所持剩余30%股权的收购。

珍惜被并购的机会

所有人都期待着一场真正的并购潮。

从“新国九条”提出支持上市公司并购重组、产业链整合;到“科创板八条”提高并购重组估值包容性;“创投17条”提出拓宽并购重组退出渠道;再到扶持力度空前的“并购六条”发布……短短几个月,并购市场肉眼可见地活跃起来。

以半导体行业为例,今年已有约40家A股半导体产业链企业披露重大重组事件或进展。就在兆易创新宣布收购的前一天,科创板公司希荻微也发布公告,拟以发行股份及支付现金的方式买下芯片公司诚芯微100%股权。往前看,芯联集成、晶华微、东芯股份、富乐德等数家A股半导体公司,都找到了心仪的标的,推进或完成了重大资产重组事宜。

清科研究数据显示,目前存量的PE基金里面,处于延长期和退出期的规模约合19万亿——在一级市场IPO节奏收紧的大背景下,迫切退出的企业和投资机构们涌入并购之路,似乎愈加理所当然。

此前信宸资本合伙人王冉旭便表示,并购行业走到今天有它内在的增长逻辑,即在经济增速放缓情况下,市场上新的机会变少,将更多转向存量市场的博弈。

并购时代还有多远?一位北京投资人表示,在一个上百人的并购讨论群里,中介发布的买卖方信息满天飞,从业绩要求到预期对价事无巨细,氛围火热。

然而现实一面是,并购“井喷”一幕迟迟没有到来。清科研究中心数据显示,2024年前三季度,中国股权投资市场共发生1219笔退出案例,同比下降63%;其中并购类交易数量129笔,同比下降26.7%,交易活跃度反而呈现下滑趋势。

究其原因之一,许多创始人和投资人仍期待着企业IPO后的高额回报,一时间难以接受降价卖身的结局。即使交易前期交谈融洽,但由于标的此前估值被抬得太高,仍然容易因双方估值预期差异太大而无法成交。

但变化正在发生。随着IPO、融资情况愈加严峻,越来越多的创始人已经开始转变态度,在买方市场中谈到了合适的估值。一位北京VC分享,与买卖双方年初在价格上的难以调和不同,他认识的一些创始人正在主动降估值,拉低姿态,诚意十足。

当并购被视作寒冬里难得的出路,那些还能坐上谈判桌的企业,已经十分幸运。

另一方面,市场上量变带来质变,标杆性案例不断涌现,市场服务于并购交易的熟练度得到提升。例如此前思瑞浦发行可转债及支付现金购买创芯微100%股权,采取差异化作价和评估值方案的新思路,使各方投资人平衡收益、圆满退场,让并购市场看到仍有各方多赢的可能性和创新操作的空间。

正如清科研究中心报告指出,我国并购投资步入行业整合阶段,由“机会型”交易向“系统性”交易转变,并购市场发展进入历史拐点。

这一幕令人期待。