文|子弹财经

首家在港上市的广东省地方银行——广州农村商业银行股份有限公司(下称:广州农商行)正在面临多重挑战。

继原董事长王继康、原行长易雪飞落马后,又一广州农商行原高管被查,已离任8年的广州农商行原副行长罗金诗涉嫌严重违纪违法。

除高管落马外,广州农商行近年来业绩承压。中报显示,截至2024年上半年广州农商行营业收入、净利润均下降超20%。不良贷款率较前两年有所回落,但关注类贷款占比偏高,房地产不良贷款率偏高,信贷资产质量面临一定下行压力。

在业绩承压之外,自去年以来,广州农商行高管开启“大换防”。去年11月,该行迎来首位女行长邓晓云,今年上半年包括副行长在内多名高管出现变动。

广州农商行董事长蔡建在2023年报致辞中称,2024年将全面开展“效益提升年”活动,力争用2年左右时间实现盈利能力大提升。

随着新任高管团队的就位,广州农商行能否走出当下困境、实现盈利大提升?

阴霾难散,又一高管被查

近日,广州农商行又一原高管被查。

10月18日,据南粤清风网消息,广州农商行原党委委员、副行长罗金诗涉嫌严重违纪违法,目前正接受广州市纪委监委纪律审查和监察调查。

图 / 南粤清风网

公开资料显示,罗金诗曾担任广州农商行副行长六年。罗金诗早年就职于中行湘潭支行,后升任中行湘潭分行副行长,之后调入广州农商行的前身广州农村信用合作联社。

2009年,广州农信联社改制为广州农商银行,并组建了筹建工作小组,罗金诗就在筹建工作小组之中。同年12月,广州农商银行顺利开业,罗金诗任该行副行长,直至2016年1月。离开广州农商银行之后,罗金诗曾加入珠江人寿,担任执行董事、副总经理职务。

近年来,广州农商行掀起“反腐风暴”。

2019年8月,广州农商行原董事长王继康被查。2020年4月,王继康以涉嫌受贿罪被提起公诉。南粤清风网报道称,王继康涉嫌利用职务便利为他人谋取利益,伙同他人共同收受或单独收受他人所送款物折合人民币2.85亿元。

2024年3月,广州农商行原行长易雪飞,因涉嫌严重违纪违法接受广州市纪委监委纪律审查和监察调查。易雪飞自2013年担任该行行长,2023年2月易雪飞因任职时间超过轮岗期限要求,卸任广州农商行行长职务,后任广州地铁集团有限公司、广州交通投资集团有限公司专职外部董事。

值得关注的是,王继康、易雪飞、罗金诗三人均为广州农商行筹建工作小组成员,曾共事多年。

除了上述提及的三人外,2020年广州农商行原业务总监陈千红、原行长助理吴海峰因涉嫌受贿行贿被提起公诉;原副行长彭志军涉嫌受贿被捕;非执行董事长李舫金被查。

风险不断出清的同时,广州农商行当前高管动态受到业界关注。

2023年11月,曾就职于广东农行系统、省金融办的邓晓云被聘为新任行长。邓晓云是一位75后女将,扎根金融行业已经超过20年的时间,期间积累了丰富的经验。

今年上半年,广州农商行高管调整仍在继续。

2024年3月,该行董事会聘任贺珩为副行长,其任职资格于2024年6月获监管部门核准。2024年3月,陈林君辞任该行业务总监职务。2024年6月,林日鹏辞任该行副行长职务。

在这一系列高管变动的背后,广州农商行这些年的经营发展又是什么情况?

营收净利双降,房地产不良率超5%

历年年报显示,2020年广州农商行总资产突破万亿大关,成为继重庆农商行、北京农商行后全国第三家总资产迈入“万亿俱乐部”的农商行。

虽然总资产站上新台阶,但广州农商行业绩承压态势明显。

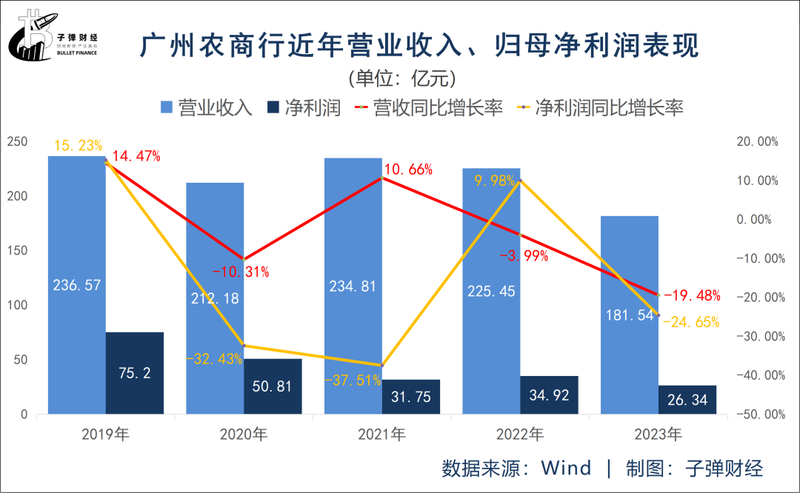

历年年报数据显示,2021年-2023年,广州农商银行的营业收入分别为234.81亿元、225.44亿元、181.54亿元,近两年分别下降 -3.99%、-19.48%;同期归母净利润分别为31.75亿元、34.92亿元、26.34亿元,同比增长-37.51%、9.98%、-24.65%。

广州农商银行营业收入主要来自利息净收入,手续费及佣金净收入、投资收益对营业收入的贡献度相对较低。

但这三年中,占营业收入80%以上的利息净收入持续下降,2021年至2023年分别为195.59亿元、185.82亿元及165.83亿元,近两年同比下降5%、10.76%。

8月29日,广州农商行发布中期业绩公告,显示出该行业绩延续承压态势。

截至2024年上半年,广州农商行资产总额1.33万亿元,较上年末增加150.68亿元,微增1.15%。其中客户贷款和垫款净额为7219.02亿元,比上年末增长1.83%;负债总额1.23万亿元,比上年末增长0.95%,其中,客户存款9676.47亿元,比上年末增长2.16%。

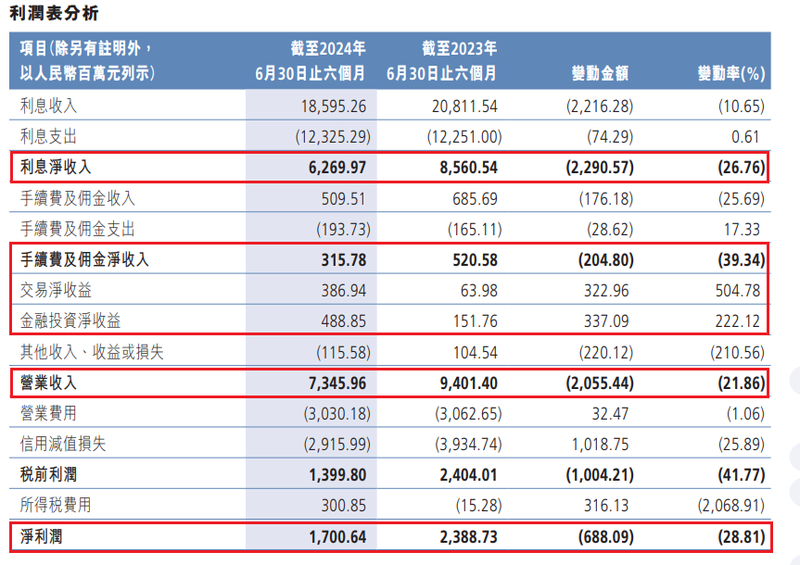

但广州农商行营收净利双双下滑。2024年上半年,广州农商行实现营业收入73.46亿元,同比下降21.86%,实现净利润17.01亿元,同比下降28.81%。

图 / 广州农商行2024年中期业绩报告

具体来看,该行利息净收入占营收达到85%以上,同比降低22.91亿元至62.70亿元,下滑幅度扩大到26.76%。

广州农商行在中报中称,主要原因是受外部市场利率下行等因素影响,生息资产收益率有所下降。

手续费及佣金净收入占营业收入总额的4.30%,同比下滑39.34%至3.16亿元,主要为银团贷款、代理及托管业务手续费、理财产品手续费收入下降。

交易净收益为3.87亿元,金融投资净收益4.89亿元,同比均实现大幅增长,主要为以公允价值计量且其变动计入当期损益的金融投资红利及利息收入。

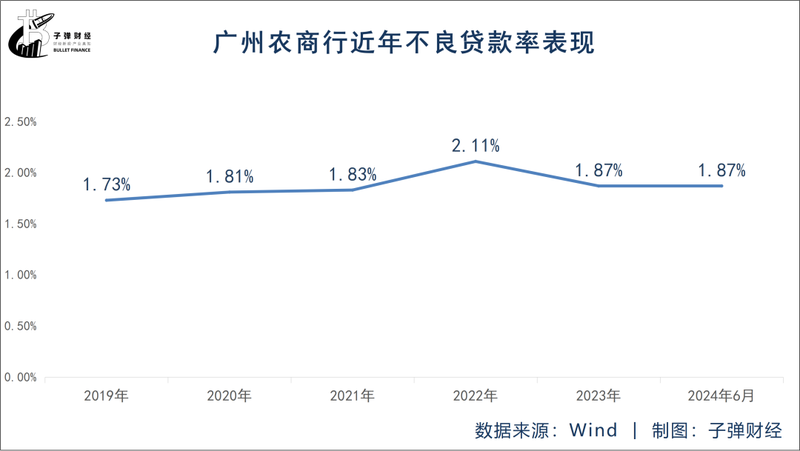

资产质量方面,广州农商行不良不良贷款率为1.87%,与2023年末持平。年报数据显示,2019年至2022年,广州农商行不良率连续四年攀升,直至2023年才有所改善。

2024年中报显示,广州农商行的不良贷款余额139.38亿元,较去年末增长2.86亿元,其不良贷款主要来自公司贷款,该行公司贷款占比67.8%,不良率为2.21%。

其中,房地产业不良贷款率达5.59%,虽然较之上年末的5.94%略有下降,但在所有行业中排第一。不良贷款余额高达29.67亿元,在所有行业中金额最高。

此外,该行拨备覆盖率为159.40%,较上年末下降5.23个百分点;核心一级资本充足率、一级资本充足率分别为9.47%、10.96%较上年末有所下降,资本充足率13.64%,与上年末持平。

漫漫A股上市路

官网显示,广州农商行前身是始建于1952年的广州农信联社,是广州地区农村信用社。2009年完成股份制改革并成立开业。植根南粤大地、受益于广东省和广州市经济的快速发展,广州农商行稳坐广东省农商行的“一哥”位置多年。

改制并开业仅一年后,2010年广州农商行就已正式启动IPO准备工作,时任管理层表示“计划两年内在A股上市”。

但此后该行上市一直没有实质性进展,直到2015年上市进程开始加快,于港股申请上市。

2017年6月,广州农商行在港交所上市,成为了首家在我国香港上市的广东省地方银行。

在港股上市的同时,广州农商行也并未放弃A股上市计划。

2018年,广州农商行启动了A股上市流程,并于2019年3月发布招股说明书,上市申请获得证监会受理。

然而令人不解的是,2020年12月广州农商行向证监会申请撤回申报材料,并公告称,经审慎考虑,并经与A股发行申请相关中介机构的审慎研究,决定撤回A股发行申请。“撤回A股发行申请不会对本行造成重大不利影响。本行将根据实际情况,择机重启A股发行申请。”

不仅回A之路偃旗息鼓,登陆H股后,广州农商行并没有受到资本追捧。

自上市以来,该行股价仅在上市后的半年时间持续上扬,此后股价表现一路走低。截至11月1日收盘,广州农商行股价仅为1.7港元,港股市值为245亿港元。

图 / 广州农商行上市以来的股价表现

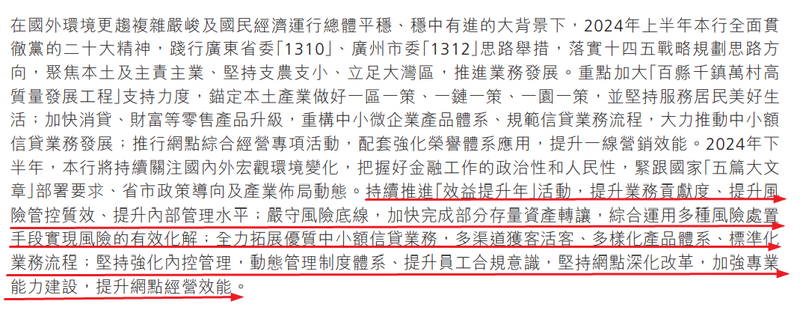

面对业绩、资产质量等压力,广州农商行董事长蔡建在2023年报致辞中,2024年将全面开展“效益提升年”活动,力争用2年左右时间实现盈利能力大提升。

在最新的2024年半年报中,针对“效益提升年”的具体开展,广州农商行进行了更为详细的阐述。

![]()

图 / 广州农商行2024年中期业绩报告

此外,商业银行为了发展和扩张,需要不断地补充资本。据「界面新闻·子弹财经」不完全统计,为了夯实资本实力,广州农商行采取了多种方式补充资本。

2023年,广州农商行通过非公开发行5.50亿股H股股份、定向增发24.09亿股内资股股份补充核心一级资本;2023年3月,广州农商行发行150亿元二级资本债券补充二级资本。今年5月份,该行首次发行120亿元永续债用于补充资本。

联合资信今年7月发布评级报告显示,2023年以来,广州农商银行通过利润留存、发行股票及发行资本补充债券等多种方式补充资本,但仍需关注资产端业务发展以及资产质量变化对核心资本充足水平带来的影响。

综合来看,广州农商行仍在积极探寻破局之道。未来,广州农商行能否回到发展的快车道上,实现其董事长蔡建所说的“盈利能力大提升”?「界面新闻·子弹财经」将持续关注。

*文中题图来自:摄图网,基于VRF协议。