文|深眸财经

金价又“疯了”。

全球黄金价格一路飙升,现货黄金一度突破2749.07美元/盎司,创下历史新高。

高金价让黄金饰品的价格水涨船高,据景蓝-金价查询网统计,黄金首饰价格已在每克636元至808元之间(不含工费),投资金条的价格也徘徊在每克638元左右。同时,黄金投资收益喜人。挂钩现货黄金和黄金股的ETF涨幅超过3%,像四川黄金、湖南黄金、晓程科技等股票也一路稳步上涨。

业内专家指出,黄金这波疯涨背后,主要受美国大选预期和宽松货币政策影响。而全球地缘政治的不确定性更让投资者争相涌向黄金这一避险港。

但问题来了,金价高企,金饰却难卖。中国黄金协会数据显示,今年上半年黄金首饰销量同比下降26.68%。不少黄金品牌都受到重创,周大福和六福珠宝半年内关店数量已超过180家。

为什么金价涨得飞起,反而让消费者更犹豫了?这场金饰“寒冬”是不是意味着黄金饰品的“黄金时代”正走向尽头?

01 金饰消费遇冷:年轻人不再“买涨”

黄金疯涨,消费者却不跟了。

尽管金价屡创新高,黄金饰品市场却陷入“冰点”。数据显示,第二季度黄金饰品需求下降了53%,较十年平均水平下降了四成。

是什么让消费者突然变得如此理性?特别是年轻人,为什么他们不再“买涨”了?

首当其冲的原因,是“害怕高位站岗”。

年轻人担心在金价高位买入后,金价会下跌,自己变成了“接盘侠”。如今,金饰消费已不再是稳健的保值投资,反而更像是一种高风险的奢侈品购买。

但不买足金不代表没有需求。婚嫁、悦己,年轻人的生活里仍然需要黄金饰品。

于是,他们转向了价格更为友好的“平替”选择。水贝市场成为首选。

作为全国最大的黄金珠宝加工基地,水贝市场靠着“薄利多销”的模式吸引了不少对高价金饰望而却步的消费者。

不过,如今水贝市场也开始“内卷”了。

水贝的利润主要靠工费,但随着金价上涨,工费反而被压缩。“金价600多元一克的时候,工费只剩几块钱,利润率只有1-3%。”一位老板无奈地表示。

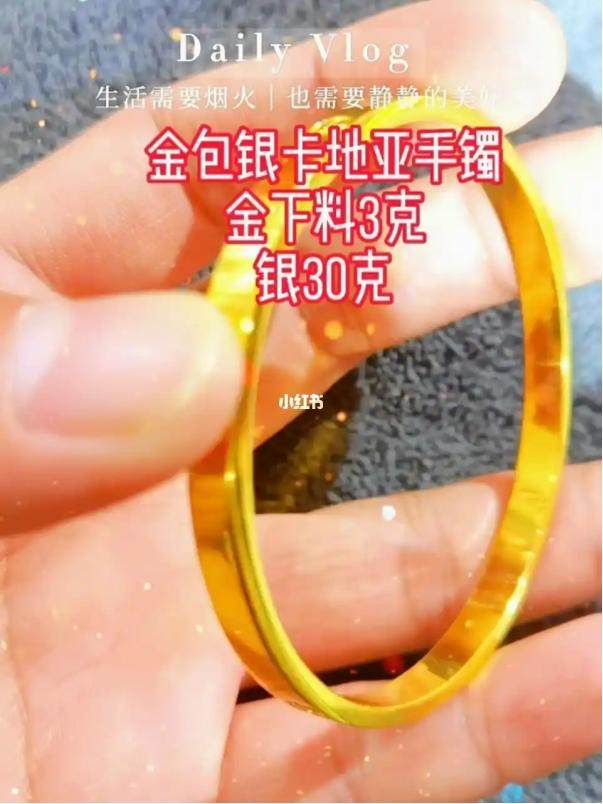

当水贝不再是买卖双方的最佳选择时,“金包银”火了。

金包银就是用纯银镀上一层足金,从外观上看与纯金饰品几乎无异,但价格却亲民得多。30克的纯金首饰售价两三万元,而同样重量的金包银只需千元左右,性价比极高。

正因如此,金包银在年轻人中迅速走红。它不仅满足了“花小钱办大事”的需求,还能频繁换款式,甚至有人买来作为婚嫁“三金”。

据供应链人士透露,他们一个月能卖出一吨金包银,一些原本专做足金的商家也纷纷转向这一赛道。

飞瓜数据显示,某家粉丝仅5000多人的抖音金包银工厂店,最近一个月销售额已达50-75万元。最热销的商品是售价1070元的足银手镯,27克总重中包含1.5克足金。金包银的利润率视产品不同可达10%-35%,远高于传统黄金饰品。

年轻人选择金包银的背后,是消费观念的转变。他们更青睐创新设计、时尚感强、价格合理的饰品,而不是一味追求传统黄金珠宝。

更重要的是,钱袋子也不允许他们随意挥霍了。

2024年,中国居民消费趋于理性,储蓄水平大幅提升。上半年,中国居民储蓄增加了9.27万亿元,导致非必需品消费锐减。

奢侈品巨头LVMH上半年在亚太(除日本)市场收入下滑10%,周大福、六福等黄金品牌的股价也纷纷下跌了30%至50%。

02 黄金投资火热反弹,成市场“避风港”

与消费市场的低迷形成鲜明对比,黄金投资正在经历一波火爆的增长潮。

根据世界黄金协会的最新数据,2024年第二季度,中国黄金ETF的资金流入达到了创纪录的140亿元,充分展现了投资者对黄金的热情和看好。

这波投资热潮背后,正是全球金融市场剧烈波动、地缘政治不确定性增加以及通胀压力加剧等多重因素共同推动,黄金再次成为投资者的避险首选,被视为乱世中的“稳定器”。

在北京朝阳区,一位银行客户经理透露,投资金条的需求已经超出了市场供应,很多客户排队一周甚至更长时间才能拿到预订的金条。这不仅显示出市场对实物黄金的追捧,也表明投资者对黄金作为保值资产的信任正在增强。

与此同时,金融机构也快速响应市场需求,推出了多种黄金相关的创新型产品,瞄准不同类型的投资者。

例如,“黄金+”投资组合策略,逐渐成为理财产品的热门选择。这一策略将黄金作为核心资产,通过增加黄金的配置比例来对冲金融市场的不确定性风险。

银行理财产品和公募基金的黄金配置比例通常在5%—10%之间,而一些激进型产品甚至提高到15%,以增强抗风险能力。

为什么金融机构如此看重黄金?

原因很简单:黄金与股票、债券等传统资产的相关性低,能够在金融市场波动加剧的情况下,起到分散风险和提升组合回报率的双重作用。

正如世界黄金协会中国区CEO王立新所说:“黄金的低相关性,使它成为增强投资组合稳定性、提升长期收益的利器。”

不仅仅是个人投资者对黄金充满信心,全球央行也纷纷加入了“购金大军”。尤其是新兴市场国家的央行,像印度、土耳其、俄罗斯等,仍在积极购入黄金,进一步助推金价走高。

虽然中国央行近期放缓了黄金购买步伐,但这股全球购金热潮,持续为金价提供了有力支撑。

在全球经济环境日益复杂的背景下,黄金不仅是个人投资者的避险首选,也成为全球机构在不确定性中的“压舱石”,其在资产配置中的重要性将进一步提升。

03 现在入手黄金,真的晚了吗?

投行的态度很明确:还没晚!他们普遍看好黄金的后续表现,认为还有足够的上涨潜力。

虽然金价已经突破了每盎司2500美元的历史高位,但大型投资机构依然认为,金价还有上升空间。

高盛预测,到2025年,国际金价可能冲上2700美元/盎司。而支撑他们预测的主要理由就是美联储的货币政策走向。

随着美联储启动降息周期,全球流动性增加,美元走软,黄金自然就成了资金的“新宠”。

再加上复杂的地缘政治局势和美国的金融制裁,投资者纷纷把目光投向黄金,这些因素无疑为金价进一步上涨打下了基础。

摩根士丹利也持乐观态度,预计到2024年四季度,国际金价可能升至2650美元/盎司。他们认为,降息之后,欧美投资者会再次大举回归黄金市场,带来更多的资金流入。

尽管金价已在高位,投行们依然坚信黄金作为避险资产的地位将更加强势,市场机会依然存在。

在供需两端,指向也是一致的。

从需求端来看,尽管高金价让一部分消费者对黄金饰品望而却步,投资需求却持续旺盛。各国央行对黄金的购买热潮仍然高涨,尤其在全球经济不确定性增加的背景下,黄金的避险魅力无疑变得更为突出。随着美联储降息预期的升温,欧美投资者可能重新杀回黄金市场,带动新一波资金流入,为金价继续上涨提供动力。

世界黄金协会预计,2024年下半年黄金饰品需求有望回升,尤其是四季度的婚庆、节日等季节性消费可能带来小幅增长。不过,这一反弹能否持续,仍取决于消费者情绪、经济环境和金价的波动。

在供应端,全球黄金供应相对稳定,金矿开采仍是主要来源。尽管新矿投产预计将带来1%-2%的年增长率,但自2018年全球金矿产量见顶后,整体增长已经趋于平缓。短期内,供应对金价的影响不会太大。

不过,随着金价持续处于高位,越来越多的旧金饰和工业用金被回收再利用,这些再生金逐渐成为供应链的重要部分。未来几年,再生金将推动黄金供应的增长,部分缓解金矿增量不足的压力。

总体来看,黄金市场正处于供需两端较为平衡的状态,而投资需求的强劲势头及全球不确定因素的增加,将成为推动金价进一步上涨的核心动力。

04 结语

现在正是“见证黄金闪耀”的时候。

一边是消费市场暂时遇冷,另一边却是投资者们热火朝天地加码黄金。

无论是机构还是个人,大家都在为黄金投资开足马力。

随着美联储的降息预期以及全球政经局势的波动,黄金的避险光环将更加亮眼。

对普通消费者来说,或许要等到金价回落才能出手;但对于投资者,眼下的黄金市场充满了机会。

当然,不可忽视的是,影响黄金价格走势的因素本就繁多且复杂,此时金价的波动性甚于以往,金价新高后部分投资者存在止盈需求,投资者入场更需倍加小心。