文|港股研究社 桑榆

继2021年赴美上市“夭折”后,今年9月,七牛智能第四次向资本市场发起冲击。如今终于如愿登陆港股市场。

10月16日,里程碑时刻,上市港交所的第一天,七牛智能最想收到的却不是一则好消息。发行价2.75港元,今日开盘价仅为1.6港元,较发行价下跌41.8%。

据悉,七牛智能成立于2011年,是国内最早提供音视频云服务的平台之一。其主要提供音视频PaaS服务(MPaaS),应用平台即服务(APaaS),是国内为数不多的拥有开发全面且高性能的MPaaS产品、拥有集成且覆盖音视频业务各环节技术能力的公司之一。

那么,最早入局又有技术傍身的七牛智能为何未能收获资本市场青睐?

持续亏损,是目前最大的难题

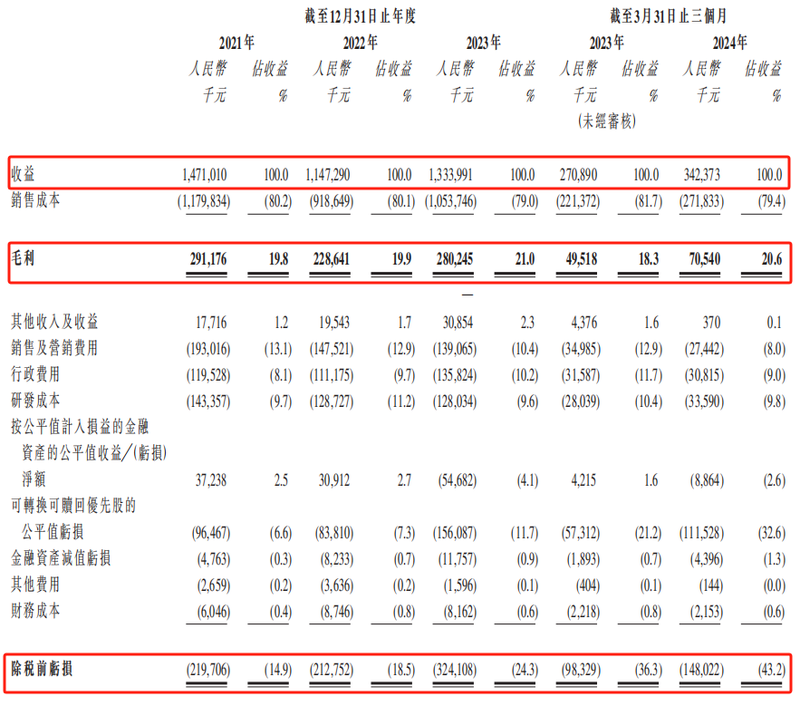

招股书显示,2021年至2023年,七牛智能分别实现营收14.71亿元、11.47亿元、13.34亿元。2024年第一季度营收为3.42亿元,较上年同期的2.71亿元增长26.2%。

图源来自招股书

按收入计算,艾瑞咨询数据显示,2023年,七牛智能总收入占整个音视频云服务市场的1.5%。同时也是中国第三大音视频PaaS服务商,市场份额为5.8%;中国第二大音视频APaaS服务商,市场份额为14.1%。

尽管营收表现相对稳定,且在细分领域占据龙头地位,但盈利能力上的短板却较为明显。2021年至2023年、2024年一季度,七牛智能分别实现毛利分别为2.91亿元、2.29亿元、2.8亿元、7054万元;毛利率分别为19.8%、19.9%、21%、20.6%。

毛利率在增加,但同时也因亏损“消耗殆尽”。招股书显示,2021年至2023年,七牛智能分别亏损2.2亿元、2.13亿元、3.24亿元;经调整亏损分别为1.06亿元、1.19亿元、1.16亿元。

2024年第一季度,七牛智能的期内亏损甚至达到1.48亿元,亏损率为43.2%,相比去年同期的期内亏损9833万元,期内亏损率36.3%,明显有所增高。

此外,七牛智能公平值亏损的增长也较为显著。2023年达到1.56亿元,同比增长86.2%;再到今年一季度,该数值已经攀升至1.11亿元,占比高达32.6%。

亏损持续增长的背后,销售成本高企或为主要原因。招股书显示,2021年至2024年一季度,七牛智能销售成本分别为11.79亿元、9.18亿元、10.53亿元、2.72亿元,分别占总收入的80.2%、80.1%、79%、79.4%,占比一直居高不下。

这其中,销售及营销费用虽然在逐年走低,已从2021年的1.93亿元下滑至2023年1.39亿元,占比也由13.1%下滑至10.4%,但行政费用也在同步增长,由2021年的1.19亿元增长至2023年1.35亿元,占比由8.1%增长至10.2%。

尤为值得注意的是,销售成本居高不下的同时,研发投入也在悄悄缩水。已从2021年的1.43亿元下滑至2023年1.28亿元。

综合来看,七牛智能的亏损难关仍需下苦功夫来克服。尽管,当下的股价表现,是对过去业绩表现和未来业绩走势的一种反馈和预测,但长远来看,七牛智能未来的路不会太难。

用户留存率超90%,七牛智能“厚积薄发”?

作为云计算解决方案领域的“先驱”,七云智能早已突破总营收10亿的门槛,足以揽下“独角兽”之名。

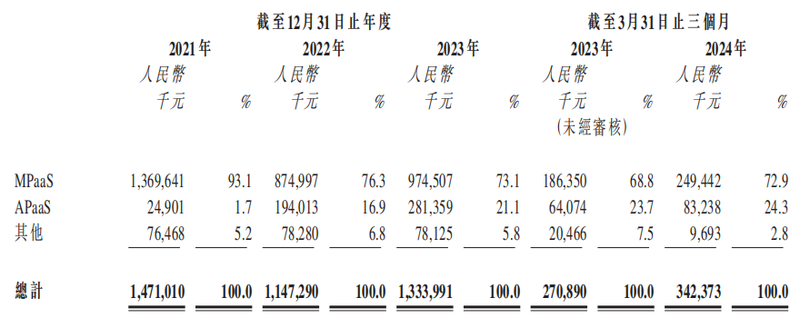

从业务分布来看,七牛智能的主要产品和服务分为两大板块,一个是面向具备较强开发能力的客户的MPaaS业务,另一个是适用于开发小白快速入局的APaaS业务。

图源来自招股书

这其中,MPaaS业务占据主导地位。招股书显示,2021年至2023年,MPaaS业务收入占比分别为93.1%、76.3%、73.1%。

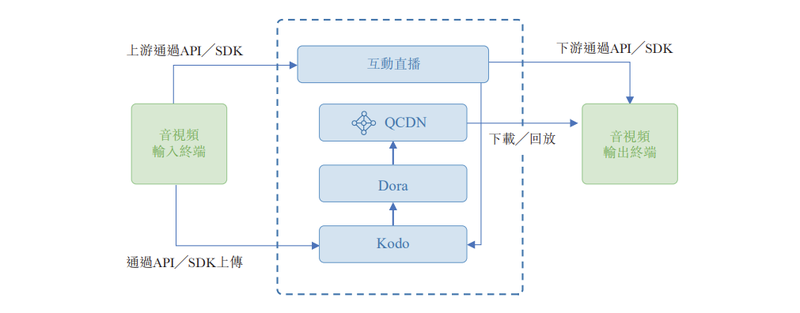

据悉,截至目前,七牛智能已累计推出4大MPaaS音视频解决方案,分别为加速内容分发的专有内容分发网络QCDN,存储内容的对象存储平台Kodo,互动直播产品和智媒数据分析平台Dora。

不仅如此,今年一季度,七牛智能过半的MPaaS业务客户同时购买了两种或以上的MPaaS音视频解决方案。由此可见,七牛智能MPaaS业务板块后续的增长潜力不容小觑。

图源来自招股书

深入来看,MPaaS业务主要由QCDN、Kodo、Dora、互动直播四大项目支撑,这其中QCDN和Kodo是最坚实的中流砥柱,今年一季度,两大项目的合计营收占该业务总营收的比例为96.5%。

据招股书介绍,MPaaS的毛利率由2022年的17.3%增至2023年的19.3%,也主要因为公司调整基础设施布局及重新部署部分服务器后,QCDN及Kodo业务效率提升所致。而且,公司今年一季度总收入同比增26.4%,也有MPaaS产品(尤其是QCDN及Kodo)的一份功劳。

再来看APaaS业务,其APaaS音视频解决方案主要采用“1+N”模式,即通过一个平台灵活应用于多样化的场景。该方案主要聚焦于五大应用场景:社交娱乐、视频营销、视联网、智能新媒体以及元宇宙。

目前,APaaS业务的收入来源主要集中于社交娱乐和视频营销这两个项目。今年第一季度,两个项目的合计营收占据该板块业务总营收的87.7%。从2021年至2023年,视频营销和视聊网项目在总营收中的占比持续增长。

尤其值得注意的是,2023年,七牛智能的APaaS付费客户数量实现了大幅增长,与去年同期相比增加了135%。同年,该业务的付费客户留存率也高达87.9%,并且在今年第一季度进一步上升至93.7%。

报告期内,从原MPaaS业务客户升级而来的新APaaS业务客户的数量分别为159名、322名、459名及275名,逐年增多。采用APaaS音视频解决方案的APaaS业务新客户数量逐渐增加,平均收入贡献也在大幅增加。

两大核心业务“争先恐后”,均展现了后劲十足的势头。或许,七牛智能的“重头戏”还未开场。

“复杂”关系,成就更好的“前程”

除核心业务发力做支撑外,七牛智能还有一座强大的“靠山”。细看招股书后,我们会发现,在一众投资股东中,也“阿里系”的存在,那就是淘宝中国。

从目前的股权结构来看,淘宝中国为七牛智能的第二大股东,持股比例为17.69%,仅次于公司创始人许式伟(持有七牛云17.96%的股份)。

作为互联网巨头之一,淘宝背后的阿里本身也涉猎云业务,旗下阿里云目前就是国内最大的云服务商之一。

双方既是竞争关系,又是合作关系。正所谓“近水楼台先得月”,双方的来往也十分密切。淘宝中国既是七牛智能的客户,也是供应商。

2021年,淘宝中国正是七牛智能的大客户之一,贡献收益3090.1万元,占总收益2.1%。同期,淘宝中国也是七牛智能的主要供应商之一,采购交易额累计达3.74亿元。

只是,考虑到上市等多重因素,双方的交易金额在近两年出现明显下滑。七牛智能向阿里云销售的金额由2021年的3090.1万元下滑至2023年的42.1万元;从阿里云采购的交易金额也由2021年的3.74亿元下滑至2023年的3739.8万元。

对此,七牛智能也表示,自2017年起,双方建立长期合作关系,多年来对彼此的运作、质量控制及具体要求相互了解。预计这份合作关系仍将持续进行下去。

在这份“复杂关系”的加持下,七牛智能炼就了一身好本领。

据悉,七牛智能推出的4大MPaaS音视频解决方案,在今年前三个月里,日均音视频播放量已经超过46亿分钟,远高于10亿分钟的行业水准。

截至今年3月,七牛智能的注册用户数累计超151万,活跃用户更是超过64万。此外,在2023年中国音视频应用下载量排行榜的前20名中,使用七牛智能的应用运营商多达15名,近乎“霸榜”。

而且,据招股书介绍,七牛智能此次IPO所集资净额中约38%将用于渗透及夯实APaaS业务中应用场景的占有率及发展与扩大客户群。这意味着核心业务在后续资金的支持下还将有长足的进步。

时隔四年,七牛智能终于登陆资本市场,这是它的第一步,也是接下来万里征途的起点。后续,七牛智能能否扭转乾坤,转亏为盈,我们拭目以待。