文| 《投资者网》吴微

近日,丰巢控股有限公司(下称“丰巢”)向港股提交了招股书。

丰巢原由顺丰控股(002352.SZ)联合申通快递(002468.SZ)等快递公司出资设立,经过多次股权调整及引入投资人,目前由顺丰控股的控股股东明德控股控制,股东中有汇丰投资、普洛斯、红杉中国等诸多知名投资机构。

作为顺丰控股的兄弟公司,丰巢的业务开展较为依赖顺丰控股。2024年前五月,丰巢就从第一大供应商顺丰控股处采购了6.33亿元的服务,在当期公司总采购额中的占比达45%。值得注意的是,背靠顺丰控股这棵大树,2015年就已成立的丰巢,截至2023年底,公司依旧在亏损,2021年-2023年间公司累计亏损额高达37亿元,自2016年丰巢开始扩张算,企业的累计亏损更是接近60亿元。

而自2024年3月1日正式施行的《快递市场管理办法》,其中明确规定,未经用户同意,快递企业不得擅自将快件投递到智能快件箱、快递服务站等末端服务设施。该规定的施行,无疑会对丰巢的快递末端配送业务产生较大影响。天眼查显示,丰巢就因多起快递投送纠纷遭遇用户的诉讼。

此外,随着极兔速递的入局,快递行业的竞争加剧,相关公司的市值也大幅下滑。如此情况下,丰巢上市后,此前的投资人又能否顺利“解套”呢?

商业模式遭挑战

丰巢成立于2015年,彼时移动互联网行业快速发展,线上购物规模出现爆发式增长,从而催生出巨大的物流需求。为了提高快递企业末端配送的效率,顺丰控股联合申通快递、韵达股份(002120.SZ)等快递公司共同出资设立了丰巢,通过快递柜的形式为用户提供末端寄件及取件服务。

不过,随着极兔速递的入局,快递行业的竞争日益加剧,行业的末端配送模式也发生了巨大变化。阿里就依靠参股的韵达股份、申通快递设立了菜鸟驿站,以解决快递的末端配送难题;此外,中通快递(02057.HK)、圆通速递(600233.SH)等快递公司还出资设立了兔喜切入末端配送赛道。相较于丰巢的无人快递柜,有人管理的菜鸟驿站、兔喜网点其服务更加人性化。

需要指出的是,因物品在消费者未同意的情况下被投递到快递驿站或快递柜,引起了消费者的讨论,监管层对此较为关注。为此监管层制定了《快递市场管理办法》,其中明确规定,未经用户同意,快递企业不得擅自将快件投递到智能快件箱、快递服务站等末端服务设施,该规定已于2024年3月1日正式施行。

除了政策风险外,丰巢逾期收取寄存费的商业模式,相较于菜鸟驿站、兔喜的免费寄存,也被市场所诟病。天眼查显示,丰巢旗下的多家子公司就因快递配送问题与用户发生了法律纠纷。

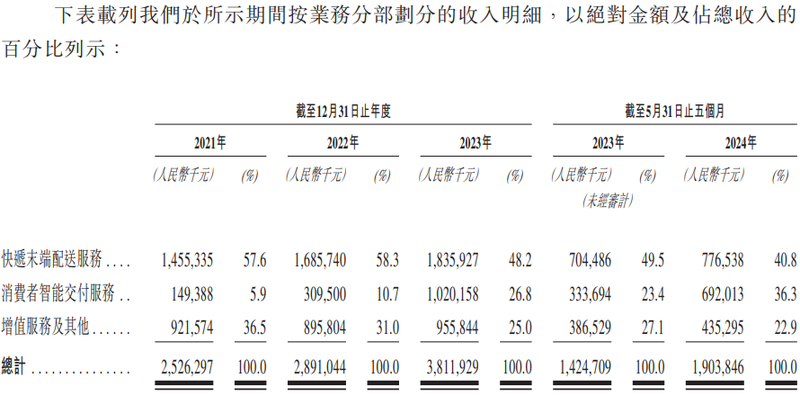

当然,为了应对末端配送市场的变化,丰巢也积极进行多元化布局以降低风险。如依托自身的快递柜布局,丰巢就为企业客户提供社区营销服务;此外,丰巢还切入了洗护服务及到家服务。据丰巢披露,到2024年前5月,快递末端配送服务仅为公司贡献了40.8%的收入。

数据来源:招股书

不过从采购情况来看,丰巢为用户提供的消费者智能交付服务,其主要供应商为顺丰控股。据丰巢披露,2024年前五月,丰巢从顺丰控股处的采购额,在当期公司总采购额中的占比达到45%。

而12315消费者投诉网站显示,丰巢为消费者提供的洗护服务,相关投诉也比较多。12315网站搜索丰巢,地区选择全国,最近一个月与外衣相关的投诉就有1万多条。据了解,58旗下的天鹅到家、京东旗下的京东家政早已有布局到家服务。

公司估值有倒挂

背靠顺丰、成立已有9年多的时间,但丰巢却依旧难以实现盈利。2021年-2023年间丰巢累计亏损额高达37亿元。自2016年丰巢开始扩张算,企业的累计亏损更是接近60亿元。虽然2024年前五月,受其他收益影响,公司实现盈利0.71亿元;但与2023年类似,当期公司的毛利仍无法覆盖企业的行政费用,2021年、2022年公司的毛利率更是为负值。

长期亏损后,丰巢的流动性压力也比较大,截至2023年底,公司的资产负债率已高达64%。在丰巢的负债中,应付账款及租赁负债账面余额较多,截至2023年底,其合计金额超过48亿元,同期公司现金及现金等价物账面余额仅在20亿元附近。

据了解,大额资本支出及收购关联媒体公司是丰巢负债率提升的主要诱因。据不完全统计,自2015年A轮融资开始,到2021年B-4轮融资结束,丰巢累计吸引了近百亿的融资,但截至2023年底,公司的净资产账面余额仅为48.97亿元。而在公司的资产中,商誉及无形资产的账面余额就高达81.16亿元,计提折旧后,目前公司固定资产账面余额仍超过16亿元。

由顺丰控股背书,丰巢自成立以来就获得了投资者的青睐。2015年成立时,丰巢获得了4.5亿元的增资;2017年1月、2018年1月及2018年6月,丰巢三次获得了超20亿元的投资;2021年1月,进行B-4轮融资时,丰巢更是吸引到4亿美元的融资。

以2018年1月公司的融资计算,彼时公司的投后估值已高达90亿元;而按照2021年四家机构以4亿美元的代价取得丰巢合计2.57%的股权计算,公司对应的估值更是超过了千亿。天眼查搜索深圳市丰巢科技有限公司,显示其预估价值也超过了1600亿元。

需要指出的是,经过近日的大涨,2023年收入超过400亿元的申通快递,日前的市值也仅在200亿元以下;2023年收入接近450亿元的韵达股份,日前的市值也未超过300亿元;兄弟公司顺丰控股,2023年公司的收入超过2500亿元,日前其市值也仅在2000亿元附近。

长期亏损,2023年收入仅有38亿元的丰巢,港交所上市又能否让机构股东顺利退出呢?(思维财经出品)■