文|华夏能源网

锂电行业大洗牌之中,已经有企业先撑不住了。

一家13年的湖南老牌锂电企业——桑顿新能源近日被债权人申请破产重整。桑顿新能源的参股股东启迪环境(SZ:000826)在9月23日的公告中披露了这一消息。

华夏能源网(公众号hxny3060)注意到,桑顿新能源官方微信公众号于今年6月已停更,此前,每逢节日,其公众号都会发布相应的节日祝词,刚刚过去的国庆却未发布任何内容。

近年来,锂电行业马太效应加剧,市场占有率由多个头部企业瓜分。2024年上半年,宁德时代、比亚迪、中创新航三家占据了79%的纯电乘用车动力电池市场份额,其余两成市场份额,1.5万家动力电池企业争抢,竞争可谓惨烈,而这家“锂电黑马”就是千军万马中的一员。

昔日“锂电黑马”,曾在中国动力电池企业排名中跻身前十,如今走向破产重整,到底经历了什么?

“锂电”黑马麻烦缠身

桑顿新能源成立于2011年,总部位于湖南湘潭,是桑德集团旗下锂电业务主体,主营三元与磷酸铁锂电芯、车用和储能电池系统,是曾拿下过“国家高新技术企业”荣誉的新兴企业。

深交所上市公司启迪环境是桑顿新能源的第二大股东,前身是知名的“清华系”企业启迪科技。而这两家公司可谓“一母同胞”,在2015年之前,两家公司控股股东均为桑德集团。

2015年3月,知名的“清华系”企业启迪科技以70亿元并购桑德环境并实现控股,获得29.8%的股权,后更名为启迪环境。

而桑顿新能源,作为桑德集团旗下另外一子,先后两次获得启迪环境的投资。两次投资分别是:2014年8月的A轮融资,以及2019年8月的新一轮融资。

目前,桑顿新能源前三大股东分别为桑德集团、启迪环境、宇纳资本,持股比例分别为53.12%、22.77%、18.27%,合计超过94%。

这家公司的现状确实不容乐观。据天眼查App显示,桑顿新能源涉及的司法案件累计有388件,其中70%以上为被告,涉及案件金额达到26亿元之多;还有2条失信被执行人、5条被执行人信息,涉及金额10.33亿元。

不仅桑顿新能源自身陷入困境,其创始人、董事长文一波也早已案件缠身。

文一波今年59岁,在多所高校担任博士研究生导师,曾位列2019福布斯全球亿万富豪榜第1941名,2019年胡润百富榜第309位。

文一波擅长资本运作,前述一系列投资与收购即是例证。他曾成功推动桑德环境(启迪环境前身)借壳上市,旗下“伊普国际”在新加坡上市,更名为桑德国际后,又实现了香港上市。

文一波本人终本案件共7起,未履行总金额达16.2亿元。作为桑顿新能源法人,从2022年至今,文一波先后收到13份限制消费令。

实际上,让文一波倾注了心血,如今“麻烦缠身”的桑顿新能源,已在锂电产业摸爬滚打了十余年,并非没有证明过自己的价值。

高光时刻留在2018年

成立两年后的2013年,桑顿新能源建成投产首条锂电池生产线,虽然桑顿新能源成立的足够早,但真正大步进军锂电池行业,是从2015年新能源汽车市场放量开始的。

2016年,桑顿新能源预计打造成中南地区规模最大、产业链最全的锂电新能源产业基地,并规划了三期项目,预计可实现年产值300亿元人民币以上的规模,包括年产动力锂电池40亿安时,储能锂电池20亿安时,电池正极材料5万吨,电机总成30万套。

到2018年,可以说这家公司迎来了高光时刻。

这一年,桑顿新能源总建筑面积8万平方米的第三期项目建成投产,年产能5GWh,研发团队达到1000人,还要成立桑顿研究院,形成3000人团队规模。

桑顿新能源还布局了上下游业务一体化发展,从锂离子电池材料前驱体、正极材料、单体电芯、电池云平台到“互联网+”电池回收、废电池再生等全产业生态链均有所涉猎。

在技术路线上,桑顿新能源选择了三元材料。彼时国内主流镍钴锰三元材料电池能量密度普遍为160-200wh/kg,而桑顿新能源三元软包单体电芯能量密度最高达到260wh/kg,期望2019年上半年实现300Wh/kg软包电芯的批量化生产。

相应的,这一年,公司公开的营收数据也在2018年达到了高点,业务发展也结出了硕果:桑顿新能源正极材料排名中位列全国前三、在动力电池排名中跻身全国前十。据高工产研锂电研究所(GGII)数据显示,2018年新能源汽车软包动力电池装机总电量约7.62GWh,宁德时代仅排名第8,而桑顿新能源位列市场第5名,装机量为541.4MWh,市占率约为7.1%。

桑顿新能源董事长文一波

这一年,桑顿新能源董事长文一波在湘潭买了房,壮志豪迈,决定在潇湘大地上大干一场,提出要延长产业链,打造千亿级新能源产业集群,并计划在2020年打造出首座智慧工厂,实现生产智造化、产品智能化,全面实现工业4.0。

然而,现实最终击穿了丰满的理想。

从2018年至今的六年时间里,桑顿新能源260wh/kg的能量密度再无突破,“2019年实现300Wh/kg软包电芯量产”的目标也没有了下文,反而更高技术难度的后起之秀钠离子电池技术都已达到这一水平。

在市占率方面,据中国动力电池产业创新联盟的统计,2019年以后,桑顿新能源的动力电池装车彻底跌出了行业前十。

更吊诡的是,桑顿新能源的产能“时有时无”,主要由于各方披露口径前后有较大出入。

今年8月,桑顿新能源官方称,“目前具有6GWh锂电池及系统综合产能”,为近12万辆新能源汽车提供了各类动力锂电池系统包。

但据股东启迪环境披露,桑顿新能源在2018年时锂电池年产能就已经达到9GWh。假使双方数据均无误,那就意味着,桑顿新能源此后6年内不仅产能没能实现扩产,反而缩水了3GWh?

更令人费解的是,桑顿新能源针对大型储能、工商储能、户用储能等场景推出储能产品,“倒退”采用了早期曾舍弃的磷酸铁锂技术。

扑朔迷离的财务报表

一切问题都反映在账面上。

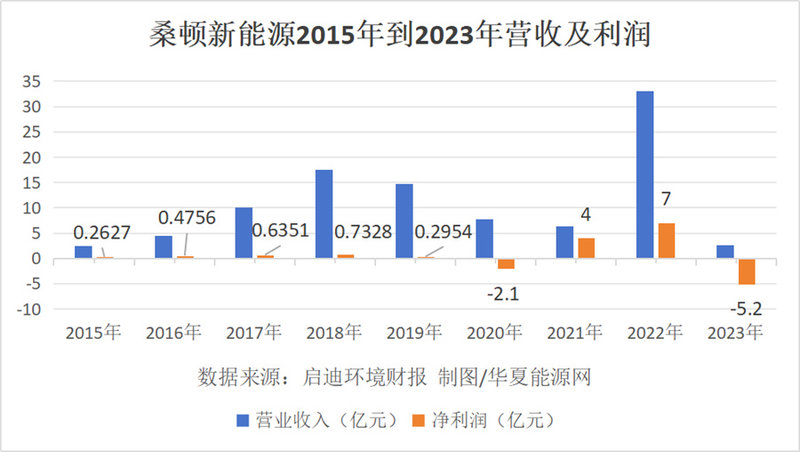

2015年到2018年,桑顿新能源营收4年间增长6倍,从2.4亿增至17.5亿,整体呈迅速扩大趋势,也因此业界对其冠以“锂电黑马”称号。

不过,其净利润从2627万增至7328万,4年间仅增长1.8倍,远逊于营收增速。

值得注意得是,自2018年营收达到高点后,其业绩可谓“跌宕起伏”,直到2023年呈现断崖式下滑。

据启迪环境历年财报,桑顿新能源2019年的营收为14.8亿,2021年时缩水至6.3亿元。其中,在营收曲线单边下跌过程中,2022年的数据十分突兀,营收飙升至33亿元,净利润达到7亿元。

但势头并未持续,故事再度反转。到2023年,营收又直线下滑至2.6亿元,回到了8年前的水平,不过这次不仅没能实现盈利,反而净亏损了5.2亿元。

今年上半年,其营收进一步降至8445万元,净亏损1.83亿元。

以此计算,桑顿新能源9年半共营收99亿元,盈利合计约3.5亿元左右,不仅与动辄上年收入百亿、盈利十数亿的二线锂电池企业无法相比,更距离自身提出“年产值300亿元人民币”的规划相差甚远。

另外,随着锂电行业竞争加剧,被挤压的桑顿新能源的资产持续缩水,债务持续上升。

2023年底,桑顿新能源总资产为65.7亿元,净资产为27.8亿元,到2024年上半年时,总资产缩水至60.9亿元,净资产缩水至24.1亿元;在负债方面,其2023年底负债为37.9亿元,目前,负债总额约40亿元。

由于盈利能力下滑,资产持续缩水,令股东的投资收益不断损失。据启迪环境披露,2024年上半年对桑顿新能源的投资损失为8408.8万,同时,启迪环境对桑顿新能源应收账款为7581万元,坏账准备7459万元。

由于债务压顶、融资难度加大,债权人最终投出了“破产重组”一票。

所幸,尚未到资不抵债的地步。而即便深陷泥潭,桑顿新能源名下仍拥有一定知识产权资产,包括272项专利和34项商标。

因此,关于破产申请,法院认为,桑顿新能源虽然不能清偿到期债务,且明显缺乏清偿能力,具备破产原因,“但公司所处锂电池生产领域运营管理成熟、经营稳定,具有一定的经济价值,有望通过重整程序化解风险。”

而且桑顿新能源也迫切希望通过重整程序盘活资产,提高债权清偿率,因此桑顿新能源具备重整价值,有重整可能,符合破产重整条件。

昔日“豪言”难料今日困境

8月27日,桑顿新能源在旗下公众号“桑顿新能源科技有限公司管理人”发布了投资人招募公告,隔日,发出一封《致全员信》,信中披露了债权及工资处理安排,正式开启破产重整之路。

桑顿新能源《致全员信》

回望13年的发展历程,文一波曾经希望带领桑顿新能源实现IPO,也曾自信表示,虽然已经达到了科创板上市要求,但“还想要更大体量”,要“搞个大蓝筹”。

然而,随着破产重整开启,关于“大蓝筹”的豪言或许无望再兑现了。

回看2019年文一波的采访,他已经预判到新能源市场处于竞争“卡位”的关键时期。“如果我们今年排不进行业前十,明年进不了前五,那么后面就会比较困难了。”他清醒地认识到,新能源产业的特点是“强者恒强”,企业要么成为寡头,要么死掉。

之后行业的走势印证了他的判断。

锂电行业产能极速扩张,价格凶猛下跌。据24潮产业研究院(TTIR)统计,仅20家动力/储能电池企业2025年产能规划已达6188GWh。然而,由于供需失衡,产能利用率不足,导致成本上升,价格下跌,即量增价跌,盈利能力被挤压。

然而,桑顿新能源的运势,恰是自2019年之后发生了转折。

行业洗牌之中,竞争格局瞬息万变。令人唏嘘的是,这家起点不低、倾注了创始团队心血的高科技企业,最终没能突破竞争围城,成为“剩者”或“胜者”。