(图片来源:视觉中国)

蓝鲸新闻9月6日讯(记者 石雨)众诚汽车保险股份有限公司(下称“众诚保险”)一笔9.917%股权转让困局,时隔近7年终迎来解题答案。近日,据众诚保险公告,早在2017年12月,拟受让众诚保险2.25亿股份的上海灵秀实业集团有限公司(下称“上海灵秀”),在今年初监管明确不达资质,不予许可股权变更后,近日拟将所持2.25亿股股权,通过大宗交易方式转让给新股东广州金融控股集团有限公司(下称“广州金控”)。

解决股权困局之外,经营层面,众诚保险当前业务端在新能源车险、智能网联汽车保险领域寻求创新,但也面临如何突破的挑战。此外,众诚保险去年由盈转亏,对于如何扭亏,众诚保险从深耕车险业务、优化业务结构以及数字化赋能方面作出回应。

“未核准”股东上海灵秀将离场,新入国资广州金控

蓝鲸新闻记者注意到,近日,新三板挂牌保险公司众诚保险公告,9月2日,上海灵秀通过大宗交易方式转让所持众诚保险2.25亿股股权,持股比例由9.917%变更为0%,广州金控承接该笔股份。

事实上,上海灵秀目前持股也并未已落地。早在2017年11月,众诚保险原发起人之一的广东粤财信托有限公司(下称“粤财信托”)出于自身经营战略调整需要,在上海联合产权交易所挂牌转让众诚保险2.25亿股股份,同年12月,上海灵秀与粤财信托签订股权转让协议,约定以4.545亿元转让该笔股权,股权在12月完成陆续进行交割。

但该笔股权交易一直未获监管批准,直到2024年1月,金融监管总局广东监管局公布关于不予许可众诚保险股东股权变更的批复显示,上海灵秀2021年与2022年均无营业收入,也均未盈利,上海灵秀股权交易所使用的资金向上穿透追溯资金来源为第三方拆借款,非自有资金。综上,上海灵秀不符合保险公司财务Ⅱ类股东的条件。

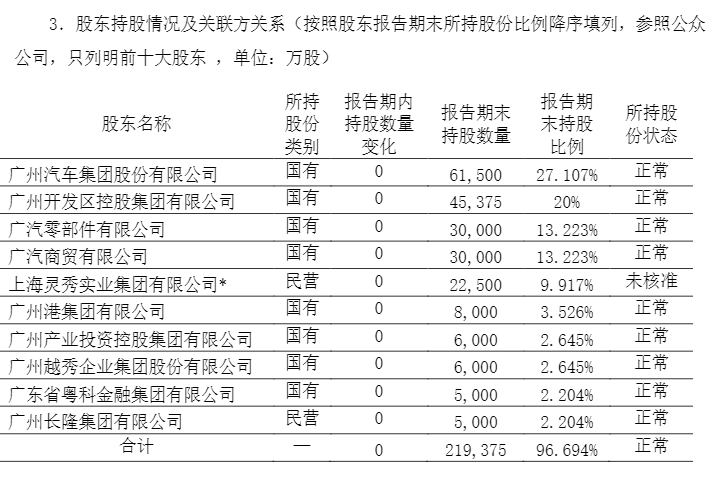

(众诚保险当前股权结构:图源:2024年第2季度偿付能力报告)

从官网信息来看,上海灵秀成立于2014年,定位于“专注于长期结构性价值投资的公司”, 投资了先进制造实业、能源、保险、金融科技、企业服务等领域企业。

“监管部门始终重视并持续强化对保险公司股东资质的考核与审批”,业内人士分析,通过对股东财务状况、资金来源、诚信记录等严格审查,推动公司治理领域风险防控,筑牢防火墙。

在监管明确不予许可的背景之下,该笔股权也需要“另谋出路”。成立于2006年的广州金控,是广州市委市政府整合市属金融资产成立的国有金融控股平台,截至2023年末,集团净资产668.53亿元,形成国家金融、地方金融、金融科技、生物医药和实业资产五大业务板块。

对于引进广州金控集团作为新投资者入股,众诚保险相关负责人向蓝鲸新闻记者表示,这有利于优化公司股权结构,推动公司治理机制的进一步完善,为企业后续稳健发展奠定良好基础;同时能借助股东丰富的资源优势,提升公司专业运营能力,发挥市属国资的协同效益。

众诚保险目前实控人为广州市国资委,前十大股东中多为国有属性股东,仅有资质未核准的上海灵秀,以及持股2.204%的广州长隆集团为民营股东。第一大股东为广州汽车集团股份有限公司,持股27.1%;广州开发区控股集团有限公司持股20%;广汽零部件有限公司与广汽商贸有限公司分别持股13.223%,两家公司与广汽集团为一致行动人 。若此次股权转让获批,广州金控将成为次于广汽集团(含关联方)、广州开发区控股之后的第三大股东。

众诚保险发力新能源车险、智能网联汽车保险,待赛道突围

关于10%股权“悬浮”困局的解决,事实上在众诚保险今年年中工作会议中已有所透露。当时,众诚保险党委书记、董事长杜志坚提出,要把握五大机遇,打造“百亿众诚”,机遇之一即是股权问题解决带来的机遇。

其余四项机遇则分别为新能源车发展机遇、“共享化”发展机遇、集团出口战略落地机遇、数字化转型机遇。

新能源车发展机遇列于第一项。作为专业汽车保险公司,众诚保险以车险为主,占比约80%。除车险外,还推出了与车主或用车相关的非车险产品,如汽车延长保修服务、产品置换险、驾意险等。

在车险的激烈竞争赛道中,众诚保险提出蓄能新能源车险蓝海。最新数据显示,今年上半年,众诚保险车险保费13.94亿元,同比增长9.34%,其中新能源车险保费8.42亿元,增速49%,新能源三电延保同比增长73.66%。

但在新能源车险市场快速崛起的同时,高成本、高风险、高赔付率带来的承保压力也需直面。据了解,由于新能源车起步快等特点,驾驶习惯与传统驾驶方式有区别,存在“新手”适应期风险,导致新能源车出险频度高,同时,新能源车目前零整比比燃油车要高,目前的维修成本也相应高,导致整体赔付率升高。

今年上半年,众诚保险赔付支出10.7亿元,同比增长35.64%,其中车险业务赔付支出9.7亿元,同比增长37.28%。对于新能源车险车险赔付率的改善,众诚保险回应表示,已上线新能源车定价模型对业务进行差异化定价,建立客户运营与风险减量闭环以降低用车成本。

此外,从众诚保险的战略来看,智能网联汽车保险也是其当下的重点布局方向之一。众诚保险目前开发了智能网联设备责任险,并已与广州祺宸科技有限公司就智能网联车项目达成保险合作,预计今年投保车次30台,智能网联设备责任保险累计保障金额3亿元。

不可忽视的是,自动驾驶汽车具有区别于传统汽车的技术故障、算法错误等风险,以及责任划分的复杂性特征,数据隐私保护等问题,在给保险公司提供创新方向的同时,也形成了区别于以往产品的难点,需要着力突破。

亏损仍需破题,公司回应:深耕车险,优化业务结构等

业务布局之外,已保持5年盈利的众诚保险,还需面临新增的亏损难题。

2023年,众诚保险由盈转亏,当年净利润为-4128万元。对此,其在年报中表示是因受资本市场波动,投资收益未达预期等因素影响。今年上半年,公司净利润为-31.91万元。

近两年,中小财险公司整体面临利润表现不佳的难题,据蓝鲸新闻记者对上半年非上市财险公司业绩梳理,共有23家出现亏损,且均亏损不足亿元。业内分析,一方面在于自然灾害多发,据应急管理部数据,上半年各种自然灾害共造成直接经济损失931.6亿元,与去年同期382.3亿元相比大增。同时,相比去年同期,今年汽车出行率提升,出险率对应有所提升;此外,投资收益下行对利润表现的影响也形成行业性因素。

除前文提及众诚保险赔付支出同比增长35.6%外,公司投资表现也亟待优化,上半年投资收益率0.99%,低于行业平均水平。

对此,业内人士分析,财险业务降低成本的主要路径在于扩大规模,摊销成本,对于中小财险公司而言不算容易,而一旦当资本市场波动,投资收益表现不佳时,很容易由盈转亏或扩大亏损。

对于如何挽亏,众诚保险在接受蓝鲸新闻记者采访时表示,一方面是持续深耕车险主业,聚焦新能源车险市场,优化新能源业务风险定价模型,2024年第二季度在公司业务占比超50%;引入客户分级管理制度提供差异化、定制化保险服务;上半年车险综合成本率同比下降2.5个百分点。另一方面优化业务结构,要做大非车险效益险种,大力发展与新能源车及产业链相关的非车险业务。

上半年数据,众诚保险非车险业务综合成本率同比下降9.9个百分点。不过,保费规模未有突破,非车险保费收入3.95亿元,同比下滑0.32%。

同时,关于利润优化,众诚保险还强调要以数字化赋能业务发展,对接广汽整车厂APP打通线上化直销模式,融入数字化汽车品牌用户生态,提升服务质效和优化运营成本。