(图片来源:视觉中国)

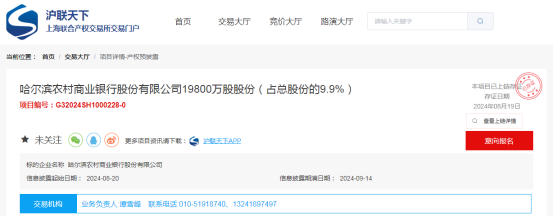

蓝鲸新闻8月21日讯(记者 李丹萍 实习生 于争)近日,上海联合产权交易所信息显示,永诚财产保险股份有限公司(下称“永诚保险”)公开挂牌转让哈尔滨农村商业银行股份有限公司(下称“哈尔滨农商行”)19800万股股份,占总股份的9.9%,意图“出清”股权。目前,该项目未公布转让底价。

(图片来源:上海联合产权交易权)

蓝鲸新闻记者梳理发现,2020年至2023年,永诚保险对哈尔滨农商行的投资收益分别为0.42亿元、0.34亿元、0.02亿元、0.16亿元,总体呈下滑趋势。

业内人士分析,股权转让原因或较为多元,包括股东方自身的业绩压力、资金安排考虑又或是持股的“性价比”等等,从险资的投资特性来看,减持应为自身战略安排和资产配置的需要。另需关注的是,高股息率板块颇受青睐的背景下,银行股也是今年保险资金配置的重点。

持股投资收益总体下行

永诚保险于2015年挂牌新三板,是国内首家登陆“新三板”的保险公司,控股股东为华能资本,实际控制人为中国华能集团。

2015年开始,永诚保险便在哈尔滨农商行董事会中拥有表决权,是重要股东之一。永诚保险亦在年报中表示,公司持有哈尔滨农商行9.9%股权,并派出一名董事,在董事会拥有表决权,因此对哈尔滨农商行具有重大影响。

除永诚保险外,哈尔滨农商行其余五大股东为哈尔滨宏达建设发展集团有限公司、哈尔滨禧龙国际商贸物流园区有限公司、厦门象屿股份有限公司、黑河农村商业银行股份有限公司、中融国际信托有限公司,均持有哈尔滨农商行9.9%的股份。

数据显示,2020年至2023年,永诚保险对哈尔滨农商行的投资收益分别为0.42亿元、0.34亿元、0.02亿元、0.16亿元,总体呈下滑趋势。

聚焦永诚保险自身,也面临一定的业绩压力。2021年至2023年,永诚保险分别实现保费收入76.66亿元、72.54亿元、72.13亿元,连续下滑。今年上半年实现保费收入41.80亿元,同比缩减4.68%。同期,公司净利润分别为1.1亿元、0.93亿元、0.97亿元,上半年实现净利润0.19亿元,同比下降79.71%。

有业内人士表示,近年来部分中小银行股东主动选择在公开市场转让股权,转让原因较为多元,包括股东方自身的业绩压力、资金安排考虑又或是持股的“性价比”等等,永诚保险此次或是一个缩影。

从银行“撤资”的不仅永诚保险。蓝鲸新闻记者关注到,8月20日晚间,杭州银行(600926.SH)公告称,中国人寿(601628.SH)计划自公告披露之日起三个交易日后的三个月内,通过集中竞价或大宗交易方式减持杭州银行股份,合计不超过约1.1亿股(含本数),不超过该公司普通股总股本的1.86%。

据公开信息,中国人寿是杭州银行于2009年引进的财务投资者,先后两次增持了杭州银行股份,参股和增持合计出资约16.35亿元。从险资的投资特性来看,减持应为自身战略安排和资产配置的需要。对于减持动作,有资深人士认为是险资适时兑现盈利而实现的资产配置策略。

险资持续增配银行股

今年以来,银行板块表现领先,对于市场资金而言,也不排除有“落袋为安”的想法;而对于增量资金而言,高股息率板块颇受青睐的背景下,银行股也成为保险资金配置的重点,资金有进有出。

截至8月19日,申万银行指数涨幅高达19.08%,位居31个一级行业之首,工农中建交五大国有银行的股价纷纷创出新高,银行成为今年A股市场最亮眼的板块。

ETF和保险资金的流入正是推动银行股上涨的重要力量。聚焦保险资金,根据金融监管总局数据,截至今年6月,保险公司保费收入累计同比增长10.65%,保险资金运用余额较年初增长9.62%,带来险资的配置需求。

“银行作为险资的第一大重仓方向,也显著受益于保险资金的持续流入、增配。今年以来我们看到如无锡银行被险资举牌等案例陆续出现。与此同时,截至2024年一季报,险资重仓股中银行持仓占比高达48.3%,较年初提升0.8pct,显示银行仍是险资配置绝对的重镇。”兴业证券研报称。

据统计,一季度财报显示,保险资金出现在近20只银行股的前十大流通股东,包括平安银行、工商银行、中国银行、招商银行等。信泰人寿、华夏人寿因加仓得以跻身浙商银行、建设银行的前十大流通股股东行列。

在险资持仓市值排名前10的个股中,银行股则占据了7席之地,分别为平安银行、招商银行、浦发银行、民生银行、华夏银行、兴业银行、邮储银行;其余3家为长江电力、中国联通和贵州茅台。

业内人士向蓝鲸新闻记者表示,在当前的市场环境下,“低估值、高股息的银行股具有相对较高的安全边际,能够提供更加可靠的投资回报,这也与险资的稳健属性相匹配。”