作者 l 智瑾财经 大钊

过去一年,线下酒旅、餐饮消费稳健复苏,热门景点的“人山人海”又回来了。

消费者回归线下、消费意愿逐步提升,国家统计局数据显示,2023年餐饮收入同比增长 20.4%。

本地生活市场是少有的相对高频、稳定的消费场景,是目前为数不多的依然存在较大增长空间的赛道。于是在过去的一段时间里,不少平台都开始以内容为载体,以低价为驱动力,试图在赛道中突围而出。

这其中既有美团、饿了么等传统巨头,也有抖音、快手这样的短视频流量平台,还有高德这样的工具类平台,更有小红书这样的互联网社区。

磨刀霍霍,各家在本地生活赛道的攻城步伐已然急迫,其中尤以抖音动作最为频繁。

抖音大举进攻

在本地生活业务中,到店业务是块最大的"肥肉"。

美团在2022年Q1最后一次单独披露了到店业务的业绩,其经营利润率为45.6%。作为对比,其外卖业务经营利润率仅有6.5%。

2024年Q1,美团虽然已经调整了财报披露口径,但是当季核心本地商业仍贡献546.3亿营收,同比增长27.4%,占美团总收入的74.5%。

较高的利润也引来了抖音虎视眈眈的目光,且来势汹汹。根据官方报告,2023年抖音生活服务平台总交易额增长256%,入驻门店超450万家,共覆盖370+城市;入驻服务商数量增长1.79倍,服务商合作的商家数提升近2倍,服务商总交易额实现近8倍增长。

根据巨量引擎研究院数据显示,抖音餐饮有动销商家数量平稳攀升。截至2024年2月15日,抖音餐饮企业号数量累计184万余个,同比增长4%。

同时抖音还凭借其独特的用户分布特性,持续挖掘低线城市机会。分城市来看,2024年1-2月抖音生活服务餐饮订单量五线以下城市增长142%。

根据晚点新闻,今年一季度抖音生活服务(主要由到店餐饮、到店综合与酒旅业务构成)核销前销售额超1000亿元,同比去年增速超过100%,环比去年四季度持平。而抖音内部要求生活服务业务今年增至近6000亿元,几近翻倍。

为巩固在本地生活领域的成绩,抖音生活服务部门与商业化销售部门的组织架构在今年3月发生重大调整,两块业务的部分中层也将双向流动轮岗。其中,最大的调整是抖音生活服务部门的到店餐饮、到店综合、酒旅三个平行部门被重组为北、中、南三个大区,以及服务全国连锁大商户的NKA部门。原商业化部门的部分中层骨干被调往生活服务部门,未外调管理者也将内部轮岗。

国信证券在研报中指出,(抖音)此次组织架构调整,重点是将本地生活由按行业划分重整为按区域划分,助力抖音在拓店期提高销售拜访对接效率,快速增加商家供给,也能为精简销售人员留有空间。

此外,借助自身在短视频和直播领域的优势,抖音已经将“探店”品类做成了最有效的营销方式之一。

这种形式不仅能快速帮助商家“起量”,更是实实在在的给消费者带来优惠。

官方数据显示,2023年前三季度,餐馆等中小商户通过抖音发布的商单同比增长98%,达人全年总交易量增长了2倍以上。基于探店内容,实体商家收入增加了946亿元。

为了进一步提高网络达人接商单的积极性,抖音表示,未来一年将投入5亿元鼓励扶持达人探店,包括通过一口价现金补贴的形式鼓励达人接商单;推出“探店宝”撮合商家和探店达人;对探店达人进行培训和带货指导等。

一套组合拳打下来,抖音获得了实实在在的业绩成效。

国盛证券预测,2025年抖音到店GTV可能实现3000亿,达到美团一半;抖音到店广告、佣金合计收入将达590亿元,或将赶上届时美团到店酒旅的业务收入。

美团的反击

不过,业内头部玩家美团也在积极采取应对措施。2023年,美团在直播、短视频方面投入了大量资源,同时大力补贴商家争取商品最低价。

QuestMobile数据显示,美团与抖音的用户重合度高达3.2亿人,重合比例为81%。商家重合率更高。据久谦中台数据,抖音与美团、大众点评餐饮商家的重合度高为87%-90%。

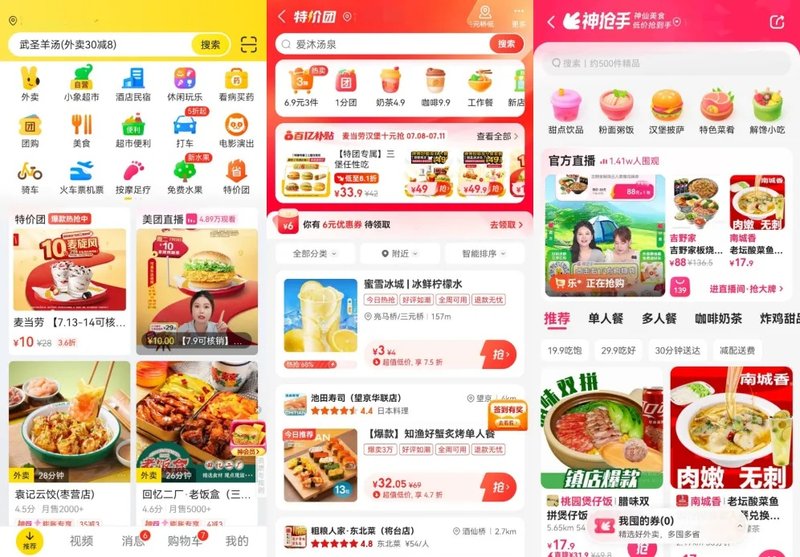

美团“特价团”“神抢手”页面截图

为了应对用户重合带来的挑战,美团以正面对抗的方式进行反击。

这种反击主要从四个方面发起,即低价团购秒杀、佣金补贴、尝试直播和内容化转型。

分开来看,美团先是在App美食页面下,新增“特价团购”板块,打出“限时补贴,全网低价”的口号,其中尤其对到综品类补贴力度最大。抽样统计可以发现,特价团购下,美团到综、到餐和门票三个品类都做到了比抖音更低价。

而后对标抖音给KA商家的返佣和广告优惠,加大对商家的激励计划,达到GTV指标的商家可以拿到返佣。同时,美团开始在APP内推广“直播带货”模式,通过“神券节”“神抢手”等直播活动抓住粉丝,并逐步探索商家直播,逐步形成平台播、商家播、达人播等直播形态。

最后,美团进行了视频化和内容化转型尝试,根据晚点LatePost报道,大众点评内容团队被要求全面向小红书、抖音学习。设置了明确的引入达人目标和原创内容目标,希望产品首页的信息流内容在年底提升至50%。

同时为了应对激烈的市场竞争,今年上半年美团已经进行了3次架构调整。到家事业群、到店事业群、美团平台、和基础研发平台等进行整合,开始向美团高级副总裁王莆中汇报。伴随着组织架构的调整,美团在品质服务、运营效率、重塑价格力等方面都得到了优化,也让美团在一季度获得不俗的成绩。

尤其在到店和酒旅领域,2024年Q1,美团GTV同比增长超60%,年度交易用户数同比增长超37%。交易用户数、商户数、年度活跃商户数均创历史新高。

相关负责人在2024年Q1业绩会上表示,到店业务的在线渗透率仍处于早期阶段,随着行业竞争发展到一定阶段,主要参与者将逐渐从补贴驱动型增长战略转向理性的投资回报率驱动型增长战略。可见虽然美团确实关注竞争对手,但战略重点是巩固长期竞争优势,而非仅仅追求市场份额。

实际上,本地生活的底层商业逻辑并未改变,以“吃喝玩乐”为核心的服务零售依然是用户刚需,但消费趋势、竞争环境都在变,美团即使商业大底座很稳,也必须积极应变。

错位竞争or正面竞争

美团和抖音的剑拔弩张,是"内容"和"货架"的对决,是补贴和低价的对冲,也正是这样让今年的本地生活赛道持续精彩,消费者也有了更多实惠。

区别于线上电商平台是销售渠道,团购对线下商家的引流和营销价值更大。比如,团购平台不会将店内所有的品类上架到团购平台,而是会选出具有店内特色的套餐。部分到综品类引流属性更重,比如美容美发行业通过团购平台获客,并通过线下服务将用户拉升为办卡用户。

所以本地生活服务平台天然的与电商平台存在差异,由于美团是从O2O起家,而抖音最初的商业模型类似电商,所以二者在实际经营过程中的思路并不相同。

在用户端,美团是“人找货”模式,用户有找店心智,评价体系是美团核心壁垒。抖音则是“货找人”模式,只有将商家货盘调到较低价位或者将套餐组合变得差异化或者有特色,才会吸引人。

在商户端,美团与抖音形成部分错位竞争,抖音强于KA商家,美团适合中小商家长期运营。

根据虎嗅与久谦数据,美团与抖音的核心竞争品类为到餐、KA商家:美团头部商家中20%会在抖音生活服务进行动销,主要来自餐饮商家,单个头部商家约30-50%广告预算在抖音。

本地生活服务之战,表面上抖音一方为攻,美团一方为守,实际上双方均有攻守两面。

这场战争的重要性在于,抖音方面必须不停追赶,而本地生活作为美团的基本盘,美团又不能输。至于那些蜂拥而来的新对手们,短期内仍难以撼动美团的“王座”。

总结来看,在这场战争中,美团强于运营,是企业长效经营,形成用户心智的首选。美团拥有强大的地推团队,2023年Q2以来的补贴对中小型商户产生一定效果,大型商户KA更在意平台能带来的交易量。

抖音强于产品,是企业快速爆量、品牌宣传的首选。2024年以来,抖音开发品类包含房(顾家、宜家等客单价高的家居单品)、家(家政,家政与美团模式不同,走贴牌)、房产、零售代金券(如服饰团购券去线下门店核销)等。这些新的品类,抖音通过主播以及视频讲解,让新用户形成购买心智,完成了商业闭环。

参考资料:

《美团深度系列二:抖音竞争走出差异化趋势,到店酒旅业务盈利能力回升》,国信证券

《抖音VS美团到店:无需担忧美团到店的长期价值》,浙商证券

声明:本文仅作为知识分享,只为传递更多信息!本文不构成任何投资建议,任何人据此做出投资决策,风险自担。