图片来源:视觉中国

蓝鲸新闻7月31日讯(记者 胡劼)作为我国股票发行注册制改革“试验田”,科创板刚迈过“五周年”的重要节点。以2019年为基数,超九成公司营业收入四年累计实现正增长,近六成公司净利润四年累计实现增长,呈现较好的成长势头。

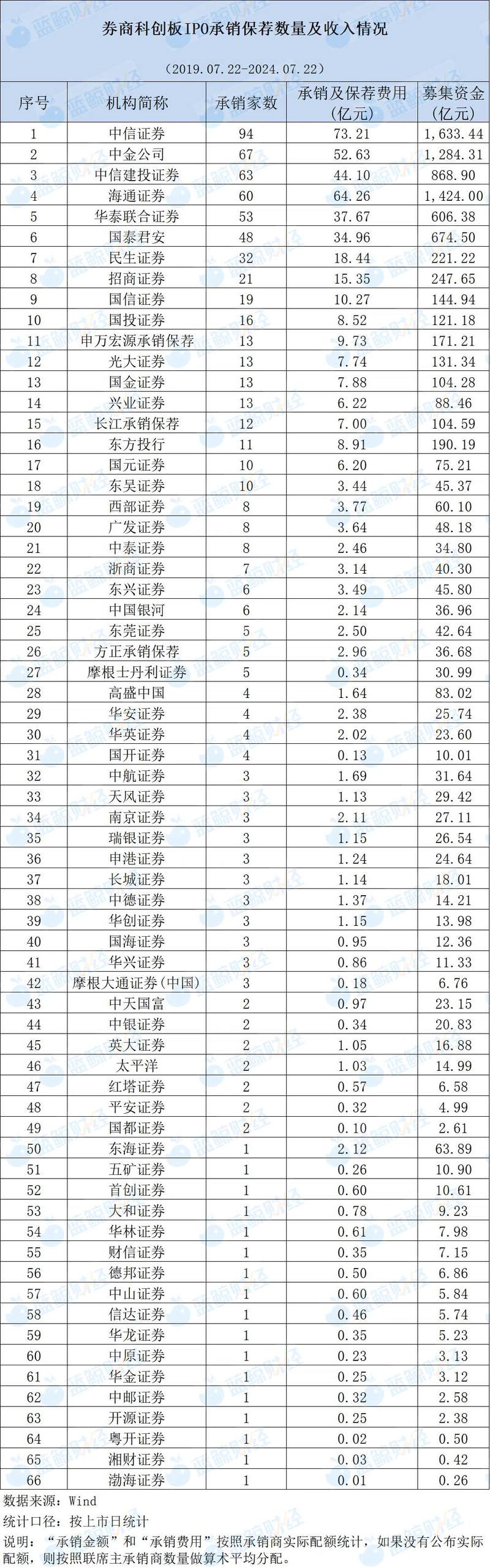

蓝鲸新闻记者关注到,五年间,有66家券商投行紧抓“硬科技”机遇,共支持573家高新技术产业和战略性新兴产业企业在科创板成功上市,总市值超过5万亿。

值得一提的是,在IPO保荐承销数量、首发募集金额、保荐承销收入方面,券商机构在科创板业务布局中具有鲜明的“马太效应”——排名前十的券商保荐承销数量占比超六成。仅中信证券、海通证券、中金公司的“两中一海”就将保荐承销收入的四成“收入囊中”,约200亿元,募资金额占科创板IPO企业总募资额的半数。

某头部券商高级分析师表示,科创板“硬科技”企业需求非线性单一形式,往往融资与投资需求、金融与非金融需求并存,头部券商协同联动投行、投资、投研的能力较强,能够提供覆盖企业全生命周期的解决方案,优势更为突出。不过,虽然业务竞争较为激烈,一些中小型券商依旧依托地域、研究等特色化抓手,也创造了不错的业务机会。

保荐承销业务“马太效应”显著

据Wind数据统计,从承销IPO数量来看,截至7月22日,66家券商中,中信证券、中金公司、中信建投三家机构“拔得头筹”,共拿下224个项目,占总承销量的三成。

其中,中信证券承销94家,项目数量排第一,其次是中金公司和中信建投,分别承销67家和63家。排名前十的还有海通证券、华泰联合证券、国泰君安、民生证券、招商证券、国信证券、国投证券,前十家券商共承销473家机构,承销量占比超六成,马太效应凸显。

从保荐承销业务收入以及募集金额来看,“强者恒强”的格局十分明显。科创板开市五年来,66家券商共将472.27亿元的承销保荐费“收入囊中”。中信证券、海通证券、中金公司收入分别为73.21亿元、64.26亿元、52.63亿元,仅三家头部的收入就达到190.1亿元,占总收入的40.25%。若加上中信建投证券和华泰联合证券,前五家券商的收入之和,已超过其余61家券商的收入之和。

此外,从首发募集资金规模来看,66家券商保荐项目共募集资金9107.89亿元。其中,中信证券、海通证券、中金公司分别以1633.44亿元、1424亿元、1284.31亿元的募集资金排名前三,募资金额占科创板IPO企业总募资额的近50%。

由此来看,不论是保荐承销数量、首发募集金额,还是在业务收入层面,券商科创板IPO业务的“头部效应”均较为突出。

图片来源:蓝鲸新闻制图

整体来看,头部券商的企业服务模式或更具优势。

某券商高级非银分析师对蓝鲸新闻记者表示,一是科创类企业价值主要由技术资产等支撑,尤其前期并无稳定营收和利润,甄别难度大、不确定性强,这对券商投行展业的专业性以及合规风控要求较高。

二是科创板汇聚的573家“硬科技”企业,具有各个成长阶段风险收益特征鲜明、周期性强等特点,企业需求非线性单一形式,往往融资与投资需求、金融与非金融需求并存。

“针对科技类企业更为综合、专业的需求,头部券商协同联动投行、投资、投研的能力较强,能够提供覆盖企业全生命周期的解决方案,优势更为突出。”该分析师进一步补充道。

需关注的是,虽然业务竞争较为激烈,一些中小型券商依旧依托地域、研究等特色化抓手创造了不错的业务机会。

譬如,民生证券五年来帮助32家公司登录科创板,其投行业务长期聚焦“科创”“创业”与“专精特新”,重点为科技创新创业企业、中小民营企业的客户提供服务。东吴证券则坚持“抓早抓小、投早投小”,从发行人产业链联动角度出发,支持上市企业开展并购重组,提升产业协同效用,以打造多赢结果。

兴业证券有关业务负责人曾对媒体表示,集团协同是兴业证券重要的业务特色。投行因地制宜发展新质生产力,为做好科技企业并购业务,投行建立了并购资源库,根据并购方和标的方的需求,在合规前提下,充分发挥分公司的区域优势、研究院的行业优势、内外部投资基金的项目资源进行需求对接和服务,助力实现高水平科技自立自强。

超九成公司营收四年累计正增长

五年来,科创板建设成效显著,充分彰显改革"试验田"作用。

据上交所投教统计,573家公司中有341家国家级专精特新小巨人企业、50家制造业单项冠军企业40家制造业单项冠军产品企业(去重后合计373 家),占比65%。

此外,超6成科创板公司的创始团队为科学家、工程师等科研人才或行业专家,近3成公司实控人兼任核心技术人员,近3成公司实控人拥有博士学历,“高精尖缺"特质凸显。

开板以来,科创板公司整体的成长势头较好。以2019年为基数,科创板公司营业收入、归母净利润复合增长率分别达到23%、24%。其中,92家公司营业收入和净利润复合增长率均超过30%,超九成公司营业收入4年累计实现正增长,近六成公司净利润4年累计实现增长。公司经营质量方面,2023年,科创板公司平均毛利率42%,大幅领先于A股各板块。

经过5年来的诸多探索,科创板服务科技创新的成效不断显现,但依旧面临不小的改革优化空间。

东方证券高级分析师王培丞研究指出,在股权再融资方面,科创板公司目前仅参与增发与可转债两种方式。在2019年至今的全部再融资中,科创板占比仅6.75%,股债再融资规模有待进一步提高。

虽然高研发投入不断,但成果转化方面还有待提升。科创板硬科技公司的研发投入强度常年维持在10%以上,大幅领跑各板块,人均高研发投入为上市公司进行科技攻关、产品攻关等创造了有利环境。但科创板人均营收约150万/年/人,远不及主板硬科技公司,科创板公司成果转化仍有待加强。

值得注意的是,政策制度正在对科创板过去五年中暴露的“短板”,有针对性地进行修复。

6月19日,证监会发布了《关于深化科创板改革 服务科技创新和新质生产力发展的八条措施》(下称“科创板八条”),进一步深化相关改革。

入口端方面,“科创板八条”强化了科创板的“硬科技”定位,完善科技型企业精准识别机制,支持具有关键核心技术、市场潜力大、科创属性突出的优质未盈利科创企业上市。

发行端方面,完善发行承销制度,提出降低高价剔除比例、增加市值配售要求、对频繁高报价机构从严采取资格限制等措施,以约束网下投资者理性报价。

交易端方面,“科创板八条”研究优化科创板做市商机制、盘后交易机制;丰富科创板指数、ETF品类及其期权产品。

业内预计,“科创板八条”的出台,将有效提升科创板未来的市场流动性以及交易风险防范度,促进更多科创板企业通过并购重组实现外延式增长,增强行业竞争力。保荐机构作为科创板市场的“看门人”,应当压实“三道防线”责任,发挥保荐业务的全流程内部控制作用,甄别和带动更多“硬科技”“真突破”的优秀企业登陆科创板。(蓝鲸新闻 胡劼 hujie@lanjinger.com)