Champion门店 蓝鲸财经记者 王涵艺摄

蓝鲸财经记者 王涵艺

6月10日,#潮牌Champion为什么不火了#的话题冲上热搜。

图片来源:截自微博

对于诞生于1919年的美国品牌Champion,中国消费者并不陌生。从全球首件连帽卫衣,到NBA服饰供应商,再到复古运动风潮兴起迎来“第二春”,当年的Champion可谓“红极一时”。2018年,在Champion北京三里屯首家旗舰店开业当天,众多消费者为了抢购,甚至在门口排起长队。

但眼下,这个百年品牌正处在艰难的“下行周期”。2022年末,Champion关掉颇具象征意义的 “中国首店”。从全球业务看,更是遭遇着持续阵痛,自2022财年第二季度至2024财年第一季度,Champion的全球销售额已连续八个季度下跌。

6月5日,美国品牌管理公司 Authentic Brands Group, Inc. (以下简称“ABG”)宣布已与美国内衣和运动休闲服饰制造商 HanesBrands(以下简称 “HBI”) 签署具有约束力的协议,收购后者旗下运动潮牌 Champion Athleticwear(冠军)。

据悉,HBI从这笔交易中获得12亿美金的同时,如果达到业绩门槛,还有可能获得额外最高3亿美元的现金对价,也就是说,此次交易价值达15亿美元(约合人民币108.8亿元)。

另外,此次交易还需通过监管部门批准等标准成交条件,预计于2024年下半年完成。

实际上,Champion已经是HBI旗下最能赚钱的品牌,几乎占据了公司年销售额的三分之一。如果不是因为债务问题,或许HBI不会将自家的“吸金兽” 摆上“货架”出售。

母公司HBI深陷债务危机

自2012年以来,HBI投入了高达30亿美元的资金,收购了包括美国本土的直接竞争对手Maidenform Brands Inc、澳大利亚最大的内衣和枕头制造商Pacific Brands Inc以及欧洲的针织品企业DBApparel在内的多个品牌。

然而,这些大规模的收购并没有带来预期的收益,反而使HBI陷入了债务危机。根据财报数据,从2021年到2023年,HBI的净销售额分别为68亿美元、62亿美元和56亿美元;净利润先是0.8亿美元,随后转为亏损1.3亿美元,再亏损0.2亿美元。到了2023年底,HBI的资产负债率达到了92.57%,净债务累积至31亿美元。

今年初,HBI定下14亿美元的竞标价正式挂牌出售Champion,首轮竞标于2月21日截止。竞标环节,涌现了多个潜在买家,包括Karl Lagerfeld母公司G-IIII Apparel、WHP Global和最终拿下Champion的ABG等。

ABG指出,尽管今年一季度Champion销售额下降了26%,但其依旧是一个优质品牌,预计扩大品牌组合后,将推动集团全年零售额增加到320亿美元以上(约合人民币2320亿元)。

值得注意的是,ABG计划未来将Champion业务转型为授权模式。

ABG表示:“集团正致力于利用其多元化的垂直消费平台和品牌建设的专长,将Champion品牌转型为授权经营模式。目前,集团正在与关键地区的现有和潜在合作伙伴进行讨论,目的是委托他们管理Champion品牌在生产、实体零售、电子商务和批发方面的业务,同时保持其在全球范围内的影响力。Champion品牌已经在全球90多个国家拥有业务,并且超过40%的销售额来自北美以外的地区。”

擅长抄底的新东家ABG

告别了HBI,Champion的新东家ABG实力如何?

严格意义上说,ABG没有实体资产,是一个统一平台,整合了并购、品牌战略、创意和数字创新的全球投资。但实力不容小觑,其全球业务规模庞大,年零售额超过290亿美元,业务遍及150多个国家,拥有广泛的零售网络,包括上万家独立商店和店中店以及40万个销售点,其中鞋类业务占据了公司总业务的45%。

ABG十分擅长收购经营不良的品牌,从其丰富多样的品牌组合便可以看出。目前,其涵盖超过50个品牌,其中超过五分之一与体育相关,且其中大部分是近三年才加入的。其中,较为重大收购案例包括1.1亿美元收购《体育画报》知识产权,2021年以25亿美元的价格收购曾经是全球第一的运动鞋品牌锐步。

锐步品牌自被ABG收购近3年的时间里,正在逐步回归公众视野。2022年,ABG的总裁兼首席营销官Nick Woodhouse在一次国际媒体采访中表示,锐步的年销售额已经达到了50亿美元,并设定了到2027年实现100亿美元全球年零售额的目标。

然而,ABG这种以品牌授权为主的运营模式也存在一定的挑战。经过两年的发展,锐步的市场定位仍然不够清晰。特别是在中国市场,锐步似乎还没有深入到其核心用户群体中,其渠道布局也落后于竞争对手。

Champion靠什么“活在”中国市场

从锐步看,尽管ABG对中国市场的潜力持开放态度,并已在上海设立了办事处,但在电商直播日益成为主流的中国市场,ABG的管理团队才刚刚意识到其重要性,这表明他们在适应中国市场的电商环境方面还有待加强。

但这点对于Champion来说,似乎不用担心。Champion在大中华区市场由鞋服行业“大佬”百丽时尚集团独家运营。

据百丽最新招股书,其与Champion的合作始于2019年,当时百丽成为了Champion品牌在大中华区的分销商之一,另一家和百丽共同在中国市场推广Champion分销商是皆柏贸易。

据天眼查资料,皆柏贸易由香港永嘉集团(03322.HK)旗下奥威怡德有限公司于2008年1月投资创建,注册资金500万港元,是一家以经营时尚、运动、休闲服饰风格的国际品牌公司。目前经营Y-3、Barbour、DAKS、J-01、D-MOP、Heron Preston、Spoonyard等国际品牌。

然而,随着Champion在中国市场的业绩增长放缓,两家分销商之间的竞争也日益加剧。

根据永嘉集团发布的资产出售公告,截至2023年10月,皆柏贸易在一年半的时间里亏损了8500万港元,最终决定以总代价为1.04亿元(约1.11亿港元)的价格,将其经营的69家Champion门店、库存和员工等资产转让给百丽。这也标志着,百丽成为了Champion在大中华区的独家分销商。

据蓝鲸财经记者在接近百丽人士处获悉,百丽独揽大权后,为Champion在中国市场的本土化做出了不少改变。

先是服装代理然后到鞋履设计,上述知情人士透露,变化首先体现在产品上。这点在百丽招股书中也有所体现,“基于我们的产品研发和供应链能力,进一步拓展了和Champion的合作伙伴关系,通过授权经营协议在中国设计、制造及零售Champion的鞋履及配饰。鞋履及配饰对Champion品牌的收入贡献持续增长,且于发布招股书的近几个月超过30%”。

除了拓展鞋、包等品类之外,百丽似乎也在尝试让Champion推出适合更广年龄段的产品,如销量爆款“膨膨面包鞋”“撕撕乐板鞋”等等。同时,签约王俊凯为大中华区首位品牌代言人,当时,该消息在纽约纳斯达克、王俊凯家乡重庆投放城市大屏,引起粉丝一阵狂欢。

Champion店内展示着代言人同款穿搭 蓝鲸财经记者 王涵艺摄

“你是喜欢Champion,还是喜欢王俊凯?”走进北京市朝阳区的一家Champion门店,店员热情上前询问并表示现在进店购物的年轻人几乎都是代言人的粉丝,还告知如果现场加入会员,即可领取该明星小卡一张,该活动免费。此外,还有其他和代言人绑定的促销活动。

Champion和代言人绑定的促销活动 蓝鲸财经记者 王涵艺摄

加入Champion会员赠送的明星小卡 蓝鲸财经记者 王涵艺摄

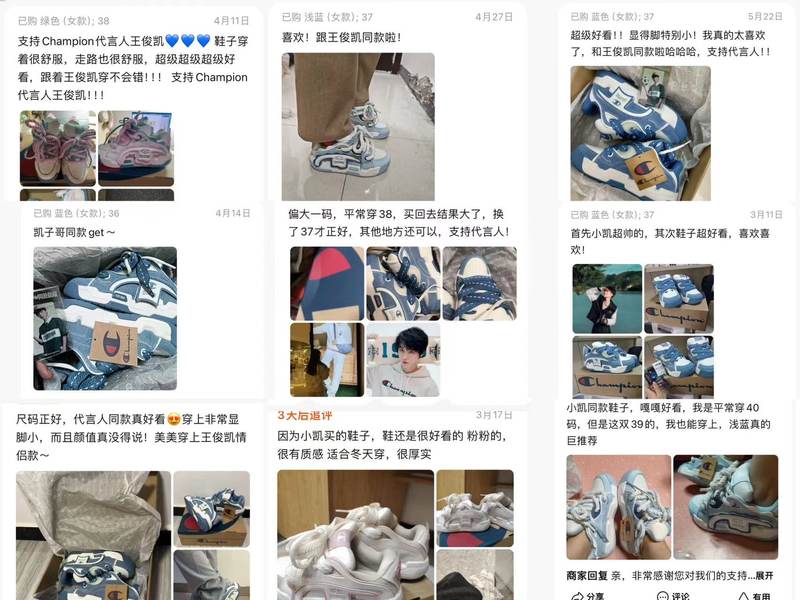

在Champion的官方淘宝店铺评价中,也不乏大量粉丝涌现,大家都致力于购买“代言人同款”。此外,消费者小杨对蓝鲸财经记者表示,相比于其它价格高昂、遥不可及的潮牌,Champion价格相对亲民,在运动服饰中设计还算不错的,这两点是他选购Champion的原因。

图片来源:截自Champion官方店铺淘宝评论区

对于百丽来说,上述方式可以将线上线下联动,也可以对客户进行持续的服务。“客户离店后会根据节点为其推送一些品牌折扣活动和穿搭经验。”知情人士表示,Champion线上销售占比整体已达到近三成。

虽然Champion被卖,但是中国的运营商不受影响。这点从中国市场的销售数据中可以推测,据百丽招股书,Champion品牌的收入于2021年超过人民币10亿元,且于往绩记录期间继续增加。该结论也得到了业内人士的交叉验证,其称不仅合作不受影响,反而可能会有更深的合作。

作为全球为数不多增长的市场,百丽这个本土运营能力很强的合作伙伴功不可没,截至目前,包含Champion在内的百丽时尚零售都是全直营模式。

“这次收购也许是一个新的机会,原来的路子走不通,需要有一些新的方式注入。”有业内专家对蓝鲸财经记者表示,“Champion产品本身没有太大问题,只是说原有的集团遇到了一些整体性的困难,所以资产是好资产,才有别人愿意接手”。

对于品牌来说,产品和研发设计仍是第一位的,粉丝作为一种流量涌入店铺,带来短期增长的销量固然可喜,但增长可否持续,才是值得重视的难题。在代言人强大的带货能力下,本人带进来的粉丝能否沉淀为Champion的粉丝,还得看品牌本身的产品力。

诚然,Champion吃到了粉丝经济的红利,但究竟能有多少人会留下来,成为Champion的忠实客户,要等泡沫散去才看得清。百丽也要在潮水褪去前,再加把劲。