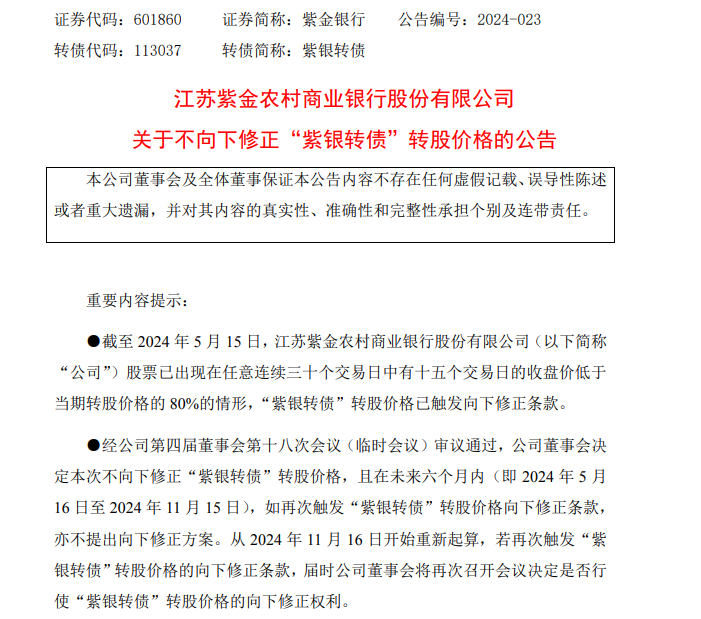

5月15日晚间,紫金银行(601860.SH)公告称,截至2024年5月15日,该行股票已出现在任意连续三十个交易日中有十五个交易日的收盘价低于当期转股价格的80%的情形,“紫银转债”转股价格已触发向下修正条款。

不过,经审议通过,公司董事会决定本次不向下修正“紫银转债”转股价格,且在未来六个月内,如再次触发“紫银转债”转股价格向下修正条款,亦不提出向下修正方案。从2024年11月16日开始重新起算,若再次触发“紫银转债”转股价格的向下修正条款到时再商议。

已连续两次未行使下修权利

事实上,去年10月20日紫金银行董事会就已公告决定本次不向下修正“紫银转债”转股价格,当时“紫银转债”转股价格为3.85元/股,与目前价格保持一致。

该行彼时还表示,从2024年4月21日开始重新起算,若再次触发“紫银转债”转股价格的向下修正条款,届时公司董事会将再次召开会议决定是否行使“紫银转债”转股价格的向下修正权利。

随着此次的公告落地,也意味着紫金银行已连续两次未行使向下修正权利。

据了解,“紫银转债”于2020年7月23日发行,发行总额45亿元,债券期限6年,其初始转股价格为4.75元/股。

蓝鲸新闻注意到,“紫银转债”自发行以来转股价格经历了四次调整。

2021年6月15日因年度利润分配调整为4.65元/股;2021年8月10日因满足转股价格向下修正的条件而调整为4.05元/股;2022年6月13日因年度利润分配调整为3.95元/股;2023年6月16日再度因年度利润分配调整为3.85元/股。

不下修背后原因几何?

对于不向下修正的原因,公司表示是鉴于“紫银转债”距离存续期届满尚远,综合考虑公司的基本情况、股价走势、市场环境等多重因素,以及对公司长期稳健发展与内在价值的信心,为维护全体投资者的利益。

一般来说,触发下修条款的原因,通常是股价连连下跌,导致转债溢价率扩大,转债价格下跌。

然而,银行发行转债的目的是为了补充核心资本,而只有在可转债转股后才能实现这一补充,下修转股价格后,可转债的转股价值会得到提升,有利于提振债券持有人的转股意愿。同时可转债顺利转股也能帮助银行补充核心一级资本,可谓一举两得。

那为什么紫金银行却选择不下修呢?

业内人士表示,银行发行的可转债转股价格不得低于最近一期经审计的每股净资产,并且该规定同样适用于转股价下修。部分标的转股价已经远低于每股净资产,银行转债通过下修辅助赎回的渠道受到较大制约。

截至2023年年底,紫金银行的净资产为4.96元。而在5月15日紫金银行的收盘价格为2.69元,差了近一倍。因此紫银转债当前并不具备转股价下修的空间。

从披露的数据来看,“紫银转债”的转股比例非常低。

今年一季度共有2000元“紫银转债”转为公司股票,转股数为518股。截至2024年03月31日,累计共有约40万元“紫银转债”已转换成公司股票,累计转股数约为9.11万股,占可转债转股前公司已发行股份总数的0.0025%。截至2024年03月31日,尚未转股的可转债金额约为45亿元,占“紫银转债”发行总额的约99.99%。

近两年权益市场表现不佳,银行转债的转股价值大部分时间都未能上涨至触发赎回条款,几乎没有银行转债退市。

除了紫金银行外,目前存量银行转债也有几家都遇到了转股率依旧低迷的问题,苏农转债、张行转债分别于2024年8月2日,11月12日面临到期,其中苏农转债转股率约50%,张行转债转股率还不足1%。