文|云酒头条

2023年,全国啤酒行业实现总产量达到3789万千升,同比增长0.8%,实现销售收入1863亿元,同比增长8.6%;实现利润总额达到260亿元,同比增长15.1%。

啤酒产业的利润增幅连续三年跑赢产量和销售收入的增长速度。很大程度上,这是啤酒行业高端化趋势的持续加强。

啤酒产量在2013年达到顶峰,此后开始下滑,增速放缓,行业逐步进入存量增长时代。高端化成为各大厂商的必然选择,2017年伊始,各大酒企加快产品结构升级,以布局高端价位带,企业竞争策略从份额优先转向利润优先。

在当前寡头化格局下,啤酒高端化竞争进一步走向细分,各头部企业展现出明显的错位竞争格局,不断筑牢差异化优势。

年报透视,啤酒高端化势头延续

在我国,啤酒是一个高度集中的产业。

数据显示,2022年我国啤酒行业TOP5分别是华润啤酒、青岛啤酒、百威亚太、燕京啤酒、重庆啤酒,市场占比分别为31.9%、22.9%、19.5%、10.3%、7.4%。综合来看,CR5达到92%。

前五家头部啤酒品牌占据市场主导,它们的业务布局则反映了啤酒行业整体的发展风向。

布局高端,早已是啤酒行业的常态化竞争。

近日,各大啤酒品牌相继公布2023年年报,整体而言,行业高端化趋势仍在延续。

根据华润啤酒2023年财报,华润啤酒2023年销量达1115万千升,同比增长0.5%;平均销售价格较去年同期提升4%达3306元每千升;同时次高档及以上啤酒销量约250万千升,较去年上升18.9%。其中,高端化产品喜力的增长最为明显。

财报显示,喜力品牌啤酒销量达60万千升的目标,同比录得接近60.0%增长,达到了华润啤酒与喜力合作的第一个五年计划。目前,中国已成长为喜力全球第二大市场。

“2023年是华润和喜力首个五年合作的最后一年,目标的完成,历史性地解答华润啤酒能不能做高端以及能不能做国际品牌(这个问题)。”侯孝海如此评价喜力啤酒的销售成绩。

青岛啤酒方面,2023年青岛啤酒实现营业收入339.4亿元,同比增长5.5%;实现净利润42.7亿元,同比增长15%,营收利润双双增长。

报告期内,实现产品销量800.7万千升,同比增长2.7%。其中主品牌实现产品销量456万千升,同比增长2.7%;中高端以上产品实现销量324万千升,同比增长10.5%。中高端以上产品的销量增速明显跑赢整体及主品牌的增长。

对于百威亚太,其2023年财报披露,2023年百威亚太实现收入68.6亿美元,同比增长了11.1%,一方面是销量上升4.6%带动整体营收增长,另一方面则是由于中国和印度市场高端化的带动,每百升收入则增长了6.2%。

其中,在中国市场的收入同比增长了12.8%。业绩会上,百威亚太首席执行官兼董事会联席主席杨克回应,中国啤酒市场中低端销量有所下滑,但高端和超高端啤酒市场增长依然“非常好”。面向2024年,百威亚太表示将延续高端化战略,继续追求高质量增长。

此外,重庆啤酒同样展现了高端化增长态势。财报数据显示,2023年实现营业收入148.15亿元,同比增长5.53%;公司2023年实现啤酒销量300万千升,同比增长4.93%。

其中,重庆啤酒高档、主流、经济价格带销量分别为144万千升、146万千升、10万千升,分别同比增加3.98%、5.97%、3.80%。吨价层面,高档、主流、经济档次啤酒吨价的同比增速分别为1.15%、-0.31%、6.03%。吨价稳步提升,高端化进程延续。

综合头部啤酒品牌,各品牌的高端化产品布局已经明显作用于业绩的提升,且高端化竞争趋势会长期持续。

错位竞争,国产突围

虽然头部企业目前均积极推动高端化进程,但细分来看,不同品牌已经展现出了差异化、错位竞争的格局。

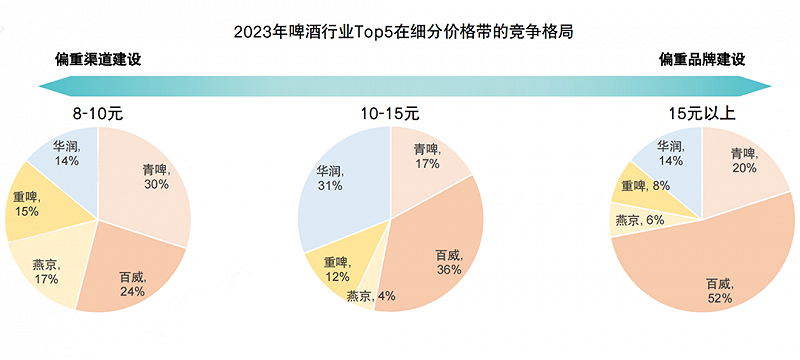

据华创证券测算,2023年行业CR5中青岛啤酒在8-10元价格带占比最大,达30%;百威亚太在10-15元、15元以上价格带中均占比最大,分别达36%、52%。

同时,青啤、燕京正受益于8-10元价格带的持续扩容,这一价格带得益于6元左右产品的自然升级,华润正在通过喜力加速抢占10-15元价格带。2022年华润啤酒在10-15元价格带的占比为31%,略低于百威亚太36%的占比。

2023年啤酒行业TOP5在细分价格带的竞争格局(图源:华创证券)

华润啤酒的市场占有率虽为行业第一,但目前在整体高端化格局中的占比不及百威亚太与青岛啤酒。

同时据2023年年报,华润啤酒的整体吨价为3306元。对比其他几家2022年的吨价数据,百威亚太为5270元、重庆啤酒为4915元、青岛啤酒3985元、燕京啤酒3502元。

吨价的高低主要受产品单价的影响,高端化产品的销售体量直接作用于此。百威亚太在15元以上价格带的占比高达52%,超过一半,其整体吨价也与国内其他几家啤酒品牌拉开差距。

不过,国产青岛啤酒、华润啤酒等的追赶趋势也很明显。

华鑫证券分析,国产啤酒品牌龙头高端化升级中,盈利能力稳步提升。青岛啤酒为全国性啤酒品牌龙头,主品牌青岛啤酒定位中高端,自创立至今已发展超120年,品牌底蕴深厚、产品布局全面、渠道根基扎实,高端化浪潮中竞争优势明显。

为顺应高端化趋势,青岛啤酒在近年加快推进产品结构升级,持续发力高端、超高端产品。公司覆盖青岛啤酒经典、纯生、白啤、一世传奇、百年之旅、琥珀拉格、1升精品原浆、1升水晶纯生、奥古特、鸿运当头、1903、皮尔森、IPA等一系列产品,产品结构加速优化。

华润啤酒早在2017年提出“3+3+3”战略,明确了高端化发展方向。目前,华润聚焦喜力、雪花纯生、superX三款产品助力高端化增长,分别定位12-15、10-12、8-10元价格带。

在超高端产品的布局上,早在2021年,华润雪花就推出“醴”,去年9月,推出烈性啤酒“醲醴”,再次加码超高端,产品售价迈上千元关口。

方正证券认为,喜力为全球第二大啤酒企业,高端化基因充足,品牌力强,是华润啤酒突围夜场娱乐+高端餐饮渠道的重要抓手。通过对比发现,在新加坡、马来西亚、韩国、泰国等亚太市场,喜力销量表现优于百威。我们认为,喜力品牌有望复制以上区域的成功,销量和市占率进一步增长。

在2023年年报中,喜力产品的突围态势进一步被印证。此外,包括重庆啤酒、燕京啤酒等,均在加速抢占高端市场。

国产啤酒加速布局高端,这对于长期占据中国高端啤酒半壁江山的百威亚太来说,压力将进一步增加。

精酿啤酒,带动二次高端化

国内啤酒产业寡头化竞争显著,对于传统啤酒赛道,高端市场的天花板趋显。

但随着近几年精酿啤酒产业的起势以及快速发展,精酿啤酒或将打破中心化格局,带动我国啤酒产业的二次高端化。

湘财证券分析,随着经济发展和消费升级,人们对于啤酒品质、口感和多元化需求日渐提升,这也助推了精酿啤酒在中国市场的迅速崛起,在高端及以上市场中,精酿啤酒市场份额接近40%。精酿啤酒成为行业新风口,渗透率有望进一步提升。

啤酒行业六大聚类人群消费洞察(图源:2023淘宝天猫啤酒行业消费趋势白皮书)

从传统啤酒向精酿啤酒的消费转变,亦是当前消费者对于啤酒品质、口感需求的升级,推动啤酒竞争由“量”转向“质”。精酿啤酒作为新兴产业,一开始便具备了显著的价格差异,高端化特点显著。其具备手工自制、口味丰富,产量较低的特点,广大年轻消费群体是当前精酿啤酒的主要受众,具备较高的成长性。

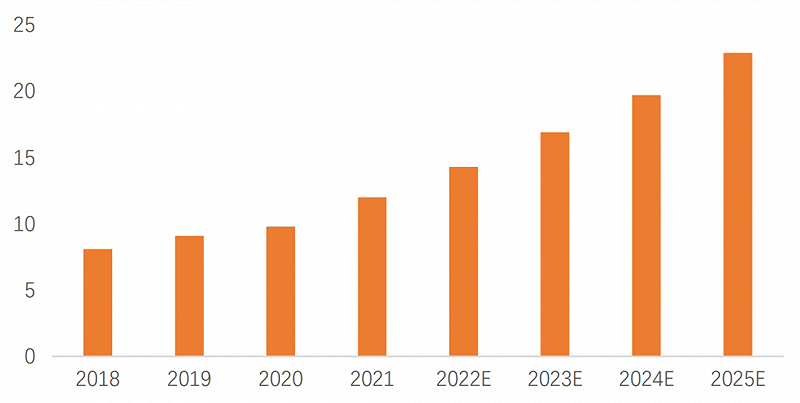

数据显示,2022年国内精酿啤酒市场规模达到1175.77亿元,同期全球精酿啤酒市场规模达到了4458.75亿元,预测至2028年,全球精酿啤酒市场规模将达到8446.04亿元。中金公司预测,2025年精酿啤酒市场规模(销售口径)达到1342亿元,占整体啤酒市场规模的17.2%;灼识咨询则预测,到2025年,我国精酿啤酒消费量可达到22.9亿升。

2018-2025中国精酿啤酒消费量及预期(亿升)数据来源:灼识咨询《2023年精酿啤酒行业研究报告》

据不完全统计,国内精酿啤酒品牌数已从前几年的800多个增长至5000个,其中熊猫、优布劳等独立品牌年销量已经突破万吨,初步具备了全国化的能力。但由于手工自制等属性,精酿啤酒更多以年销量千吨级别乃至以下的区域性独立小品牌占据主导,格局高度分散。

消费驱动生产,头部啤酒厂商纷纷下场,青岛啤酒、百威、燕京、重庆啤酒等头部大厂均加入了精酿啤酒市场争夺战。《2023淘宝天猫啤酒行业消费趋势白皮书》显示,截至2022年,入局精酿啤酒市场的商家数量对比2022翻了一倍,商家推出的各种精酿产品,动销商品数量同样增长超120%,预计这一增长趋势在未来几年仍将持续。

值得关注的是,不少渠道龙头正悄然借助上游资源优势,意图在精酿啤酒市场“分一杯羹”。就在近日,胖东来发布通知,宣布旗下“DL精酿啤酒”暂停线下销售,调整为线上(同城)销售,旨在规范热点商品的管理,保障卖场运营有序。

依托胖东来渠道及品牌优势,这款被业内人士称作“击穿传统渠道定价体系”的产品迅速走红,有望成为精酿赛道未来新的竞争力量。云酒·中国酒业品牌研究院高级研究员、啤酒营销专家方刚即表示,胖东来精酿啤酒会是现象级的,“会改变整个流通零售渠道对于精酿啤酒的认知,并且会有大量零售企业跟进,白牌或自有品牌大量出现。”

龙头企业的布局,一方面将加速精酿啤酒走向大众化,促进市场扩容,另一方面,精酿啤酒也将成为各啤酒厂商年轻化、高端化的有力途径。