文|首条财经研究院 吴双

编辑|安宁

刚刚过去的两会期间,格力电器董事长董明珠表示,今年提出一项建议:所有上市公司的高管不得进行股票炒作,即便可以购买任职期间却不得出售,直到离开该公司。

消息一出,迅速引发广泛讨论。站在投资者角度,高管有获取内幕消息的天然优势,下场炒股明显不公平。梳理往期诸多违规案例,操纵证券牟取暴利已是重灾区。更令唏嘘的是,后人哀之而不鉴之,总有任性侥幸者以身试险、犯些无谓的 “小聪明”。

3月13日,莱茵生物当家人秦本军便因操纵证券,收到《行政处罚及市场禁入事先告知书》。

何以如此粗放?会带来哪些影响?当家人翻车,企业后续发展又将何去何从?

1 退居幕后、面临索赔?一单赔本“买卖”

告知书显示,秦本军通过他人介绍认识王洋。2021年,前者出资1.2亿元认购“大华优选二号”等4只私募基金产品,交予后者操作管理。2021年4月14日至2021年11月15日期间,王洋控制使用“陈丽鸣”等28个证券账户利用资金优势、持股优势集中连续交易“莱茵生物”,影响交易价格和交易量。

案件查实后,证监会决定对王洋、秦本军操纵“莱茵生物”行为,没收违法所得138.19万元,并处414.55万元罚款,两人被采取5年市场禁入措施。

据同花顺信息,秦本军系莱茵生物控股股东、实控人、最终控制人,并担任董事长、总经理职务。截至2024年1月24日,秦本军共持有莱茵生物2.71亿股,占总股本比36.57%,牢掌话语权。

换言之,这是一场当家人坐庄自家股票的“闹剧”。为网友平添谈资的同时,当事人及企业也付出不菲代价。

由于被采取市场禁入措施后不得担任公司董高,莱茵生物后续亦或要对董事长、总经理人选调整。同时实控人翻车,也损伤企业的宝贵声誉,退居幕后对公司后续发展影响几何更待观察。可谓偷鸡不成反蚀米,干了一单赔本“买卖”。

更深一度,涉嫌操纵证券市场,不仅影响估值公平公正,且对其他投资者作出误导决策。秦本军的任性之举,或还会招来索赔麻烦。

截至2023年第三季度末,莱茵生物拥有的登记在册股东人数高达6.07万户,平均每户所持股份对应市值约6.38万元。若以此时间节点数据估算,平均每位股东在其后市场波动中遭遇的账面亏损接近1万元。

北京全瑞律师事务所主任律师黄启瑞对首财表示,依据《证券法》等相关规定,因操纵证券市场行为受损失的投资者可向行为人索赔。符合索赔条件的投资者需注意以下两点:

一要注意收集提供证据。如原告的身份证明材料、原告的证券账户于操纵行为开始日之后、操纵行为影响结束日之前买卖被操纵证券的交易凭证等。二要注意诉讼时效。依据相关规定,提起该类诉讼的时效为三年,建议投资者在时效期间内尽早提起索赔诉讼。

值得一提的是,早在去年秦本军被证监会立案调查后,新浪股民维权平台就收到过39件有关莱茵生物的维权。

另一厢,没一罚三虽算是顶格处罚,但毕竟实控人操纵证券市场更具伤害性,有业内律师称,根据2019年两高《关于办理操纵证券、期货市场刑事案件适用法律若干问题的解释》,控股股东或实控人实施操纵证券、期货市场行为的获利或避免损失数额五十万以上的,便达到了刑事立案追诉标准。莱茵生物实控人或存在被追究刑事责任的风险。

显然,即便罚没“靴子”落地,后续影响仍在。

截至2024年3月19日,莱茵生物报收6.99元/股,较3月12日的7.06元/股,跌幅仅0.99%。

重大利空没现大跌,在行业分析师王婷研看来,除了大盘回暖因素,还系该负面消息早已被市场消化。早在2023年5月11日,莱茵生物便披露了秦本军因涉嫌操纵证券市场被证监会立案调查消息。彼时股价连续两天大跌。只是,隐性的信誉修复仍是漫漫长路。

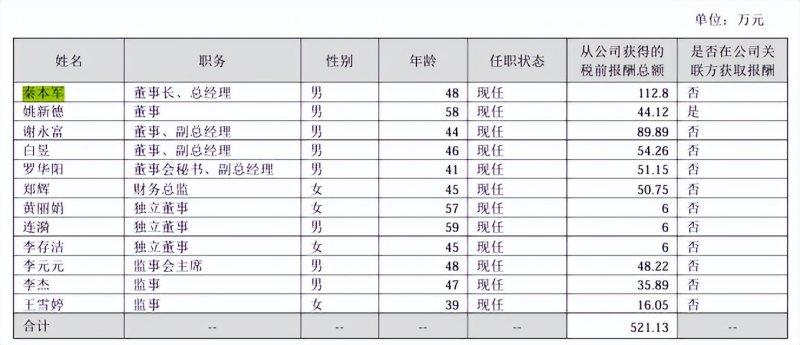

按理说,秦本军并不差钱。2020年至2022年,其从公司获得的税前报酬总额从73.84万元涨至112.8万元。

另据同花顺数据,企业上市以来累计分红 8 次,累计分红额达到 2.12 亿元。持有36.57%股权的秦本军,自然是最大受益者。

令人意外的是,秦本军名下股权却存在高比例质押。截至2024年1月24日,质押占其直接持股比达66.77%。如此高比例质押,铤而走险、违规炒股是否也就不奇怪了?

2 踩中风口 兄弟们减持

追其原因,一副好牌没有打好。

公开信息显示,莱茵生物成立于2000年 。2007年跻身“植提第一股”,公司不仅是植提行业唯一国家级专精特新小巨人企业,更是一家布局全球的外向型企业。

目前,全球拥有三大生产基地、四大营销中心和五大研发中心。旗下产品远销美国、欧洲、韩国、日本等60多个国家和地区。2023年中报显示,按市场划分,莱茵生物海外市场营收达3.54亿元,占同期总营收的69.17%。

随着健康饮食风靡全球,在减盐、减油、减糖消费加持下,天然甜味剂业快速发展。据全球及我国《食品添加剂使用标准(GB2760-2014)》批准使用的甜味剂分类,天然类以甜菊糖苷、罗汉果甜苷为主,这些正是莱茵生物的主产品之一。此外,主要产品还包括甜叶菊提取物、工业大麻提取、茶叶提取物及其他保健护肤提取物。

置身大健康风口,莱茵生物业绩不断攀升。2018年至2022年分别营收6.20亿元、7.41亿元、7.84亿元、10.53亿元、14.01亿元,对应增速-22.68%、19.67%、5.70%、34.40%、32.99%。四年翻了一倍有余。净利也从0.817亿元涨到1.79亿元。

不止大健康,踩中工业大麻风口也让企业股价不缺热度。2018年12月,继美国联邦政府签署《农业法案》,明确工业大麻种植合法化,并将针对CBD产品的管理权移交至FDA后,莱茵生物得到资本高度关注。

2021年2月,美国议案H.R.841提交国会。同年10月,加利福尼亚州第45号法案签署,宣告工业大麻、大麻二酚(CBD)及工业大麻衍生物可作为合法成分加入食品饮料、膳食补充剂、化妆品和宠物食品中。

莱茵生物股价,从2021年1月底的6.9元涨至11月底的9.17元,累计涨幅30%。

这期间,秦本军也恰恰下场违规炒股。看看当时K线图起伏,炒作情绪一览无余。相比上述罚没是否算多呢?如今,大健康和工业大麻的风依旧在吹,证监会的处罚余音能否警钟长鸣。

值得一提的是,2022年3月,莱茵生物披露美国工业大麻建设项目进展暨签订受托加工意向协议,提及“工业大麻提取及应用工程建设项目”预计2022年6月30日前达成正式量产。消息一出,莱茵生物股价直线涨停,6交易日收获4涨停,7月达到年内高点14.73元。

面对股价大涨,彼时秦本军没有动作,不过十大股东的蒋安明、蒋俊、蒋小三均减持套现。2022年一季度末三人持股均为3.45%,2022年三季报末则分别降至2.55%、1.63%、1.04%,合计减持5.13%。虽然在2022年1月19日,秦本军与三人已签署了《解除一致行动关系协议》,但四人的兄弟关系仍让舆论犯些嘀咕。

3 存货大增、警惕短债缺口,大客户依赖怎么解?

进入2023年,莱茵生物业绩出现压力。

2024年1月29日,莱茵生物发布2023业绩预报,营收预计同比增超5%,归母净利却下降40%~60%至7149.82万元~1.07亿元,基本每股收益0.0963元~0.1445元。

增收不增利有两方面考量:一是海外市场受通胀影响,消费预期转弱引发需求阶段性放缓。鉴于公司收入以国外市场为主,营收还能增长难能可贵;

另一方面,受部分产品价格下降等影响,毛利率同比大滑,同时由于部分存货计提减值、工业大麻项目折旧费用化等大增,导致净利同比大幅下降。

数据说话,以2023三季报为例,公司账面存货余额9.51亿元,同比增长70.29%,占同期流动资产比达39.87%。截至2023年9月底,存货周转天数370.02天,较往期同样处于高位。

受此影响,基于谨慎性原则,公司对存货、金融资产、其他非流动金融资产进行了减值测试。其中计提存货减值金额为3602.59万元;对应收账款计提减值金额239.54万元;对其他应收款计提减值金额-640.62万元;应收票据计提减值金额-170.50万元;合同资产计提减值金额75.10万元;其他非流动金融资产计提减值金额750.30万元。综合算来,2023年末莱茵生物存在减值迹象的各项资产计提减值金额预计3856.41万元。

当然,除了市场波动影响的外因,企业自身短板更不能被忽略,比如高度依赖前五大客户。

同花顺数据显示,2022年莱茵生物向前五大客户共销售7.61亿元,占营收60.00%。其中,第一大客户Firmenich销售额便高达6.04亿,占比47.61%。如此客户结构,以及依赖海外市场,自然给业绩波动埋下伏笔。

2023年中报显示,期内公司前五大客户的应收账款占本公司应收账款总额的58.11%;其他应收款中,欠款金额前五大公司的其他应收款占本公司其他应收款总额的76.96%。

换句话说,前五大客户带来的财富多半是“纸面”富贵,并没如期转为现金流。由此带来的资金链压力、坏账减值风险不可不察,折射了企业市场话语权、产品竞争力亟待提升。

拉长视线看,相应风险已是企业发展“心病”。2020年至2022年,以及2023年前三季,莱茵生物应收票据及应收账款余额分别为2.19亿、2.81亿、4.94亿、3.27亿,对应增速24.57%、28.78%、75.67%、-25.33%。

2023年前三季可喜下降值得肯定,但金额及占比仍处于高位。同期,应收账款占营收比为25.64%、24.31%、24.05%、36.45%。

截至2023年9月底,账面货币资金仅2.61亿,同比下降73.74%,而账面短期借款却达4.18亿元,已无法覆盖短债缺口。

若再加上高达3.54亿的应付票据及应付账款,以及1.90亿的一年内到期的非流动负债,莱茵生物流动性压力肉眼可见。

该如何填补缺口?好消息是,随着行业库存去化结束和客户需求恢复,2023年第四季营收同比增超40%,毛利率较前3季度平均毛利率明显回升。展望2024年,莱茵生物盈利能力有望大幅改善。

不过,在行业分析师郭兴看来,这种改善不是长远之计,海外市场依赖、大客户依赖作为困局原因并未消除。公司要想彻底摆脱流动陷阱,平衡海内外市场,优化客户结构才是重中之重。

4 过去时、进行时、未来时,“植提第一股”从头越

眼下,虽然实控人违规炒股损伤了企业声誉、后续可能还有衍生影响,但毕竟处罚靴子已落地。风物长宜放眼量,莱茵生物能否以此契机消积弊展新颜,是一个核心看点。

2023年四季度的业绩回暖是一味提振剂。进入2024年,伴随美国降息预期,海外市场修复趋势没变,大健康与工业大麻风口也没消失。

除了市场端利好,贵为“植提第一股”,莱茵生物还拥有同行不具备的综合实力。作为全球植物提取业领军企业,莱茵生物多年来在技术研发、设备、工艺、管理体系等方面积累了丰富经验。

目前,已掌握300多个天然植物成分的提取核心技术。还组建了桂林植物科学创新中心、上海健康产品研发中心,致力优质高产罗汉果、甜叶菊种苗的研发及培育,植物提取物在终端消费品的配方应用研发等工作。

产能方面,国内第四代综合植物提取工厂占地面积约300亩,拥有先进的生产设备和符合cGMP 标准的自动化智能提取生产线,是我国目前最智能化的植物提取工厂。

在国外,工业大麻提取工厂已被美国印第安纳州政府列为示范项目。据介绍,其不仅是全美最大的工业大麻提取工厂,也是国际上生产规模大幅领先的工业大麻提取工厂。

产业链方面,除了按照规范标准建立的甜叶菊种植基地,公司还开展了“公司+合作社+农户”全方位合作模式,由此保证原料来源的稳定性及利润空间。下游打造了食品、饮料、特色农产品等产品矩阵,全产业链布局为公司增加了新增长极、提升了抗风险能力。

整体看,莱茵生物基本面并不差,修复“第一股”信誉、打破业绩颓态的关键在于,能否沉下心来打磨专业性、敬畏专注度,真正把手牌打好。

监管“长牙带刺”、高质量发展大旗昭昭,意味着挣快钱快挣钱已成过去时,挣慢钱挣长期钱才是进行时、更是未来时。

俗话说祸福相倚。秦本军的被罚,能让莱茵生物迎来一个新生么?