(图片来源:视觉中国)

蓝鲸财经记者关注到,早在2023年传出将于今年赴港IPO的小雨伞保险经纪(以下简称“小雨伞”)母公司手回科技有限公司(以下简称“手回科技”),如期向港交所递表。

从招股书来看,手回科技通过小雨伞、咔嚓保和牛保100三大平台赋能于不同销售场景中的保险交易及服务。产品端聚焦互联网长期人身险深耕,并通过产品定制占据市场。但不可忽视的是,手回科技业绩表现不稳、收入来源单一、科技收入支撑乏力、行业竞争激烈等一系列难题也需接受市场和投资者审视。

三大平台赋能保险交易及服务,业绩表现波动

递表之际,手回科技的招股书透露了其近年来的业务模式和业绩表现。

“我们已建立了一个无缝连接保险公司、保险代理人、业务合作伙伴及保险客户的生态圈。”在招股书中,手回科技详解了其近年来搭建的业务模式。定位于“保险服务提供商”,手回科技以人身险数字化交易及服务解决方案,通过小雨伞、咔嚓保和牛保100三大平台赋能于不同销售场景中的保险交易及服务。

从生态闭环搭建的角度来看,手回科技面向消费者、保险代理人与合作机构实现了服务供给价值,通过小雨伞平台赋能在线直接销售解决方案;通过咔嚓保平台赋能的代理人营销科技解决方案;通过牛保100平台赋能的业务合作伙伴营销科技解决方案。

业绩方面,以数据说话,手回科技近三年来的业绩表现难言“稳定”。据招股书数据,2021年,手回科技收入15.48亿元;但在2022年收缩至8.06亿元;2023年前3季度,手回科技营业收入13.37亿元,同比增超1.4倍。

招股书中,手回科技提及, 2021年10月发布的《关于进一步规范保险机构互联网人身保险业务有关事项的通知》,影响了保险公司及线上保险中介机构的产品供应、销售策略及佣金率。长期保险产品,尤其是长期重疾险产品的首年保费佣金率有所下跌,而长期保险产品第一年后的佣金率有所提高。

以利润表现来看,2021年手回科技净亏损2.04亿元;2022年扭亏为盈,净利润为1.31亿元;但2023年前3季度再度出现2.87亿元净亏损。从经调整后的净利润(非香港财务报告准则计量)来看,手回科技2021年、2022年分别实现净利润1.95亿元、0.75亿元,2023年前3季度则实现净利润2.09亿元。

(手回科技近3年利润数据,图片来源:招股书)

在谈及风险因素时,手回科技也直言,“往期记录期间,公司财务业绩出现波动,且日后可能无法保持盈利。”

营收依赖佣金,技术服务收入占比不足1%

拆解业绩表现,收入结构更简明的透视了手回科技的业务表现。

从收入贡献角度来说,手回科技收入主要由保险交易服务收入和技术服务收入构成,保险交易服务收入主要来自向保险客户销售保险公司的保险产品而收取的佣金;技术服务收入则是通过向保险公司提供闪赔、风控咨询及其他服务。

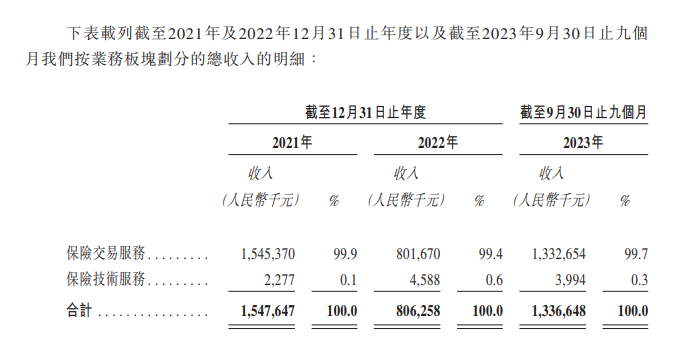

据近三年披露数据,手回科技保险交易服务占比持续保持在99%以上,而保险技术服务收入却不足1%。2023年前9月,手回科技保险交易服务收入13.33亿元,占比99.7%,而保险技术服务收入则仅有399.4万元,占比0.3%。

图片来源:招股书

据手回科技自述,其目前已成功推出了涵盖保险业务主要流程的数字化解决方案,自2019年5月起,开始为保险公司提供风险评估协助、公估和闪赔方面的技术解决方案。所涉及产品,包括啄木鸟风险评估、鹰眼AI核验和闪赔服务等。

截至2023年9月30日,手回科技在招股书中透露,其研发团队由145名员工组成,占员工总数的22%。从往期记录来看,研发开支由2021年的0.41亿元增至2022年的0.54亿元,2023年前9月达到0.475亿元,分别占同期收入的2.6%、6.6%、3.6%。

无论从业务收入占比,还是研发投入占比来看,手回科技的“科技”成色都并不算高。基本营收,仍是依赖保险销售的佣金收入。有业内人士指出,目前看来,手回科技的技术投入和产出或主要还是在赋能保险交易这一端,技术输出对业绩还无法形成支撑力。

聚焦长期险、定制化,行业竞争压力加剧

手回科技占比超99%的保险交易业务情况如何?

蓝鲸财经注意到,在招股书中,“长期人身险”“定制化”正是手回科技塑造自身优势的关键词。

近年来,中国人身险市场的线上销售渠道因广泛采用数字平台及其提供的便利而大幅增长。按总签单保费计,中国在线人身险市场规模在2018年至2022年间复合年增长率为33.6%。预计到2027年,中国在线人身险的市场规模将达到15180亿元。

根据弗若斯特沙利文的资料,以2022年保费市场表现来看,手回科技在中国人身险中介市场排名第九,市场份额为2.4%。按长期人身险的总签单保费计,手回科技排名第三,市场份额7.1%。

依托于线上平台,手回科技瞄准长期人身险市场,并在近年来逐步进行业务结构调整。按产品来看,其主要销售长期寿险、长期重疾险、长期医疗及其他保险以及短期保险产品。2021年时,重疾险为手回科技第一大险种,当时长期寿险占比约4成,到2023年,其长期寿险产品实现业务占比提升至63.6%,重疾险逐步回落到25.8%。

伴随着业务结构的调整,手回科技同时推进对于“定制化”保险的加码。招股书显示,手回科技于2017年开始提供由自己参与拟定责任条款及条件并进行定价及拥有知识产权的长期人身险产品。截至2023年9月末,定制产品的首年保费总额占销售的全部保险产品首年保费的57.8%。基于与保险公司的合作,自成立以来,手回科技共出售超1300款品,其中包括超200款定制产品。

保险交易业务背后,也就难以绕开费用数据。据招股书提供数据,2021年、2022年及2023年前9月手回科技佣金支出分别为6.91亿元、3.35亿元及4.26亿元,分别占同期营业成本的63.6%、63.7%、47.2%。同时向自媒体流量渠道支付的渠道推广费于2021年、2022年和2023年前3季度分别占同期营业成本的30.6%、28.6%和47.6%。

整体看来,手回科技正在加大对于渠道推广费用的支出占比,换言之,依赖度也在逐步加大。

由于手回科技向保险客户销售保险产品所收取的收入是基于保险公司设定的保费及佣金率,故佣金率的任何下降或手回科技支付的佣金开支或渠道推广费的任何增加,均可能对经营业绩造成不利影响。这也是手回科技需面临的潜在风险。

值得一提的是,正是在保险交易服务业务中,手回科技仍面临较大的竞争压力。一方面,面临来自使用其内部销售渠道的其他保险中介机构及保险公司的竞争。招股书提及,“我们的竞争对手可能拥有更高的品牌知名度并拥有更多的财务、营销及研究资源。”

另一方面,聚焦在互联网保险市场,近年来,互联网巨头接连接入保险业,依托于海量数据和强大的技术开发能力抢占流量。诸多传统保险公司及保险服务提供商也逐步切入保险服务市场,抢夺蛋糕。“考虑到此类互联网公司通过其现有丰富的线上渠道推广其产品的强大能力,以及传统保险公司及其他保险服务提供商将其线下资源及保险客户在线转换的潜力,我们可能面临激烈竞争。”手回科技也表述了自身的担忧。