文 | 观潮新消费 张凌寒

编辑 | 杜仲

在经历了2021年的“暖冬”影响之后,全球羽绒服市场呈复苏上升态势。据服装协会统计,2022年,中国羽绒服市场规模已经达到1622亿元,市场潜力巨大。

2023年入冬以来,国内羽绒服市场的竞争比往年更加火热,既有雪中飞、鸭鸭、波司登等传统国货品牌与加拿大鹅、盟可睐、Moose Knuckles等海外品牌同场竞技,也有运动品牌始祖鸟、骆驼、李宁等跨界入局。

从“战况”来看,具有增速快、需求规模化等特点的羽绒服赛道已然成为各大服装品牌布局的方向;然而,涨价、质量堪忧、充绒量不够等质疑也在同步显现。

内卷之下,羽绒服品牌如何才能抢占消费者心智?

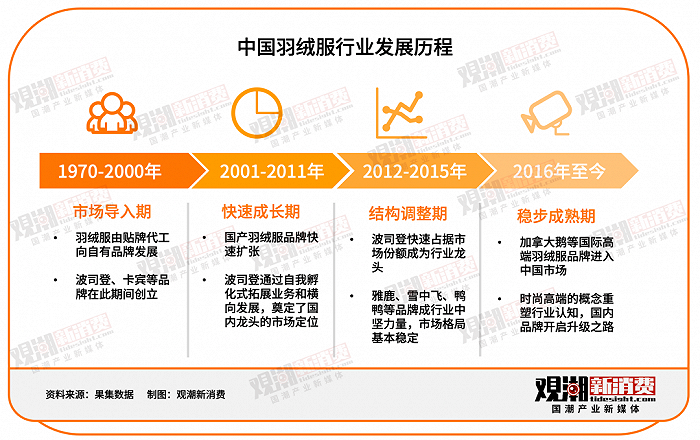

发展沿革:半部世纪风云,从贴牌代工到自营品牌

市场导入期

上世纪40年代,美国商人艾迪·鲍尔用绗缝技法将衣服缝成一个个隔断,再把鹅绒塞进去,并用尼龙布当面料,制作出了世界上第一件羽绒服。而由其发明的绗缝法,至今仍是羽绒服制造过程中的主流缝纫技法。

30年后,羽绒服流入中国,并开始在内地代工生产。历经几十年发展,中国迅速成长为全球羽绒服生产中心,其中,杭州萧山、广州番禺、湛江吴川、嘉兴平湖等地共同勾勒出中国羽绒服的产业版图,而优衣库、北面、Columbia等海外品牌也都将羽绒产品的代工厂设在中国。

1981年,江苏常熟的小裁缝高德康在一次外出中偶然发现了既轻便又保暖的羽绒材料,于是果断买下8台缝纫机,带着10个村民开始进行羽绒服生产。多年后,他为自家产品注册品牌,由此,波司登创立。

彼时,羽绒服的出现仅仅是为了解决保暖问题,没有美观需求,设计老旧、穿着臃肿,但是相比传统的棉衣棉裤,羽绒服相对轻便,于是很快受到市场青睐。同一时期,卡宾等传统国货品牌诞生。自此,中国羽绒服不再局限于为大牌代工生产,正式走上自营品牌之路。

快速成长期

2000年以后,伴随国民消费水平提高,各大国货品牌快速成长,市场进入快速发展期。2001-2011年十年间,波司登孵化系列子品牌,分别针对不同的消费群体横向发展,并在2007年登陆港股,成为国内首家羽绒服上市企业,奠定了国内行业龙头的地位。

结构调整期

2012-2015年,波司登快速占据市场份额,稳居行业龙头地位,鸭鸭、雅鹿等品牌也不甘落后,成为行业中坚力量。与此同时,优衣库、HM等国际快时尚品牌也加快了在中国的羽绒服产品布局,招揽了大批年轻顾客,抢占了一部分市场份额。

稳步成熟期

2016年以后,国际品牌竞争加剧,加拿大鹅、盟可睐等一批国际高端品牌纷纷押注中国市场。根据民生证券研报,2018财年至2022财年,加拿大鹅亚洲区收入从0.4亿加元增长至超3亿加元;盟可睐亚洲区营收则从2016年的4亿欧元提升至2021年的超8亿欧元,撑起了集团营收的半壁江山。

而后伴随时尚高端等概念的不断深化,国内品牌也相继开启升级之路。

竞争格局:价格全线飙升,品牌逐步分层

经过50余年更迭,羽绒服市场如今参与者众多,包括传统国货品牌、海外高端品牌、运动品牌、快时尚品牌等,品牌分层成为羽绒服市场最明显的趋势之一。

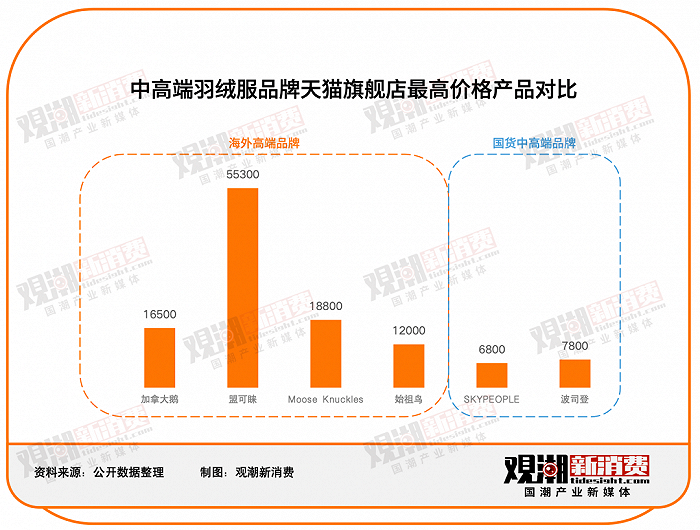

中高端价格普涨:外牌高价压制,国货后发制人

高端品牌主要以海外品牌为主。在加拿大鹅、盟可睐、Moose Knuckles、始祖鸟四大品牌的天猫旗舰店中,售价最高的羽绒服产品均在万元以上,其中盟可睐最贵的羽绒服产品更是高达55300元。

伴随海外品牌竞争加剧,中国品牌也加入了这场高端市场的混战,比如起步于2022年的新晋品牌SKYPEOPLE天空人。

截至目前,SKYPEOPLE天空人的天猫旗舰店上架近60款商品,羽绒服相关产品定价在1800元至6800元之间,仅次于海外品牌万元级的价格定位,并吸引了1.7万粉丝关注。另有数据显示,截至2023年年底,SKYPEOPLE天空人在北京和上海两地共有5家门店,主要集中于国贸、三里屯太古里等热门高端商圈。

作为传统国货品牌的代表,波司登也是走高端路线的品牌之一。波司登天猫旗舰店显示,品牌上架商品均在千元左右,售价最高的产品为长款登峰专业羽绒服,优惠前售价为7800元。

无论品牌定位如何,羽绒服涨价已经成为近年来的行业趋势。

从供给端来看,原材料涨价是推高羽绒服售价的核心原因之一。据央视财经调查,2023年羽绒服原材料的进价上涨约3%-5%,拿货价每件上升20元以上。

从需求端来看,在海外高端品牌的培养下,中国消费者逐渐树立了对羽绒服高端化和时尚化的认知,近年来国内羽绒服也已经在简单保暖的基础需求上,添加了时尚化、轻便化、运动化等附加价值,品牌效应愈发明显。基于此,传统国货品牌也在通过用料的精细化和营销的多元化不断向中高端市场突破,由此逐渐打破由海外品牌垄断高端市场的局面。

值得一提的是,相比海外高端品牌,走中高端路线的传统国货品牌更容易因“疯狂涨价”“价格太高”被市场诟病。

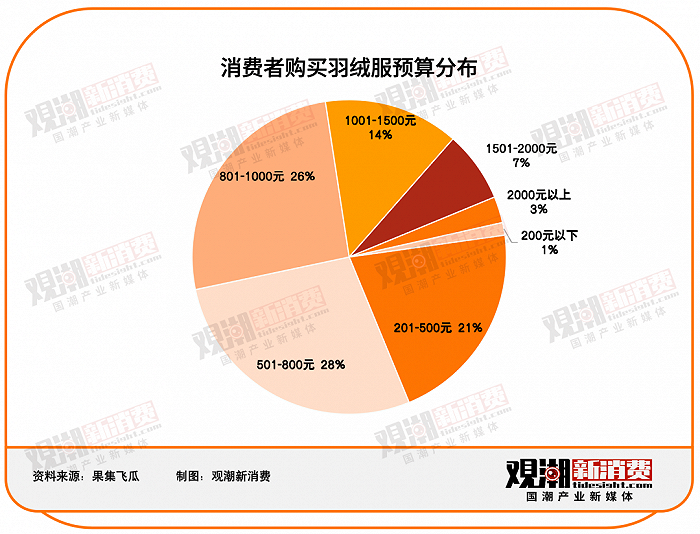

平价款竞争分散:国牌群雄逐鹿,多元玩家集聚

在中高端羽绒服市场的角逐之外,平价羽绒服品牌依然是大众消费者的选择。果集飞瓜数据显示,过半数的消费者购买羽绒服的预算集中在501-1000元之间。这也是鸭鸭、艾莱依、雅鹿、千仞岗等传统国货品牌竞争的主战场。

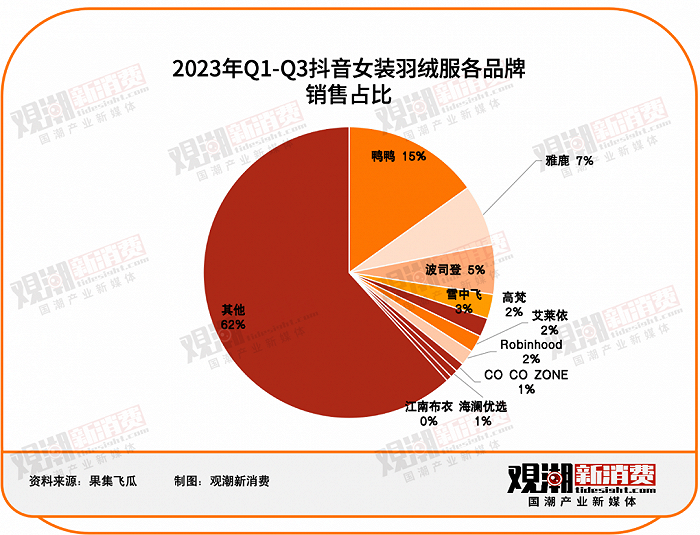

而在女装羽绒服品类当中,根据果集飞瓜数据,鸭鸭以15%的市场份额领先,雅鹿、波司登、雪中飞、高梵也占据一定市场份额,市场竞争较为激烈。

与此同时,运动品牌李宁、安踏、彪马等则从“功能”角度切入运动羽绒服这一细分品类的角逐,而在这一细分品类中,海外传统运动品牌参与者较多,占据的市场份额也位居前列。

根据果集飞瓜数据,斐乐、李宁和阿迪达斯三大头部品牌合计占据了超40%的市场份额。新兴品牌leorrey等虽目前市场份额占比较低,但也开始在运动羽绒服市场中崭露头角。

经营有道:产品技术营销三线并进,新老品牌竞相“整活儿”

如前所述,从产品角度来看,今天的消费者已经不再满足于简单保暖的臃肿服饰,品牌们也由此在时尚、功能领域不断创新,更好的满足市场需求。

新技术

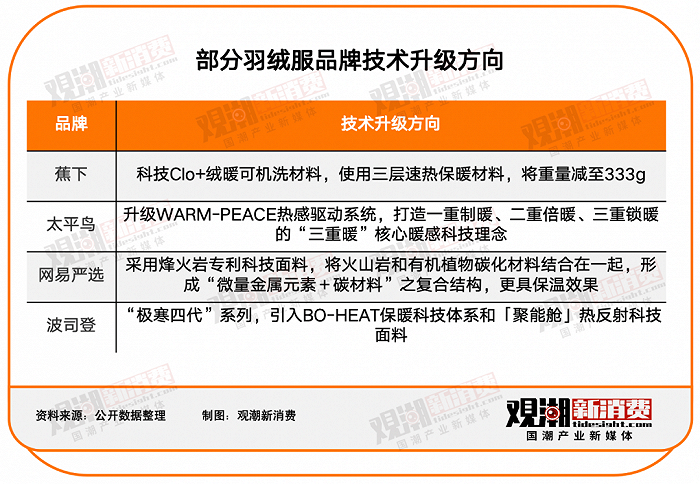

如何通过技术升级将羽绒服制作得更轻便、更保暖,是品牌功能升级最为主要的方向之一。新晋品牌蕉下、传统品牌波司登等均在技术革新上有所布局。

新品类

当下羽绒服正从单一保暖走向“保暖+时尚”“保暖+运动”,这赋予羽绒服更多元的使用场景,也由此衍生出运动羽绒服、商务羽绒服、国潮羽绒服、舞蹈羽绒服、风衣羽绒服等细分品类。

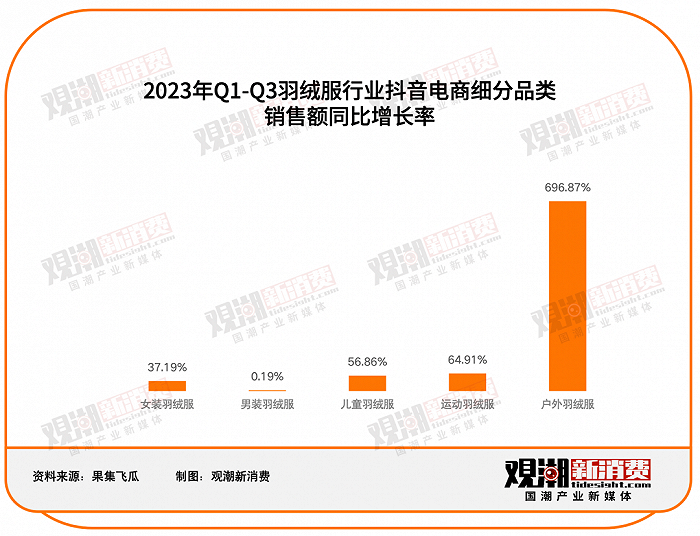

与此同时,场景本身也在推动羽绒服行业持续创新。根据果集飞瓜数据,伴随滑雪、露营等户外运动的火热,2023年前三季度国内户外羽绒服品类抖音电商的销售额较同期上涨696.87%,远超其他传统品类。

比如通过将防水冲锋衣外壳和保暖材料的内胆相结合,从而适应于多季节户外场景的“三合一羽绒服”,现已吸引了包括骆驼、探路者、Jeep等户外品牌纷纷布局。同样秉承“冲锋衣+羽绒服”思路做产品开发的,还有鸭鸭的冰岛雁鸭绒冲锋衣羽绒服。

新营销

从营销角度来看,明星代言是各大羽绒服品牌近几年最积极尝试的营销手段之一。艺恩数据显示,2022年羽绒服品牌联名营销相关热词中,“明星同款”占比高达40.1%。

公开数据显示,明星代言的带货效果显著。

以鸭鸭为例。品牌官宣王一博为代言人当天,线上全渠道GMV达到2亿+,并在多个主流平台的领域榜单中居首。为覆盖不同类型消费人群,品牌建立起“1(顶流)+N(多风格艺人)”的代言人矩阵,持续发力品牌更新和市场拓展。

除了明星代言,“新概念”也成为众多品牌的营销选择。如网易严选在今年推出“中国大鹅”系列,原料选用中国“本土鹅种”皖西大白鹅;海澜之家则配合“极光系列”产品,首创长白山赏冬六小时长直播,创建多元化户外细分场景。

当然,光怪陆离的“附加值”创新也并非没有副作用。

不同于其他快时尚服装品类,保暖是羽绒服的刚需,功能性依然是产品创新的首位,以牺牲功能为代价一味迎合时尚趋势无异于舍本逐末。

此外,羽绒服品类的柔性化难度和成本较高,实现规模化采集并具备预测趋势、快速补货的能力需要依托强大的供应链能力。但目前多数更偏时尚属性的新晋品牌,产业壁垒较弱,容易导致供应速度慢、性价比低、预售时间长等问题,长期竞争力普遍不及产业基础扎实的专业品牌。

因此,新品类更适合从适用场景和具体生活方式出发,避免过度时尚化,在功能性的基础上做多元化的创新和深度的产业探索。

在众多国货品牌活跃度提升的竞争态势下,中国羽绒服市场的广阔前景正在展开。

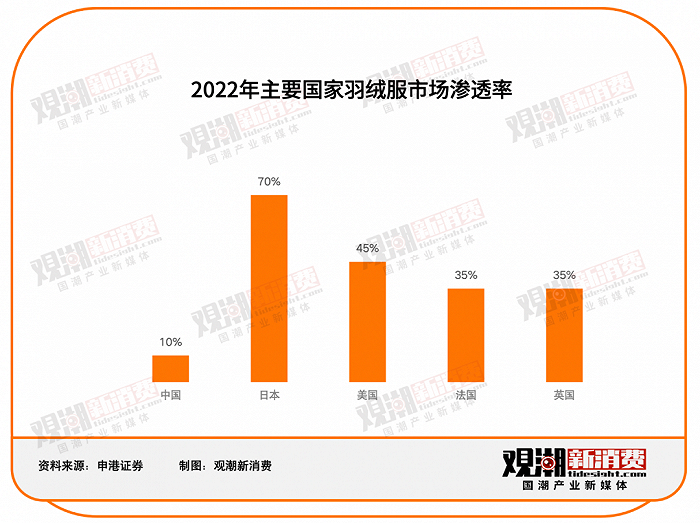

根据申港证券数据,截止2022年,中国羽绒服的普及率仅有10%,相比于欧美国家30%以上、日本70%左右的渗透率仍有较大提升空间。未来随着我国居民收入的提高以及消费升级,羽绒服市场空间将不断向上突破。据证券之星估算,如果按20%的渗透率计算,未来我国羽绒服市场规模或将超过3200亿元。