文|研客人

截至10月31日,包括隆基绿能、晶科能源、天合光能、晶澳科技和阿特斯在内的五大光伏组件头部企业全部发布三季度财报。

组件五虎合计实现营收3594亿元,实现净利润327亿元,隆基绿能依旧拿走营收和利润“双冠王”,领先优势缩小,组件企业新格局正悄然改变。让企业感到烦心的是,业绩红得发亮,但二级市场却不买账,最近两年内回调堪称惨烈。

01

2023年前三季度,营收规模依旧是隆基绿能第一,实现941亿元营收,但和第二名晶科能源差距已经不足百亿元。

天合光能和晶科能源营收差距则只有40亿元,双方争夺二当家较为激烈。晶澳科技稳居第四,想进入前三很难,但第五阿特斯要追上,也不容易。

营收增速就出现较大分化,五大企业平均营收增幅为30%,最高是晶科,超过60%;最低隆基,增长不到9%,有点急刹车感觉。

利润端,五家企业合计实现净利润327亿元,隆基是唯一利润超过百亿元企业,大约117亿元;晶澳和晶科的利润差距只有4亿元左右。

利润增幅对比,除了隆基只有个位数,其他四企业利润均实现翻番,表现最出色依旧是晶科,增幅为279%。

但从盈利能力看,依旧是隆基领先,其净利率为12.43%,力压晶澳科技的11.28%,晶科能源为7.47%,只比阿特斯7.26%,多大约0.2个百分点;天合光能以6.26%排在最后。

投资者也应该看到利润高增长数据背后,和各自营收结构也有较大关联,隆基组件营收占比并不如其他企业高,更高毛利业务硅片及硅棒占比近三成,有助于提升整体利润水平。

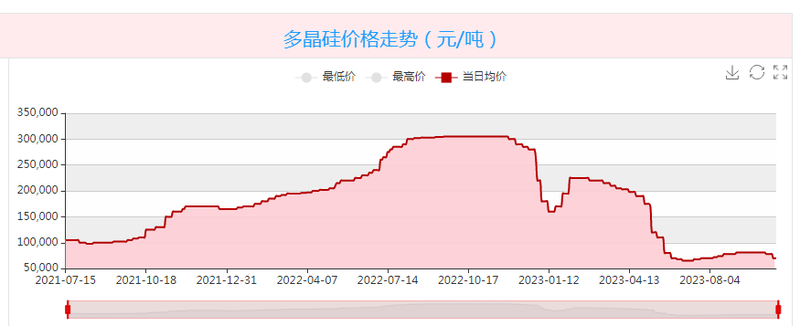

组件企业前几年受限于上游硅材料紧缺,每吨长期维持在30万元,毛利率较低,导致利润基数较低,到今年硅料价格每吨跌至7万元左右,从卖方市场进入买方市场,终于扬眉吐气一把。

02

多家企业将前三季度利润大幅增长归于N型TOPCon产品销售大幅提升有关。

天合光能表示,受益于N型先进产能大幅提升,硅片产能逐步释放,组件产品综合成本进一步下降。同时,持续进行技术研发和工艺提升,使得i-TOPCon电池量产效率和组件量产功率均达到行业领先水平,竞争力增强。

晶科能源指出,凭借公司在N型TOPCon技术、 全球化运营和一体化产能等方面优势,实现光伏组件出货量上升以及N型出货占比增加。根据此前公开披露,182N型TOPCon电池转换效率已经达到26.4%。

阿特斯在业绩预告中表示,新型电池技术“百花齐放”, 商业化进程明显加速,其中报披露,新增电池产能均采用N型TopCon技术,预计到2023年底,基于210mm尺寸硅片TopCon电池片产能共计12GW,基于182mm+尺寸硅片TopCon电池产能共计18GW。大尺寸TopCon电池对阿特斯业绩提升,不言而喻。

业绩改善其他原因还有,硅料价格回调,海外市场开拓有进步等等。隆基三季度业绩出现较大下滑,则和投资汇兑收益减少叠加存货跌价损失增加等有关。

03

让组件企业感到尴尬的是,虽然业绩大多飘红,但股价却在谷底震荡,和业绩出现较大背离。

从2023年初至10月31日收市,晶澳科技累计跌幅为47%,隆基绿能跌幅42%,天合跌幅52.5%,晶科能源跌幅35%,今年6月刚上市的新军阿特斯累计涨幅17%,但其和高点20.8元相比,最新股价13元左右,大回撤也有47%。

如果某企业深度回调,有可能是基本面出现问题,光伏行业包括上游硅料企业整体表现都萎靡,就是结构性问题。

A股市场相对美股市场,光伏行业获得更高估值,因此融资也更容易,过去几年主要光伏企业投资活动流出现金都在200亿元以上,结果就是,行业产能过剩危机逐渐显现。

据不完全统计,光伏行业产能已达700GW,如果企业持续扩产,2024年可能达到1000GW。至2030年,我国风电、光伏发电累计装机容量将达到12亿GW以上,而2023年光伏产能已经接近这一目标。在建产能和计划再融资继续扩产,市场如何消纳如此多产能?

光伏指数从2022年8月末高点6175点跌至3600点左右,回调超过四成。最新市盈率(TTM)估值,隆基、晶科、晶澳、天合和阿特斯分别12倍、12倍、8倍、10倍和13倍,平均大约为11倍,未必就是“黄金坑”。

股价上不去,投资者不好退,新一轮融资节奏就受影响,比如通威就终止了160亿元定增案。近期,多家光伏企业发布拟回购公告,隆基董事长(非实际控制人)钟宝申更直接,宣布自掏腰包增持1亿元至1.5亿元。价格不限。

无论是欧美双反,还是国内光伏政策变化,光伏行业经历一轮深蹲后,都会迎来一波涨势,光伏企业股价在2021年中都站在历史高点,随后进入长达两年时间的深度回调,且底部不断被击穿,投资者想要抄底,仍然要谨慎。