文|英财商业 张楠

国庆期间车市火爆,这当中最出风头的当属华为问界M7,从9月12日上市以来订单已经超过5万台,尤其是国庆期间最高单日订单达到7000台,创出历史记录。问界M7的火爆,核心因素还是产品的竞争力得到大幅提升,华为5年磨一剑,终于打造出一台非常优秀的车,卖的火也就成为自然。

问界M7智能驾驶不可或缺的硬件

“起死回生,真不容易!”余承东在发布会上说道。根据懂车帝的近几年汽车销量的排行数据,此前华为问界M7的销量一直不温不火,问界M7连续4个月的单月销量,没有超过1000台,问界品牌销量也不断萎缩至万台以下。

华为汽车的销量能够起死回生的原因,除了售价更有优势了之外,还主要得益于高阶智能驾驶功能得到大幅提升。华为ADS 2.0平台已在2023年4月首发,率先实现不依赖于高精地图的高阶智能驾驶,能更加精准识别道路和障碍物情况,大幅提升了智能驾驶能力。余承东在发布会上表示,智能驾驶汽车能“看得懂路”和“看得懂物”。“看得懂物”指的是异形障碍物的识别与处理,“看得懂路”需要道路结构推理,让导航地图和现实世界更匹配。

问界新M7之所以能“看得懂路”和“看得懂物”主要原因还是采用了“激光雷达+视觉感知”融合的方案,将多个传感器之间“取长补短”,新款问界M7的车顶位置增加了激光雷达,这意味着高阶智驾系统有着出色表现。能做到不受恶劣天气及光线影响,全天候都能感知信号。让车辆在道路中能“看得更远、更广”。余承东表示,预计到今年12月份,问界新款M7不依赖高精地图的城区高阶智能驾驶辅助将覆盖至全国范围,“全国都能开”。

国内以华为为首的智能驾驶路线不同于特斯拉的纯视觉方案,视觉方案一般受光线影响较大,对于静态物体的判断就是获取图像帧数进行预处理,对颜色、边缘信息这些简单特征进行检测,用一个简单的阈值去进行背景抑制,再对候选框进行分类,最后利用候选区域特征和识别网络对比得出静止物体的答案。

所以,弱光下的截取图像本身就差,更何况识别出来静态的3D物体。而激光雷达就能避免视觉方案的缺点,激光雷达精度能达到毫米级别,例如行人的反射点可以达到数万个点,激光雷达可以给出清晰的3D立体图形。且激光雷达探测距离远,角分辨率超过毫米波雷达数个等级。各种雷达+摄像头的方案,还有一个好处,就是各个方案互补的安全冗余。也就是毫米波雷达受到影响了,摄像头未必受到影响。激光雷达受到影响了,毫米波雷达未必受到影响,外界干扰怎么剧烈,总有一个可以正常探知外界的方法。

这当中主要的难点就是激光雷达和视觉分析背后涉及巨量的数据融合和计算问题。比如激光雷达和摄像头的采样频率就不一样,怎么融合到一起?对此华为的盘古大模型通过多模态交互提升了鸿蒙智能座舱性能,以大模型的强大场景生成能力,结合数据、算法、算力三个层面的协同,解决了自动驾驶进化过程中的数据累积痛点,使得新问界M7的智能驾驶得到了质的提升。

激光雷达企业增收不增利

虽然在智能驾驶当中,激光雷达的作用不可小视。目前自动驾驶领域的头部车企都在加紧落地产品,加强在视觉控制方面的能力,追求摆脱高精地图的限制。不过对于绝大多数车企而言,激光雷达依然是中高端车型上的核心部件,在一些测试中,视野受天气环境影响的情况下,激光雷达的优势是视觉方案不能比拟的。

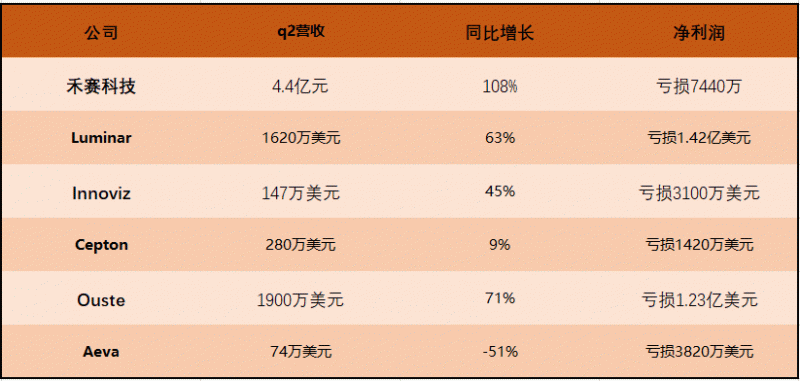

我们也可以看到今年下半年发布的新车中,搭载激光雷达的车型同比相比去年明显增多。今年的激光雷达市场实际情况到底如何?我们从激光雷达上市公司公布的2023第二季度财报,会有更清楚的认识。

国内外主要激光雷达企业二季度财务状况

首先是从国外的激光雷达上市企业来看,Luminar今年二季度营业收入为1620万美元,同比增长63%。半年营业收入合计增长为3000多万美元,同比增长百分之83%,但是Luminar仍然处于亏损状态,今年二季度亏损约1.4亿,亏损较往年同比扩大了49%。但Luminar今年二季度动作不少,在墨西哥的自动化工厂正在进行全面的优化和工艺验证,力求满足下游车企的要求标准。同时,在今年上半年宣布和TPK合作,在亚洲建立一座工厂。在2023年上半年,Luminar公司在签署硬件、软件和人工智能等方面有诸多的交易。新老客户全年有望增加近十亿美元的订单。

Ouster今年二季度营业收入超过1900万美元,同比增长88%,但是毛利率仅为1%,而去年二季度毛利为27%,这主要是因为Ousterr和Velodyne合并后对公司利润产生了较大的负面影响,公告表示二季度1%的毛利主要是因为合并之后日常运营之外的其他费用增加了,包括产品品线在内增加了过渡的超额费用和过时成本。所以造成二季度公司净亏损高达1.23亿美元,但是相较于一季度亏损1.77亿美元有所收窄,好的方面是今年Ouster和新老客户达成了近4300万的订单,有望未来亏损再次收敛。

国内方面,除华为外的激光雷达龙头禾赛科技。今年二季度财报十分亮眼,二季度实现营业收入4.4亿元,同比增长108.5%,创下了单季营业收入最高纪录,同时也实现了连续五个季度的增长。但是企业亏损为7440万元,亏损相比去年,扩大了6.7%。毛利也从去年同期的46.8%下跌至今年的29.8%。针对毛利下跌,禾赛科技表示,主要是因为低价的ADAS激光雷达出货量增加导致的,从具体的数据上来看,今年二季度禾赛科技的ADAS激光雷达出货量为近46000套,而去年同期只有1600多套,激光雷达总出货量达到了52000多台,相比去年的近5000台增长了近十倍。同时,在根据半年报来看,禾赛科技还签署了一系列的新订单,包括和上汽集团达成的新的国内车型的设计合同,以及和北美、欧洲的车企OEM合作伙伴达成的开发项目。除此之外,禾赛科技和英伟达也展开了驱动器和英伟达生态系统集成的合作项目,使产品的研发和创新能够得到持续的保障。作为目前全球的激光雷达业界龙头,禾赛科技虽然还处于亏损状态,但是营收增长较为明显,为后期激光雷达行业的发展提供了一定信心的。

激光雷达企业进入竞争的下半场

华为这次在新型问界M7上的ADS 2.0采用了1颗速腾聚创的激光雷达,而华为ADS 1.0则采用了3颗华为等效96线半固态激光雷达,ADS 2.0在硬件配置能力全面降低的同时,通过算力的提升使智能驾驶方面的表现反而更强了。激光雷达数量的减少,从3个变为1个。在汽车降低成本的背景之下,这种激光雷达数量的减少,对于激光雷达企业而言,并不意味着就一定是坏消息。

长期以来,激光雷达渗透率不高,总体上还是因为其价格和最后的实际体验并不能达到完全的适配。而华为通过算力加持并减配激光雷达,若能在探索出智能驾驶体验新路子的同时,降低激光雷达的整套成本,对于下游车企而言,将会是一个完全打开市场的机遇。

因此,对于目前的激光雷达公司而言,尤其是处于第二线的公司,拿下车企的订单并顺利提升激光雷达的产能,仍然是目前最重要的工作。激光雷达经过这几年的发展,其成本已经下降到了一定的水平。目前,市面上已经有超过20种在售的激光雷达车型,根据这些汽车搭载的激光雷达产品来看,基本上还是头部玩家来供应。从目前市场的情况来看,禾赛科技已经证明了未来激光雷达是有望能够盈利的,但是能盈利的背后是工程能力和技术的提升,从技术角度来看激光雷达市场还有很大的发展空间。随着时间的推移,如果未来二三线厂商迟迟不能踏进汽车的供应链,那么这些激光雷达公司未来可能越来越难以盈利。但是市场竞争好的方面来看,市场竞争激烈也有好的一面,市场需要产品规划更加偏向车企的需求,向客户体验方面回归,而不是像以前那样纯以靠堆硬件来体现汽车的高端配置。

所以总体来看,2024年激光雷达行业将会进入企业比拼的下半场。现在智能驾驶的方案有层出不穷的思路和应用,各种新的技术,但最终都会迈向一个共同的终点就是谁先量产,达成交付,使消费者满意谁就为王。在这种背景之下,随着激光雷达交付量的提升,应用规模的逐渐加大,产品稳定性,轮廓清晰度以及激光雷达的高反、噪点等问题的优化,将是激光雷达未来技术发展的重点。