文|首条财经 蒙多

编辑|吴双

风品:令煜

手握“啤+白”双驱动,志做啤酒新世界的领导者、白酒新世界的探索者,华润酒业高管们近来很忙。

完成对五粮液、泸州老窖学习后,9月初,掌门人侯孝海带领部分高管走进“酿酒界黄埔军校”江南大学寻师问道,希望通过校企联动,打破技术壁垒,实现“啤+白”高质量发展。

信心可嘉挑战亦不少。啤酒市场是公认的红海,白酒业同样充分竞争、巨头林立。作为跨界“新生”,如何实现两者融合发展、把协同性发挥到最大、让企业跃升一个台阶,侯孝海重任在肩。

1、量增价升 ,离新世界领导者还有多远?

起跳之前,先夯实底盘。

8月18日,华润啤酒发布2023半年报:营收238.71亿元,同比增长21.58%,归母净利46.49亿元,同比增长8.34%。

由于今年1月,华润啤酒完成对贵州金沙的股权交割,故这份半年报也是主业调整后的首份成绩单。

深入看,啤酒依旧是创收支柱:贡献营收228.94亿元,占比高达95.91%,同比增长8.95%,业务毛利润更大升16.6%。

对此,华润啤酒方面解释称,业绩出色受益于啤酒销量增加、部分包装物成本下降,以及平均销售价格上升。

具体看,上半年华润啤酒的整体销量上升4.4%,至约657.1万千升。其中,次高档以上啤酒销量出色,达到144.4万千升,同比提升26.45%。且受益产品结构升级,平均销售价格上升4.4%。

相比成本下降,产品销量价格双升更重要,侧面反映出华润啤酒高端化战略的成效。

据悉,早在2017年,华润啤酒便发布了“3+3+3”高端化战略。2017年至2019年,华润啤酒核心任务是“质量增长、转型升级、创新发展”。期内,公司一边淘汰落后产能一边打造高端产品,推出勇闯天涯superX、匠心营造等中高端爆款。

2020年至2022年,核心任务是“决战高端、质量发展”。期内加大对SuperX、马尔斯绿、喜力等品牌投入力度,提升了消费者认知。

不过,该阶段营销端也烧了不少钱。期内销售及分销开支合计196.16亿元,平均销售费用率更高达19.60%,远超竞争对手:同期,青岛啤酒平均销售费率为13.17%,重庆啤酒为17.19%,燕京啤酒仅12.69%。

2023年至2025年,华润啤酒核心任务是“高端制胜、卓越发展”。作为高端化战略最后一程、卓越开局年、啤+白新局年,2023年的走向无疑至关重要。

需要承认,多年高端化发展已让华润啤酒形成了较扎实的增长底座,拥有“中国品牌+国际品牌”的多元产品组合。志在啤酒新世界的领导者,有其实力底气。

但这不代表没有瑕疵、警惕点。如2021年,华润推出国内最贵的啤酒品牌“醴”,单瓶售价约500元,颠覆了啤酒低价、平民的价格认知。

然从销量看,“醴”似乎陷入曲高和寡的尴尬。2023年9月7日,雪花天猫旗舰店显示,“醴”18.8度999ml2礼盒装产品销量仅100+。

购买评价也有吐槽声。如2022年8月27日,有消费者追评“醴”18.8度999ml2礼盒装产品,对比百威一百多元那款产品有种被欺骗感觉。

如2021年9月18日,有消费者称,18.8度999ml2礼盒装产品包装一般,纸质很垃圾有纸臭味,酒体口感比较烈、苦,总体一般。

(以上评论均已经过平台审核)

诚然,作为快消品,用户千人千面人人满意不现实,上述评论或有偏颇片面处。然啤酒重体验、强口碑同样是不争事实。

尤其作为超高端产品、志做啤酒新世界的领导者,多些品质、发酵、工艺、技术、口味等方面的探索打磨,总没有错。

2、金沙酒业增势“崩盘”,金种子酒持续亏 ,跨界探索几多挑战

欲戴王冠必承其重。

2022年11月,华润啤酒宣布斥资123亿元,收购、增资金沙酒业合计55.19%股权。如愿控股的同时,也一举创下白酒业收并购案的金额纪录。

自此,金沙酒业、山东景芝酒业、金种子酒,共同构成了华润啤酒的白酒业务版图。跨界动作凌厉且坚定,然能否实现白+啤双驱,挑战也肉眼可见。

白酒业务并非稳赚。2023上半年,金沙酒业增势“崩盘”:仅录得营收9.77亿元,同比大滑51.2%,未计利息及税前盈利7100万元。若剔除收购金沙酒业的无形资产摊销影响,则未计利息及税前盈利为3.95亿元,同比下滑41%。

要知道,即便2022年酱酒业遇冷,金沙酒业仍在2022上半年录得20亿元营收,同比增长14.94%。净利6.70亿元,同比增长11.73%。何以突然变脸呢?华润啤酒带来多少改变、首秀成绩单可拿出手?

贵为徽酒四朵金花的金种子酒,同样在负重前行。8月31日其发布半年报:营收7.68亿元,同比增长27.63%,净亏损3781.47万元,同比减少31.35%。

营收上升、亏损缩小值得肯定,然仍难掩四朵金花唯一亏损者的尴尬,看看古井贡(净利27.79亿元)、口子窖(净利8.48亿元)、迎驾贡酒(10.64亿),金种子酒掉队多少、何时迎头赶上呢?

据同花顺,金种子酒净资产收益率平均为-5.01%、营业利润率平均为-10.20%、扣非净利同比增长率平均为-287.92%、净利润同比增长率平均为-111.24%,无论盈利能力还是成长性都较羸弱,相应财务风险不可不察。

值得注意的是,虽然2023上半年受益啤酒销量增加、部分包装物成本下降、平均销售价格上升,华润啤酒盈利能力得到改善,但三费支出仍大幅增长:

销售及分销费用同比增长21.55%至39.14亿元,销售费用率增长1.61个百分点至15.77%,行政及其他费用同比增长17.09%至15.76亿元。

或受金沙酒业并表影响,上半年华润啤酒的财务成本同比大增462.5%至1.35亿元。截至2022年6月30日,金沙酒业尚未偿还的银行及其他借款约5.66亿元,需警惕贷款利息支出的相应增加。结合上述123亿元的大手笔买入,以至有舆论感叹,华润啤酒加码白酒业、选择了一个“地狱难度”开局。

言语或有片面偏颇,但能肯定的是,跨界从不是一个轻松话题。稻盛和夫曾说过,多元化发展看似光明大道,其实是困难重重的艰险之路,必须要在自己擅长的领域扩张。

那么,华润啤酒、侯孝海的跨界之旅又多好上手呢?想要真正实现卓越发展、在高手如云的白酒业撕开一个口子,实现1+1大于2,而不是背上一个包袱,两者仍有一场鏖战。

3、双增背后,销售费超12亿,高端产品卖不动了?

同样录得双增业绩的,还有重庆啤酒。

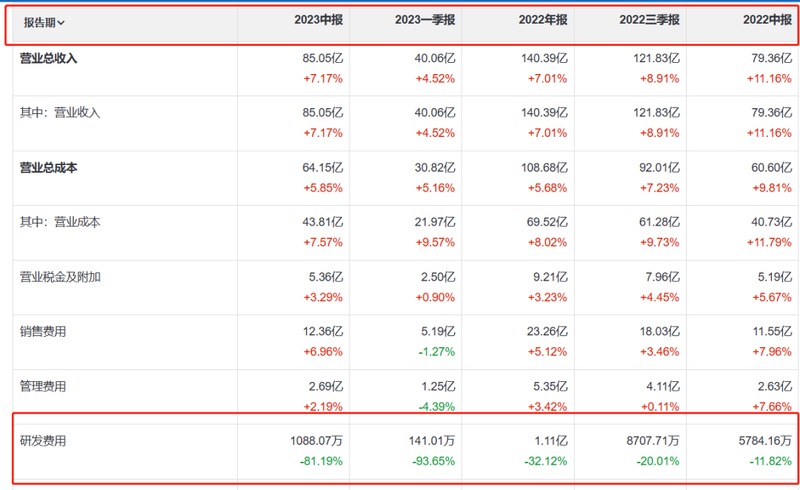

2023上半年,营收85.05亿元,同比增长7.17%;归母净利8.65亿元,同比增长18.89%。销量172.68万千升,同比增长4.76%。

细分产品,价格10元以上的高档品贡献营收29.31亿元,同比增长1.74%;价格6-10元的主流产品营收43.94亿元,增长11.82%;价格6元以下的经济产品营收10.03亿元,增长4.49%。

不难发现,虽然整体净利增速远超营收,然高档产品收入增速最低,是否意味着公司高端化战略进展不利?

要知道,2019年,重庆啤酒高档产品收入仅为5.2亿元,占调整前营收的14.53%;2020年高档营收暴增到32.63亿元,占总营收比29.82%,2021年同比增长43.47%至46.82亿元,占比35.68%。

而到了2022年,高档收入49.47亿元,同比仅增5.67%,占比35.24%。2023上半年增速再有放缓,获得29.31亿元收入,同比增长1.74%,占比下滑至34.46%,一季度陷入负增。二季度虽同比增长6.39%,录得16.03亿元,但增速仍落后于主流啤酒产品的15.68%。是否有些卖不动了?

对此,8月18日的业绩说明会上,重庆啤酒总裁李志刚表示,公司对中国啤酒的高端化充满信心,高端化是依托‘国际高端品牌+本地强势品牌’的品牌组合来推进的。一方面升级现有产品以实现高端化,进行产品结构的不断升级;另一方面也不断推出新高端产品。

提起重庆啤酒的崛起,离不开背后丹麦啤酒巨头嘉士伯的点石成金。2020年,其打包乌苏啤酒、大理啤酒等优质资产注入重庆啤酒,2019年企业营收从调整前的34.67亿元一跃增至调整后的102.12亿元,净利从4.04亿元增至10.43亿元,由此重庆啤酒一跃跻身百亿俱乐部。

近年来,重庆啤酒一直在进行高端化。以2023上半年为例,至少营销动作足够努力。

比如大众耳熟能详的乌苏啤酒,今年春节起便携手代言人吴京以及各圈层的领军人物开启营销推广。再如精酿啤酒京A,不仅尝试与国潮品牌联名,还借助抖音等社交媒体种草。

当然,这需要“钞能力”。2023上半年销售费12.36亿元,同比增长6.96%。同期燕京啤酒为8.24亿元,同比增长4.11%。

2020年至2022年,重庆啤酒的销售费分别为19.84亿元、22.13亿元、23.26亿元。2022年销售费用率16.57%,国内四大啤酒上市公司中仅次于华润,同期青岛啤酒为13.05%、营收规模相近的燕京啤酒为12.37%。

细分看,广告及市场费用是其大头。2023上半年,广告及市场费达5.69亿元,同比增长5.42%,占销售费比46.07%。

4、研发费骤降81%、“省”出净利?销量增速放缓、经销商量减少

另一厢,重庆啤酒研发费仅1088.07万元,同比大滑81.19%。中报解释称:“主要系本期研发项目投入减少所致。”

拉长视线看,2022上半年、三季度、2022全年、以及2023一季度均同比出现下滑。研发费收缩已有常态趋势。到底靠啥驱动核心成长?支撑高端化、品质化,赢在当下未来?

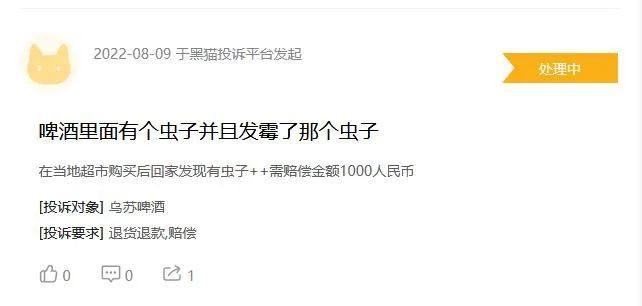

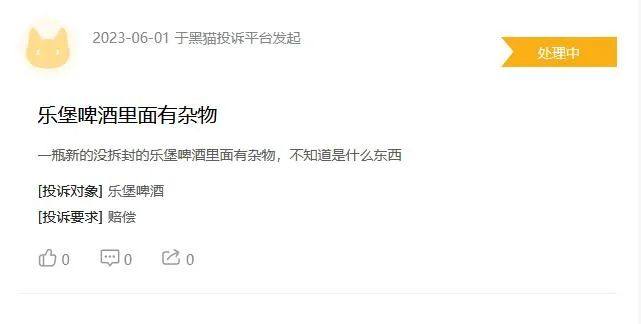

或许先把基础的品控风控做好,更急迫些。浏览黑猫投诉,一些旗下产品投诉值得警惕。2022年8月9日,有消费者称自己在当地超市购买的乌苏啤酒发现有虫子,向厂家提出赔偿1000元的要求。2023年6月1日,有消费者投诉一瓶新的没拆封的乐堡啤酒中有杂物。

(以上投诉均经过平台审核)

行业分析师郭兴认为,真正的高端化,价格、营销只是面子,专业品质、特色口碑、极致的质价比才是里子。唯有表里如一才能真正黏住用户、让市场心甘情愿买单。

酒业独立评论人肖竹青表示,中国高端啤酒市场现在受进口啤酒和精酿啤酒的分化瓦解,华润雪花、青岛啤酒、燕京啤酒、百威英博等都在加码中高端新品的市场培育和消费者圈层互动交流,在培育中高端啤酒消费人群对指定品牌指定购买习惯。因此,在这些啤酒大鳄的夹击下,重庆啤酒是在夹缝中求生存。

不得不加把劲了。2023上半年,重庆啤酒销量172.68万千升,仅增4.76%,增速进一步放缓,2022年同期增速为6.36%,2021年同期更高达22.59%,结合高档酒仅1.74%的微增,直销(含团购)收入同比下降44.91%,是否已嗅到一些危机信号?销售费可是万能药?

光鲜的双增营利也有审视点,营收增速较去年同期下滑约4%,净利增速虽好于去年但背后是研发费和税费减少:前者下降4696万元、所得税减少4987万元,两者减少部分占上半年净利的23.6%、增量的70%左右。核心盈利能力真正改善多少呢?

大幅“降本”仅是权宜之计,如何进一步“开源”使高档产品重回高增才是当务之急。

与高端化并行的,还有全国化。2017年,重庆啤酒的母公司嘉士伯开启“大城市计划”。经销商数量从2019年时的856家暴增至2020年的3907家。

然而,2020年至今年上半年,经销商数量不断减少,2021年和2022年分别为3512家和3055家,今年上半年仅余2965家,较3月末减少92家。直销(含团购)收入1953.7万元,同比下降44.91%。

对此,李志刚称,近来大型超市的数量呈下行趋势,公司主动做了一些调整,由直销转成间接销售。

根据规划,今年重庆啤酒“大城市计划”目标91个城市,相比2022年新增15个城市。这有利于拉动销量增长、增强渠道力,但是否也会抬高费用投入,还需警惕原料价上涨带来的成本上升可能,下半年的净利表现又会怎么走呢?

5、中高档产品营收增,毛利率降,代言人“塌房”冷思

最后看“国产之光”燕京啤酒。

8月21日晚,燕京啤酒披露2023年中报:营收76.25亿元,同比增长10.38%;归母净利5.14亿元,同比增长46.57%;啤酒销量增长6.44%,达到229.04万千升。

营利双高增,要归功于中高档产品的增长。

燕京产品体系由燕京白啤、燕京U8、燕京纯生、燕京鲜啤、漓泉1998等中高档产品,以及燕京干啤、燕京清爽等普通产品组成。

期内,中高档产品营收46.78亿元,占主营业务比升至64.83%;普通产品营收24.83亿元,占主营业务比降至35.17%。

2020年至2022年,中高档啤酒销售收入60.28亿元、67.32亿元、76.58亿元,营收占比为59.81%、60.17%、62.86%,呈现逐年提升趋势。

以2022年为例,燕京啤酒营收132.02亿元,同比增长10.38%。时隔8年再回重回130亿元大关。净利3.52亿元大增54.51%。彼时燕京啤酒表示,燕京U8销量提升为利润增加提供了支撑。

当然,大单品的爆火,离不开燕京啤酒的强势营销。如2020年5月,王一博开始代言燕京U8,2021年5月代言人交棒到蔡徐坤手中。

考量在于,明星能带来流量也能带来反噬。今年7月,艺人蔡徐坤“塌房”事件一度波及燕京啤酒、股价出现震荡下跌。彼时董秘办工作人员向媒体表示,“希望各位股民理智一点”。

勿怪市场不淡定,毕竟这已不是首次代言人“翻车”。除关注产品本身外,营销方面的潜在风险也需考量。

如 2021年,燕京啤酒子品牌燕京雪鹿曾签约明星张哲瀚。在其名气拉动下,天猫、京东等平台产品销量暴涨。但仅代言两月该明星便因不当行为被封杀。

确实需要更谨慎些了。聚焦产品端,虽进步可圈可点,但相比华润啤酒、重庆啤酒的“国内+国际”双品牌体系,燕京啤酒高端化产品矩阵仍显单薄、多爱惜珍惜产品信任羽毛没有错。

2023上半年,燕京啤酒中高档产品营收增长12.81%,但47.01%的毛利率同比减少 0.56%。

6、电商渠道营收下滑,成本增长24.68%,怎样区域突围

其次渠道端,仍以传统渠道为主,电商渠道开拓并不顺利。

以2023上半年为例,线下渠道贡献营收69.80亿元,其中传统渠道贡献营收66.93亿元,同比增长10.05%;KA渠道贡献营收2.87亿元,同比增长3.86%。电商渠道营收则为8109.03万元,同比下滑10.07%,毛利率下滑19.69%。营业成本达到 5729.23 万元,同比增长 24.68%,在所有渠道中增幅最高。

不进而退,成绩单可拿得出手。要知道,现任董事长耿超十分注重线上渠道拓展,甚至亲自下场直播间带货。如此力度,不增反减症结又在何处?

今年5月,燕京啤酒2022年度业绩说明会上,有投资者提问耿超还会直播带货吗?耿超回复称:燕京啤酒将会有更多的高管走进直播间,听取消费者的声音,与消费者建立共情、共鸣的纽带,真正走进消费者、服务消费者。

今年“618”,耿超践行了承诺,再度带领高管团队现身直播间。“618”当天燕京啤酒京东自营旗舰店销量位列京东第二。

足够努力,不努力也不行了。线下线上的升降背后,燕京啤酒的全国化之路困难尚存。

从核心市场看,燕京啤酒北京起家,2023上半年华北地区营收41.42亿,占比54.32%,去年同期为38.19亿,占比55.30%。华南市场次之,营收19.16亿,占比25.13%,去年同期营收16.42亿,占比23.76%。

华北、华南地区的营收总占比接近80%,且集中依赖度仍在加强。

客观而言,为了高端化、年轻化、扩容市场,燕京啤酒花了不少钱。

2020年至2022年以及2023上半年,燕京啤酒销售费为13.83亿元、15.59亿元、16.34亿元、8.24亿元,对应增速分别为-6.25%、12.74%、4.79%、4.11%。

今年上半年,用于广告宣传的费用金额为2.55亿元,占销售费总额的30.92%,同比增长14.02%。2020年至2022年,广告宣传费达5.06亿元、5.6亿元、6.04亿元,分别占比35.59%、35.92%、36.96%。

足够大手笔,但销售费不是万能药,也有边际效应、双刃效应。

除了上述代言人的“塌房”事件,燕京啤酒在产品创新方面亦有过争议。如2023年3月推出的一款“玻尿酸啤酒”,介绍内容称,(该产品)依照透明质酸钠物质特性制定的设计原则,将功能性原料与酒液特性匹配。在果汁啤酒中添加透明质酸钠,更适合女性消费群体。在平台上,售价299元6瓶、平均近50元/瓶。

一经发出,引发各方热议。除了价格、原料也是焦点。甚至产品原料遭到上海市消保委在线的“打假”质疑。

浏览黑猫投诉,一些用户投诉也应警惕。如2023年6月3日,有消费者投诉燕京啤酒,称购买两箱其中一箱外包装破损,箱子内有水且很臭,瓶体有划痕。2023年5月15日,有消费者投诉称,燕京啤酒里面有脏东西,厂家打完电话说赔偿后就没有消息了。

(以上投诉均已经过平台审核)

虽说用户千人千面、销售偶有漏洞也是正常,但对志在高端化、年轻化的燕京啤酒而言,上述瑕疵质疑不论是否有片面偏颇,都非加分项。所谓根基不牢、地动山摇。相比营销,基础品控风控、产品力打磨上也需加劲。

2023上半年,企业研发费1.89亿元,同比增加9.89%。2022年为2.36亿元,同比增长13.18%。增速均高于销售费。

2022年报曾提到,公司以研发变革驱动产品升级焕新,完成多款燕京主品牌战略单品研发上市,同时实现特色产品储备17款,多款已进入市场转化流程。

需要肯定的是,在国内四大啤酒上市公司中,燕京啤酒研发强度大幅领先。这显示出其苦练内功、甘做冷板凳的可贵一面。假以时日,厚积薄发也未可知。

只是,市场竞品也没闲着。纵览国内四大巨头,燕京啤酒的营利体量仍是垫底。曾几何时,燕京啤酒可是行业一哥,实力与口碑王者。

如何知耻后勇、尽快走出区域依赖、线上破题、夯实品控风控,把研发力转化成更强的产品矩阵,从而在高端化、年轻化双驱中迎头赶上,仍考验当家人耿超的大智慧。

7、吃透升级红利,谁会最终胜出

总体看,国内四大啤酒企业上半年均实现了业绩增长。整体形势喜人,有气温整体偏高的天时。中国气象局国家气候中心数据显示,截至8月17日,我国高温热浪事件的综合强度已达1961年有完整气象记录以来最强。

有优势市场支撑的地利:如华润啤酒的东区市场上半年贡献营收106.45亿元,重庆啤酒的中区市场贡献41.89亿元,燕京啤酒的华北地区贡献41.42亿元。

还有疫情消逝、消费复苏、人口流动、场景修复的人和。

当然,更深层面的动力还在企业自身。

无论高端化、全国化,还是年轻化、品质化,说到底从业者都在全力贴近消费者、满足消费者,种种趋势洞察、推新育新、努力探索本身值得肯定。

比如,华润啤酒打开营销新思路,推出行业首款人类+AI共创设计的全新定制罐包装产品;上线发售“X宇宙计划2023限定创意礼盒”,通过赞助多场马拉松赛事《勇·不止步》、综艺节目《一起露营吧2》、中国极限赛事“XGAMES”等方式,推动高端化愿景落地。

比如,重庆啤酒2023年持续焕新品牌形象,加强本土连结,提升品牌高端化。不仅策划了一系列丰富的市场活动与 IP 合作,还限量推出威士忌风味特酿,采用创新技术丰富消费体验。

再如燕京啤酒。虽在一线阵营处于落后位置,咄咄追击之心、革新之心肉眼可见。进入“十四五”后,公司提出“五战五胜”的目标。并按照年轻化、专业化、知识化、市场化原则配备了经营班子,发展更加强调整体性和系统性。

2023年3月,北京燕京啤酒投资有限公司拟转让燕京啤酒(曲阜三孔)有限责任公司74.73%股权和燕京啤酒(莱州)有限公司55%股权。分析认为,此举有利优化产能、关厂提效。

2023上半年,燕京啤酒啤酒生产量228.72万千升,初步推算产能利用率达到74.75%。

另一厢,在高端化、年轻化上持续做加法。耿超在做客《封面人物》时曾坦言,我们过去品牌转型得不够,未来要在新媒体、在与年轻人融合的环境中做有共情的传播,打造“国潮”产品。

百舸争流,足够振奋人心。中酒协啤酒分会报告显示,2022年,我国中高端啤酒产销量约为1500万-1800万千升,占行业总销量的35%-40%,中高端市场份额比2021年提高10%以上增幅。

在首财君看来,相较乳业、软饮业,啤酒业消费升级较晚。相比欧美等成熟市场,在价格、特色、品类方面仍有不小差距。叠加疫情消逝、消费复苏,如何抓住新窗口期、能否吃透升级红利,是所有从业者的一个重大机遇也是一个严峻挑战。

2023上半年的业绩报喜仅是一个开始。大浪淘沙不进则退,想要守住个中江湖地位、占得高端先机,无疑是产品、技术、渠道、品牌、乃至产业链等深层比拼。

一场鏖战仍在路上。谁会最终胜出呢?