文|《拾盐士》多面金融工作组

近一年来,国内外资本市场震荡走低,各大基金公司面临业绩大考。有着“选股专家”之名的汇添富基金公司(下文简称“汇添富”)也未能独善其身,旗下多只基金亏损严重,业绩持续下滑。

不过,汇添富选择逆势而行,近期一连发售两只混合型偏股新基,分别为“汇添富远景成长一年持有混合C”、“汇添富远景成长一年持有混合A”,由基金经理谢昌旭独自管理,目前两只基金仍处于认购期。

在多只基金业绩跑输同行的情况下,汇添富新发基金成色几何?《拾盐士》深入观察。

谢昌旭旗下多只基金亏损,发行新基信心何在?

公司资料显示,除了目前已经处于认购期的汇添富远景成长一年持有混合A/C以外,汇添富还宣布将推出债券型新基——汇添富稳健回报债券A/C基金,由资深基金经理吴振翔领衔管理;以及混合型新基——汇添富成长领航混合A/C基金,由基金经理左剑管理,目前尚未开始集中认购。

图源天天基金网

而当前在一众新基中,最受投资者瞩目的还是基金经理谢昌旭管理的汇添富远景成长一年持有混合A/C。在梳理谢昌旭近期管理的基金规模中,《拾盐士》发现,这位昔日“明星经理”旗下基金业绩亏损严重,基金规模已遭到大规模回撤。

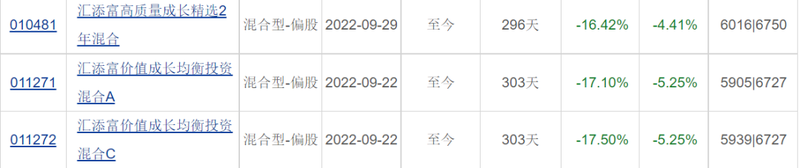

据天天基金网官网数据,谢昌旭旗下于2022年9月发行的三只基金目前都不约而同的陷入了亏损状态。其中,汇添富高质量成长精选2年混合基金任职回报率为-16.42%,汇添富价值成长均衡投资混合A/C基金任职回报率分别为-17.10%、-17.50%,远低于同类基金平均水平,在同类排名中垫底。

图源天天基金网

将时间跨度拉至两年前,其旗下的基金管理情况更是不甚乐观。

其中,于2022年7月发行的汇添富优质成长混合A/C基金,截至目前的任职回报率分别为-21.96%、-22.44%;在入职汇添富之前,其于2021年9月发行的华安医疗创新混合C基金亏损-23.83%、华安双核驱动混合C基金亏损-24.19%;华安新丝路主题股票C基金亏损-22.33%,多只基金一路飘绿,排名均为同类垫底。

在如此惨淡的既往业绩之下,投资者对谢昌旭此次发行的新基金的募资能力产生较大关注、以及对新基的未来市场前景感到担忧也不足为奇了。

IPG中国区首席经济学家柏文喜评价称,在目前并不太乐观的公募基金市场,汇添富接连推出新基金,而且操盘的基金经理此前也业绩不佳、此前所管理的基金出现大面积赎回问题,因此在当前基金领域竞争更为激烈的情况下,汇添富新基金的募资能力和发展前景可能不太乐观。

汇添富收取管理费超50亿元,产品表现却令投资者失望?

放眼汇添富基金近两年来的发展轨迹,其业绩状况同样不为乐观。

《拾盐士》经梳理发现,目前汇添富旗下有多只基金亏损超过30%,值得注意的是,这些基金大多都是设有封闭期的产品,近2年的业绩排名同类垫底,收益大幅跑输业绩基准。

以基金经理刘江管理的三只基金为例,“汇添富高质量成长30一年混合”“汇添富高质量成长精选2年混合”和“汇添富成长先锋六个月持有混合”自成立至今,亏损分别高达约-50%、-51.35%、-45%,基金规模直接“腰斩”,投资者损失惨重。

图源天天基金网

行业内有这样一句话“高质量的证券是可以复制的”,而同理,高亏损的基金也是可以复制的。

具体分析来看,刘江旗下的“汇添富高质量成长30一年混合”和“汇添富高质量成长精选2年混合”两只基金的发行时间只相差3个月,且持仓高度雷同,甚至亏损的幅度和排名也长期相近,收益率跑输行业同期基准。

在锁定期产品中,募集规模最大的是“汇添富数字生活六个月持有混合基金”,由基金经理杨瑨管理。在2020年11月8日首发当天即达到募集上限120亿元,而据市场消息,当天至少卖了180亿。

但随后该基金也持续走低,成立至今已亏损31.87%,截至2022年底累计亏损利润21.68亿元。而由于是买入后锁定期为六个月的封闭期产品,大批投资者资金被套,损失惨重。

但更令投资者不满的是,在产品表现如此惨淡的情况下,每年汇添富收取的管理费用却始终居高不下。

据公司数据,2022年汇添富基金共收取管理费56.83亿元。而在封闭期基金中,有媒体统计显示,管理费收取最多的权益类产品分别为胡昕炜管理的汇添富消费行业、劳杰男管理的汇添富价值精选、胡昕炜管理的汇添富中盘价值精选、郑磊管理的汇添富创新医药、胡昕炜管理的汇添富价值创造以及杨瑨管理的汇添富数字经济引领发展三年持有。这六大产品去年共收取管理费12.59亿元,占收取总管理费的比例达到22.2%。

有业内人士分析,对投资者而言,设有封闭期产品的弊病在于操作灵活性差,同时也不一定能带来更高的收益。但对于基金公司而言则不同,因为可以提前锁定管理费,所以即使产品最终并未盈利,资金公司也不会有太大的损失,因此其可能会愿意发行带有长锁定期的产品。

而对此现象,柏文喜认为,汇添富基金近一年来业绩不佳、投资回报差,但投资者仍交大额的管理费用以保证公司股东利润,这一现象是在原有的基金管理费规则下的必然结果,自然并未有效平衡管理公司与投资者的权益。因此,如何在降低管理费率的基础上探讨出能有效平衡管理公司与投资者利益的利润分享与风险共担新机制,是保持基金行业可持续健康发展的必然要求。

“选股专家”光环不再,基金经理“一拖多”现象严重

据公开资料梳理,汇添富的“高光时期”大概在2021年前。2017-2019年,汇添富的投资重点主要在银行保险、家电等传统板块;2020年开始转向热门的白酒、医药、新能源,同时重仓港股互联网企业,加码半导体产业等,由于精准的投资眼光,汇添富也被外界称为“选股专家”。

高速发展过程中,公司整体规模也持续上涨,2020年公司主流的权益资金突破3000亿元,达到历史高点。但消费和医药板块在经历了2019-2020年的大牛市后,自2021年开始表现不佳,而行业投向过于集中于此的汇添富自然也受到了巨大影响,业绩开始落后于同行。

尤其自去年以来,受白酒、新能源等赛道回调影响,截至2022年末汇添富前十重仓股多数下跌,仅古井贡酒、中国海洋石油两家保持正增长。

值得注意的是,汇添富的头部基金经理也逐渐“跌落神坛”,近两年操盘业绩并不理想。

目前,汇添富管理规模最大的六位基金经理分别是胡昕炜、劳杰男、杨瑨、顾耀强、郑磊和刘江。但观察这几位基金经理的业绩发现,2021年只有两位基金经理取得正收益;2022年则是除了杨瑨外,其他基金经理的代表作都跌了15%以上。

而除了业绩表现不佳,基金经理“一拖多”的问题同样引起了较大争议。以汇添富计划在8月份发布的新基金---汇添富稳健回报债券A/C为例,基金管理者为吴振翔。

但值得注意的是,吴振翔旗下已有13只基金,如果新基金发行成功,他旗下的基金数量将增至14只,“一拖多”的问题已经变得相当严重,能够分给每只基金的精力也十分有限。

其中,除了任职时间较短,基金回报率尚未公布的五只基金外, 吴振翔旗下的其余几只基金绝大部分都处于亏损状态——汇添富中证沪港深张江自主创新50ETF,亏损幅度为11.53%;汇添富中证智能汽车主题ETF,亏损幅度为14.15%;汇添富MSCI中国A50互联互通ETF联接C,亏损幅度为18.38%;汇添富MSCI中国A50互联互通ETF联接A,亏损幅度为18.07%……

图源天天基金网

汇添富基金操盘手“一拖多”现象也非个例。截至目前,汇添富基金经理中,何旻旗下管理基金14只、王栩旗下基金9只、郑磊旗下基金8只、赖中立旗下基金11只……基金经理一拖多现象已然普遍存在。

《拾盐士》了解到,基金经理“一拖多”的做法一直备受市场和投资者诟病。为此,相关监管部门也出台了相关规定,要求基金经理和督察长在申报产品时承诺基金产品不存在“挂名”行为。各家基金公司也开始尝试“做减法”,减少基金经理管理的基金数量。但就目前汇添富的情况来看,显然没有积极响应监管要求。

对此,有业内人士表示,在竞争激烈的基金市场中,一拖多问题是不容忽视的。基金经理需要谨慎选择发行产品,并确保能够全力以赴管理每一只基金,避免因管理过多基金而影响业绩,从而损害投资者利益。